鲍威尔即将赴国会山“走钢丝” 市场期待更重磅的降息线索

智通财经APP获悉,美联储主席鲍威尔(Jerome Powell)美东时间周三将前往国会山,于周三和周四在美国国会进行半年一次的证词。从日历来看,鲍威尔是在2月份非农就业报告公布之前前往国会山,也是他下次美联储议息会议之前的最后一次露面。投资者们将聚焦鲍威尔与国会议员之间的问答环节,届时鲍威尔将回应国会议员关于经济前景和货币政策路径的质询。投资者以及华尔街交易员们将仔细分析这些证词,希望更清楚地了解美联储今年的货币政策规划,以深入了解降息可能何时到来,美股多头们则期待鲍威尔能够释放出引爆美股做多热浪的重磅降息线索。

在过去几个月,全球金融市场关于美联储在今年预期降息的速度和时机方面的动态发生了重大变化。市场不得不调整他们的集体观点,从此前预期政策将高度宽松的美联储转变为一个更加谨慎和深思熟虑的美联储。值得注意的是,鲍威尔在国会发表证词之际,市场正处于一个棘手的时刻:在美股不断突破历史高点后,基准股票指数在本周悉数回落。

最新的PCE通胀数据出炉后,CME“美联储观察工具”显示,利率期货交易员们继续认为,美联储6月份首次降息的可能性最大,而不是2024年初期时利率期货市场一度押注的降息150个基点以及普遍押注的3月降息。PCE数据公布后,降息预期维持在75个基点附近,从今年早些时候的高达150个基点大幅下滑。

鲍威尔将于美东时间周三和周四分别在众议院和参议院接受国会授权的询问以及做证词陈述,鲍威尔的任务可能将是提供更清晰的货币政策观点以及更加中性的措辞,而不是让国会议员以及华尔街交易员们感到恐慌与不安。

来自LPL Financial首席全球策略师Quincy Krosby表示,目前市场面临的问题是收集有关美联储何时开始降息以及降息幅度的重要信息,“他(鲍威尔)不一定会正面回答这个问题。但如果与此前的市场预期相比有任何的变化,任何细微的差别,那可能就是市场希望看到的。”

美联储从现在起如何行动的核心问题是其对通胀的看法以及鲍威尔如何表达这一观点。最近几周,他和其他的美联储官员们对物价增长趋势表示满意,同时担心风险仍在潜伏,称现在放松货币政策还为时过早,并强调美联储目前没有面临降息的紧迫压力。

根据CME Group的期货市场定价,利率期货市场目前预计美联储将于6月开始降息,相当于今年总共降息三次,共计约75个基点,这一预期与FOMC点阵图相吻合,交易员们倾向于“认输”:逐渐接受FOMC点阵图所暗示的今年降息约75个基点。去年12月,FOMC点阵图利率中值显示,2024年美联储可能将降息75个基点,但大多美联储官员在此后发表讲话时避免提供具体的时间表。

“混杂的信号”可能使得政策信息复杂化

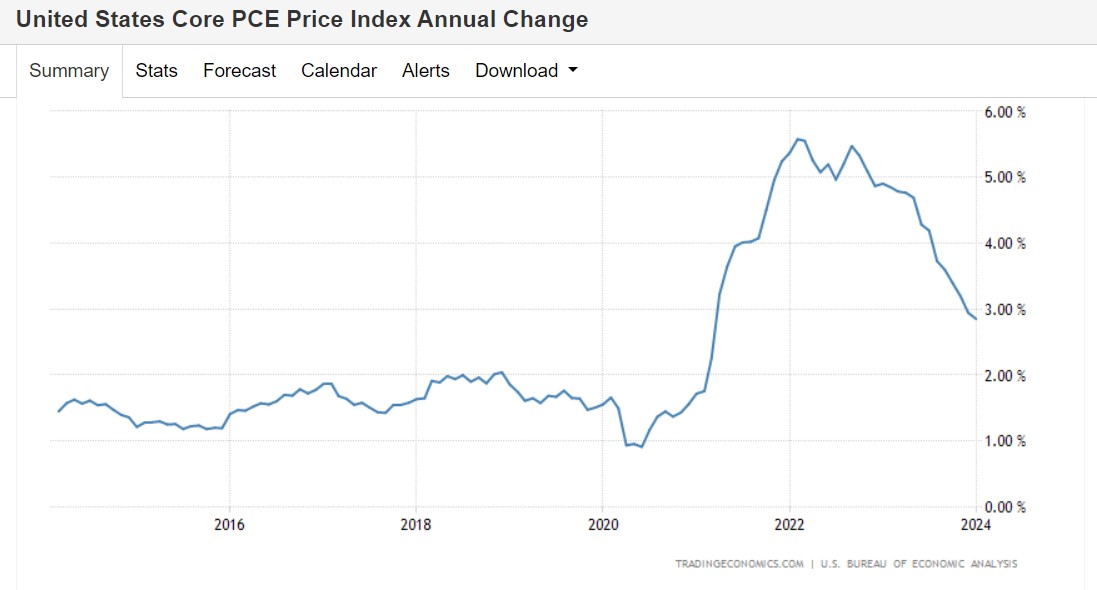

在通货膨胀率这一问题上,通胀数据在很大程度上仍然倾向于“与降息合作”。

2023年下半年的通胀数据明显趋向于美联储所锚定的2%这一目标。然而,1月份出现了小幅波动,显示消费者价格,特别是住房成本,仍然顽固地走高,并对这一降至2%的趋势构成威胁。虽然1月CPI数据略超预期,但是美联储最青睐的通胀指标——核心PCE通胀数据与市场预期相符合,并且核心PCE并未干扰2024年整体PCE数据有望降至2%的这一市场通胀预期。

在多数经济学家看来,2024年通胀下滑幅度虽然趋缓但整体趋势向下,预计整体PCE通胀率数据将降至2%这一美联储锚定目标附近,并且多数经济学家预计2024年美联储将如12月FOMC点阵图中值所暗示的那样至少降息75个基点,为美国2024年经济增长,尤其是为消费者支出“添把火”。

鲍威尔将在周三首先向众议院金融服务委员会发表陈述以及接受询问,然后在第二天面向参议院银行委员会进行同样的流程,在一些经济学家看来,他必须仔细综合最近的趋势。

SMBC Nikko Securities首席经济学家Joseph LaVorgna表示:“传达的信息很大程度上将不是‘任务完成’,而是‘我们已经取得了很大进展,我们预计降息即将到来’。”“对我来说,我认为这将是鲍威尔所传达的核心信息。”

鲍威尔在国会发表证词时,市场正处于一个棘手的时刻:在美股不断突破历史高点后,基准股票指数在本周悉数回落,主要的原因在于人们对利率走向的持续担忧,以及一些推动股价走高的大型科技公司,比如特斯拉与苹果的销售额前景突然变得不确定。

这两种情况可能都令鲍威尔等美联储的政策制定者们担忧。风险资产价格的大幅跃升可能反映出宽松的金融环境,这可能导致美联储继续收紧政策,而不稳定的资本市场环境可能引发市场对利率在太长时间内维持在过高水平的担忧,进而影响消费者信心以及对于美国GDP至关重要的组成部分——消费支出。消费这一“巨轮”堪称美国经济“核心驱动力”,占美国GDP的比重高达70%-80%。

瑞穗证券(Mizuho Securities)美国首席经济学家Steven Ricchiuto表示,鲍威尔“完全不能偏离美联储FOMC委员们所承诺的依赖数据,但确实希望今年降息的这一方针”。“金融状况的剧烈波动很容易与FOMC的目标背道而驰:即FOMC旨在维持紧张的就业市场状况,同时保持通胀预期和长期利率良好稳定。”Ricchiuto表示。

政治压力会否影响美联储政策路径?

鲍威尔还面临着其他因素带来的影响。包括LaVorgna在内的一些经济学家认为,尽管美国3.7%的失业率看似强劲,但就业状况正在走弱。此外,最近加密货币价格的惊人上涨表明,不受约束的冒险行为可能暗示,整个系统中充斥着过剩的流动性。

事实上,2024年FOCM票委、亚特兰大联储主席博斯蒂克(Raphael Bostic)周一在一篇文章中表达了对降息周期开始后可能释放的潜在“被压抑的繁荣”的担忧情绪。博斯蒂克表示,鉴于美国经济和就业市场的“繁荣”,美联储目前没有面临降息的紧迫压力。他强调,通胀可能将较长期地停留在美联储锚定的2%这一目标之上,或者因为“被压抑的经济繁荣”而被推高。降息预期方面,博斯蒂克表示,他仍然认为美联储在今年年底前批准两次25个基点的降息幅度可能是合适的。

博斯蒂克表示,最近美联储官员们与企业高管的会谈让他既对经济强劲充满信心,又对需求的新一轮激增感到担忧。“许多高管告诉我们,他们正在暂停,准备在时机成熟时部署资产并增加招聘。”“如果这种情况大规模展开,就有可能释放出一股新需求的爆发……这种潜在趋势我称之为‘被压抑的繁荣’,这一威胁是一种新的上行风险,我认为未来几个月需要仔细研究。”

麦格理(Macquarie)的策略师们周二在一份客户报告中表示:“我们不认为货币政策本身是宽松的,但鉴于这些现存的投机‘残余’,美联储和鲍威尔不得不对此感到怀疑。”“关键是,不知道从哪里冒出来的小规模投机狂热,可能将使得美联储的政策制定者们在这个关键时刻更加难以发出偏向鸽派的声音。”

伴随着总统选举年通常会出现的压力,美国国会一直有人呼吁鲍威尔和他的同僚开始降息。马萨诸塞州民主党参议员伊丽莎白·沃伦(Elizabeth Warren)自1月份以来持续呼吁美联储开启降息周期,因为高利率对低收入家庭来说尤其痛苦。沃伦以及另外三名民主党参议员正在敦促美联储主席鲍威尔尽快推动美联储自2022年开启加息周期后的首次降息。

这些态度偏向于敦促美联储降息的议员们将有机会在周四讨论这个问题,带头发起降息倡议的沃伦是参议院银行小组的成员之一。

LaVorgna表示,鲍威尔需要为美联储为什么要提前对利率进行调整以预防未来可能出现的通货膨胀率回升预期,而不是仅根据当前的通货膨胀状况来调整利率,提出一个坚实的框架或理由。

扫码下载智通APP

扫码下载智通APP