美国CPI周二重磅来袭,零售、消费者信心等数据相继登场,“七巨头”霸市迎大考?

上周五,科技股抛售潮导致市场走低,股市收跌,科技股比重较大的纳斯达克综合指数领跌,跌幅超1%。

不过,因投资者继续将目光投向“美股七巨头”之外的科技股领头羊,以推动市场下一轮反弹,等权重的标普500指数仍连续第7周录得周涨幅,。

智通财经了解到,本周,投资者将面临美联储3月20日会议前的最后一次重大考验,本周二公布的2月消费者物价指数(CPI)报告将提供最新的通胀情况,本周后半段还将迎来零售销售报告及消费者信心报告。

此外,美元树(DLTR.US)、Dollar General(DG.US)、迪克体育(DKS.US)、Adobe(ADBE.US)和Ulta Beauty(ULTA.US)的季度报告将成为本周亮点。

价格确认

美联储主席鲍威尔曾多次表示,在降息之前,希望对通胀的下行路径能有更多“信心”。

在周二的CPI数据公布之前,1月CPI数据相比市场预期更为火热,暗示着通胀下降或将面临“磕磕绊绊”,不少投资者调整预期认为今年降息次数将减少。

根据外媒预测,华尔街预计2月总体通胀率将达到3.1%,与1月总体持平,物价月环比将上涨0.4%,高于1月的0.3%。

剔除食品和能源的“核心”价格指数预计同比增长3.7%,相比1月的3.9%有所放缓。月度核心价格指数涨幅预计为0.3%,低于1月的0.4%。

杰伊·布赖森(Jay Bryson)领导的富国银行经济学家团队周五在一份研究报告中写道:“1月CPI数据比预期更加火热,再次引发人们对通胀能否迅速回落的担忧。”

“尽管今年开局强劲,但我们认为通胀放缓趋势依然存在。2月数据将显示,尽管通胀率仍高得令人沮丧,但基本趋势并未加强。”

零售反弹?

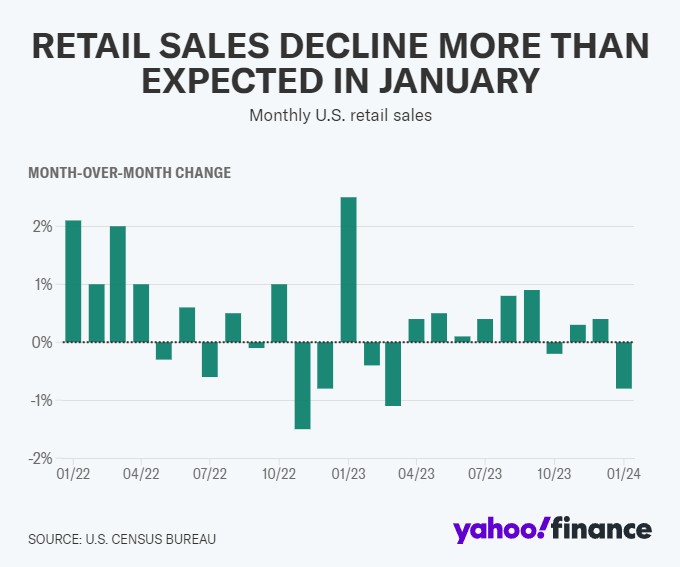

1月零售销售额出现自2023年3月以来最大跌幅,但经济学家预计这种趋势不会延续至2月。

本周四上午的零售报告将出炉,经济学家们预计2月零售销售月度环比增长0.8%,较今年第一个月0.8%的降幅有所反弹。

彭博社数据显示,除去汽车和天然气,经济学家预计销售额月环比增长0.2%,而此前1月为下降0.5%。

牛津经济研究院(Oxford Economics)的经济学家在周五的一份报告中写道:“继1月历经天气因素造成的疲软以及退税季带来的走强后,2月零售销售将出现反弹,”“这将使第一季度的消费增长有望达到2%以上的年化增幅,这是一个强劲的步伐。”

市场变化

上周五的就业报告公布后,市场交易行为发生了明显变化。

在人工智能推动股市上涨数周后,英伟达(NVDA.US)下跌了近5%。其他在人工智能热潮中受到追捧的热门科技股也出现下滑,其中Arm(ARM.US)和戴尔(DELL)等公司的跌幅约为4%。

此前,“美股七巨头”的交易出现了分化,尤其是苹果和特斯拉的表现滞后。策略师们认为,这可能将为接下来市场扩大涨势开辟道路。

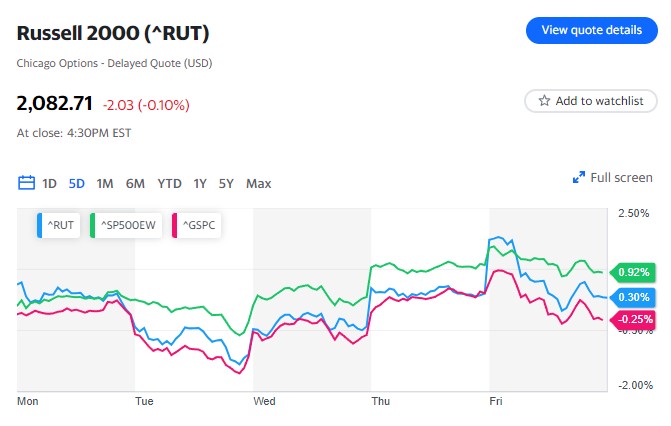

上周,这一趋势贯穿始终,等权重标普500指数创下两年多来的首个历史新高。在周五的抛售潮中,该指数和小盘股罗素2000指数的表现均优于大盘。

“我们认为‘MagSeven’(壮丽七巨头)将成为‘LagSeven’(掉队七巨头),”派博桑德勒首席市场技术分析师克雷格·约翰逊(Craig Johnson)称,“在这一时间点,我们将看到市场开启宽幅震荡。”

较少公司提及经济衰退

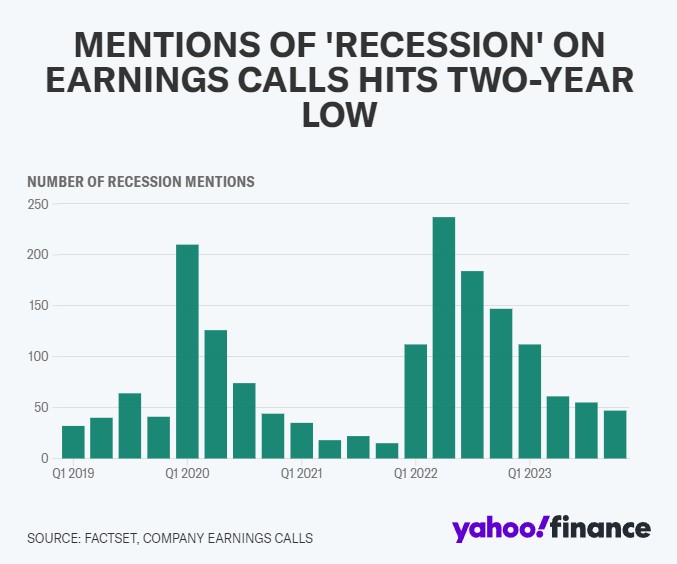

Johnson这一观点已成为华尔街在2024年起始时的共同声音。华尔街认为其他股票将迎来反弹的理由在于,科技龙头股外的股票盈利预期不断提升,以及目前美国经济整体健康。

这一情况基本保持不变。摩根大通首席美国经济学家迈克尔·费罗利(Michael Feroli)在2月就业报告公布后指出,基于劳动力市场持续走强趋势,该公司对第二季度国内生产总值(GDP)的年化预期从0.5%上调至1.5%。

策略师们认为,这些经济预期的提高将反映在多家公司的盈利状况上,且不仅仅是科技股。各家公司都在讲述着类似的故事。

此外,FactSet的研究显示,在12月15日至3月7日的财报电话会议中,47家标普500指数公司提及“经济衰退”一词。这是两年来提及“衰退”一词公司数量最少的一次,也低于近五年和近十年来的平均提及率。

扫码下载智通APP

扫码下载智通APP