欧洲天然资源基金:环球股市开始出现急跌 黄金每逢急跌后分段买入

智通财经APP获悉,欧洲天然资源基金Commodity Discovery特约分析师李冈峰在Refinitiv路孚特上发文称,除非9月18号美联储一口气减50点,否则只减25点很有可能会触发“在传闻中买入、在消息确认后卖出”的传统投资智慧,毕竟(西方)市场早就在2023年上半年开始便部署减息交易,是时候需要获利。换言之,美股有可能这个月就会见顶(如果特朗普当选,美股有可能还会有约半年的蜜月期),黄金有可能被当提款机,在股市下跌时也一并将金价拉下。但目前来看,每逢金价出现急跌,资金明显涌入低吸。

数据来源:CFTC/LSEG Workspace

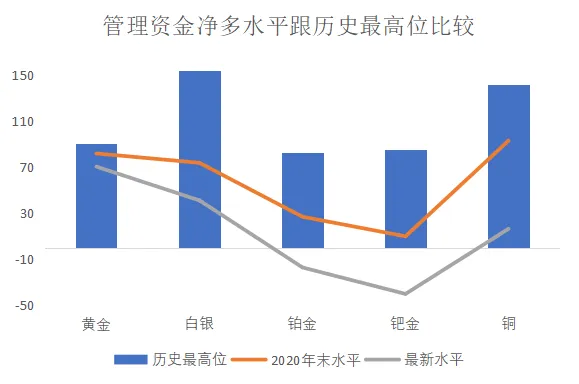

为了方便比较,COMEX黄金的金属相当量除以10、COMEX白银的金属当量除以100。

目前Nymex钯金的参考性很低

至上周二为止,美期各金属基金出现多头减少但空头大增,导致净多出现回吐,反映了市场开始从减息交易转去衰退交易。

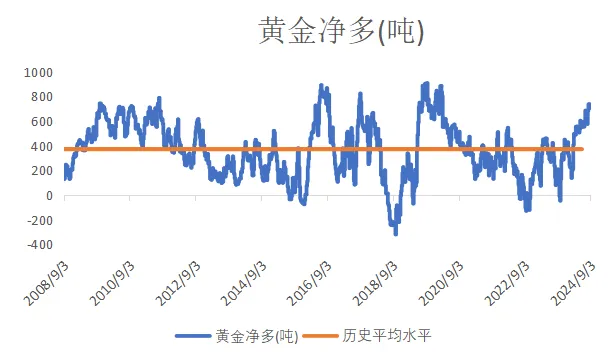

美期黄金基金多头上周环比轻微下跌3%是连续第二周下跌;基金空头同时回升14%,结果基金持仓从净多737吨回落至705吨,是连续第47周基金净多的情况(在之前是连续46周净多),亦为2019年9月的历史最高位908吨的78%(从近年最高水平回落)。至9月3日为止美元金价今年累积升20.7%(前一周+22.3%),基金多头同期内累积升35.9%(前一周+40.5%)。

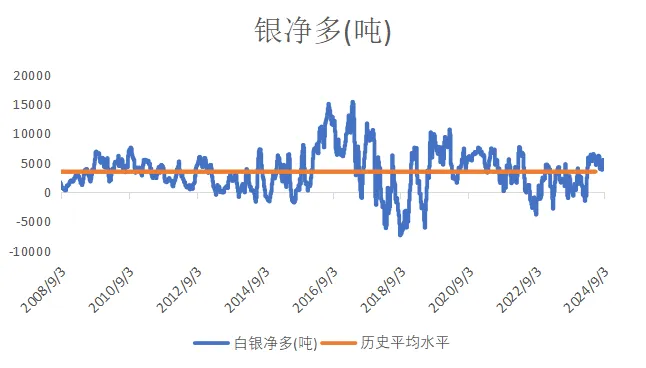

跟金价相关性较高的白银其波动一向强于其富表哥,美期白银多头上周环比跌8%;基金空头环比急升56%,结果基金持仓从净多5487吨回落至4121吨为过去三周最低位,并连续第26周基金净多,同时为其高峰期的27%。今年至9月3日为止,美元银价今年累积升18.0%,白银基金多头累积+12.9%(前一周+22.3%)、空头累积跌24.1%(前一周-51.2%)。

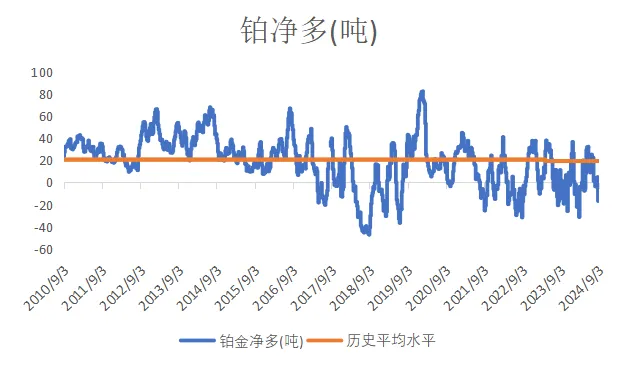

美铂基金多头上周环比跌10%;但由于空头却同时急升45%,结果上周从净多5吨跌至净空17吨为过去26周最低水平,结束连续两周的基金净多。历史上美铂基金净空最长时间连续维持31周(2018年4月至2018年10月)。

美钯基金净空回升至40吨,继续在历史上最低位水平徘徊。纵使钯金的大牛市已经完结,但要是一天钯金还是维持在巨大净空水平,其他贵金属可能还是比较困难完全转势。美钯基金持仓已经是连续94周处于净空水平处于历史最长净空当中。

基金于美国期货黄金净多年初至今升67%(2023年累积升101%)

数据来源:CFTC/LSEG Workspace

基金于美国期货白银净多年初至今升56%(2023年累积跌44%)

数据来源:CFTC/LSEG Workspace

基金于美国期货铂金净多年初至今跌164%(2023年累积跌7%)

数据来源:CFTC/LSEG Workspace

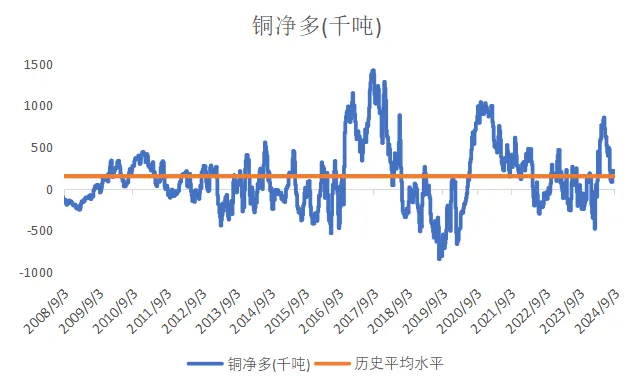

基金于美国期货铜净多年初至今跌3%(2023年累积跌0.3%)

数据来源:CFTC/LSEG Workspace

基本上从上图就可以清楚,纵使过去数年全球通胀升温,但各类金属价格均出现不同程度的下跌,主要原因就是期货市场欠缺了基金来做多带动杠杆效应。如果有人手上有水晶球数年前知道现时今年全球的通胀急升、战乱和各种不明朗而在期货市场做多贵金属,那结果他很有可能会输钱。最讽刺的是从2020年疫情在全球扩散以来,贵金属的美期净多不断下跌,反映基金是有目的性不让贵金属走高。

美铜的CFTC每周报告从2007年开始,由于铜于2008年至2016年为熊市,因此美期铜历史上大部份处于净空水平其实并不值得奇怪。只不过从2020年开始,因为全球疫情爆发影响供应端及矿山运作,加上市场预期电车对铜的需求强劲,因此带领铜价走高,更曾创下新的历史高位。但现时全球的投资理念是全球进入经济衰退,对商品需求减少。

越接近美国总统大选(10月),或2025年,便要小心铜价出现滑落。铜价跟美股相关性较高。

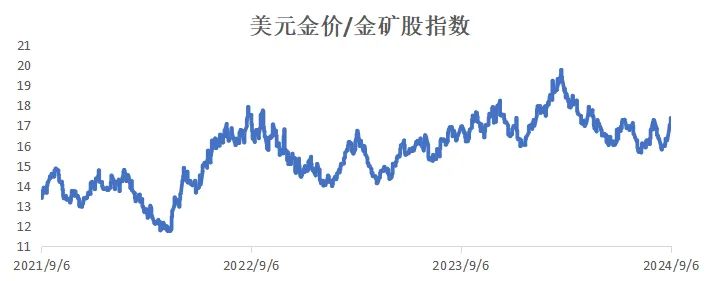

更新了对短期金价有重要启示短期方向的金价对金矿股指标。上周,美元金价/北美金矿股比率出现上升:

数据来源:LSEG Workspace

至周五(6号)的金价/北美金矿股比率为17.37X,较30号的16.27X升6.8%。29周前比率曾创了今年新高达19.22X(收市价算)。目前全年累升5.7%。2023年全年累积上升了13.2%(2022年+6.4%),2023年比率最高位17.95、于2023年及2022年最低位分别是1月份的13.99X及11.24X。

追踪海外金矿股股价是其中一样比较靠谱的前瞻性工具,即如果金价继续上升但金矿股们出现急跌,就要小心了。

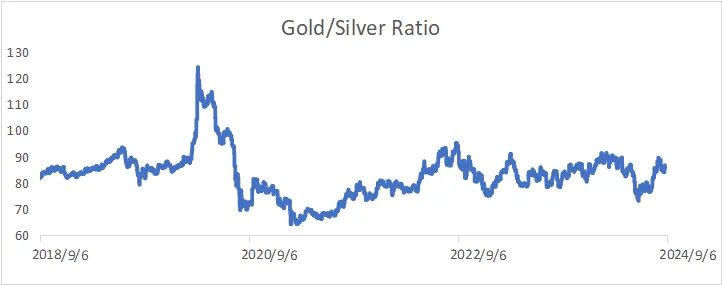

金银比

金银比是其中一个量度市场情绪的指标。历史上金银比在大概16-125倍水平运行:

数据来源:LSEG Workspace

一般市场越恐慌,金银比率会越高,比如2020年因为新冠于全球传播开去,令到金银比率曾一度升穿120倍的历史新高。

上周五金银比指数为89.43环比升3.1%,今年累升3.1%。2023年累计升14.0%,2023年最高各最低位分别是91.08和75.93。2022年下跌3.1%。

要注意,无论是美元金价/北美金矿股比率,还是金银比,都明显出现触底回升的趋势。金融市场明显进入了经济衰退交易。

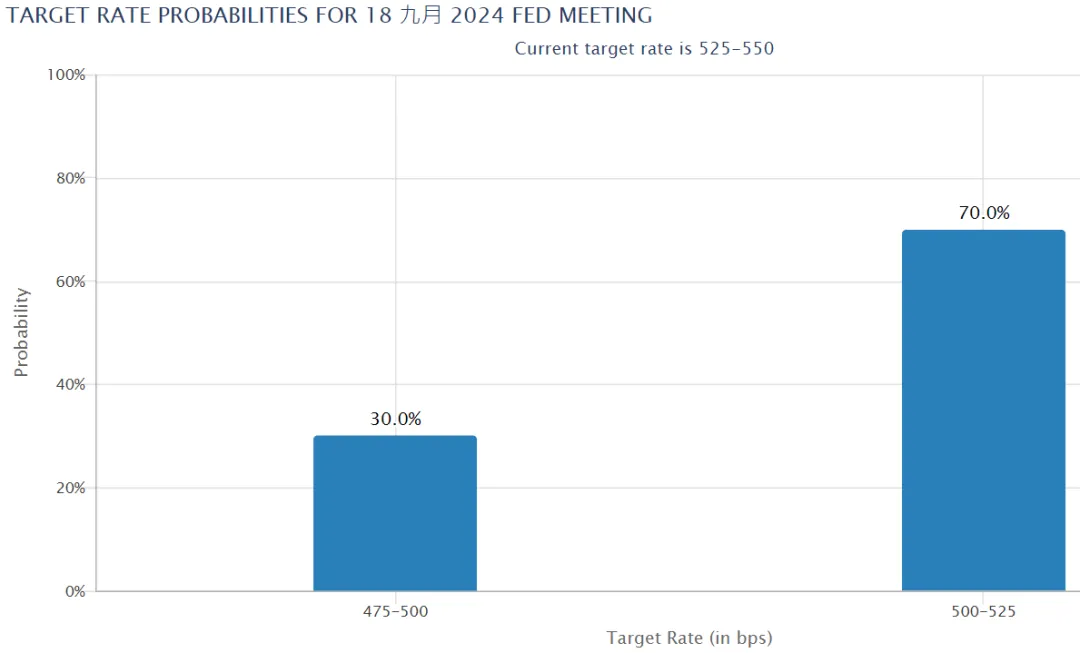

市场预计美国九月减息0.25%幅度机率急升

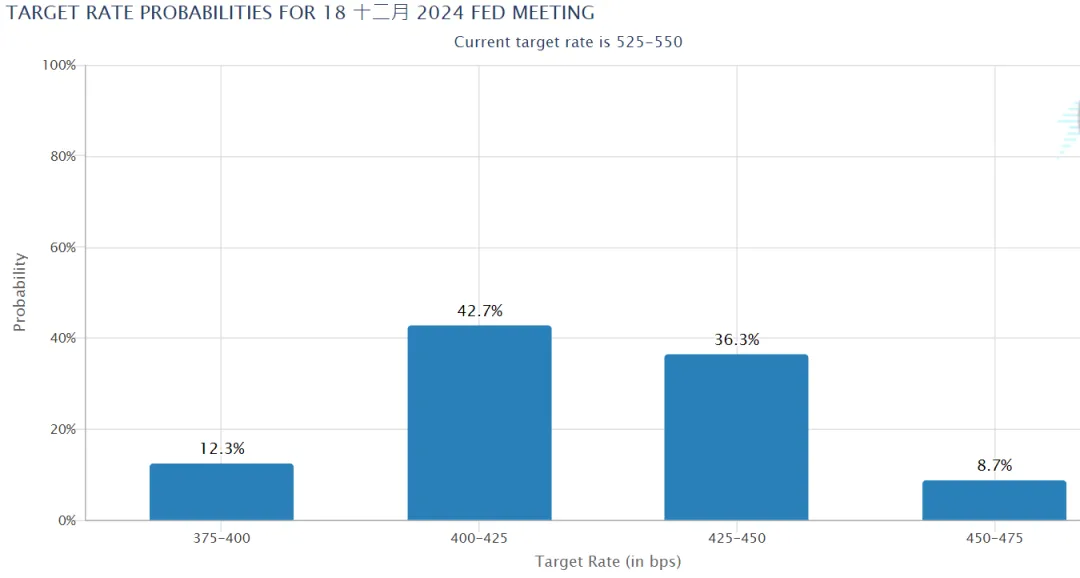

市场认为于9月18日的议息里,一口气减0.5%的机率,从五周前的49%急跌至上周五的30%:

图片来源:CME Group

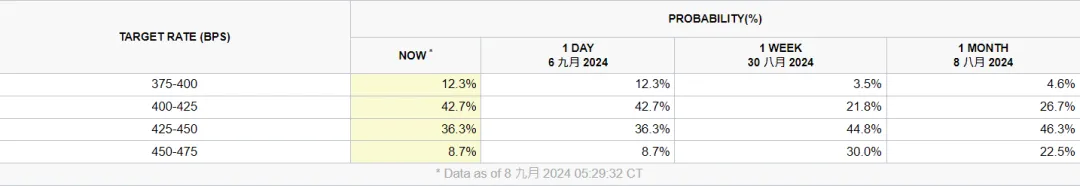

这是期货市场预测美国2024年12月时的息率机率分布图:

图片来源:CME Group

至上周五为止,市场主流是认为今年美国会减3-4次息(只是减两次息的机率也已跌至零),或相当于今年减0.75%-1%。

一个多月前市场认为美国有64.9%的可能年底时减至4.50%-4.75%,但现在这机率竟跌至8.7%,市场认为美国减息步伐较前一周会更进取,降息至4.00%-4.25%的机率从一周前的21.8%急升至42.7%。这次市场对今年美国息口预期的调整,再一次印证说过的话:经过长时间验证期货市场对美国息率走势的预测,特别是远期的预期,一般都是错误的。

美国的经济数据就不说了,其实都只是大市上落的借口。不过正如一直在强调,市场下跌趋势明显建议逐步减持风险资产,明显线索包括:

金银比和美元金价/北美金矿股指数都早已确认见底回升,反映市场风险意识增加。

美国劳工部向下修改过去1年的新增职位数据,代表市场错判了美国经济环境。

巴郡公布,自7月中开始连续减持美国银行(Bank of America),集团持有现金之多,巴老对美股看法不言而喻。

散户投资者买进Nvidia股票的金额在8月达到59亿美元创下历史新高(相比五月,散户购买额超过600%),明显是基金及公司管理层派货,散户高位接火棒。

其实投资市场上长期赚钱也不算太难,除了要胆大心细反应快,无非就是在顺风顺水时跟随大众,但在拐点出现前来一手反人性操作。在外国,升市跌市也有赚钱的可能。

除非9月18号美联储一口气减50点,否则只减25点很有可能会触发“在传闻中买入、在消息确认后卖出”的传统投资智慧,毕竟(西方)市场早就在2023年上半年开始便部署减息交易,是时候需要获利。换言之,美股有可能这个月就会见顶(如果特朗普当选,美股有可能还会有约半年的蜜月期),黄金有可能被当提款机,在股市下跌时也一并将金价拉下。但目前来看,每逢金价出现急跌,资金明显涌入低吸。

未来12至24个月最大的考验,要是美国开始减息,但通胀压力重拾升势后,联储局该何去何从?

不要忽视中东局势随时转坏,不排除有春江鸭提前因应中东情况而提早部署黄金。

虽然近期本土货币升值,但只是之前强美元成挤拥交易后的过渡性反转。特别是虽然上周环保股市普遍出现反弹,但偏向相信这次反弹只是虚火/引诱更多资金进场接火棒,因此个人建议趁这次反弹(但不肯定能长达多久)逐步减持风险资产,持盈保泰。

扫码下载智通APP

扫码下载智通APP