谷歌(GOOG.US)增长见顶,YouTube探索订阅

本文来自微信公众号“乱翻书”,作者朱星宇Sheldon。

19Q1是谷歌(GOOG.US)自15年以来增速最慢的一个季度,营收YoY+17%,而占比86%的广告营收增速低至15.3%。季报公布后,谷歌跌去千亿美金,颓势持续至今。

过去三年间,谷歌的增长动力主要来自于移动化、视频化、国际化三个主题:

PC端搜索量在12-13年左右达到顶峰,随后开始略微下降,搜索量增长主要由移动驱动,移动搜索的占比已经超过60%

YouTube使得谷歌成为视频化最大的收益方之一,移动设备的普及和资费的降低使得视频门槛大幅降低,电视广告预算的线上迁移使得YouTube广告收入增长迅猛

伴随着安卓的全球化,谷歌全家桶中的YouTube、Google、Chorme等产品获取了高速增长

目前三个主题推动的增长基本走到中尾声,PC转移动已经完成,用户红利消失,且用户在手机上对搜索引擎的依赖性大幅降低,移动搜索的增长也几近见顶,PC+移动搜索量的整体增速已经掉到了5%以下。

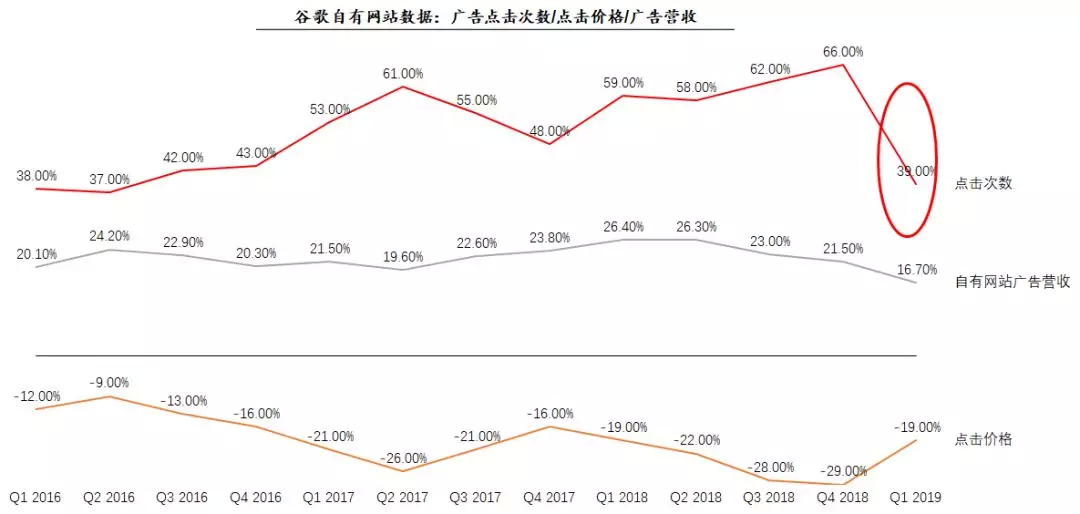

从广告数据来看,过去3年中谷歌在不断释放移动搜索和YouTube增长所带来的广告库存,通过广告价格下降拉动广告数量提升,广告点击次数长期维持超过50%的增速。但根据财报数据,Q1的广告点击次数增速降至11个季度以来的最低,仅为39%,广告价格仍处在下降区间,这或许意味着通过广告库存拉动增长的模式,已经面临天花板。

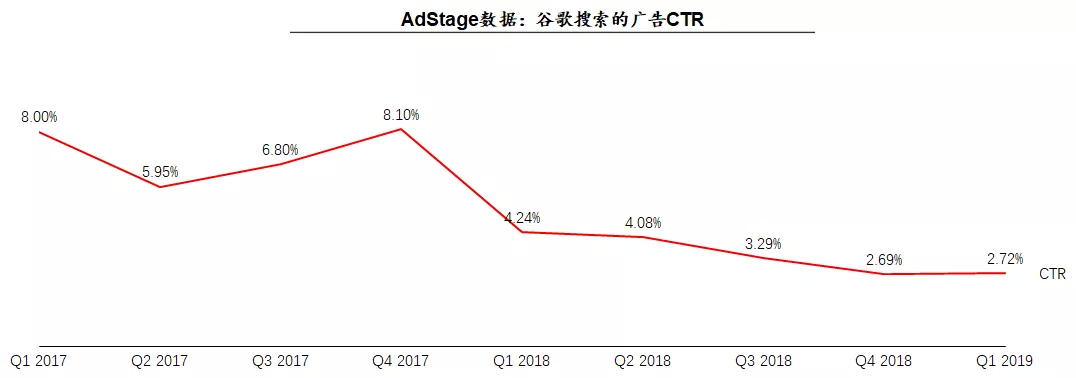

三方统计机构的数据显示情况不容乐观,Adstage统计了Google上13亿次广告曝光和超过3600万的广告点击数据,发现Google搜索引擎的广告点击率呈现明显的下降趋势,从1Q17的8%下降至1Q19的2.72%,广告点击率的下降将对广告库存产生更大的压力。

谷歌最近的应对是宣布将在移动应用中大量增加广告位,在旗下Google、Chrome搜索框下的信息流“发现”(Discover)中全面接入广告,公司在去年秋季表示这一功能的MAU超过8亿;在搜索结果中呈现至多8张的图片广告,增加广告供给;在谷歌地图中,广告将出现在推荐搜索查询、路线页面和导航过程中;在谷歌购物主页上显示个性化内容。

随着财务压力的增加,谷歌在用户心目中Don't be evil的印象恐怕会逐渐模糊。

当下的谷歌面临越发严峻的行业压力,内部AI First的投入尚未长大:

行业:受广告大盘增长及线下预算向线上迁移驱动,在线广告的增速长期维持在20%以上,但这一增速在2018年见顶回落,整个广告大盘增长的没有那么快了。逐渐拥挤的市场中,亚马逊和Facebook开始获取更多的增量,亚马逊的增长由电商广告空间释放驱动,Facebook受益于Instagram Stories带来的5亿DAU的广告空间,1Q19亚马逊和Facebook的广告营收增速分别达到了36%和26%。

公司:2016年,谷歌CEO桑达尔·皮查伊宣布谷歌战略从Mobile First转向AI First(百度在陆奇上任后也提出了All in AI),从目前来对AI的投入效果还未完全显现。内部广告营收中,搜索广告承压,YouTube的增长减速。而谷歌的新业务中,自动驾驶、云、智能硬件等业务尚处在资金大笔投入的早期,Google Play增速稳定可观是不多的亮点。

Google目前定下的方向是谷歌营收=广告营收+AI相关营收(硬件/自动驾驶/云)+其他,在AI营收上投入重心做出一块增量。而在加号的“其他”部分,值得关注的是YouTube在过去几年的订阅制尝试。

YouTube TV

YouTube TV又涨价了。

从5月13日起,YouTube TV的价格整体涨到$49.99/月,适用于所有新老用户。这是YouTube TV自2017年3月上线以来的第二次调价,价格从最初上线时的$35/月上涨至18年3月的$40/月,再到目前的近50美元一个月。

YouTube TV是YouTube推出的流媒体电视服务(Steaming Cable)。美国流媒体电视最早出现在2015年,公司通过互联网传输电视频道,每月向用户收取订阅费用,用户需要拥有互联网电视或者OTT设备。同国内的云视听极光/银河奇异果/酷喵/芒果体验类似,内容端主要提供电视频道。

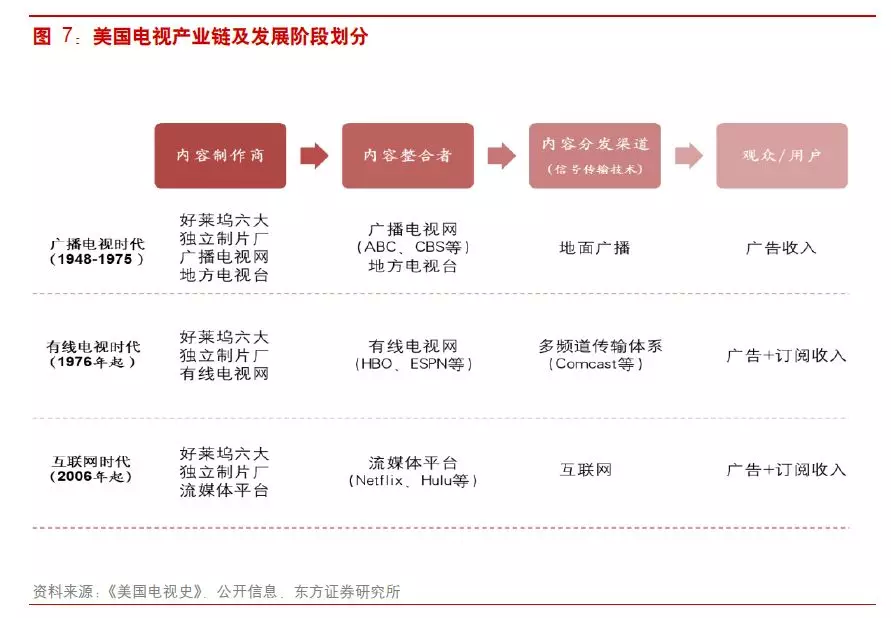

流媒体电视旨在重塑美国电视产业链中的内容分发渠道,干掉机顶盒,但在内容上还是继续看CNN/迪士尼/ESPN。

美国有线电视的行业链条可以大致划分为:内容制作商/广播电视网络—有线电视服务商—用户。有线电视服务商前端向内容制作商采买内容,后端建设铺设电缆传送信号,并面向C端提供机顶盒收取订阅费用。前端内容制作商豪强并存,CNN/ESPN/迪士尼等通过优质节目维持高议价权,服务商需要大价钱采买内容,而服务商凭借特许经营权形成自然垄断,有能力维持高毛利。因此内容成本和渠道成本最终统统转嫁给消费者,带来了美国高昂的有线电视费,用户月均费用超过100美元,有线电视的收费增速远远高于通货膨胀增速。

随着互联网和智能手机的发展,美国有线电视在2011年达到顶峰,全美1.2亿个家庭中有超过1亿付费用户,12年后开始进入下降通道,从2012年起每年下降1%-3%,但目前仍有超过9000万的订阅用户。

为了应对有线电视的持续下降,2015年有线电视网络Dish Network率先推出流媒体电视服务Sling TV,在传递媒介上干掉了机顶盒,通过互联网传输内容,在内容和价格上主打低价看主流频道:20美元/月看CNN、TBS、ESPN等22个主流频道。这一做法在阻止用户流失上卓有成效:Dish Network在过去四年中共流失了29%的有线电视客户,而Sling TV帮助挽回了其中的60%。

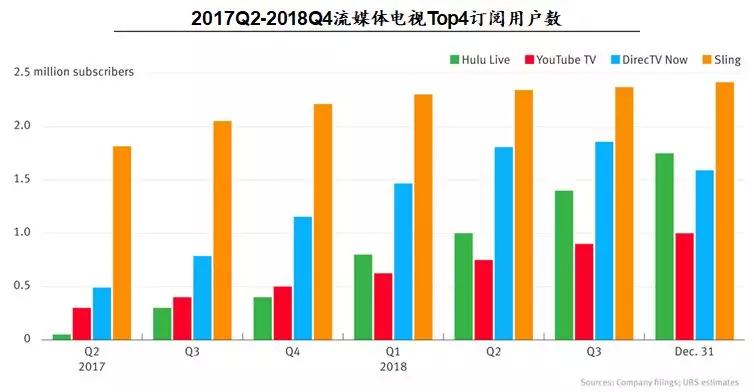

流媒体电视一方面摆脱了线下铺设电缆的重资产投入,另一方面却丧失了特许经营权的高门槛,看上去能够拿内容并且吸引用户的平台都可以做这个生意,下场玩家迅速增加,包括AT&T期下的DirecTV、Dish旗下的Sling TV、索尼旗下的PlayStation Vue、Hulu的Hulu TV,谷歌在2017年参赛,4月推出YouTube TV。

YouTube TV在17年推出,$35/月,包括ABC/CBS/FOX/NBC等40个频道,推出时被YouTube寄予厚望:

对新屏幕的抢占:在美国,电视的用户和时长虽然在下滑,但仍远远高于PC/移动平台,人均电视时长达到4个小时;

从UGC到PGC:YouTube在用户心智中是UGC免费内容,TV代表着向专业PGC的升级;

商业模式的拓展:对于以广告为主要变现模式的YouTube来说,新的订阅制商业模式的拓展将决定未来的增长潜力。

YouTube对TV的增长非常乐观:有线电视的加速下降使得潜在用户越来越多,YouTube庞大用户池的导流,手机/PC/电视的跨屏体验,更大的视频DVR空间,偏低的价格为用户提供主流频道,这些因素都将助推业务的高速发展。

然而现实情况是,截至2018年底,YouTube TV共获取了100万付费用户,行业排名第四,远不及预期。低价策略也抗不下去,在18年3月和19年4月两次调价,目前达到$49.99/月。

YouTube TV和行业其他玩家面临的共同问题是:

有线电视用户的下降没有预期快:断崖式下跌并没有出现,2018年的下降比例为3.5%,其中又有15-30%的用户永远离开了电视屏幕,成为所谓的“断线族”,剩余的200万用户成为整个赛道的增长天花板。

头部频道难以覆盖用户需求:例如在美国的中部及南部等深红区,由于更强的传统习俗,本地新闻/体育占当地用户内容消费的30-40%,而对于体育用户来说,对NBA/NFL/NCAA等比赛需求强烈,需要有足够的内容池才能满足用户的不同需求。

激烈竞争:用户增量大盘有限且入场玩家入场玩家还在增加,且下场玩家的实力雄厚,每家为了活下去都只能继续堆内容

目前YouTube TV明确了依靠提高单价压低亏损,同时不断投入押注行业未来的策略,在地域和内容上不断扩张,从一开始的5个城市拓展到美国全境,内容来源从40家增加至93家,长尾内容的不断填充和更快的地域扩张,使得YouTube TV在获取增量上具有一定优势。

在YouTube TV之外,YouTube在主端进行过多种会员订阅制的尝试。

订阅制探索:YouTube Red、Premium和Music

YouTube目前主端平稳发展,MAU突破20亿,DAU9亿+,人均时长从17年的40分钟涨到现在的64分钟,受益于安卓系统的全球普及,跟着谷歌全家桶一起占领全世界。早在07年就开始向内容创作者分成,在UGC领域有着视频基础设施的牢固地位。基于可跳过广告(TrueView)的广告变现目标清晰,吃品牌广告的线下预算,优化算法和数据能力发力效果广告。

YouTube的隐忧是,在欧美成熟市场的广告库存有天花板,Ad load已经非常高,新兴市场的增速很高,但绝对值还不够大。能否在营收公式上新增一块加法的意义重大,管理层定下的方向是:YouTube营收=广告营收+订阅营收

订阅营收的意义在于,筛选出高质量的目标用户,从原来10美元/年的广告变现提升至100+美元/年的订阅制变现。目前主流的订阅模式如Netflix和Spotify,通过提供高质量的内容吸引付费用户,但对于YouTube这种以广告为主的平台,该怎么做订阅制需要考虑很多问题:为订阅会员提供什么样的附加价值,如何平衡会员收入和广告收入,高价值的广告用户转向订阅制是否会对广告主产生影响,会员收入如何跟创作者分成...

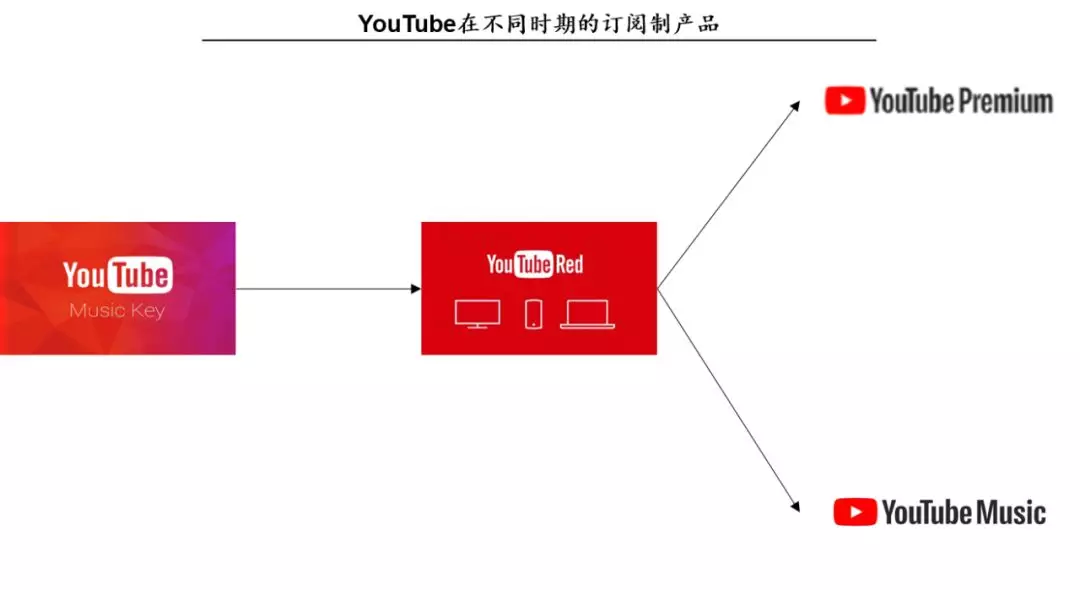

2014年YouTube开始试水订阅制,11月推出Music Key订阅服务,会员费9.99美元/月,为用户提供来自YouTube和Google Play音乐的免广告、后台播放和音乐下载功能。这个功能很快遇到问题:一个YouTube视频使用了某首背景音乐,它应该被划入音乐视频免广告的范畴吗?

从Music Key的局限出发,YouTube尝试将会员订阅拓展至整个产品中,于2015年10月推出YouTube Red会员服务,取代Music Key。Red将免广告功能拓展到所有视频中,并创立YouTube Original原创内容品牌,会员可以免广告观看YouTube上的视频,且享受独占内容。

YouTube Red的运作模式是,会员费的45%作为平台收入,其余的55%根据用户实际观看分配给对应的创作者,弥补广告分成的减少。在原创内容端,Original Movie主要生产90-120分钟左右的电影内容,Original Seies生产电视剧、综艺、真人秀等10-50分钟内容,截至目前原创内容的总时长达到366小时,品类超过100种。

YouTube Red在原创内容上的初始思路是:依托知名YouTuber低成本制作内容,从知名创作者的粉丝基础中转化会员订阅。2016年2月上线的首批4档内容以头部网红为主角,低成本制作真人秀、纪录片。首批内容中包括YouTube第一网红PewDiePie主演的《惊吓PewDiePie》,该节目中还原了PewDiePie玩过的恐怖游戏场景,节目核心是各种整蛊PewDiePie。

低成本使得内容质量不高,粉丝根本不买单,即便在后续加大内容制作投入,但同Netflix、HBO等大成本强制作差距依然明显,YouTube本身广告机制就允许用户跳过广告,会员免广告的功能又相对鸡肋。自2015年10月上线到2018年5月,YouTube Red仅吸引了150万会员,约为同期Netflix的1.5%。

2018年5月,YouTube Red拆分为YouTube Premium会员和YouTube Music会员,Premium继承了Red免广告、原创内容功能,而YouTube Music则是独立APP中的会员服务。

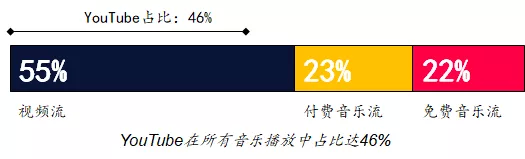

根据国际唱片业协会报告,目前全球所有的音乐播放中,有55%通过视频形式播放,而其中YouTube占据了视频音乐播放的83.6%,即全球的音乐播放中46%在YouTube上。YouTube是全球最大的音乐平台,包含音乐在内的娱乐是YouTube第一大内容品类。

YouTube Music主打音乐视频播放,结合用户在YouTube上的历史观看数据和音乐喜好为用户定制音乐流,纯推荐为主的个性化音乐体验相比Spotify和Apple Music通过热门音乐寻找用户公约数的体验差异化明显,最大的一点不同在于:非会员用户不能后台播放音乐,只能在屏幕点亮的情况下观看视频。相比Music Key,YouTube Music在功能、版权上更加完善。今年3月YouTube Music在印度推出,目前印度下载量已经超过1500万。

从当下结果而言,YouTube的订阅制尝试有喜有忧,18年底Premium会员独享的高级内容逐渐向普通用户开放,会员提供何种增量价值仍然是个问号。Music从YouTube上需求最大的品类中筛选精准用户,提升变现能力,对于付费用户可以从原来10美元/年的广告变现做到140美元/年的会员变现,非付费用户也同样可以通过广告正常变现。比较大的遗憾是在18年推出时间过晚,Sporify和Apple Music已经聚拢了海量用户。

根据瑞信预测,YouTube的广告营收增速从18年开始减缓,4年的订阅制探索虽然有想象空间,但TV/Premium/Music目前合计收入占到YouTube营收仅约2%,能否真的在营收公式上做出一块加号,面临着行业和自身打法的多种不确定性。

YouTube的现状正是整个Google的缩影。

扫码下载智通APP

扫码下载智通APP