新股解读|走出国门的行李箱和背包,植华集团(01842)的致富秘诀

以包袋买卖起家的植华集团(01842),用30年的时间,经历了从“倒爷”到代工,从代工到设计,从设计到自有品牌的艰苦历程。而今,其已成为年收入超6.77亿港元的中型背包及行李箱制造商,并于6月5日通过了港交所的上市聆讯。

据智通财经APP了解,从2016-2018年,植华集团的经调整纯利年复合增长率高达27.28%,但在2017年时,由于豪气分红4000万港元,导致资产负债率从2016年的58.3%飙升至110%。作为一家传统的中小型制造企业,植华集团为上市都做了什么?

饱和产能下的经营策略

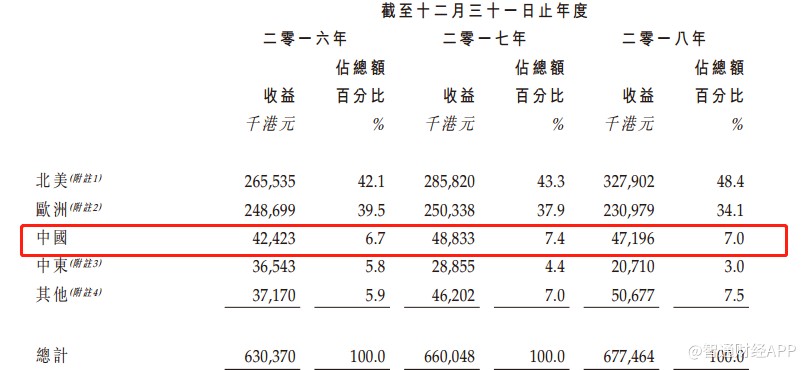

面对国内市场的剧烈竞争,植华集团果断的选择了海外市场。2018年时,中国市场的收入仅占公司总收入的7%,绝大部分收入来源于北美和欧洲,占比分别为48.4%、34.1%,合计82.5%。

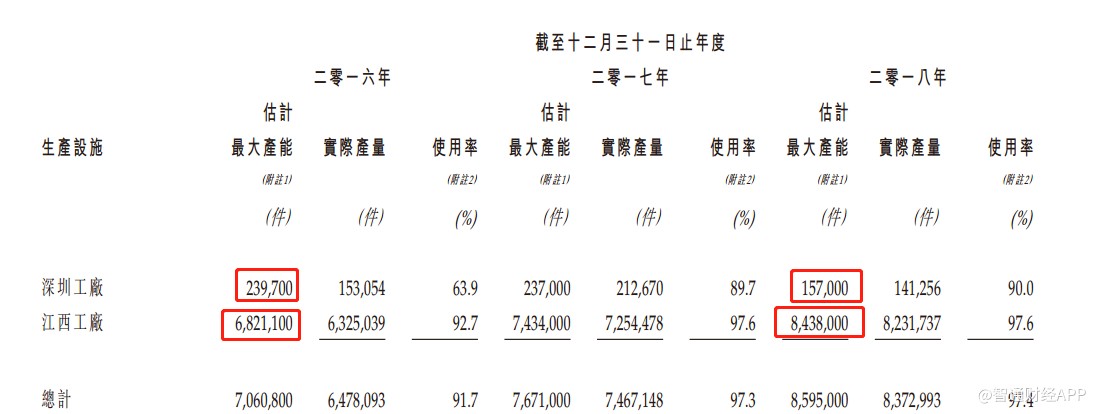

以海外市场为主的优势在于,国内的生产成本较低,产品较国外有价格优势。但随着人口和土地红利的消失,植华集团不得不将原位于深圳的产能向江西转移。

2016年时,深圳工厂的最大厂能为23.97万件,2018年下降至15.7万件,产能降幅高达34.5%。相反,江西工厂的厂能大幅增长,从2016年的682.1万增长23.7%至843.8万件。

即使产能大幅向江西转移,但植华集团的产能利用率已接近饱和。2016-2018年,该公司的产能总利用率一直在90%以上,而2017、2018年更是高达97%。厂能的不足,明显制约了公司收入的增长。从2016-2018年,植华集团的收入从6.3亿港元增至6.77亿港元,年复合增长率仅有3.68%。

但产能转移的效果在2018年得到完美体现。2018年时,植华集团在深圳的产能为15.7万件,同比下滑33.76%,与此同时,在公司已售存货成本(包括原材料成本、制成品成本、分包成本)占收入的比例稍有增长的情况下,植华集团的劳工成本占销售成本的比例从2017年的14.7%下降至2018年的13.8%,下降近1个百分点。

反映在毛利率上,该降本增效的成果则更为明显。智通财经APP发现,植华集团2018年自有标签产品的毛利率从2017年的11.1%提升至2018年的14.7%,增长3.6个百分点。

当然,品牌产品基于高溢价对毛利率的提升则更为明显,其中又以特许品牌产品为主,该产品采用ODM模式,为品牌商设计产品。从2016-2018年,该特许品牌产品的毛利率从44.3%提升至2018年的52.1%。此外,自有品牌产品Ellehammer对毛利率的提升也有一定帮助,该产品毛利率从2016年的22.1%提升至2018年的28.4%。

因此,在产能转移以及品牌产品高毛利的双重催化下,植华集团的整体毛利率从2016年的19.5%提升至2018年的22.9%。且在这三年中,公司的销售费用保持稳定,财务费用虽有所增长但占比较少,管理费用也因产能的转移有所减少,最终,植华集团实现了经调整纯利从2016年的2461.8万港元增至2018年的4011.4万港元,年复合增长率高达27.28%。

与特许品牌商C的合作是关键?

但植华集团后续能否保持一个良好的发展势头,或许就得考虑下面几个因素。

首先,从过往的数据看,深圳目前的工厂产能占比虽小,但生产成本以及管理费用却并不低,深圳产能向江西转移可在一定程度上提高毛利率。

其次,由于受到整体产能的限制,从2016-2018年,植华集团的收入年复合增长率不到4%。虽然公司在募集资金的用途中明确表示将扩产,但产线最早2021年1月时才能投入使用,即在2019-2020年,公司的总产能无法扩张,总收入的增长也将继续受产能的限制。

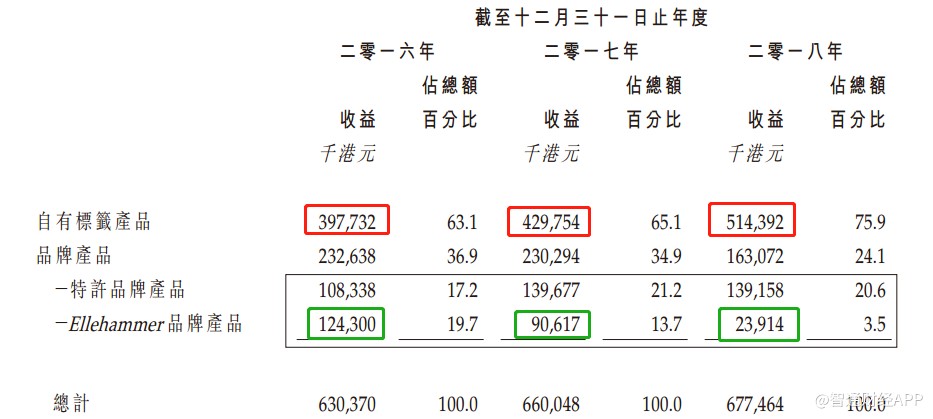

在产能被限制的情况下,调整产品组合以调高毛利率就显得更为重要。不过从当前的情形看,难度并不小。从2016-2018年,收入增长最快的反而是低毛利的自有标签产品,该产品收入占公司总收入的比例从2016年的63.1%提升至2018年的75.9%。

而自有品牌产品Ellehammer已逐渐“没落”,收入两连降,从2016年的1.24亿港元下降至2018年的0.24亿港元,降幅高达80%。毛利率最高的特许品牌产品收入则在2018年出现了轻微下滑,这主要是因为在2017年与一位特许品牌商合作协议结束后未继续签约。

截至目前,植华集团与三位特许品牌商合作,2018年时,来自特许品牌商的毛利率已高达52.1%,毛利率继续提升的空间有限。且特许品牌商C(该品牌商为全球连锁音乐主题餐厅)自2017年9月21日与植华集团签约以来,还未产生收入。即使该特许品牌商在今年、明年与植华集团产生交易,但由于合作时间的关系,或将难以取得与其他两个特许品牌商一样的高毛利。

4000万港元派息导致负债率大增

此外,植华集团派息导致公司负债大增的情况也值得留意。2017年时,在公司应付账款、银行贷款大增的情况下,公司宣布派息4000万港元,导致当期的资产负债率从2016年的58.3%飙升至110%。2018年时,由于保理贷款的办理,资产负债率增长至117.5%。

据智通财经APP了解,植华集团于6月13日至18日进行招股,拟发行2.5亿股股份,每股0.5港元,每手4000股,预计6月28日上市。

通过计算,植华集团的上市市值为5亿港元,对应2018年的PE为12.5倍。乐观估计2019年能实现10%的经调整净利润增速,则对应2019年的PE为11.36倍。在当下的市场中,这样的估值并不便宜,都市丽人(02298)、特步国际(01368)这样已有一定品牌化的企业,其2019年的估值均低于11.36倍。

整体来看,在总产能的限制下,植华集团通过产能的转移以及特许品牌产品的高毛利实现了调整后纯利的快速增长。但在产能无法短期扩充,特许品牌产品毛利率提升空间有限,以及自有品牌收入持续萎缩的情况下,后续利润或难有明显增长。且派息导致的高负债,以及高估值均拉低了公司质地,而5亿港元的偏小市值,或将加剧股价波动。

扫码下载智通APP

扫码下载智通APP