走出欧债危机,再次面临经济放缓,欧元下一步去向?

本文源自“云峰金融”。

导读

古语云:“二十弱冠,三十而立”。按照人类的年纪来看,欧元才将将能算作一个成年人。相比起美元和英镑,它也确实只是一个稚嫩青年。但作为最优货币区理论的实践者,欧元却是当之无愧的先驱。

然而,欧元有三大痼疾:并不完全是建立在最优货币的标准和基础上;财政纪律难以施行;超国家监管面临政治阻力。

从欧债危机中蹒跚走出的欧元区,再次面临经济放缓带来的挑战。上周,欧央行释放宽松信号,准备应对增长疲弱和通胀下行。

在人类社会里,成年象征着承担责任的开始。而在经济和政治挑战愈演愈烈的世界里,欧央行和欧元未来是否能承担起重托?

为此,云锋金融整理编译了《The Euro’s First 20 Years》《Marking the Euro at 20_ the Eurozone is Doomed to Succeed》两篇文章。

1、欧元成立20周年,有哪些教训?

自从二十年前引入欧元以来,欧元面临着严峻的挑战。到目前为止,它完好无损。然而,值此欧元成立20周年之际,我们有必要认清问题,并从过去的错误中吸取教训。

第一个教训

第一个关键问题是在一大批不同国家使用共同货币的过程中所固有的: 正如美国经济学家所指出的那样,这些国家不符合最优货币区货币的标准。

【云锋旁白】

最优货币区理论是由罗伯特·蒙代尔最先由上世纪60年代提出的,该理论认为在一定地理范围内多个国家采用单一统一的货币会比各自国家保持独立货币带来更强大的经济效益,特别是对于那些有着强大经济联系的国家。这将进一步加强他们之间的贸易交流和资本市场一体化。

欧盟自身本可以说是最优货币区理论的重要实践者,但它并不是真正建立在最优货币基础和标准上。

蒙代尔的最优货币区有几个重要标准:人员、资本要素能够充分流动;工资和物价能够灵活调整;各国货币风险分担体系以及类同的商业周期。虽然最优货币的标准在之后得到了各经济学家的补充,但上述几点仍是最为关键。

特别是,成员缺乏周期性的同步。如果你的经济需求与欧盟其他国家的需求不一致,那么没有货币独立就很难走下去。

例如,在2004-2006年期间,考虑到房地产泡沫和经济过热,爱尔兰需要比欧洲央行(ECB)更为紧缩的货币政策,但爱尔兰放弃了重估本币或提高利率的权力。同样,在2009-2013年,当爱尔兰需要比欧洲央行更宽松的货币政策时,由于经济严重衰退,爱尔兰无法让本币贬值、印钞或降低利率。

爱尔兰CPI同比(%)

来源:彭博,云锋金融

第二个教训

第二个错误是,欧元区一些外围国家在第一个十年期间保持了巨额经常账户赤字。当时,这些国家的大量净资本流入被视为效率提高的金融一体化迹象。回顾过去,(我们发现)这种失衡并非良性,它某种程度上造成了(当时)外围国家同德国相比单位人工成本的上升。

许多国家——尤其是希腊——也保持着巨额预算赤字和高负债水平。他们证实了富裕成员国——尤其是德国—— 长期以来的担忧,即他们最终将被迫为他们挥霍无度的伙伴纾困。对他们而言,期望得到救助是一种反常的激励。值得赞扬的是,欧洲货币联盟的设计师们已经认识到道德风险是一个核心弱点,并试图通过要求各国将预算赤字控制在 GDP 的3% 以内来解决这一问题,同时在欧洲马斯特里赫特条约货币基金组织中加入了"不救助"条款。

希腊预算赤字、盈余占GDP比例( %)

来源:彭博、云锋金融整理

但事实证明,3%的财政规则无法“强制执行”。几乎所有欧元区成员国(包括德国)都很快突破了3% 的赤字上限。尽管各国政府一再声称未来将实现财政目标,但这些预期是基于过于乐观的增长预测。更不必提,随着欧元区的建立,负债累累的外围国家政府突然能够以几乎与德国相同的利率借款。要知道即使在美国境内,像伊利诺伊州这样负债累累的州也必须支付相对于其他州的利率溢价。

第三个教训

在银行业监管领域,欧元区未能将更多的财政权力转移到超国家层面。欧洲经济学家曾警告称,泛欧元区银行业监管对于欧元的长期可持续性至关重要,但却被忽视了。公平地说,这些问题不能真的被欧元区领导人称为错误,因为任何解决这些问题的尝试都会面临压倒性的政治反对。

然而,在其它方面,欧元区领导人的确是搬起石头砸自己的脚。例如,尽管全球经济陷入衰退,欧洲央行在2008年7月错误地提高了利率,2011年又错误地两次提高了利率。

此外,当希腊危机在2010年初爆发时,欧洲领导人没有做出有效反应。相反,他们推迟将希腊送到国际货币基金组织并减记希腊债务,即使债务-GDP比率已经显然走上了一条不可持续的道路,即使采取了严厉的财政紧缩。

事实上,2009年之后的紧缩政策事与愿违,因为它导致外围国家的收入下降,远远超过欧盟委员会、欧洲央行和国际货币基金组织的预期。即使撇开经济衰退的经济成本和由此产生的民粹主义愤怒的政治成本不谈,财政紧缩也没有实现让希腊等国家走上可持续债务道路的目标。相反,GDP 的下降幅度超过了任何债务的下降幅度,导致债务与 GDP 的比率上升得更快。

在危机期间实施财政紧缩,加上欧元区早期的高支出,构成了顺周期的财政政策。实际上,希腊的财政政策是全球最顺周期的政策之一。这并没有给欧元区足够强大的基础来应对未来的危机

2、欧元成立20周年,有哪些成功?

但这也并不表明欧元没有取得过任何成功。首先,从11种单一货币向欧元的过渡进行得非常顺利。不过1992年和1993年的欧洲货币危机,以及最近在其他地方出现的混乱的非货币化现象,都表明成功的过渡还远远没有被保证。

第二个早期的成功是,根据几乎所有国际使用的衡量标准,欧元设立后立即成为了世界第二大全球储备货币。此外,加入该俱乐部的愿望导致许多有抱负的成员国进行了有利的改革,尤其是后来加入欧盟的中欧和东欧国家。

最近欧元区的“账簿”上,在“成功”这一侧又录入了几项:一些外围国家,特别是西班牙,在降低其以前缺乏竞争力的单位劳动力成本方面取得了进展。欧洲央行行长马里奥•德拉吉(Mario Draghi)在平衡德国对财政纪律的需求和地中海地区对宽松政策的需求方面,理应获得高分。他在2012年7月宣布,欧洲央行将"不惜一切代价"保护欧元,让市场平静下来,这是此次危机的一个关键转折点。

3、欧元未来何去何从?

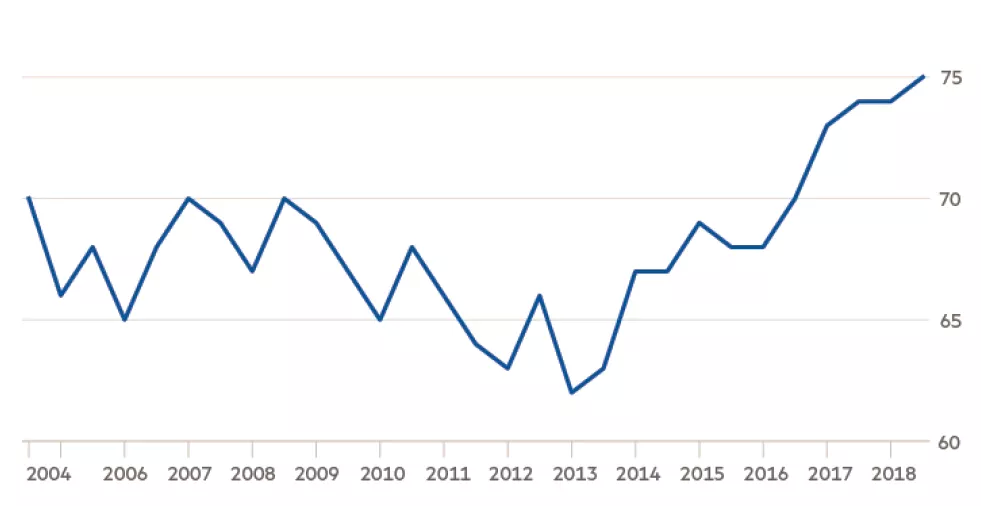

欧元区能否存活?答案很可能是:是的。也许最重要的是民众的支持。民意调查显示,近年来,欧元区四分之三的人支持欧元,这是自2004年以来的最高水平。该地区约40%的成年人不知道另一种货币。欧元区成员国的数量也在继续扩大,这无疑是一次信心投票。

公众对欧元的支持率近年大幅上升

Source:Eurobarometer,FT

对生存持乐观态度的最大原因肯定是另一种选择的后果。即无论是经济上还是政治上,“分手”都将是巨大的创伤。欧盟一直是建立在经济基础之上的,欧元的消失将威胁欧盟自身的生存。

最终,欧元区真的能安然无恙么?欧洲政策研究中心的格罗斯强调,根据现有数据表明,情况并不太糟。他着重指出的是劳动力市场的改善,“欧洲大陆劳动力市场的结构性改善一直未得到充分报道,劳动力参与率每年都在上升,甚至在危机期间也是如此。” 今日,欧元区的成年人从事经济活动的比例高于美国;失业率也在下降,即使在受危机冲击最严重的国家也是如此。欧元已经推进了一些重要的改革。且所有的这些都很有意义。

然而,欧元区不是也可能永远达不到“最优货币区”。首先任何形式的联邦政府似乎都不在讨论之列,这就导致了根本性的政治问题——欧元区政策责任与国家政治责任的脱节将一直持续。

好在恰好相反的是,欧元需要的是旨在创建一个“足够好”的联盟的变革。风险承担必须通过跨境私人融资来实现。这就是银行业和资本市场联盟之所以重要的原因。重组债务需要变得更容易(也更容易被接受)。重要的是,宏观经济调整需要更加对称。

如果欧元区领导人能够从过去的错误中汲取教训,那么这个货币联盟就有希望存活下来,甚至在未来繁荣发展。

扫码下载智通APP

扫码下载智通APP