麦格理:给予北京汽车(01958)“跑赢市场”评级 目标价升至12港元

麦格理近日发表研报称,北京汽车(01958)未来几年盈利将保持大幅增长,预计集团2016—2018财年盈测分别为74%、34%及20%。该行指出,北京汽车将主要受惠于奔驰JV系列强劲的销量。该行上调北汽2016—2018财年盈测分别为13%、12%及12%,以反映北京奔驰强劲的增长势头,及北汽本土汽车品牌的盈利能力。该行将北京汽车目标价由8.1元提高至12港元,并重申“跑赢市场”评级。

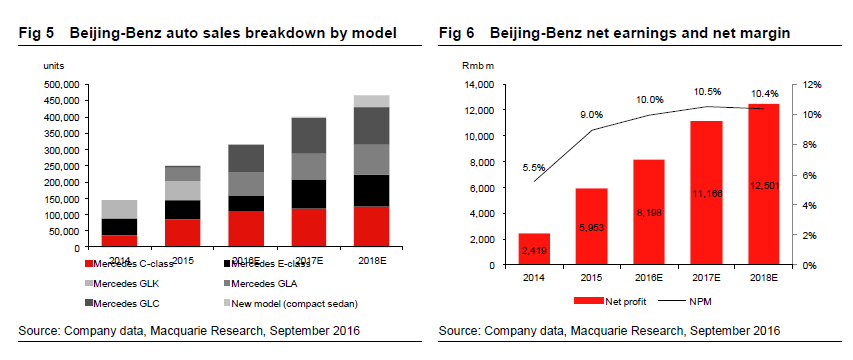

北京奔驰:销售强劲增长,利润持续扩大。

该行称,未来几年北京奔驰JV系列将成为盈利增长主要动力,预计JV系列2016-2018财年净利润(基数为100%)将分别增长38%、36%和12%至82亿元、 112亿元及125亿元(人民币)。新奔驰E级销量大量及SUV系列高利润也将成为未来几年销量及利润增长的持续动力。麦格理预计北汽2016—2018财年EBIT将由2015财年的11.8%上升到13-14%。

本土汽车品牌:焦点成功转移到SUV系列。

麦格理指出,集团分别于2015年上半年及2016年上半年成功推出本土汽车品牌SUV系列,2016年上半年本土品牌的盈利已取得明显改善。该行预计2016财年集团净损失将由2015年的39亿元下降至27亿元(人民币)。鉴于集团的产品优化组合策略,及SUV系列对利润的高贡献率,麦格理相信2017—2018财年净损失将进一步收窄,尽管该行表示对集团的管理前景并不容乐观。

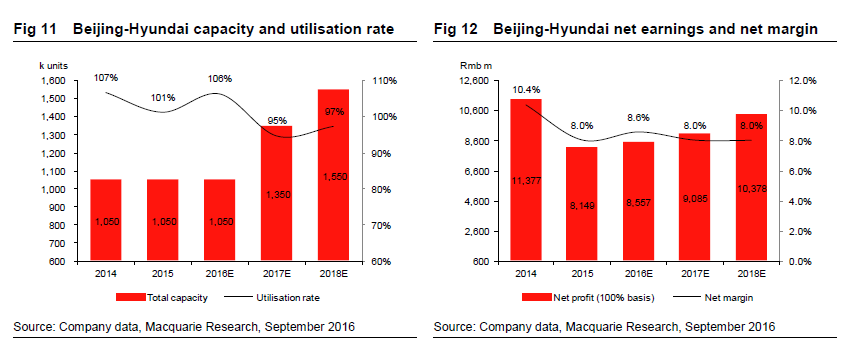

北京现代:放量增长,利润面临下行压力。

麦格理续称,2015-2016财年北京现代的销量因产能影响受限,集团于2016-2017年新开两家工厂,预计将会带来强劲的销量增长。然而,因低产能利用率及高竞争压力,该行表示其利润率面临下行压力。

麦格理将北汽2016—2018财年盈利预测分别上调为13%、12% 及 11%,目标价由8.1美元提升至12港元,目标价基于2017年预测的10倍市盈率。

扫码下载智通APP

扫码下载智通APP