光大海外:中国软件国际(00354)传统外包业务稳健增长,华为大客户业务表现显著超预期

本文来自微信公众号“EBoversea”,作者:付天姿、吴柳燕。本文观点不代表智通财经观点。

文章摘要

1H19营收维持稳健成长,然传统业务毛利率下降叠加新业务研发投入加大导致净利润增长承压

1H19公司实现营收55.4亿元人民币,同比增长15%,主要由于传统外包业务稳健增长及云智能业务快速增长。盈利能力来看,由于华为业务人员流动致人工成本上升,整体毛利率同比下降0.6个百分点至28.5%。受毛利率降低及研发、财务费用率上升影响,净利率同比下降0.9个百分点至6.5%,实现净利润为3.6亿元,同比微增0.9%。

传统外包业务维持稳健增长,华为大客户业务表现显著超预期

1H19公司传统外包业务同比上升12%维持稳健增长,主要由于华为大客户业务驱动。外部环境扰动背景下,华为大客户业务逆势实现快速增长,缓解此前市场担忧;其他客户业务出现同比下滑,主要由于汇丰外包份额提升空间受限以及公司主动降低小客户业务。

云智能业务延续快速成长,等待云产品规模化、JF平台转型成效释放

1H19公司云智能业务维持快速增长,同比上升31%,营收占比达18%,主要由于云服务及云产品高速成长,部分为解放号平台收入下滑所抵消。公司云服务业务体量较大,全生命周期的云管服务体系构建完成,大数据广泛开拓行业布局,有望延续快速成长。云产品业务凭借多年为客户上云经验,打造多款云产品,需要等待各条产品线逐步规模化。JF平台收入出现同比下滑,主要由于云上软件园业务新增园区数减少以及平台商业模式变化,通过战略聚焦云集及Z计划,运营成效有望逐步显现。

估值与评级

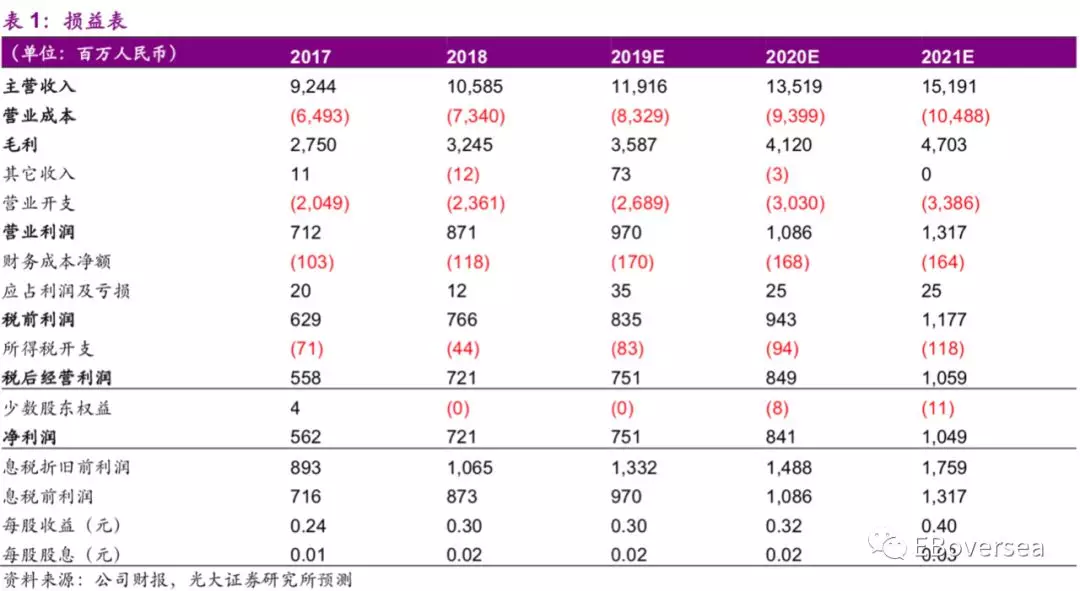

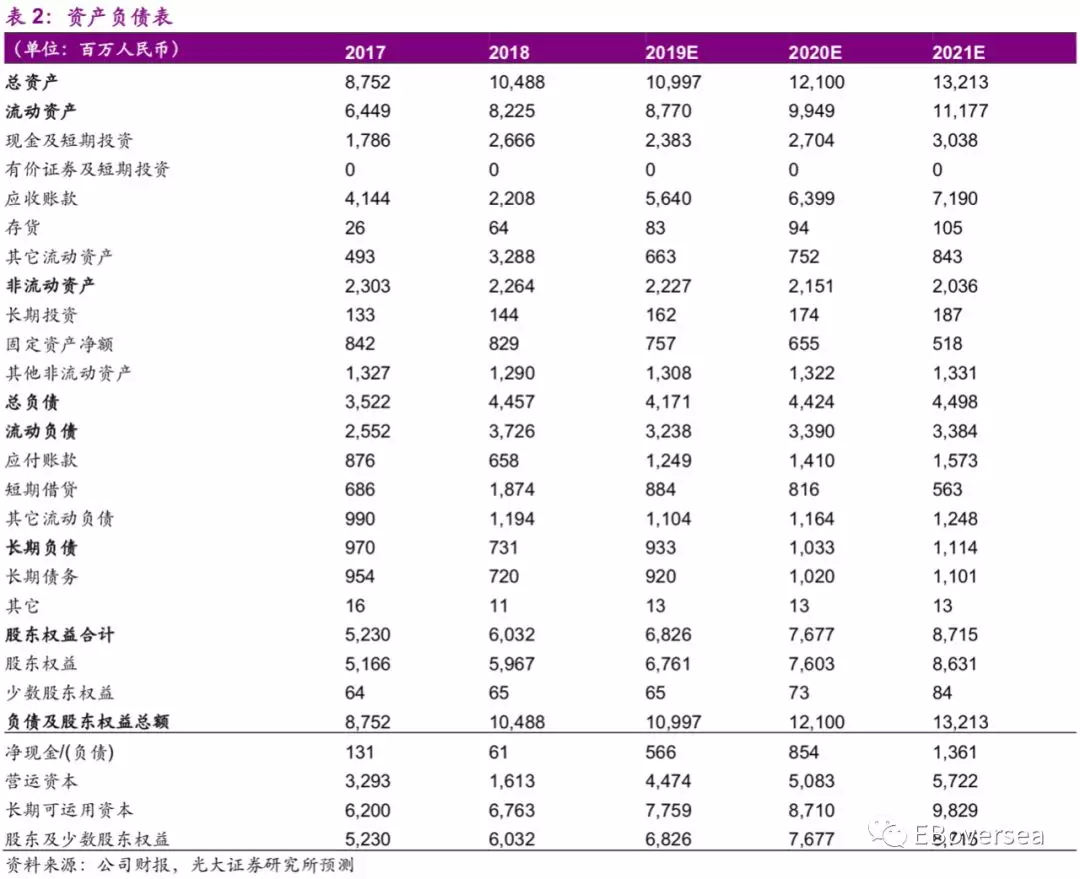

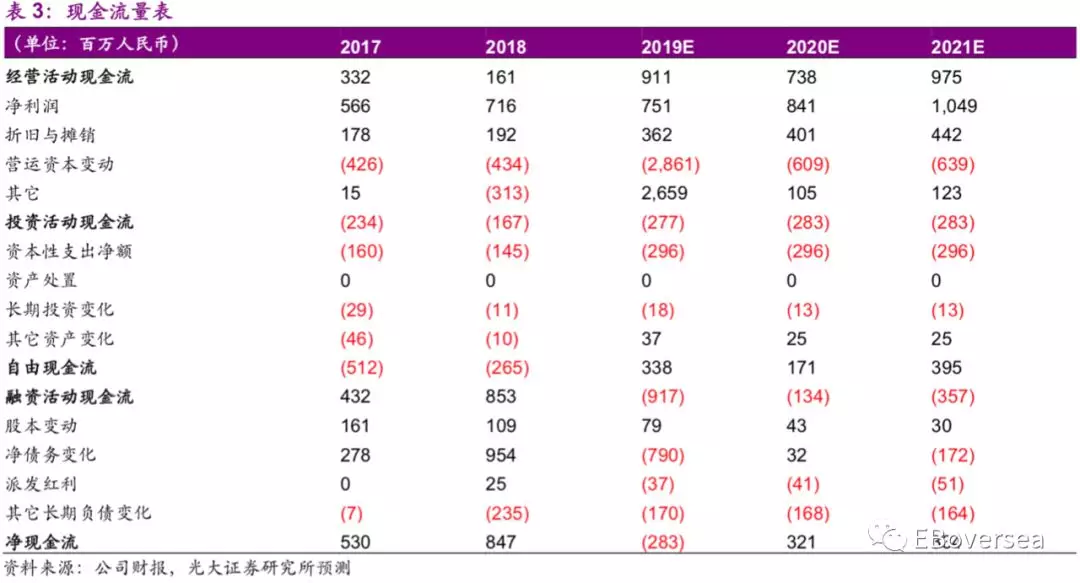

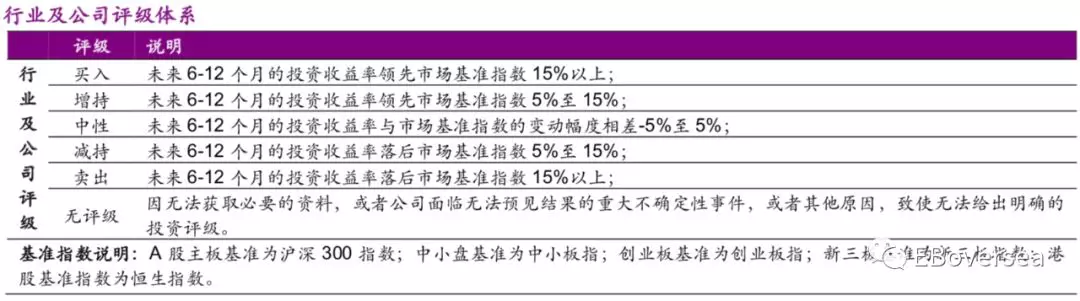

鉴于公司新业务研发投入加大导致整体盈利承压,分别下调19-21年净利润预测8%/11%/10%至7.51/8.41/10.49亿元人民币,同比增速分别为4.9%/11.9%/24.8%,对应18-21E CAGR约14%。参考公司历史PE估值区间9-16倍,给予19年1.0倍PEG(对应14倍PE),下调目标价至4.6港币。尽管公司19年利润增长承压,伴随新业务规模效应凸显有望驱动公司20年业绩恢复稳健增长,后续平台化、云端转型顺利兑现有助公司估值提升,维持“买入”评级。

风险提示:IT服务行业竞争加剧;云业务及JF平台发展不及预期。

附录

扫码下载智通APP

扫码下载智通APP