奢侈品行业研究框架:从产品体系、渠道和营销回顾奢侈品行业发展历程

本文源自微信公众号“零售金童观点”,作者为倪华、吴丛露。

观点摘要

奢侈品不仅是一种商品,也是一种稀缺资源的象征、一种社会身份标签。因此用“性价比”来要求奢侈品是不合适的,这种特质也注定了奢侈品品牌在运营和增长过程中采用的策略,和大众消费品是区别的。本篇报告就从奢侈品的定义开始,对全球奢侈品行业的不同发展阶段进行了回顾,并分析了奢侈品品牌在产品体系搭建、渠道拓展、营销的特质。

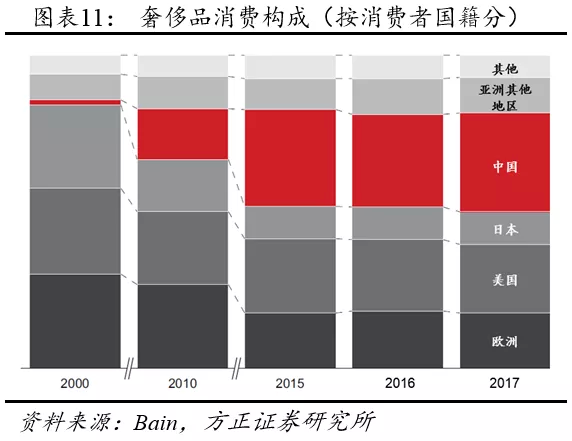

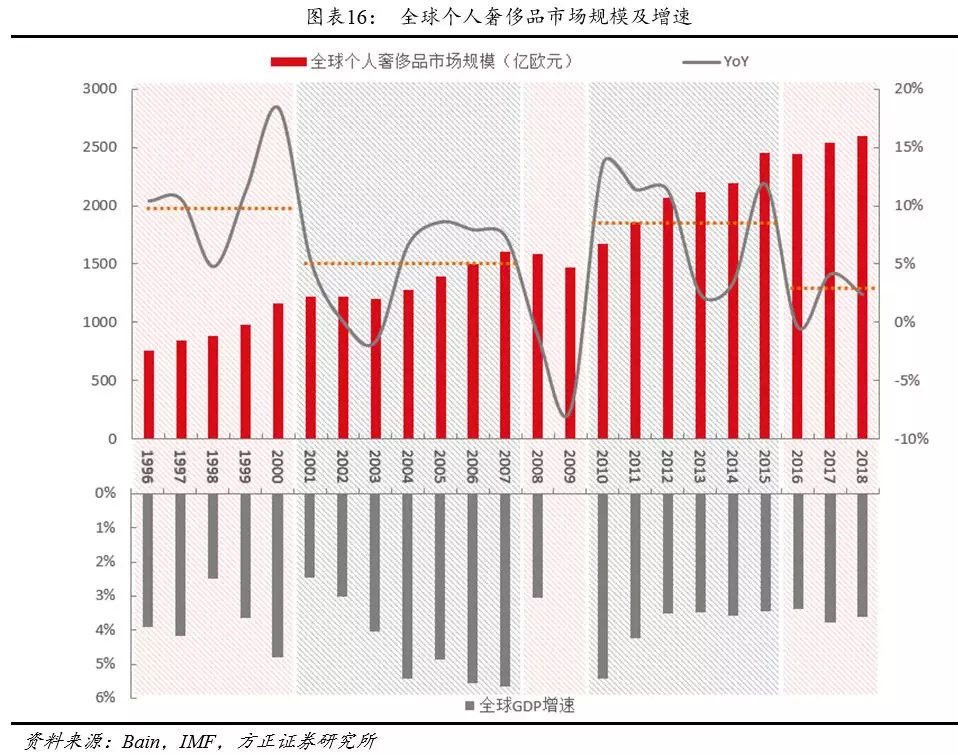

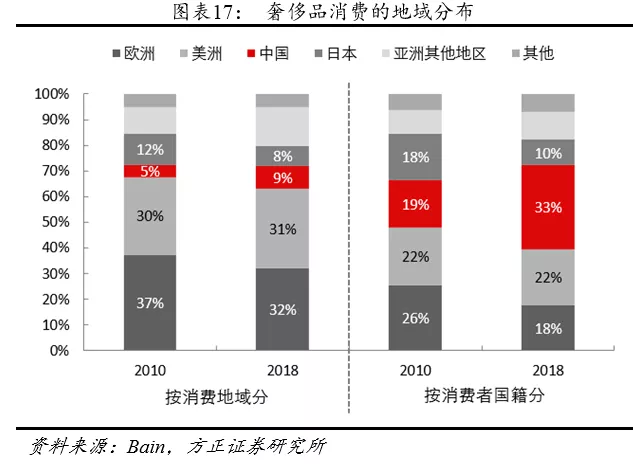

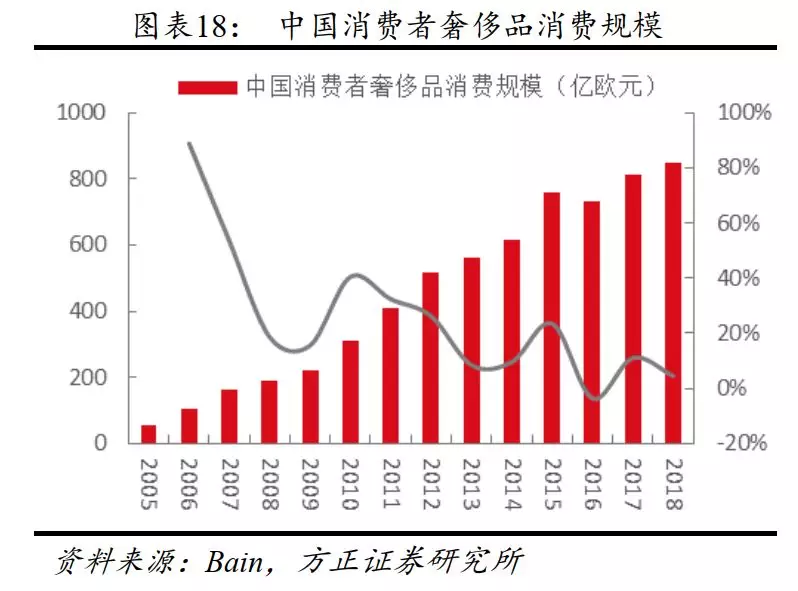

2018年全球奢侈品行业规模接近1.2万亿欧元,其中商品占比80%。而本篇报告重点探索的个人奢侈品(服装/箱包/手表首饰/彩妆香水)市场规模为2600亿欧元,近4年复合增速为4%。其中,中国是近十年来奢侈品消费增长最快的,2018年中国消费者贡献了33%的奢侈品消费金额,为世界第一。

通过对奢侈品行业发展的四个阶段的回顾,可以发现:

1)奢侈品行业的每一轮发展高峰都是伴随着一个新兴经济体的崛起:从二战后的美国,到80年代的日本,再到21世纪的中国。此外可以发现的规律是,相比绝对的财富量,人们对财富增速的预期对奢侈品消费的影响更大:中国(人均)GDP和高净值人群数量都不是全球最高的,却是近10年来财富累积最快的国家之一,而中国人的奢侈品消费金额也是全球最高的。

2)奢侈品产业的发展伴随着从绝对的高端化到逐渐“平民化”的过程,大量品牌都经历了品类扩张的过程,形成了金字塔式的产品结构,而金字塔底部的、客单相对较低的产品,反而是一些品牌的主要利润来源。

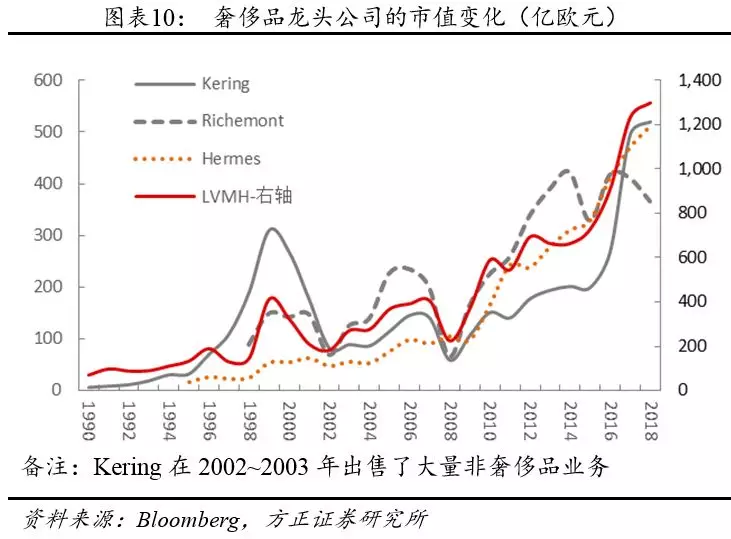

3)集团化运营让品牌得到更好的发展:目前除了Chanel和Hermès等少数品牌,大部分的品牌都不再由创世家族运营,三大奢侈品集团(LVMH、开云、历峰)的控股家族虽然没有创立任何品牌,但在商业经营和资本市场运作方面都有丰富经验,在他们的管理下,奢侈品品牌资产得到了进一步放大。集团内部品牌的协同效应来自于多方面,包括部分资源的内部共享、管理经验的跨品牌复制等。

奢侈品品牌的价值来自于:优质的商品和服务、广泛的品牌知名度与适当的稀缺性。回顾各大品牌的发展历程可以发现,1)成功的品牌对从设计生产到销售的各环节都进行了强掌控,近年来的趋势是,奢侈品品牌通过自营渠道销售的比例在加大;2)品牌在增长和稀缺性之间需要维持一定平衡,不少品牌均经历过,由于对业绩的过分追求导致产品泛滥、品牌形象下滑的过程,而在这方面做的较好的爱马仕,是近10年来品牌价值增长最快的奢侈品品牌。

风险提示:经济增速放缓对奢侈品消费产生负面影响,贸易壁垒给奢侈品企业的跨国经营增加难度。

一、奢侈品的理解:是一种商品,也是一种社会文化符号

对奢侈品的理解是多方面的,因为它不仅仅是一种商品,同时也是一种社会文化符号,人类社会诞生以来,奢侈品就始终存在(即使表现形式有所差异),且奢侈品始终和社会分层、财富分配等问题联系在一起:

从商品的功能和价格的角度来看:奢侈品是品质上乘的、心中渴望的、价格昂贵的、有稀缺性(事实稀缺或有意而为之的稀缺)的商品,而且奢侈品的消费通常伴随着人性化相关服务;此外,奢侈品的“功能性价值”在其价格中占比较低,实用性价值只是一部分,更重要的是满足人们情感上的愉悦。

从社会意义的角度看:奢侈品是一种体现社会地位的优越性、使所有者深感与众不同的商品。民主、全球化和男女平等思潮打破了封建时代的固有社会阶级,人们已找不到体现社会层次的符号,但人类对于社会分层表现形式的需求却得以保留,奢侈品就在重建社会分层的过程中起到了重要作用,购买奢侈品其实不止是购买商品,而是购买一种社会身份。

从经济学的角度来看:奢侈品是指收入需求弹性大于1的商品,即商品需求的增长幅度高于消费者收入的增长幅度:此外,在一定范围内,奢侈品的价格和需求呈现正相关,即商品价格更高,购买的人反而更多,是韦伯伦商品(Veblen Good)的一种。

广义的奢侈品,除了实体商品,还包含豪华酒店、高档餐饮等高端服务,根据Bain公司的统计,2018年全球奢侈品(广义)市场规模达1.17万亿欧元,其中商品占比约80%,服务占比20%;而狭义的奢侈品通常是指高档皮具、服饰、珠宝配饰和化妆品等个人奢侈品,这部分商品2018年的市场规模约2600亿欧元。

二、奢侈品产业的发展回顾:始于法国,扩散全球

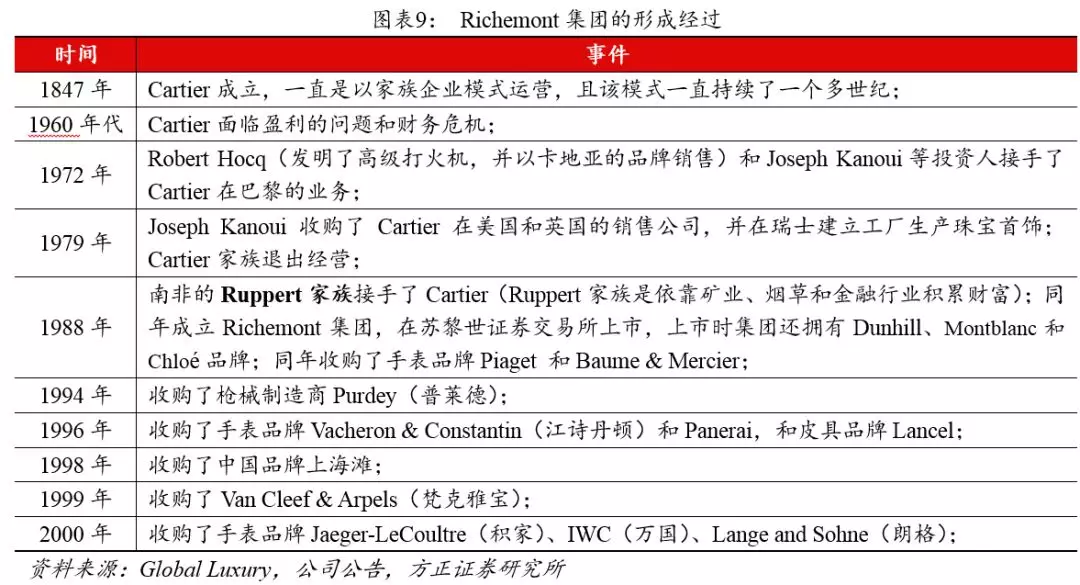

奢侈品是一个古老又年轻的行业。目前主流的奢侈品品牌大多有非常长的经营历史,最早的可以追溯到18世纪(如江诗丹顿手表、酩悦香槟等),但与此同时奢侈品产业其实是一个年轻的产业,因为在很长一段时间内,这些品牌均是以家族为单位来经营,奢侈品行业真正形成产业化、进入现代企业化管理的阶段其实只有30~40年的时间,且目前世界上三大奢侈品集团(LVMH、Kering和Richemont)都是在1980~1990年成立或切入奢侈品行业的。

法国是奢侈品的重要发源地,在2018年Interbrand公布的全球百强品牌里,上榜的9个品牌中有5个来自法国。法国成为重要发源地的原因可以追溯到17世纪的路易十四执政期间,他建立了凡尔赛宫、大力发展艺术、在吃穿用度各个方面追求极致精致,法国当前的时装、香水、美食、艺术、建筑、音乐等都受到那个年代的影响;1954年成立的法国精品行业联合会(ComitéColbert)就是以路易十四任内的财政大臣科尔贝(Jean-Baptiste Colbert)命名的,他是当时的皇家建筑、艺术与制造业总督。

我们把现代奢侈品产业的发展分成四个阶段来逐一回顾。

2.1 第一阶段:19世纪~20世纪初,奢侈品集中在欧洲诞生

19世纪上半叶,欧洲处于封建统治阶段的末期,大量奢侈品品牌诞生,主要服务于贵族阶层。箱包、服装、香水、珠宝等品牌多诞生于法国和意大利,钟表多是诞生于瑞士(百达翡丽、积家、浪琴、伯爵等都诞生于19世纪),这些品牌最初是服务于皇室贵族阶级,创始人多为某一领域的匠人。例如路易威登是为贵族提供旅行用行李箱,卡地亚也获得了欧洲多个国家宫廷的供货许可,爱马仕为贵族阶层提供马具。虽然服务于皇室和贵族,但这些品牌、店铺和作坊是属于品牌创始人个人的(欧洲皇室采取指定供应商制度),因此即使后来皇室贵族消失,这些品牌仍能延续和传承。

19世纪下半叶到一战前,工业革命、殖民主义带来大量财富,正是欧洲的“美好时代(Belle Époque)”。企业家、银行家等人群积累了大量财富,开始效仿贵族生活方式,奢侈品受众扩大。同时这也是欧洲艺术发展的高峰之一,该时期诞生众多艺术流派,如印象主义、野兽派、超现实主义等艺。财富积累、艺术发展、工业技术进步又促成了一批品牌的诞生,同时部分奢侈品品牌也在逐步扩大经营地域范围,例如Cartier在1902年于伦敦和纽约开设分店。但是这个阶段,大多数品牌仍然是以家族为单位进行小规模的生产与销售。

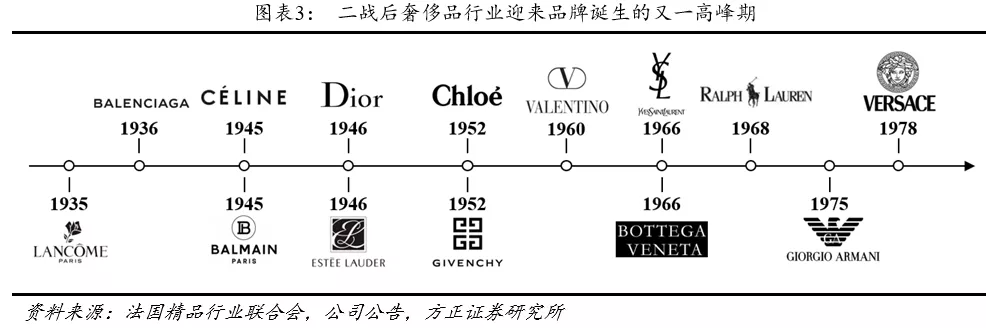

2.2 第二阶段:二战后~70年代,西方经济体崛起,奢侈品进入繁荣发展阶段

西方经济体都在战后经历了经济的快速增长,交通和工业技术的进步促进了规模生产和全球贸易。居民收入的增长驱动可选消费需求的增加,促成了奢侈品产业的繁荣发展,大量奢侈品品牌开始进入美国市场,在美国快速增长的需求及纺织工业技术的影响下,奢侈品品牌除了高级定制服装(Haute Couture),(50~60年代)还推出了相对平民化、可批量生产的高级成衣(Prêt-à-porter; Ready-to-Wear)。40~70年代行业的繁荣发展催生了大批设计师品牌,如Dior、Givenchy、Balmain等(Dior、Givenchy和Balmain创始人曾为Lucien Lelong服装室的设计师,YSL创始人曾为Dior的设计师);意大利时尚产业也开始崛起(Valentino、Versace和Armani均为意大利品牌)。

2.3 第三阶段:20世纪80~90s,奢侈品集团全球扩张,迎来并购、上市高峰,大型集团化经营逐步取代传统家族经营

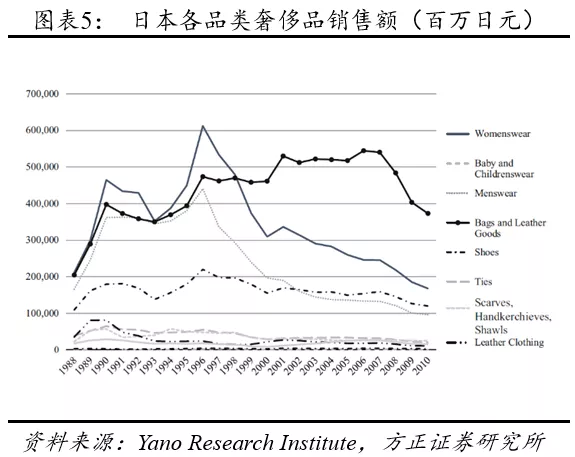

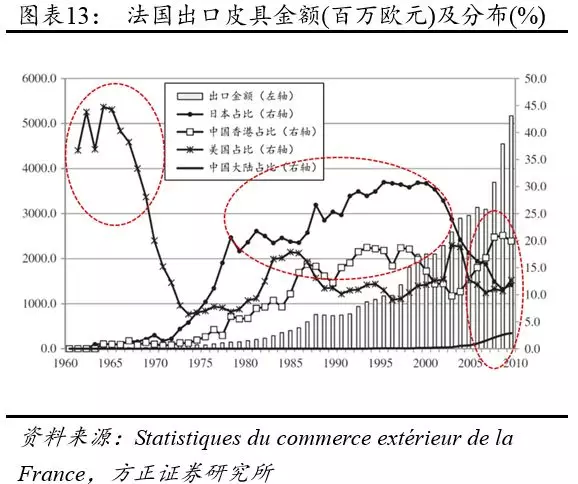

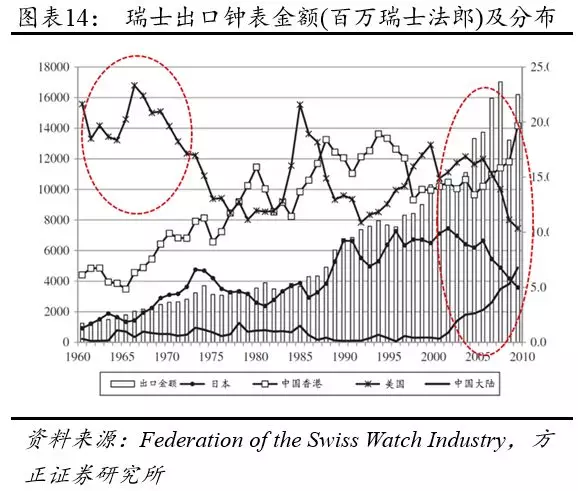

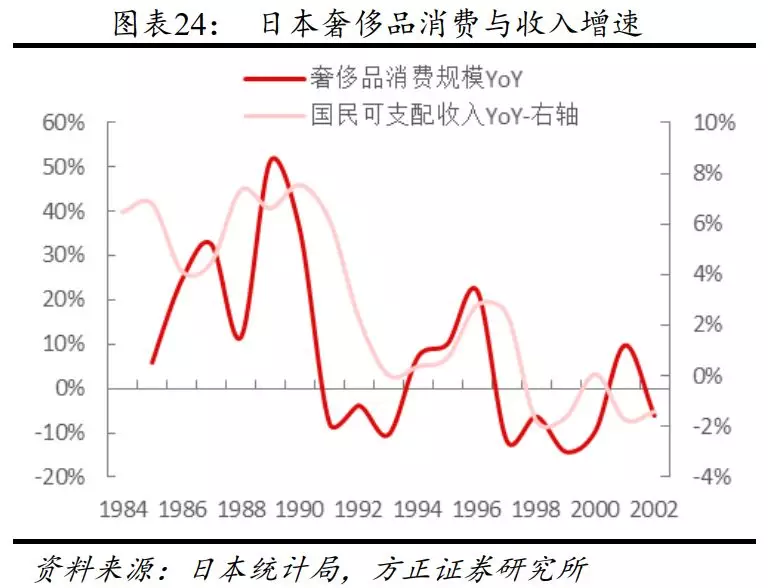

日本奢侈品市场迅速增长,促使品牌开始全球扩张。70年代后期到90年代末,日本的人均收入已达较高水平,经济以平稳速度增长,人均GDP从1970年的1.29万美元增长到1990年的2.65万美元(以1990年购买力平价换算),奢侈品需求增长迅速:1985年时日本的奢侈品市场规模不到4500亿日元,到了1990年泡沫经济破裂前,规模达到约1.65万亿日元,年复合增速接近30%。在奢侈品品牌正式进驻日本之前,出现过大规模的代购现象,即一些日本的经销商去欧洲、美国进行大批采购再回国销售(有时国内外的价差可达三倍),同样也有大量日本人去欧洲旅游采购,把门店买空,欧洲很多奢侈品门店都训练店员说日语 (Thomas, 2007)。

LV和Gucci是第一批意识到日本市场重要性的品牌,Gucci于1972年在日本开设第一家直营门店,LV于1978年进驻日本市场(创始人的孙女婿Racamier任CEO的第二年)。随后其他品牌也开始开拓欧美以外的市场。由于亚洲市场的快速增长,路易威登的销售规模由1970年代中期的1000万欧元左右,增长到1985年的2.13亿欧元(亚洲市场贡献了44%的收入)。到了90年代末,多数主流奢侈品企业亚洲地区的收入占比都超过了30%。

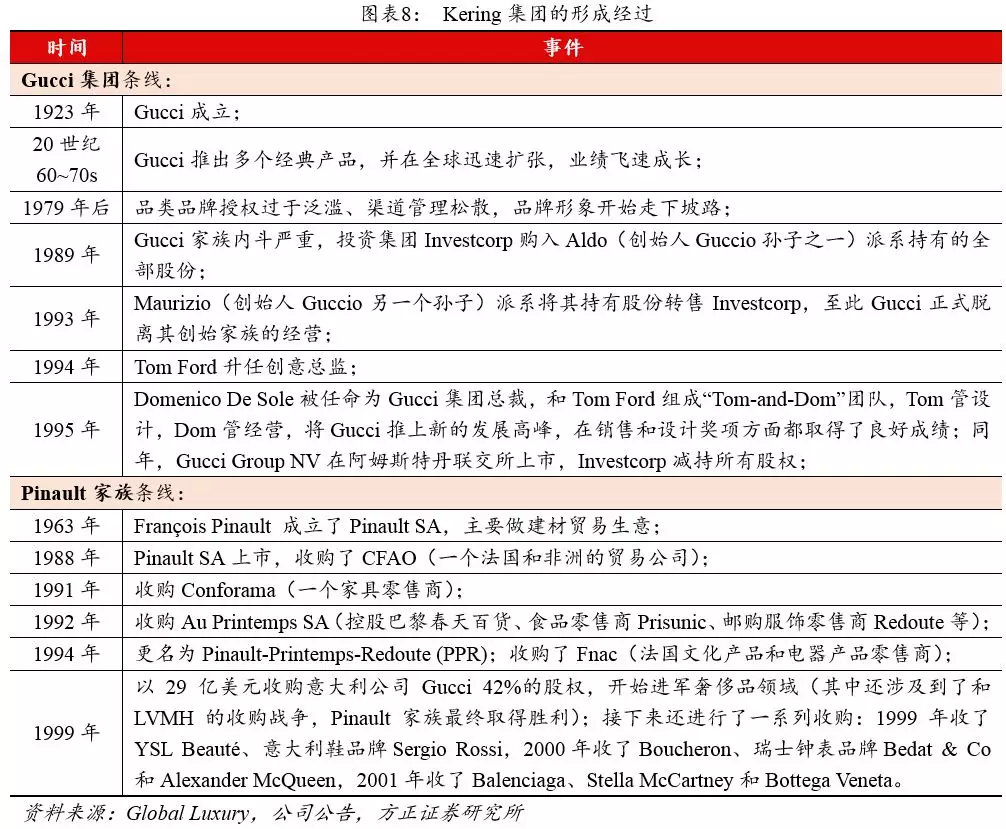

在全球化的过程中,面对日益庞大的经营体系,不少家族运营的品牌面临资本和管理架构上的压力,发展遇到瓶颈,奢侈品品牌迎来了收购兼并和上市高峰期:LVMH(1987)、历峰集团(1988)和开云集团(1988)都是在这段时期成立或切入奢侈品行业并上市(目前三个集团的管理家族均不是奢侈品品牌的创立家族),Tiffany(TIF.US)(1987)和爱马仕(1993)也于该阶段上市。从这个时候开始,奢侈品行业进入新的发展阶段,盈利能力和投资回报率也成为了奢侈品公司发展的重要指标。

2.4 第四阶段:21世纪以来,新型经济体的崛起为奢侈品行业带来新一轮发展机会

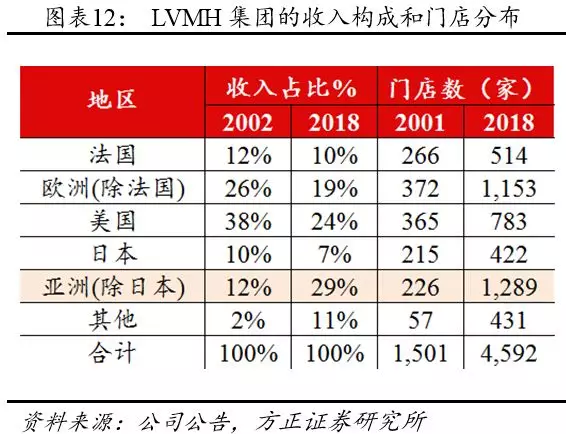

21世纪开始,以中国为代表的新型经济体成为奢侈品品牌重点拓展市场:根据Bain咨询的数据,中国消费者的奢侈品消费金额占全球的份额从2000年的1%左右提升到2017年的33%。各大奢侈品集团也将业务重心向中国市场转移,LVMH在过去的18年里,新增的3000多家门店有1/3以上开在除日本以外的亚洲地区(主要是中国);亚洲(除日本)地区的收入占比也从2002年的12%提升到了2018年的29%。

三、奢侈品行业现状:处于平稳增长阶段,中国消费者是主力军

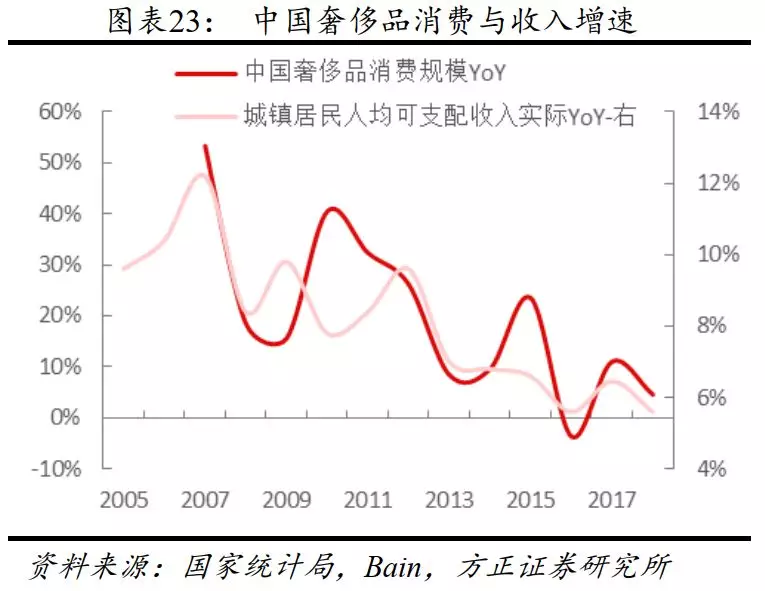

3.2 中国奢侈品行业:增速趋于平稳,消费结构在变化2018 年中国消费贡献了 850 亿欧元的奢侈品消费规模,只有不到30%的消费是发生在内地市场。过去 15 年,中国 GDP 处于快速增长阶段,居民收入的增长叠加地产价格上涨带来的财富增值,促进了奢侈品消费达到了空前的高潮,和日本 80~90 年代的情况非常相似,除了在中国内地购买,大量消费者通过代购或者旅游在境外购买奢侈品,中国消费者贡献的奢侈品消费规模由 2005 年的不到 60 亿欧元增长到 850 亿欧元,而这其中仅有不到 30%(约 1700 亿人民币)的消费是发生在内地市场的。

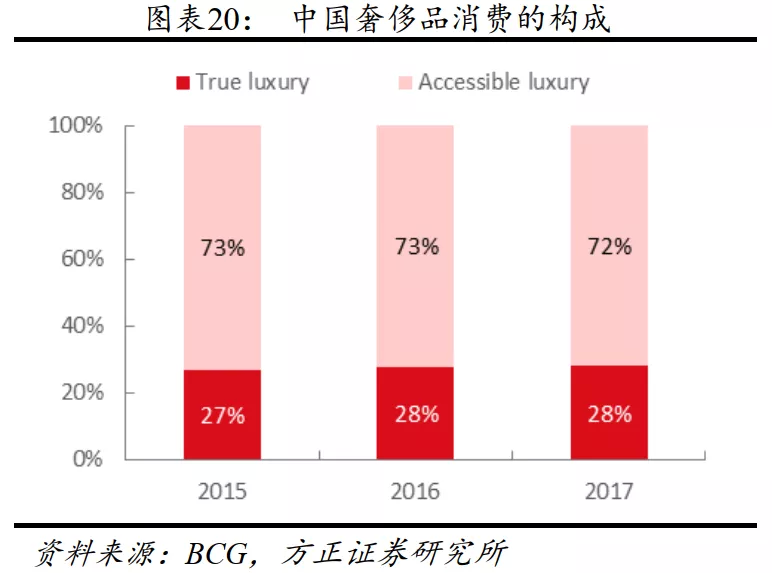

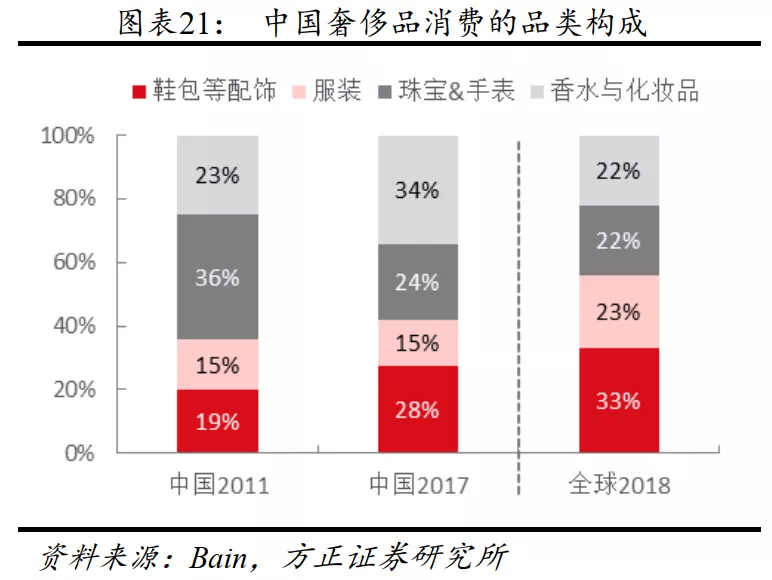

中国内地市场“平价型”奢侈品占据 70%市场份额,女性相关产品占比在提升。根据BCG 的数据,我国 70%以上的奢侈品消费是由相对平价的产品构成,也侧面说明了中产阶级是我国奢侈品消费的主力军,品类上来看也可以发现, 香水和化妆品等单价较低的产品在中国市场占比达 34%,高于全球的平均水平 22%。此外,中国奢侈品品类变化的另一个特点是男性相关的消费占比在降低,如男装的占比从2010 年的 10%降到了 2017 年的 8%,腕表的占比从 26%降到了 15%,而女性相关的女装、鞋包、化妆品等占比在提升,一定程度上说明了奢侈品的消费属性由礼品属性逐渐向自我需求属性转移。

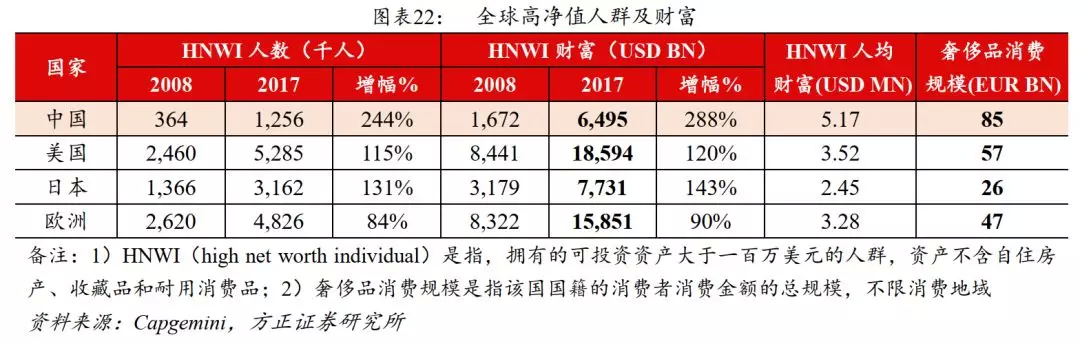

3.3 奢侈品产业发展的驱动因素3.3.1 财富的预期增速是更重要的因素收入水平和收入增速无疑都是奢侈品消费的重要影响因素,收入水平越高,购买力越强,也越倾向于消费奢侈品这样无形价值远大于有型价值的商品。但相比绝对的财富量,财富的增速有可能是影响奢侈品消费的更重要的因素:中国目前的个人奢侈品消费量是全球最多的,而中国的高净值人群(HNWI)数量与其财富总量并不是全球最高的,但却是近 10 年来增长最快的;日本目前的收入水平是高于上世纪 80~90 年代的,但是奢侈品消费规模却不及那个年代。背后的原因可能是, 1)在收入上行的周期里,大家对未来有更好的期待,因此也更舍得购买奢侈品,尤其对于人数众多的中产阶级人群;2) 欧美与日本的奢侈品市场发展了多年, 奢侈品有一定的保值属性,因此这些地区的奢侈品二手交易市场非常活跃,根据 Frost & Sullivan 的估算,美国目前潜在的可用于二次交易的奢侈品规模达 1,980 亿美元。

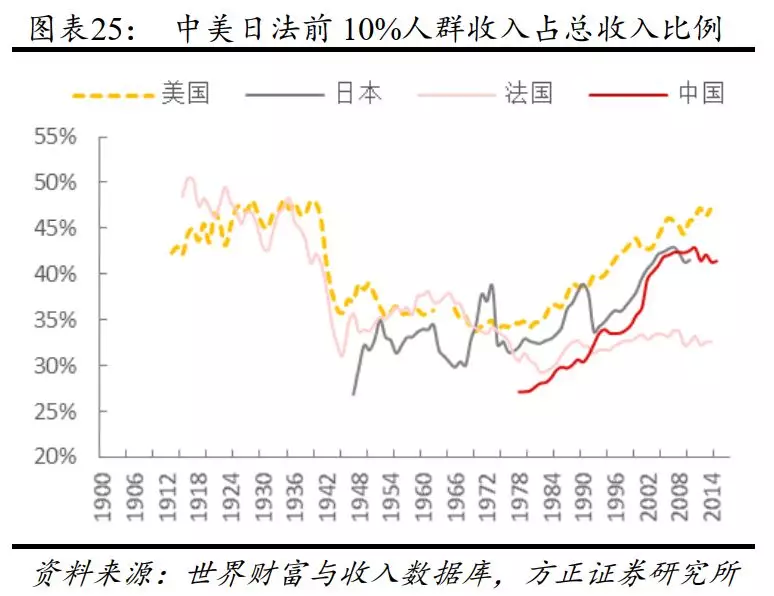

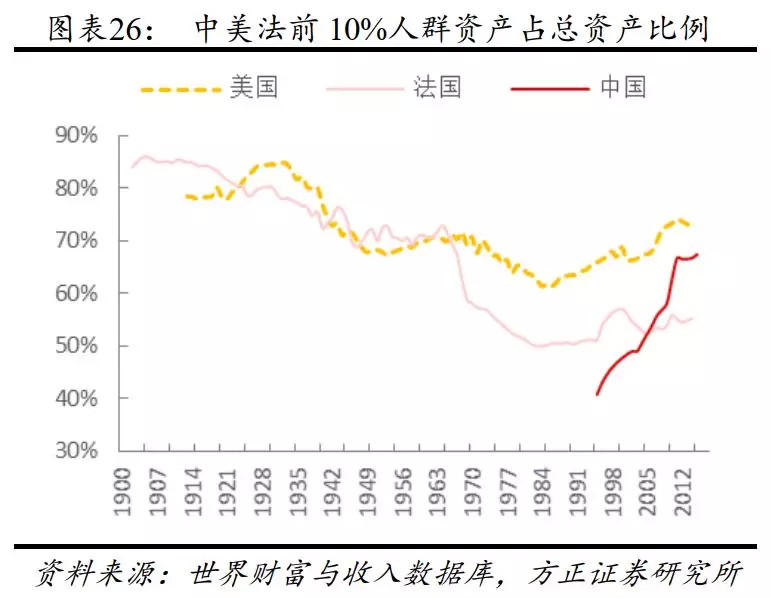

3.3.2 贫富差距

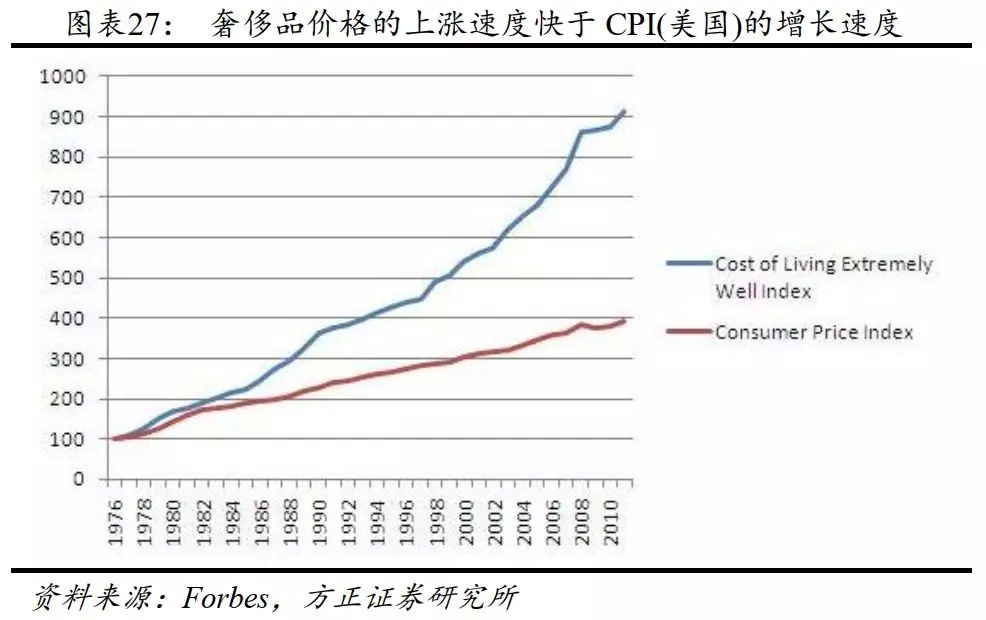

世界各国的经济发展,都伴随着贫富差距的增大。二战(1945 年)后的美国、日本,改革开放后的中国等多个经历高速发展的经济体都体现出了相同的特点,即贫富差距的迅速增大。理论上,奢侈品属于收入需求弹性大于 1 的商品,因此在人均收入相同的情况下,贫富差距越大,奢侈品消费的支出占总支出的比例越高。CLEWI(Cost ofLiving Extremely Well Index) 是由福布斯杂志发布的、 衡量一篮子顶级奢侈品价格的指数, 从 1976 年到 2010 年,(美国) CPI 翻了 4 倍(日本1.6 倍、中国 5.5 倍),但 CLEWI 翻了 9 倍,涨幅是 CPI 的两倍以上。意味着即使没有通胀, 2010 年维持同样程度的奢侈生活方式,相比 1976 年, 所需付出的代价也是翻倍的, 这估计是和贫富差距拉大、高收入阶层掌握的财富占比提升有关。

四、奢侈品品牌经营特点:在增长和品牌价值维系之间寻找平衡

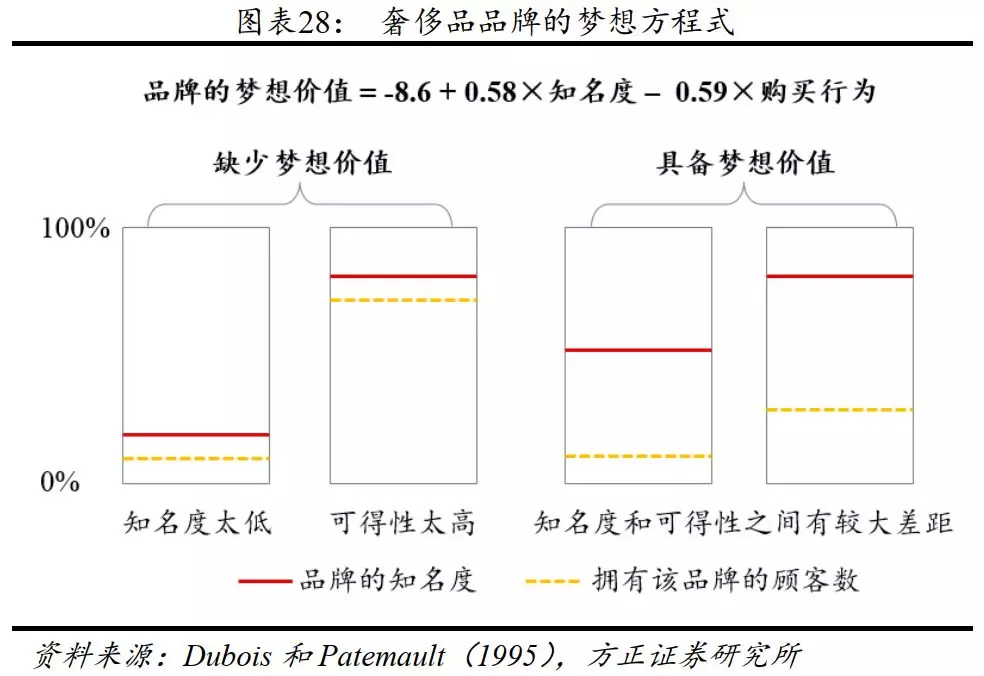

4.1 衡量奢侈品品牌的价值:梦想方程式

奢侈品品牌的价值在于其知名度和可得程度之间的差距。Dubois 和 Patemault(1995)利用瑞士研究机构 RISC 1990 年在美国做的奢侈品消费相关调查数据(样本 3000 人),做了一个研究,他们将消费者对某个品牌奢侈品的渴望程度定义为奢侈品的品牌价值,称之为“梦想价值(Dream value)”,研究结果表明品牌的梦想价值和其“知名度(Awareness)”呈显著的正相关,而和品牌的“可得性(Purchase)”呈显著的负相关,即要提升品牌的梦想价值,就要提升知晓品牌的人数和真正购买品牌的人数之间的差距。

这个结果其实非常好理解,因为一个品牌必须知名度高才有象征性的力量,但如果该品牌被购买的容易程度很高,就失去了划分社会阶层的作用,也无法给客户带来独一无二的感觉。而且这个结论也在奢侈品品牌的实际运营过程中被验证:很多品牌在短期利益驱动之下,进行了过多的授权,导致了品牌产品的泛滥,反而影响了品牌形象和长期盈利能力。根据 Interbrand 发布的全球最具价值 Top 100 榜单中,上榜奢侈品品牌增值最快的 Chanel 和 Hermès 等都是知名度非常高的品牌,且把商品的传播范围控制得较好。

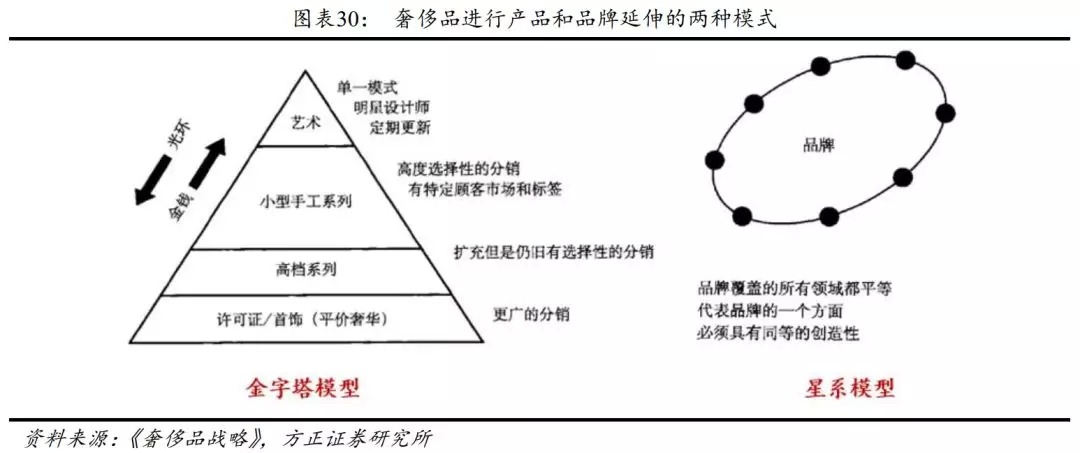

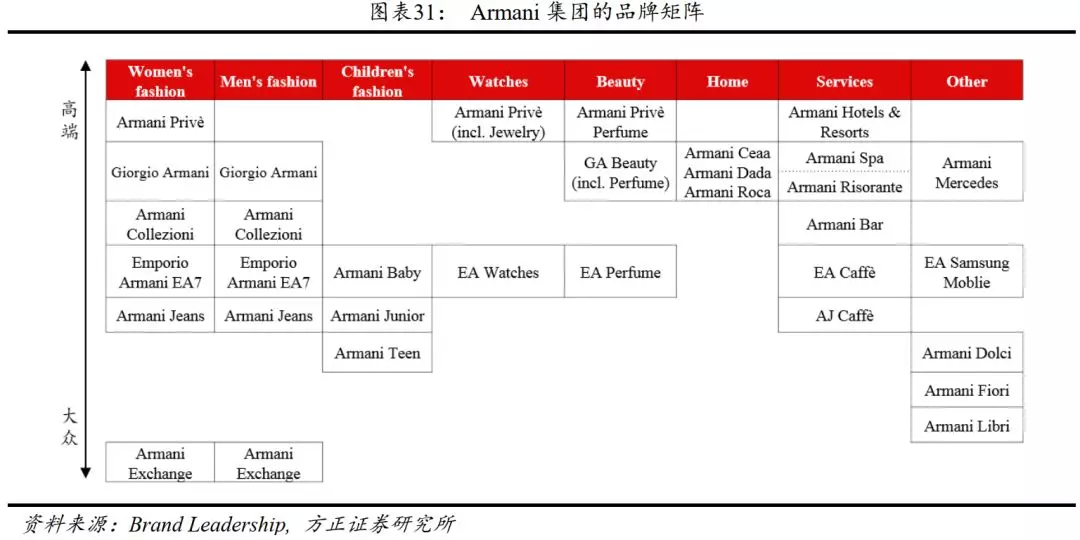

4.2 产品和品类的开发与管理4.2.1 品牌和产品的延伸:金字塔模式为主品牌在壮大的过程中通常都伴随着品类的扩张。大多数奢侈品品牌都是由单一品类、单一品牌起家,后来在发展的过程中,为了适应市场需求及扩大市占率,会逐步增加产品线,甚至有的品牌会根据品类和产品档次的不同设立不同的品牌线例如LV 是从皮具起家, Gucci和 Dior 是从服饰起家,现在而现在这些品牌基本都覆盖了奢侈品的全部核心品类。

通常品牌品类的延伸有两种模式:一种模式是星系模式,即围绕着一个主品牌延伸出不同的子品牌,各子品牌根据不同用途、场合提供不同产品,使用该模式最典型的是 Ralph Laurens,其 Polo 线是休闲运动系列、紫标系列满足更正式场合需求。另一种是金字塔模式,由上至下、由高端到低端设立不同产品及不同品牌副线,这是多数品牌采用的方法,通常金字塔顶端是最核心、价格最高的品类/品牌, 知名度高但销量小,基本不盈利;金字塔底部是定价较低的产品,受众广、销量大。多数奢侈品品牌采取的战略是, 对顶端的产品给予最高的营销投入、最大的曝光量以提升品牌整体的定位和档次,从而提升金字塔底部产品的定价能力与销量, 进而实现盈利。

4.2.2 设置入门款产品

奢侈品品牌通常会设立入门款产品来吸引新的客户,帮助他们进入到这个品牌世界。由于新顾客对于品牌没有全面的认识,入门产品必须有着鲜明的品牌特点,且相对容易获得。入门产品的设置目标不是其本身的销量,而是让顾客对品牌有初步了解,了解了整个系列后买更贵的产品。例如爱马仕的经典款 Kelly 和 Birkin 系列价格通常在十几万、 几十万元,且通常需要购买足够额度的爱马仕其他产品才有购买资格,而其入门款 Evelyne 和 Herbag 等价格仅为 2~4 万元,且Herbag 在造型上和经典款 Kelly 非常相似,非常有品牌辨识度。

4.3 渠道扩张:提升自营渠道比例是趋势

奢侈品品牌在扩张过程中对渠道的选择受多方面的影响,一是自身的能力和资源禀赋,比如LVMH 和 Richemont 能执着地保持着高自营店比例和集团自身的实力有关;二是和新进市场的客观条件有关,例如在初进日本市场的时候,各品牌采取的是授权分销/经销的方式,当日本当地的生产工艺和设计能力提升到一定地步时,各品牌开始通过授权许可的方式把设计、生产和分销都外包给当地企业。但是总体的变化趋势是:随着企业综合实力的增强及市场的成熟,他们更倾向于增加对终端渠道的掌控能力。4.3.1 授权经销:充分利用当地渠道商资源

授权分销主要是品牌将产品以批发的形式销售给经销商,由经销商来进行终端销售,或再进行下一级的分销。经销商通常是百货商店、(手表、酒类)专业连锁零售商等,终端销售的模式包括单品牌店和品牌集合店,通常终端的零售商会提前半年向品牌商或其授权分销商下采购订单。

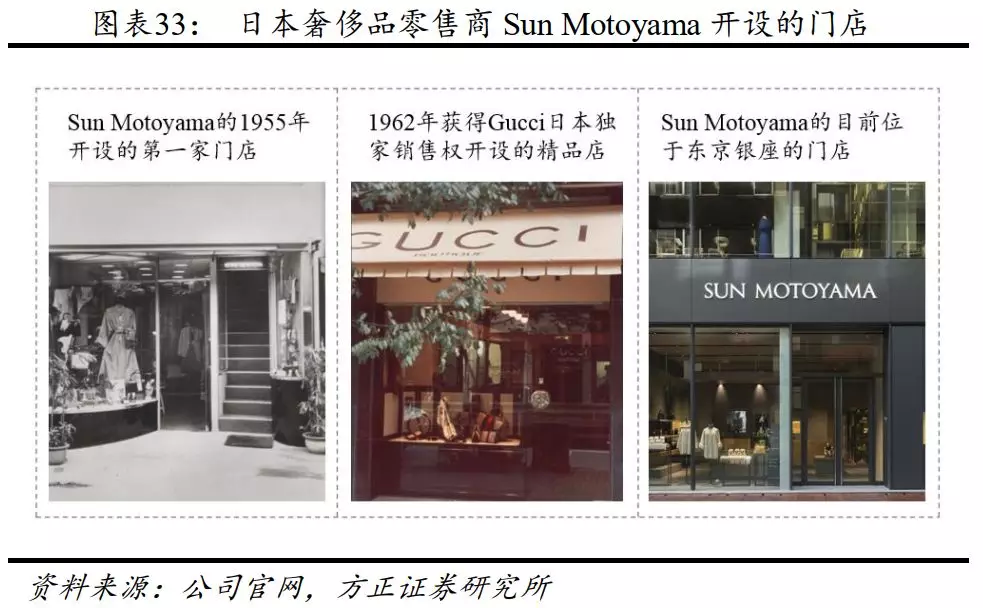

相比品牌商,当地的经销商通常可以拿到更优质的门店资源。不少品牌在进入新的市场时会和当地经销商合作,例如日本的 SunMotoyama,创始人茂登山长市郎在上世纪 50 年代就去和欧洲的各品牌谈合作,在 60 年代在日本开出了第一批奢侈品门店(含单品牌店和多品牌店):1961 年获得Ferragamo 和 Bally 的销售权, 1962 年获得了 Gucci 在日本的独家销售权,1964 年获得了 Hermès 在日本的独家销售权。而直到 80 年代,这些品牌才进入日本开设直营店。

对于眼镜和化妆品等需要特定研发团队及生产设备的产品,多数成熟品牌仍会选择以授权许可的方式来经营。例如Luxottica 集团是很多品牌的眼镜产品授权许可合作方,负责其品牌眼镜的研发、生产和销售,并要向合作品牌缴纳品牌授权费,截至 2018 年, 向 Luxottica授权眼镜业务的品牌包括 Giorgio Armani 旗下各品牌、 Burberry、Chanel 和 Prada 等, 2018 年,公司向各品牌缴纳的品牌使用费达 1.55亿欧元;Coty 集团是众多品牌的香氛产品授权许可商,截至 2018 年6 月,其合作的品牌达 31 个,包含 Gucci、 Burberry、 Tiffany 和 Chloe等。

授权许可的益处:降低拓展新市场和新品类的难度与投资风险。通常进入一个新的国家,品牌商会面临各式关税/非关税壁垒,利用授权许可的方式,不用额外的资本投入,且当地的经销商/制造商有更丰富的渠道和供应链资源、对消费者更了解,是一种风险更低的选择;对于某些非核心品类需要专用生产工具和技术人员(如眼镜、美妆产品等),品牌商自己进行设备和研发的投入显然是不划算的;此外,以授权费的形式赚取收入可以显著改善品牌的盈利能力。

授权许可的缺陷:对商品、渠道和顾客的掌控能力下降。通过授权的方式做,品牌对品质和分销渠道进行监控的难度加大,难免会出现多重渠道、假货、产品泛滥的问题,严重了会影响品牌形象;此外,品牌对市场和消费者需求变化的敏感度会下降。

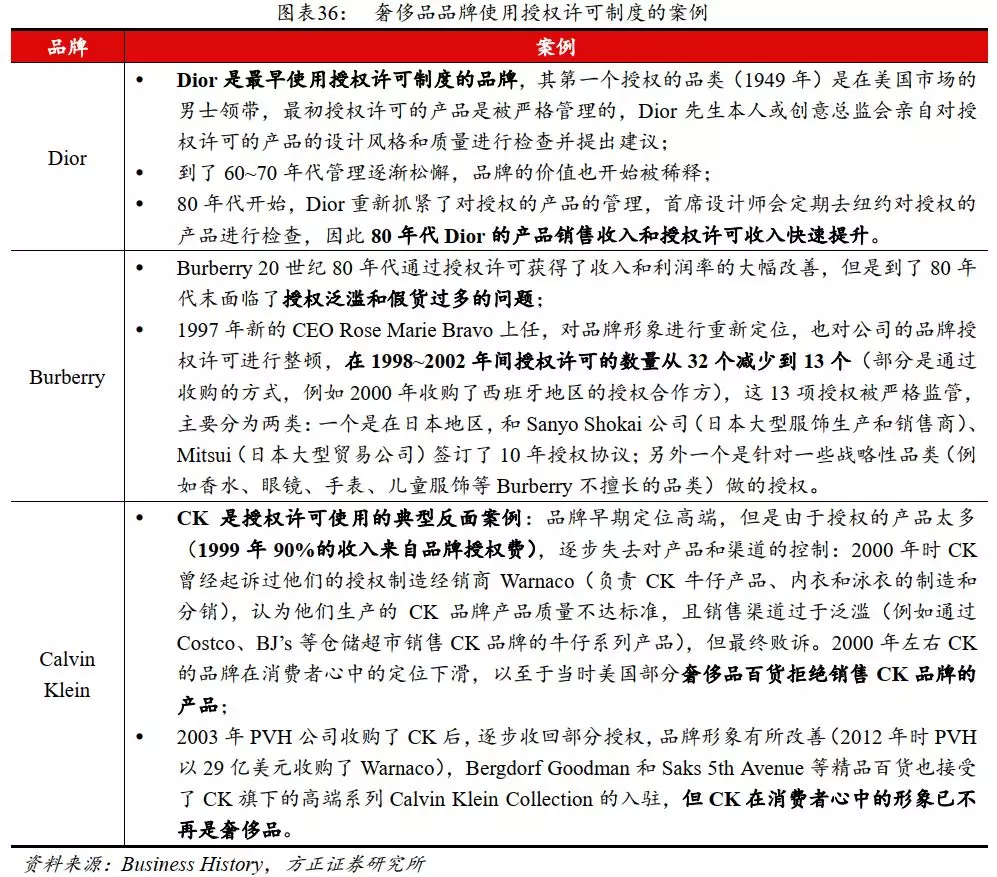

使用授权许可制度成功的关键:1)保证授权合作方的产品设计调性和主题与品牌总部保持一致;2)最好建立长期的授权合作关系,这样能保证品牌方和被授权方在长期利益上的一致性,授权合作方不会为了短期盈利做出损害品牌形象的事;3)品牌方对授权合作方的战略、产品、渠道等多方面进行严格监控。

授权合作方对奢侈品品牌商的经营策略有较大影响,比如在 80年代末,日本的设计和生产工艺改善了很多,当地的奢侈品授权合作方觉察到了当时中产消费者对于奢侈的狂热,所以主动进行了一些低客单的非核心品类开发,比如拖鞋、毛巾、雨伞等,并新设专卖店进行销售,日本奢侈品的用户基数和总体销售收入迅速扩大,可以说授权合作方在 80~90 年代奢侈品“平民化”过程中扮演着重要的作用。

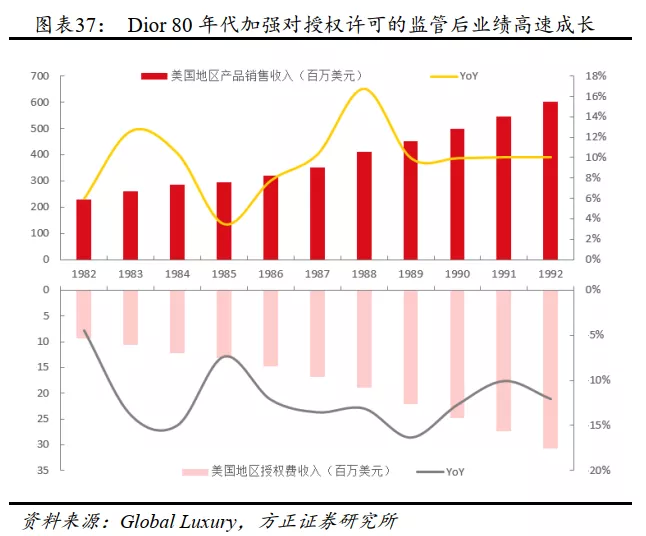

由于授权许可的方法可以在短期内改善品牌的业绩,因此不少品牌在 80 年代的时候出现授权泛滥的问题(比如 Dior、 Gucci、 YSL 和Burberry 等),然后 90 年代和 21 世纪初开始进行整改,开始收回授权。目前大多数品牌都在对利润的追逐和品牌形象维护之间找到了一定平衡。

对品牌商的要求最高,投入和风险最大,要自己解决门店选址、选品和仓储物流等问题。通常品牌会在比较成熟的市场采取直营店的方式来进行拓展,比如欧洲的奢侈品品牌其实早在 1950s~1960s 就通过 授 权 分 销 商 或 授 权 许 可 的 模 式 进 入 日 本 市 场 了 , 但 直 到1970s~1980s 才开始进入日本设立分公司、开设自营店:Gucci 1972年设立第一家日本自营店, Chanel 1980 成立 Chanel K.K., LV1981 年设立日本子公司, Hermès Japon 设立于 1983 年, Richemont Japan 成立于 1989。也有品牌会和当地的零售商成立合资公司进行直营店的开设,比如 Prada 就和中东地区的奢侈品零售商 Al Tayer Insignia 在迪拜成立合资公司,负责公司中东地区的直营店开设。

自营店是维系品牌形象最好的渠道拓展方式,因为品牌商在自营模式下可以对所有环节进行把控,而且自营店的增加也会增加品牌商对于渠道商的话语权。在各奢侈品企业中,LVMH 集团是对终端掌握要求最高的企业之一:在LVMH 集团进驻日本开设子公司时,由于多样的分销渠道,会出现同一个产品不同价的情况, 1981 年 LV 日本分公司设立后, LVMH 集团将所有的经销权、代理权和进口权全部收回,并自己来管理商品的生产供应和物流,保证日本国内 LV 产品价格的统一性, LVMH 在 2000 年收购 Fendi 时终止了和其日本制造商的授权合作协议以提升对品牌的掌控力。

自营店中有一个比较特殊的门店类型是旗舰店,是为了提升品牌的知名度和维持品牌形象的,这些门店往往开在某个地区最佳的商业区位,面积通常也比普通的自营店大,品类十分齐全,盈利不是目标,建立品牌形象是旗舰店的主要作用。比如 2014 年爱马仕在中国的第一家旗舰店“Hermès Maison” 就开在上海最繁华的商圈淮海路上,建筑面积达 1,174 平米,共 4 层,是中国爱马仕产品最齐全的门店,涵盖了箱包、丝巾、家居等产品, 且第四层为展示空间,定期会举办和爱马仕相关的不同主题展览。

为了获得更好的门店资源,奢侈品集团会进行渠道商收购,或涉足地产业,典型的代表是LVMH 集团和 Richemont 集团。Richemont集团从 90 年代中期就开始有意识地提升自有零售渠道的比例,一方面是依靠自己开店,一方面是依靠收购,比如 2006 年集团收购了Montblanc 在中国地区的 64 家门店;Richemont 的全资子公司Richemont Asia Pacific 的众多管理层都有地产行业的从业经验或资源。LVMH 集团下的投资公司 L Capital Asia 2008 年的时候曾收购新加坡的腕表零售商先施表行(Sincere Watch),其帮助集团拓展了乌节路、金沙酒店等多个核心购物中心的门店;LVMH 旗下另一个公司 LReal Estate 则与何鸿燊旗下的澳娱集团共同投资建立了上海尚嘉中心L'Avenue, LVMH 集团旗下的多个品牌入驻商场(虽然后续的经营情况不佳)。

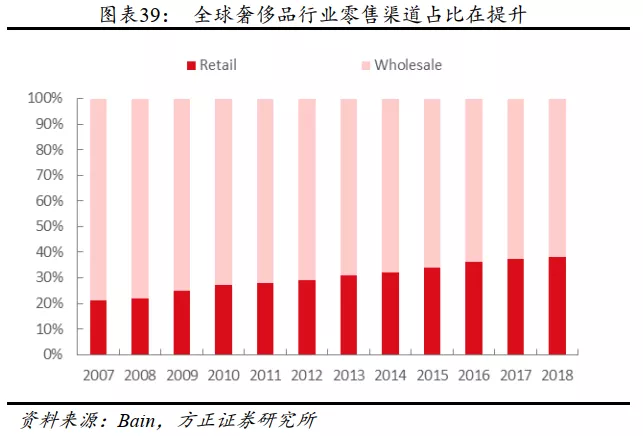

随着奢侈品行业的逐渐成熟,奢侈品通过自营零售销售的比例在提升。根据 Bain 的数据,以自营零售方式销售的奢侈品占比由 2007年的 21%提升到了 2018 年的 38%(批发占比高的原因之一是手表品类通常是以批发的形式进行销售)。这一方面是和百货业态的逐步式微有关,同时也说明了当奢侈品品牌的运营能力逐步提升时,他们更倾向于去提升对终端渠道的掌控度,比如历峰集团和 Gucci 近年来零售模式的占比都在不断提升。

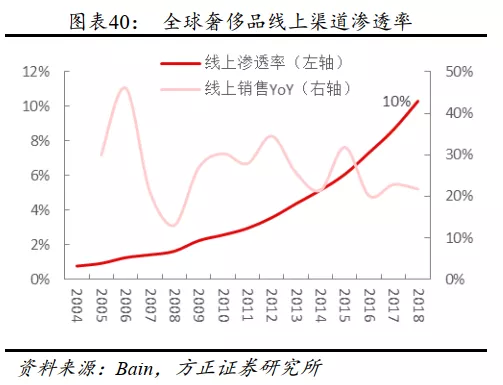

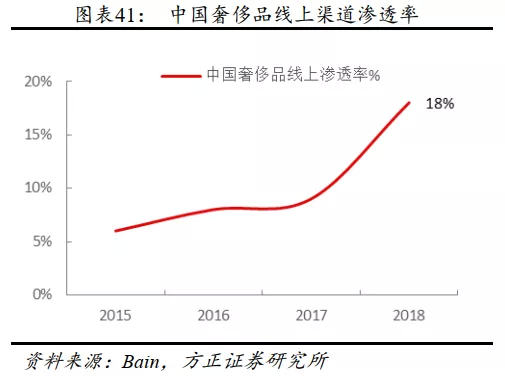

但近年来,奢侈品的线上渠道占比出现较快的提升:全球奢侈品的电商渠道占比由2008 年的 1.6%提升到 2018 年的 10.3%,而中国的线上渗透率更高,达18%。这是因为:1)消费者花在线上的时间的增加,线上渠道为品牌和消费者沟通的沟通提供了新途径,因此品牌涉足线上渠道的重要战略意义在于增加品牌和产品的曝光量, 将电商作为一个新的营销平台;2)对于香水彩妆等非核心品类,一些轻奢品牌以及非当季促销产品,对产品的配套服务要求不高,是适合线上销售的(比如说 Chanel 的官网及天猫旗舰店仅出售香水美妆产品,而对于服装、皮具和珠宝仅提供展示);3)线上渠道在供应链和客户信息数字化管理方面更有优势, 可以帮助改善线下门店的体验。

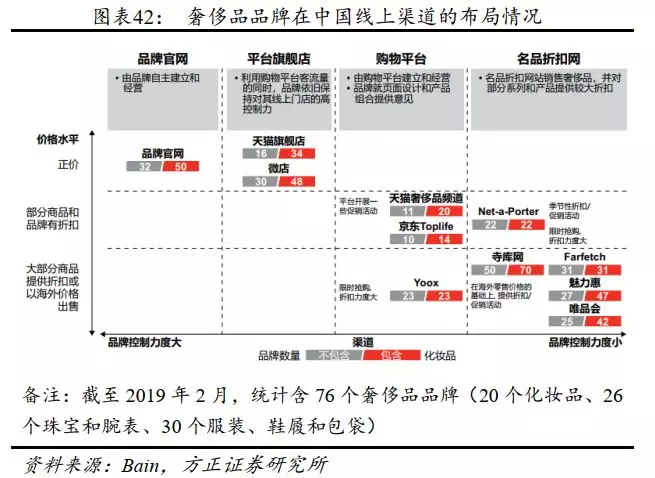

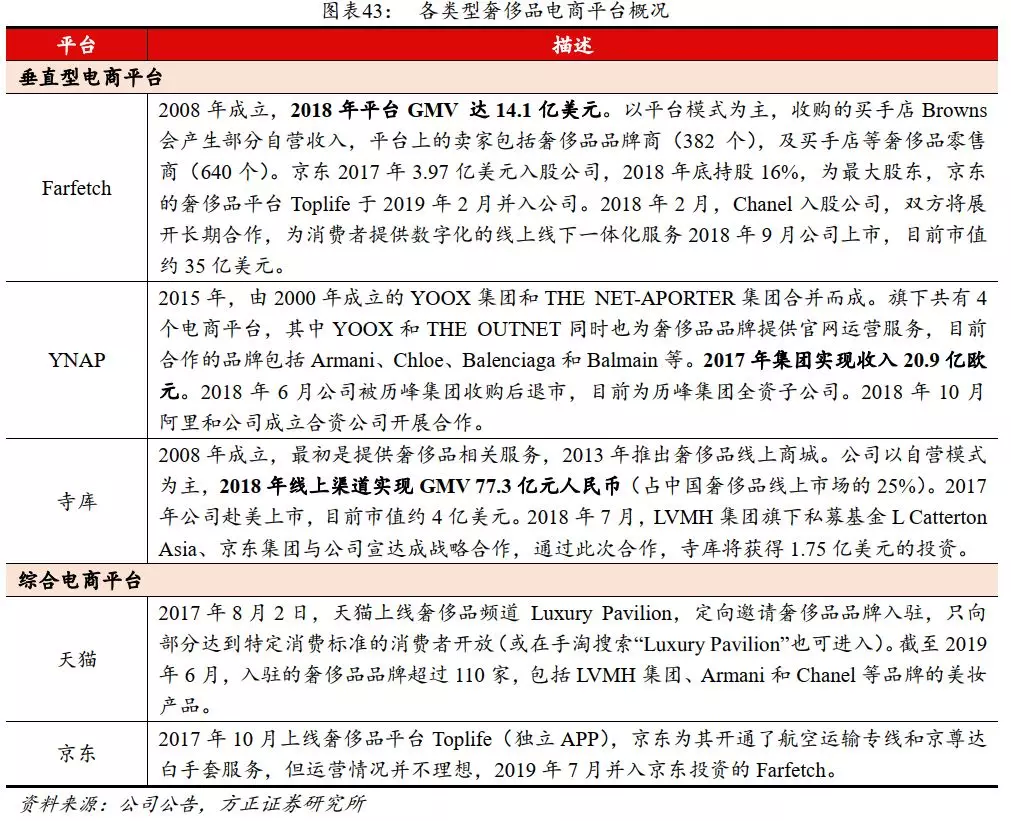

目前,奢侈品的线上渠道分为四种:第一种是品牌官网,目前各大奢侈品品牌几乎都有自己的官网;第二种是垂直型的电商网站,比如英国的 Farfetch(FTCH.US)、 YNAP 集团旗下的几个网站、中国的寺库等;第三种是综合型电商中的奢侈品部门,例如天猫的 Luxury Pavilion、京东的 Toplife(后被合并进 Farfetch)等;第四种是二手奢侈品交易平台,例如美国的 The Realreal 和中国的红布林 Plum。其中,垂直型电商平台和综合电商平台,除了品牌入驻之外,也有一些买手店入驻(Farfetch),平台也会自己采购。此外, YNAP 旗下的 YOOX 和 THEOUTNET 不仅有自身的电商平台, 同时也为品牌提供搭建/运营官网的服务,目前合作的品牌包括 Armani、 Chloe 和 Balmain 等。

4.4 营销:广告触达人群大于目标客群,加大数字化营销投入

奢侈品品牌广告的触达人群大于奢侈品品牌的核心目标客群。奢侈品的溢价主要来源于其知名度与其可得性之间的差异,因此奢侈品营销的目的,一是为了获取目标客群,二是尽可能地让更多的人群对品牌有认知,即使这些客户并非奢侈品的消费者,这样奢侈品品牌“社会标签”的作用才得以发挥。因此品牌通常会选择明星或者对于其他大众消费品品牌来说性价比不高的“头部”KOL 进行品牌的宣传。

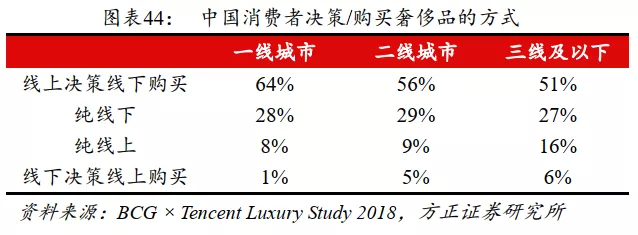

数字化营销是趋势,尤其是社交媒体营销。由于服装、箱包等奢侈品同时又有时尚消费品的属性,因此信息的快速传递对于品牌来说是必要的。根据 BCG 与腾讯发布的调查数据,虽然中国消费者购买奢侈品的主要场景仍是线下,但是有近 70%的消费者的消费决策是受线上信息影响的。根据 Bain 公司的数据,从 2015~2018 年,中国市场头部 40 个奢侈品品牌数字化营销的投入翻倍,占总营销投入的比例从 35%提升到 60~70%,而这其中的40~70%是投放在微信的。微信根据用户的互动行为及广告效果评选出的 19Q1 用户最喜爱的朋友圈广告 Top 10 中,有 6 个广告属于奢侈品品牌。

4.5 多品牌奢侈品集团的协同效应

大部分情况下,奢侈品集团对品牌进行收购是一个双赢的过程:

对于品牌来说,可以利用集团在原料供应、渠道扩展、财务、 后台管理方面的资源,特别是对于销售规模不大的品牌,通过自身的资源进行全球扩张难度很大,加入成熟的集团更利于将品牌资产变现;

对于集团来说,他需要不同的品牌来丰富自己的品类/产品/形象矩阵。有两个好处:第一,全球各地的消费者的喜好是多样化的,不同品牌代表的个性和形象不同,更多的品牌可以帮助集团获得更多的用户,从而改善盈利;第二, 奢侈品通常有时尚产品的属性,行业热点变化很快,单一品牌很难做到每一季的产品都受欢迎,因此多品牌经营可以帮助集团降低业绩的波动性。

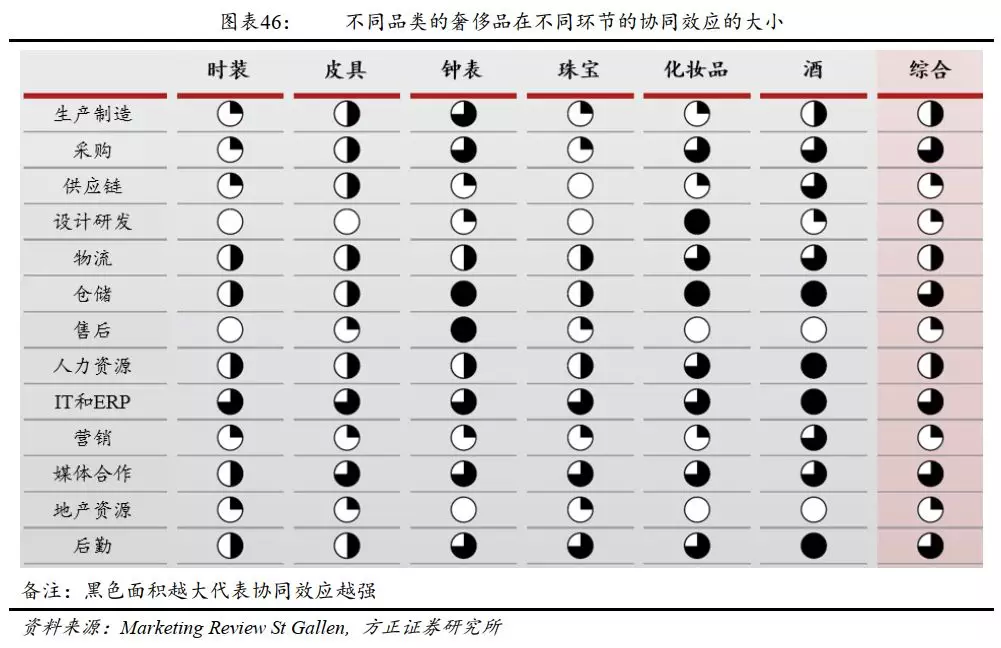

品牌经营的不同环节协同效应是不一样的,有些环节,例如设计创意方面,由于各品牌需要保持形象的独立性,因此品牌间合作的效益是不大的,甚至有的品牌因为共用设计师而产生负面影响(例如在 Tom Ford 同时担任 Gucci 和 YSL 成衣设计师的后期,就因两个品牌风格过于相似引起争议);但在有的环节,品牌是可以通过共享资源来提升经营效率的,比如非核心原材料采购、仓储物流、后台管理等。

4.5.1 渠道拓展方面的协同

对于一些非头部品牌,进入新的市场,想获得优质区位的门店是有难度的(尤其在自营模式下),但可以依靠集团内的明星品牌的溢价能力来和渠道商谈判。例如历峰集团下的一些珠宝/钟表品牌的渠道拓展受到了 Cartier 品牌的帮助, LV 品牌对于 LVMH 集团旗下其他品牌的渠道拓展也有正向效应。

4.5.2 产品的交叉供应及内部资源共享。

奢侈品为了保持品牌的口碑和品质,核心品类的生产必须自己掌控,但非核心品类是可以由外部供应商供给的,因此同一个集团内擅长不同品类的品牌可以交叉供应, 例如在Kering 集团内, Sergio Rossi 向 YSL 供给鞋子, Gucci 向 YSL 供应皮具,向 YSL、 Boucheron 供应手表, YSL Beaute 向 Boucheron、 Stella McCartney 和 Alexander McQueen 供应化妆品。

仓储、物流及外部合作商等资源可以共享。例如 Stella McCartney、Alexander McQueen 和 Balenciaga 被收购后,利用集团资源进行产品开发并得到了集团在物流、仓储方面的支持;YSL Beaute 使用了 Gucci 在美国的仓储, Gucci 的眼镜授权合作方 Safolia 集团也为YSL和 Stella McCartney 提供眼镜。

4.5.3 品牌管理战略协同:成功品牌的经验可以复制。

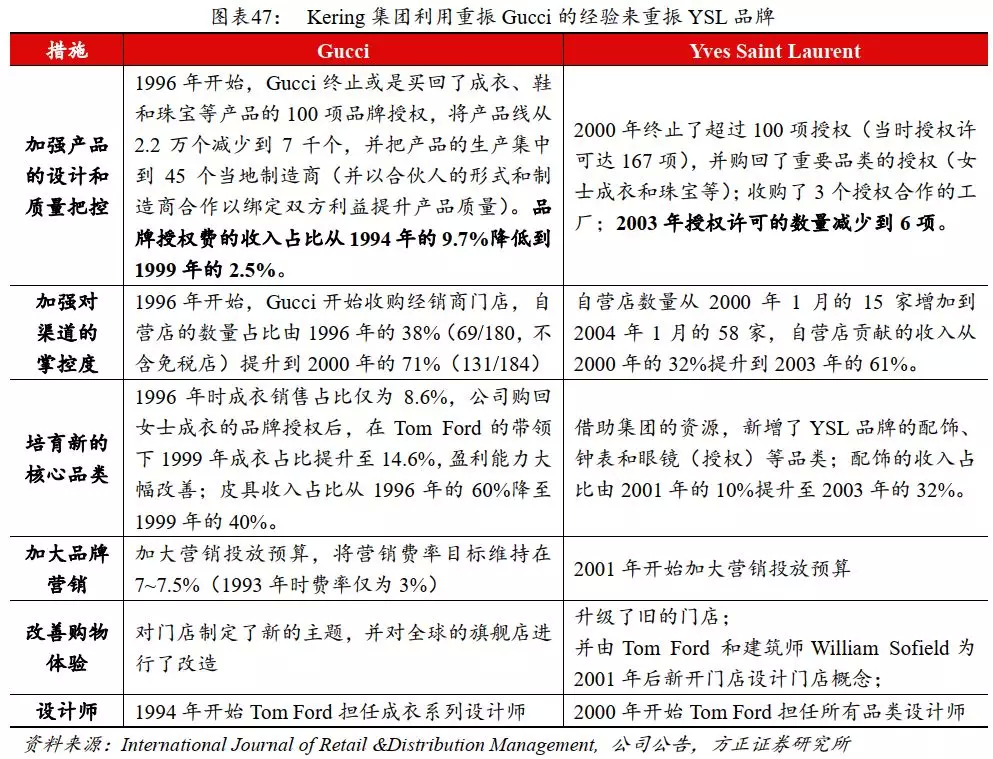

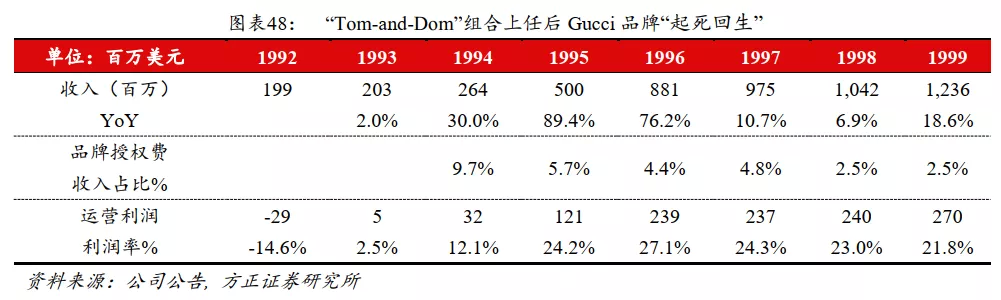

90 年代初 Gucci 曾陷入困境,损失超过 4000 万美元,濒临破产,但 1994 年以来在“Tom-and-Dom”组合的带领下,品牌的运营情况逐渐好转, 净利润由 1993 年的-2200 万美元提升到 1998 年的 1.95 亿美元。1999 年 Kering 收购 YSL 时, YSL 同样面临授权许可泛滥、品牌走下坡路的局面,公司采用和重振 Gucci 品牌相似的战略来重振 YSL 品牌,并让 Tom 出任 YSL 的设计师, YSL 品牌的收入由 2001 年的 9000万欧元增长到 2003 年的 1.5 亿欧元,虽然品牌仍然是亏损的,但是亏损率明显减小。

品牌战略和制定的过程中,管理层起到重要的作用,且优秀的管理人才是稀缺资源,有成功运营经验的品牌可以向集团其他的品牌输出人才;且经过不同品牌的历练,管理人员的经验也会更加丰富。

经济增速放缓对奢侈品消费产生负面影响,贸易壁垒给奢侈品企业的跨国经营增加难度。

扫码下载智通APP

扫码下载智通APP