中石油(00857)AH股均被低估 “巴菲特买点”再现

本文转自微信公号“化海锋云”,作者:裘孝锋 吴裕

估值处于底部,公司价值被严重低估

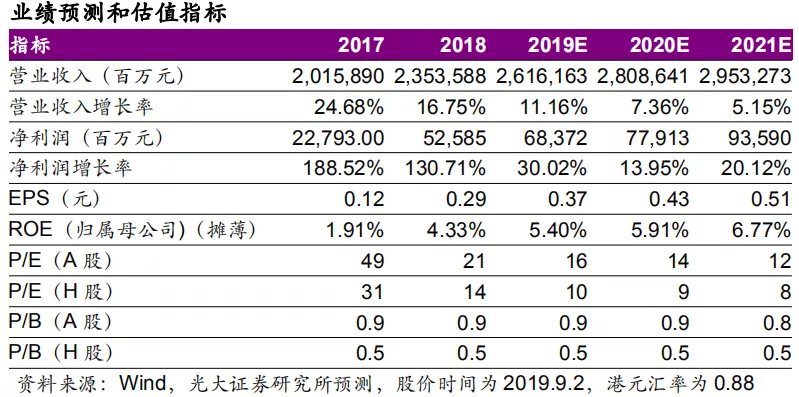

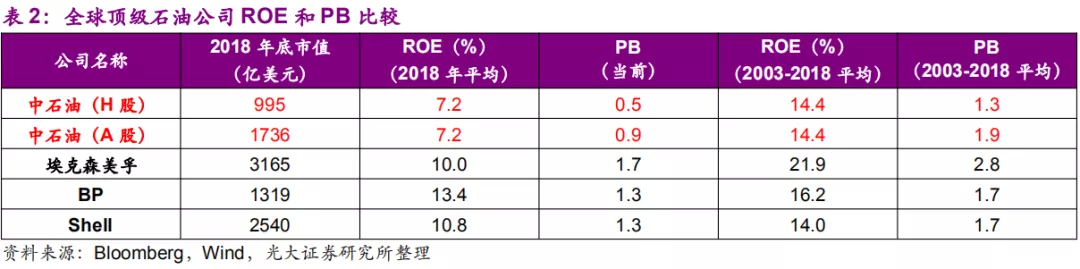

从历史的PB来看,公司目前的价值显著低估。目前公司A股PBLF0.9倍,港股0.5倍,均远低于其1.9倍和1.3倍的历史均值。从当前PB来看,中国石油A股和H股(00857)当前PB分别仅有0.9倍和0.5倍,而美孚为1.7倍,BP和Shell则均为1.3倍,都高于中国石油的A股和H股。由此可见,在历史PB的比较方面,目前无论是自身与历史比较,还是与其他三家公司比较,中石油H股和A股都是被低估的。

“巴菲特买点”再现

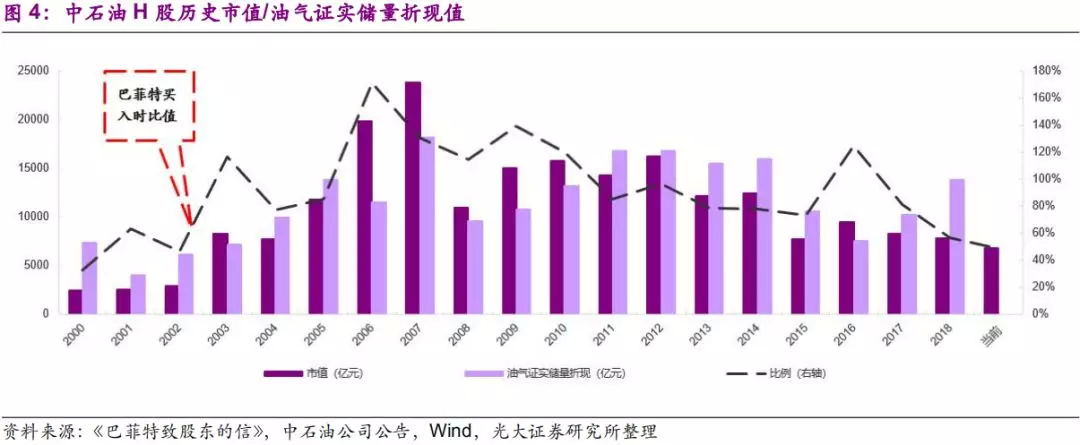

伯克希尔公司于2003 年4月买入中石油H 股,当时中国石油的市值跟油气资产的折现值的比值仅为0.49。在2008年巴菲特致股东的信中,巴菲特谈到对中石油的投资:“按这个价格,中石油公司的价值大约为370亿美元。查理和我那时感觉该公司的内在价值大约应该为1000亿美元。”公司2018年底上游资产的现金流折现值是1.38万亿元,而现在港股市值仅7000亿元,约为上游资产折现值的0.5倍。

国家管网公司成立在即,天然气价格市场化有望

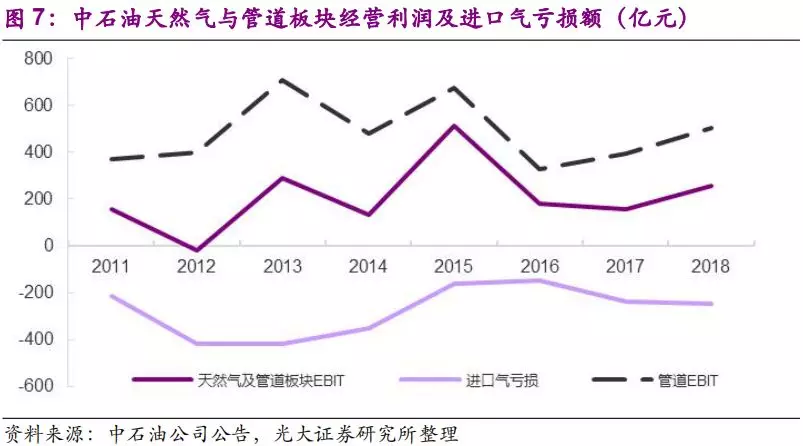

国家管网公司的成立会影响中国石油的业绩。2018年中石油天然气管道资产真实的EBIT 255亿元,其中承担了249亿的进口天然气亏损,所以中石油管道资产对中石油的EBIT贡献为504亿元。根据我们的测算,在不调整气价的情况下,如果中石油占管网公司股权的42%,就能够弥补进口天然气的亏损。另外,国家管网公司成立将推进天然气市场化改革加快,目前部分城市民用气涨价即将实施,平均涨幅约10%。若公司天然气销售价提升0.16元/立方米(9%涨幅),即使不考虑国家管道公司对应股权的盈利情况,公司也能够弥补其进口气的亏损。

盈利预测、估值与评级

我们维持对公司的盈利预测,预计公司19-21年归母净利润分别为684、779、936亿元,对应EPS分别为0.37、0.43、0.51元。给予公司2019年A股1.2倍PB,对应目标价8.3元;给予公司H股2019年0.7倍PB,对应目标价5.5港元,维持A股和H股“买入”评级。

风险提示:原油价格下行风险;炼油和化工景气度下行风险

目 录

1、 公司价值被严重低估,“巴菲特买点”再现

1.1、 PB估值处于历史底部位置

1.2、 上游资产媲美国际石油巨头,但估值更低

1.3、 “巴菲特买点”再现

2、 国家管网公司成立在即,天然气价格市场化有望

2.1、 国家管网公司成立在即

2.2、 天然气价格市场化有望

3、 国内油气资源霸主,引领国内非常规油气开发

3.1、 油气资源丰富,非常规油气开发加快

3.2、 国内非常规油气开发的领军者

4、 炼化领域整体稳健

4.1、 炼销一体化优势明显

4.2、 乙烷裂解制乙烯的先锋

5、 盈利预测与估值

5.1、 关键假设及盈利预测

5.2、 相对估值

5.3、 绝对估值

5.4、 投资建议

6、 风险分析

1 公司价值被严重低估,“巴菲特买点”再现

1.1 PB估值处于历史底部位置

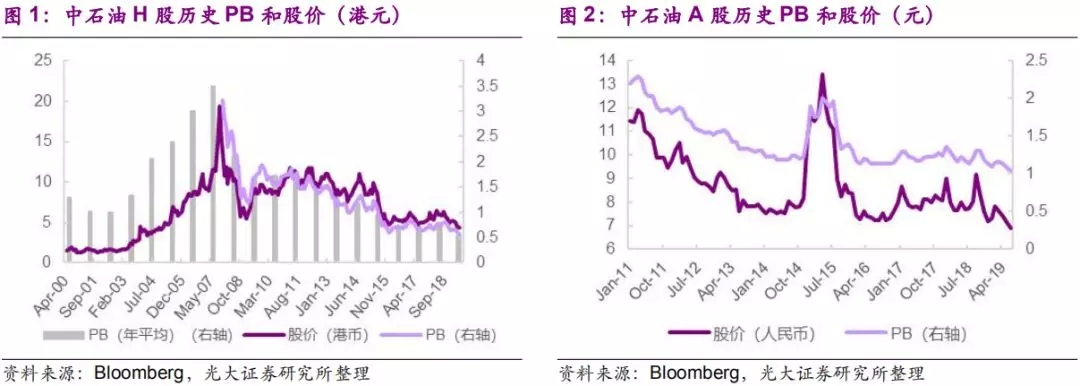

从历史的PB来看,无论是A股还是H股,公司目前的价值显著低估。回顾中国石油的PB历史,公司A股PB自2019年以来一路下行,目前仅有0.9倍,乃公司上市以来首次跌破1倍PB,已处于历史最底部位置,且远低于公司自2009年以来的历史PB均值1.9倍。同样,目前公司H股PBLF仅有0.5倍,处于H股上市以来的最低值,也远低于公司自2000年以来1.3倍PB的历史均值。

1.2 上游资产媲美国际石油巨头,但估值更低

由于中国石油是国内最大的石油公司,且上游资产雄厚,国内没有能与之匹敌的对手,故我们放眼全球,将公司上游的各项指标与全球石油巨头进行比较。在对标公司上,我们选择了埃克森美孚、BP和Shell这三家国际石油巨头。这三家石油公司常年占据世界500强前十的位置,拥有100多年的发展历史,业务遍布全球,且他们的发展能很大程度上代表着全球整个石油行业的发展历程。

从油气资源方面来看,中国石油完全能媲美其他三家国际石油巨头。中石油2018年油气储量为204亿桶油当量,仅次于埃克森美孚的243亿桶油当量;而中石油的原油产量高于其他三家公司,炼油产量也仅次于埃克森美孚。同时,在完全成本方面,2018年埃克森美孚的桶油完全成本为40美元/桶,系统性低于其他三家公司。

中石油、BP、Shell三家公司的完全成本处于相当水平,分别为每桶49美元、54美元和48美元。但从市值上来看,中石油2018年底的H股市值为995亿美元,A股市值为1736亿美元,而另外三家国际石油巨头方面,埃克森美孚市值为3165亿美元,BP为1319亿美元左右,Shell为2540亿美元,均高于中石油H股,且仅BP市值低于中石油A股。故倘若仅以储量来衡量公司价值的话,中石油A股的储量价值是相对较低的,而H股的储量价值则远低于其他三家公司。

尽管如此,大部分投资者仍认为中石油的油气质量较三家国际巨头略差,储量不占优势,产量虽高但完全成本也相对较高,未来市值可能不会有过大的提升空间。然而,若我们着眼于历史PB和ROE的比较,将会更清晰地看出目前中石油的市值是被低估的。

从过去十五年的平均ROE来看,中国石油、BP、Shell的平均ROE均处在14%和17%的区间范围内,而埃克森美孚的平均ROE为22%,远高于其他三家公司。从当前PB方面来看,截至2019年7月底,中国石油H股当前PB仅为0.5倍,A股为0.9倍,而美孚为1.7倍,BP和Shell则均为1.3倍,都高于中国石油的A股和H股。另一方面,中国石油H股过去15年的平均PB是1.3倍,A股是1.9倍,美孚是2.8倍,BP和Shell都是1.7倍。由此可见,在历史PB和ROE的比较方面,目前无论是自身与历史比较,还是与其他三家公司比较,中石油H股和A股都是被低估的。

1.3 “巴菲特买点”再现

2003年4月,伯克希尔公司用4.88亿美元买入中石油H股1.3%的股权,最终在2007年9月份附近卖掉, 4年获得了大约700%的超额收益。巴菲特在致股东的信中提到,“按当时的价格,中石油公司的价值大约为370亿美元,查理和我那时感觉该公司的内在价值大约应该为1000亿美元。”巴菲特当时的逻辑主要是基于中石油在石油和天然气储备的情况,认为公司的内在价值具有极大的提升空间,而他买入和卖出的时机也正是中石油H股市值与上游比值的低点和高点(当市值/上游资产大于1时,伯克希尔卖出)。

我们也从公司上游资产的角度来分析公司目前的内在价值是否被低估。在此,我们使用公司市值与公司有关油气已探明储量的经折现的未来净现金流标准化度量的比值这一指标来进行衡量评估。公司上游资产(油气储量)的经折现的未来净现金流标准化度量是中国石油依据现有的上游油气已探明储量,按一定的生产曲线进行假设(油价假设为当年均价,生产成本按照当年情况测算),计算出未来净现金流,再将未来净现金流以10%的折现率进行折现所计算得出。

我们用中石油A股和H股市值跟上游资产经折现的未来净现金流标准化度量比较之后发现,公司2018年年底的上游资产的现金流折现值是1.38万亿人民币,而现在港股市值约7000亿人民币,约为上游资产折现值的0.5倍。也就是说,在不考虑公司天然气管道、炼油、销售、化工等板块的资产价值的情况下,公司仅仅是上游油气资产的价值就已经大幅高于公司目前的市值。此外,公司测算出的上游资产折现现金流净值没有考虑未探明的原油储量,仅考虑当前所有已探明的油气储量。

通过分析公司的历史市值和历史上游资产现金流净值,我们可以看出,公司市值与油气证实储量折现值的比值从2006年的170%降低到了现阶段的50%,处于历史底部位置,基本上与公司2002年时的比值相当,即与伯克希尔公司买入中石油H股时的比值(49%)相当,进一步说明了当前中石油H股市值被低估,“巴菲特买点”再现。

2 国家管网公司成立在即,天然气价格市场化有望

目前香港市场主要担心未来国家管网公司成立对中石油的影响,我们认为香港市场的担心是有道理的。但是这里面还需要额外考虑两点:第一,管网公司成立时,中石油将最终占有多少股权;第二,国家管网公司成立后推进天然气价格的市场化进程。

2.1 国家管网公司成立在即

国家管网公司成立对中石油盈利影响测算

首先我们来看一下国家管网公司成立对中石油的影响。目前,国家油气管网公司的成立已进入“倒计时”。公司成立后将实施混合所有制,由国资委代表国家直接管理并控股,中国石油、中国石化、中国海洋石油三家公司参股,且社会资本也能参与。公司将在放开投资建设权的同时,分开所有权、运营权和使用权,保证市场主体在使用管网时的平等地位。

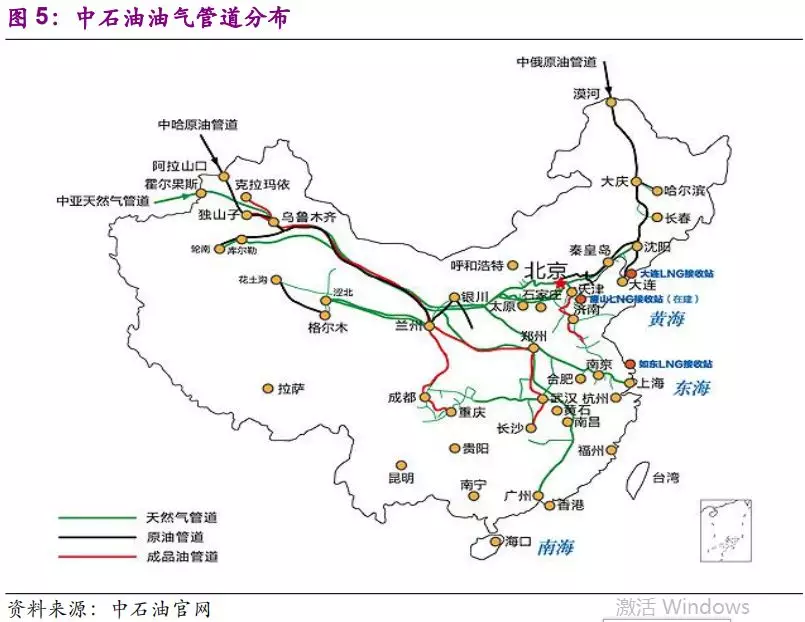

中石油拥有全国最长的陆上油气管道里程,包括石油管道、成品油管道和天然气管道。2018年底,公司总共拥有8.35万公里的国内油气管道,国内占比约70%。其中,天然气管道长度5.18万公里,原油管道长度2万公里,成品油管道长度1.12万公里。

在油气管网公司成立的过程中,如何从国内三大石油公司中合理地剥离其管道资产将是一个关键问题。我们对国家管网公司成立后对中石油管道资产所造成的影响进行了简要的测算。根据公司年报,中石油2018年天然气与管道板块的EBIT为255亿元,扣除进口天然气亏损的249亿后,公司管道EBIT为504亿元。2018年,中国石化和中国海洋石油两家公司油气管道合计EBIT为98亿元。此外,我们对公司在管道公司中的股权占比进行了假设。

可以看出,若中石油在国家管网公司的股权比例在30%的话,管道资产对中石油管道资产EBIT将变为181亿元,加上进口天然气亏损,中石油管道资产EBIT将亏损68亿元,和2018年天然气管道板块255亿EBIT相比,减少了324亿。只有中石油至少占有管网公司42%股权时,才能实现公司天然气和管道板块EBIT的盈利。

管网公司成立整体PB将大概率不小于1倍

早期,西气东输一、二、三线的管线资产由东部管道、管道联合及西北联合三家公司分区域、分线路地进行管理运营。分散式的管理模式、股权结构与管道资产的统一运营要求之间存在一定矛盾。未来,随着管网建设规模逐步扩大,需要一个统一的平台公司统筹负责筹集建设资金并实施后续投资与经营管理。通过本次整合,管网公司能够理顺各个管道运营公司之间的股权关系,建立统一的管道资产管理运营及投融资平台,从而进一步提升管理效率,节约运营成本,并为统筹规划实施未来管道建设打下坚实的基础,有利于提升管道资产整体价值。

2015年12月24日,中石油全资子公司中油管道收购东部管道、管道联合及西北联合全部股权,中石油及其他转让方获得中油管道股权或现金对价。中石油原本持有东部管道100%的股权、管道联合50%的股权以及西北联合52%的股权。交易完成后,中油管道持有东部管道、管道联合以及西北联合100%股权,中石油占有中油管道72.26%的股权。在管道公司合并时,对各个管道资产的评估价值大于其净资产,即PB均大于1。

2018年底,中石油管道板块净资产为3614亿。倘若公司要实现天然气管道板块盈利(至少拥有管网公司42%权益),则整个国家管网公司的净资产至少有8605亿,而中石化和中海油的管道资产将为1549亿元(按照管道资产来进行股权分配的话,中石油:中石化:中海油的权益占比约为7:2:1),则国家和社会资本最多出资3442亿,在管网公司中股权占比不超过40%。此外,按照以往的经验,我们认为管道公司成立时整体的PB应该不小于1倍,这也将会对中石油整体的PB有一定的提升。

2.2 天然气价格市场化有望

理顺居民用气门站价格,建立反映供求变化的弹性价格机制

国家管网公司成立后,下一步将推进天然气价格的市场化,气价可以调整。2018年5月,国家发改委发布《关于理顺居民用气门站价格的通知》,对居民用气门站价格进行改革,将居民用气门站价格水平按非居民用气基准门站价格水平安排,实现两类用户用气价格机制和价格水平衔接,并自2019年6月起允许上浮。此次最大上涨幅度原则上不超过20%。

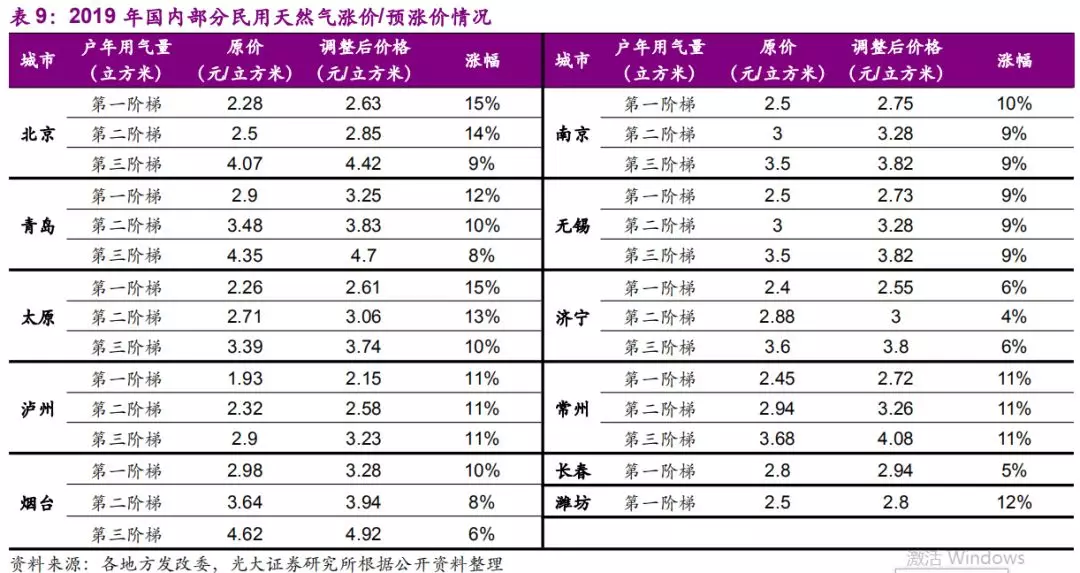

自2019年5月起,国内部分城市发改委陆续举行市区管道天然气配气价格改革听证会,旨在提升城市各阶梯天然气价格。根据我们的不完全统计,此轮民用气平均涨价幅度约为10%。

9%的天然气涨价幅度即可弥补公司进口气亏损

天然气销售方面,国家将管道资产独立后,天然气价格的市场化也将随之而来。2016年11月,中石油便开始布局全产业链为市场化改革铺路,实行“天然气销售分公司-区域天然气销售分公司”两级管理架构。其中,天然气销售分公司负责公司天然气业务的管理和运营,按直属企业管理;组建北方、东部、西部、西南、南方5大区域天然气销售分公司作为其所属机构,按分公司设置;区域天然气分公司下设省级代表处,作为其派出机构。

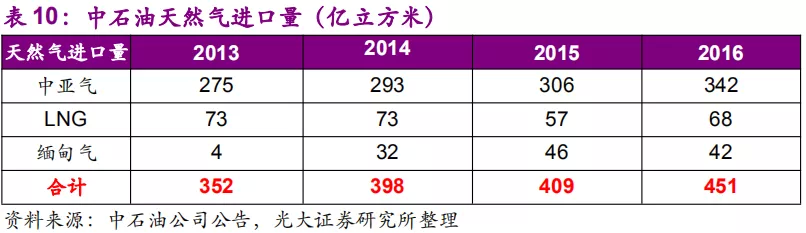

受国内天然气需求旺盛影响,公司天然气进口量逐年增加,但公司进口气方面亏损也日益严重,2018年进口气亏损额达到249亿元。

中石油的天然气供应占全国的67%。根据2018年的数据,我们将公司进口气亏损额与国内天然气销量作比可知,若要弥补公司在进口气上的亏损,公司每立方米国内销售天然气需至少涨价0.16元/立方米。目前全国天然气平均价格在每立方米1.8元左右,即在不考虑管道收益的情况下,9%左右的天然气价格涨幅即可弥补公司在进口气上的亏损。考虑到国内天然气涨价正处于进行时,且涨幅普遍在10%上下,我们对未来公司天然气的盈利情况还是比较乐观的。

综上所述,我们认为未来公司天然气管道的资产变化对其价值的负面影响是有限且可控的。

3 国内油气资源霸主,引领国内非常规油气开发

3.1 油气资源丰富,非常规油气开发加快

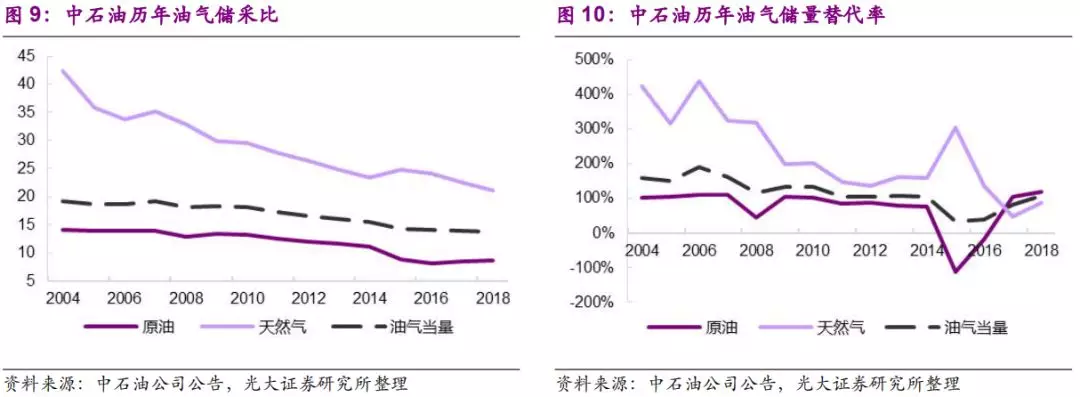

油田是公司的核心资产,也是公司核心竞争力和国际化的基石。公司油气资源丰富,2018年原油已探明储量为76亿桶,天然气已探明储量76万亿立方英尺。公司2018年原油储量替代率为118%,油气储量替代率106%,较之前几年的新增储量负增长大幅好转,公司石油资源主要分布在大庆、新疆、长庆、塔里木、川渝等多个大型油气区。

2018年公司生产原油8.9亿桶,天然气3.6万亿立方英尺,油气总产量14.92亿桶油当量。近年来,公司天然气产量快速增长,油气当量占比从2000年的10%快速攀升至2018年的42%。

3.2 国内非常规油气开发的领军者

大港油田首次实现陆相页岩油稳定开发

中石油的非常规油气正在进入一个迅猛的发展期。在页岩油方面,和国外主要生产海相页岩油不同,我国主要发育陆相页岩油,目前勘探开发刚刚起步。公司已在渤海湾、鄂尔多斯、准噶尔、松辽等盆地加大了页岩油勘探力度。公司大港油田大力开发陆相页岩油,先后发现多口高产油井,并在国内首次实现了陆相页岩油稳定开发,并设定2019年实现产油5万吨的目标。

在页岩油勘探方面,公司陆相页岩油前期试验井官东1701H、官东1702H两口井获高产并长期稳产,实现我国陆相页岩油工业化开发重大突破。大港油田公司已与渤海钻探公司联合成立页岩油指挥部,除已发现区域外,在歧口地区开辟了第二个页岩油开发区。

川渝地区铺展页岩气开发新蓝图

作为中国页岩气勘探开发的先行者,中国石油经过不懈的努力,走出了一条自己的勘探开发之路。截止2018年底,公司拥有页岩气矿权11个,面积5.1万平方千米,其中在四川盆地及邻区页岩气矿权10个,面积4.6万平方千米。2018年公司川南页岩气日产量达到2000万立方米,创历史新高,且公司计划到2025年页岩气年产量达到200亿立方米。

在页岩气的勘探开发上,公司不断钻研拓新,形成关键技术体系,3500米以浅实现工艺技术实现更新换代,3500米以深实现主体工艺突破,为公司页岩气规模效益开发提供了重要技术支撑。公司通过装备、技术和管理的全面升级,实现3500米以浅单井钻井周期最短27.6天,水平段最长达到2810米,并形成适应川南地质工程特征的新一代水平井体积改造技术,单井最高测试日产量达71万立方米。而在3500米以深,公司采用“低粘滑溜水、大液量高排量泵注,辅以大粒径支撑剂、高强度加砂”的复杂缝网体积压裂方法,初步形成了深层主体压裂工艺,单井最高测试日产量达137.9万立方米,钻井周期由210天下降至120天,I类储层钻遇率由50%提高到90%以上。

4 炼化领域整体稳健

4.1 炼销一体化优势明显

石油石化占据国内七成以上的零售市场份额

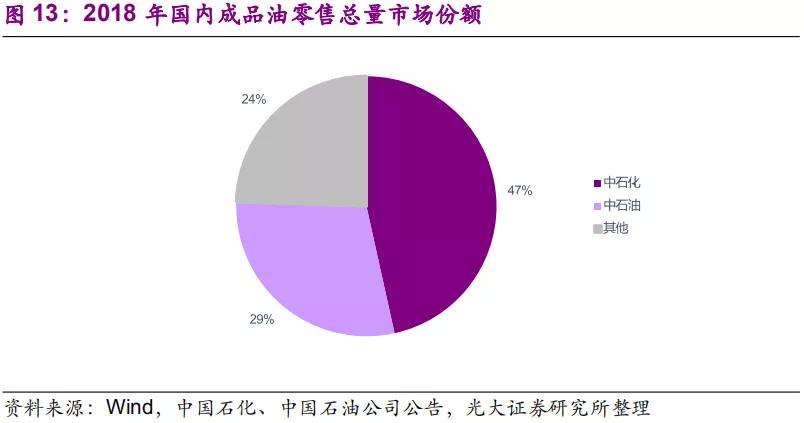

作为国内最大的两家成品油生产和销售企业,中国石化和中国石油在成品油的销量上占据绝对优势,特别是在零售市场上,中国石化和中国石油分别占据了47%和29%的市场份额,两者加起来超过国内总销量的75%。

2018年底,中国石油分别拥有国内汽、柴油39%和21%的零售市场份额,且整体平均实现价格较之于地方炼厂优势明显。而且,由于中国石油拥有更多的成品油外采量,尤其是在柴油方面,2018年外采3488万吨,能够利用其渠道优势争取到更大的利润空间。

从成品油销售模式上来看,虽然中石油的成品油多以零售为主,但公司依然掌控着大量的批发资源。2018年,中石油汽油、柴油批发、直销分销量分别为2153和5476万吨。

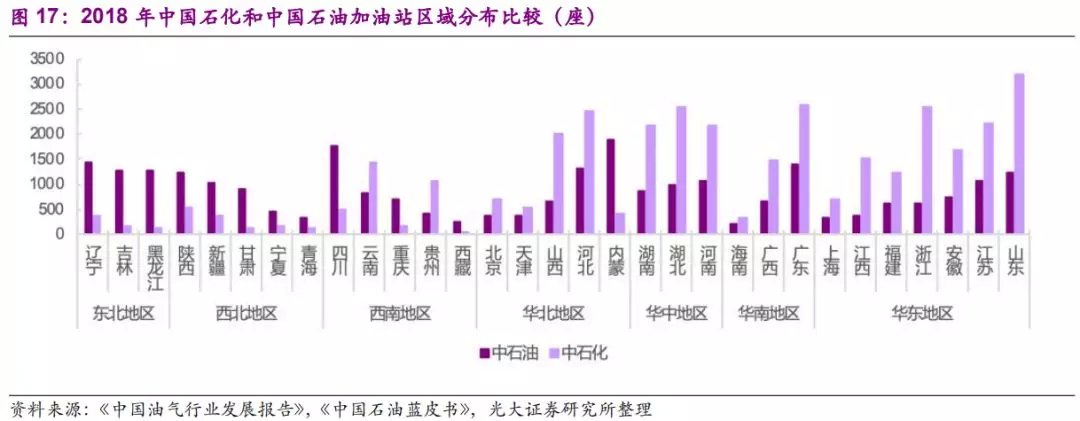

双寡头垄断国内加油站

2018年中国的加油站总数超过 12万座,具有高车流量的国道省道、高速公路、城区最具吸引力,这些地区的加油站数量在整体加油站市场中占比约60%。中国石油中国石化双寡头占据国内加油站一半数量,且多位于经济发达的东部和南部地区,其中80%的加油站又分布于国道省道、高速公路、城区等高车流量路线,两者市场区位优势得天独厚。

销售渠道优势将成为中石油的竞争战略优势

中国石油不仅能够通过自有零售渠道高价销售自己的产品,同时还另外掌控了大量低价的成品油资源,使得公司在未来日益激烈的成品油市场竞争当中举重若轻,可以采取局部地区降价的方式实现区域性竞争优势,并通过其他地区的价格优势来弥补其整体盈利,从而提升整体市场竞争力。

中国石油通过炼销一体化,基于销售领域的优势带来的战略优势,已经在未来的竞争当中占据了有利位置,而如何去运用这个战略优势,则是他们长期发展的关键。

4.2 乙烷裂解制乙烯的先锋

乙烷裂解的历史性机遇

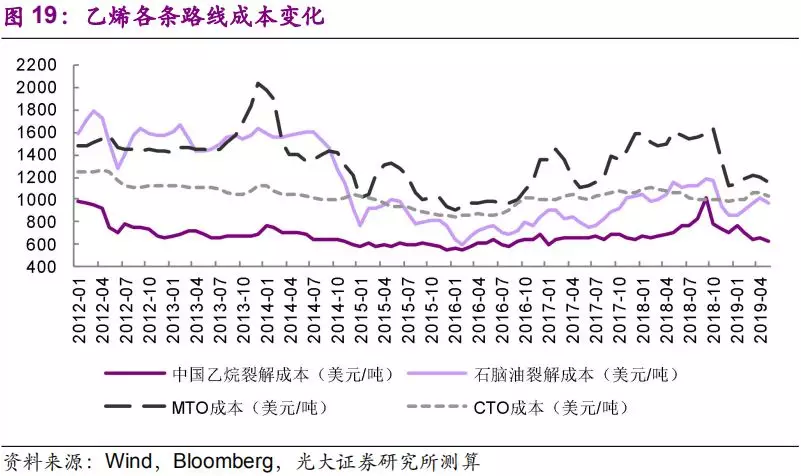

乙烷裂解制乙烯项目主要是利用廉价乙烷相对于石脑油组分的成本优势,在生产乙烯上具有较大成本优势。

在乙烯的三种制备路径中,作为轻烃裂解的乙烷裂解制乙烯路径成本占优,甚至优于石脑油裂解。而且油价越高,乙烷裂解路径的成本优势越显著。按照印度信实工业的测算,中东和美国的乙烷裂解装置居于全球乙烯成本曲线的最左端,亚洲和欧洲的石脑油裂解居中,小型石脑油裂解和MTO装置成本最高;且乙烷裂解路线相比石脑油裂解路线的成本优势随着油价的提升而拉大(下图印度信实已运行150万吨乙烷进料的乙烷裂解制乙烯装置)。

乙烷裂解制乙烯项目是公司化工板块新的成长点

2019年4月10日,中石油塔里木60万吨乙烷裂解制乙烯项目在新疆库尔勒市上库高新区石油石化产业园举行奠基仪式。此项目是1989年塔里木石油会战以来,中石油在新疆南疆地区单笔投资规模最大的炼化项目,总投资90.5亿元。该项目是依托塔里木油田丰富的天然气资源和中国石油自主成套乙烯工艺技术建设的我国首批纯乙烷进料制乙烯装置之一,立足自有资源,采用中石油具有自主产权的成套乙烯工艺技术,具有引领资源高附加值综合利用和降低乙烯工业领域国外技术依赖的双重示范作用,被国家发改委、工信部列为国家乙烯裂解示范工程。日前,项目的可研报告、总体设计、总体部署已经获得批复。项目建设内容主要包括60万吨/年乙烯装置、30万吨/年全密度聚乙烯装置、30万吨/年高密度聚乙烯装置,以及配套公用工程、辅助生产设施和厂外工程。项目于6月1日全面正式动工,根据规划,2021年6月建成,预计年实现利润10.29亿元。

2018年1月3日,中国石油兰州石化长庆乙烷制乙烯项目环评正式启动。该项目是国家乙烷裂解制乙烯示范工程,拟建于榆林市榆横工业园区,包括80万吨/年乙烷制乙烯装置、40万吨/年全密度聚乙烯装置、40万吨/年高密度聚乙烯装置等,配套空分空压、循环水、罐区等公用工程及辅助设施。计划2019年底前提前投用部分建成,2020年底前乙烯装置机械竣工,2021年6月底前建成投产。

如果按照乙烷裂解制乙烯项目2500元的吨净利进行计算的话,公司两个项目建成投产后,将会为公司带来35亿元的业绩增量。

5 盈利预测与估值

5.1 相对估值

由于公司主产品为原油、成品油、天然气以及下游化工品,价格和盈利能力拥有很强的周期波动性,且公司拥有大量的油气田以及油气管道,固定资产数额庞大,故我们采用PB估值方法进行相对估值。

正如我们在报告最开始所介绍,从历史的PB来看,无论是A股还是H股,公司目前的PB均远低于历史平均水平(A股0.93倍PBLF,历史平均1.9倍;H股0.49倍PBLF,历史平均1.3倍)。

与国际石油公司进行比较,我们可以看到埃克森美孚、BP和壳牌这三大国际石油巨头PBLF均值为1.43,同样高于公司现阶段A股以及港股的估值水平。

此外,我们分析了近10年以来公司在原油均价处于60-70美元/桶范围内的A股和港股平均PB,且得到该区间内A股PB平均值为1.34,港股PB平均值为0.85。

考虑到公司作为行业龙头,虽然面临未来炼化和成品油日益激烈的市场竞争,但公司市场份额相仍对比较稳定,长期仍然向好。因此我们分别给予公司A股和H股2019年1.2倍、0.7倍PB,略低于在60-70美元/桶的油价范围内公司的历史PB均值,分别对应A股和H股目标价8.3元和5.5港元,维持A股和H股“买入”评级。

5.2 投资建议

我们预计公司19-21年营业收入分别为26162、28086、29533亿元,归母净利润分别为684、779、936亿元,对应EPS分别为0.37、0.43、0.51元。给予公司A股2019年1.2倍PB,对应目标价8.3元;给予公司H股2019年0.7倍PB,对应目标价5.5港元,维持A股和H股“买入”评级。

6 风险分析

原油价格下行风险

由于OPEC减产协议、中东地缘政治局势紧张、委内瑞拉局势动荡及美国页岩油持续增产导致现阶段原油价格震荡波动。但未来可能OPEC降低减产力度、非减产协议国大量增加原油产量以及中东地缘政治局势缓和、美国油气管道建设完毕等原因,原油价格开始逐渐稳定甚至下降,造成未来油价下行,将为公司整体盈利能力带来较大的负面影响。

天然气需求增长不及预期风险

由于现阶段由于煤改气等环保原因,国内天然气需求量迅速扩大,我国天然气市场供不应求,使得公司天然气板块业务销售稳定,盈利能力良好。但未来倘若国家环保政策放开,天然气需求增量将大幅缩小,从而使公司天然气销量增长不及预期,对公司盈利产生一定影响。

炼油和化工景气度下行风险

公司是国内炼化龙头,整体业绩有很大一部分是由炼化板块贡献。倘若国内炼油和化工行业景气周期向下,公司整体业绩将会受到较大的负面影响。

扫码下载智通APP

扫码下载智通APP