中信证券:大客户新机拉货 舜宇光学(02382)手机端业务延续强势

本文来自微信公众号“CITICS电子研究”,作者徐涛、胡叶倩文。

核心观点

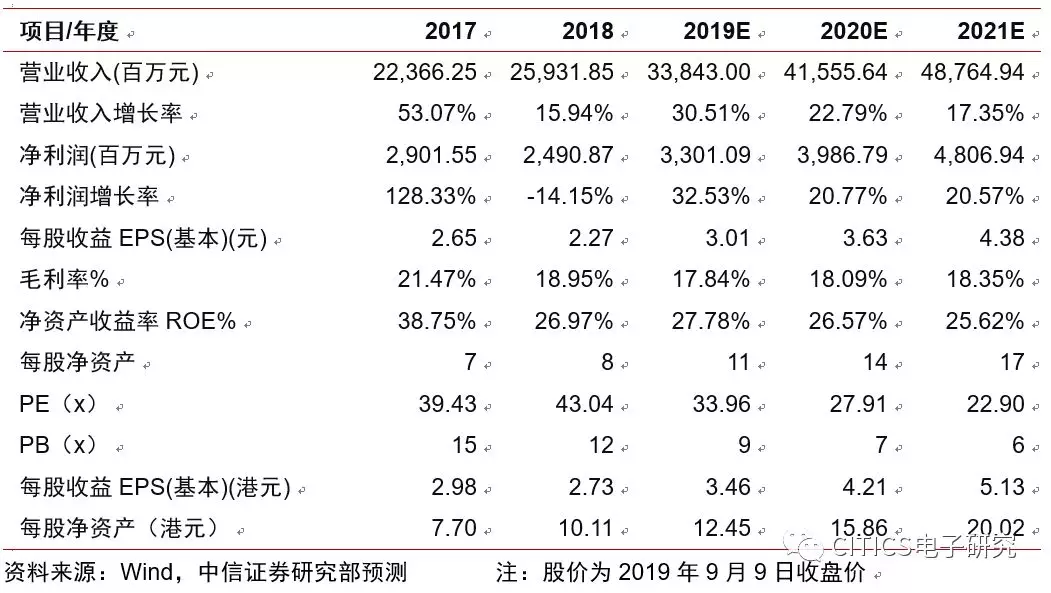

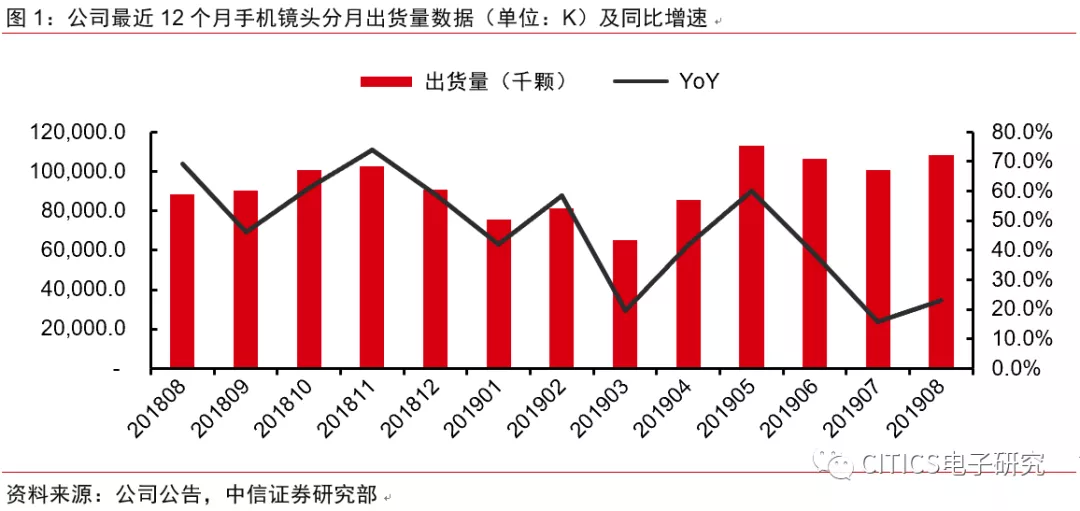

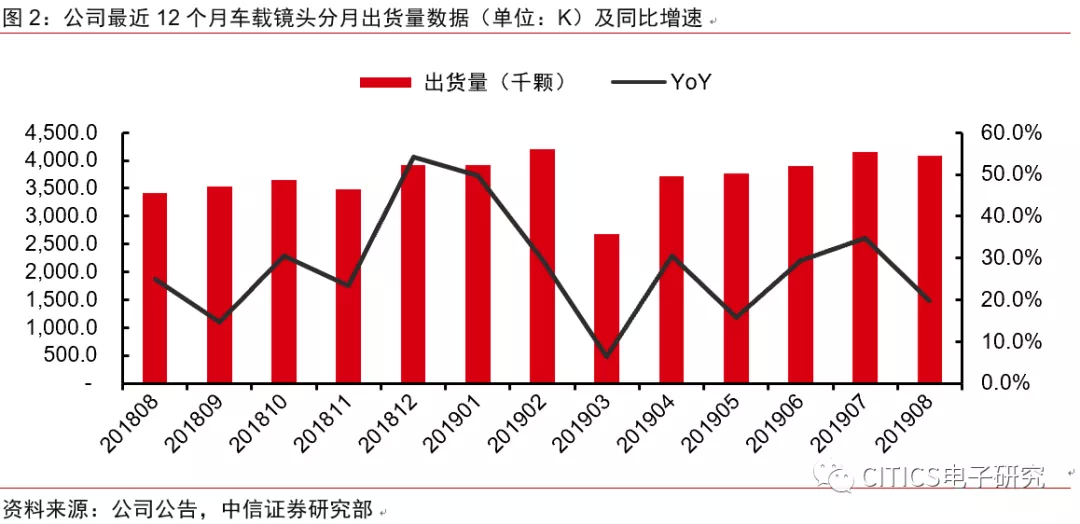

舜宇光学(02382)公布2019年8月出货量数据,其中单月手机镜头出货13,276.8万件,同比+46.5%;车载镜头出货465.3万件,同比+31.5%;手机摄像模组出货5613.8万件,同比+22.3%;其他光电产品出货385万件,同比+259.8%。公司8月数据同比增速仍亮眼,订单持续放量,我们持续看好公司所在光学行业的升级前景及公司的龙头地位。

点评

手机镜头8月出货量同比+46.5%,继续受益安卓端新机拉货。公司手机镜头8月出货13,276.8万件,同比+46.5%,环比+22.1%;2019年1-8月共出货79,524.7万件,同比+36.9%,主要源于镜头业务在安卓阵营市占率的持续提升。目前公司客户结构均衡,top5客户在公司占比六成以上,同时已实现超广角镜头、超小头部镜头、7p超大光圈1600万像素超薄镜头等产品的量产,公司手机镜头年底有望扩产至150kk/月。展望下半年,虽然公司下游端销量压力仍在,但随各大品牌多摄新机集中发布,叠加韩国S客户产品升级加速,订单持续放量预计将推动公司出货量再上台阶,我们持续看好公司的手机镜头业务。

车载镜头8月出货量同比+31.5%,前视镜头出货量加大。公司车载镜头8月出货465.3万件,同比+31.5%,环比+13.8%;2019年1-8月共出货3,121.1万件,同比+25.1%,主要源于车载摄像领域的快速成长和公司车载镜头保持全球市占第一的领先地位。公司积极布局高端前视、环视车载模组领域,目前已实现200万像素的ADAS镜头的批量供应,以及800万像素的初步校样;受益集团车载镜头及模组公司的优势互补,公司HUD、智能大灯、OMC等技术研发迅速,tier1新客户稳健发展,市场空间不断扩大。预计2019年随ADAS加速渗透,公司全年出货量增速将持续高于行业水平。

手机摄像模组8月出货量同比+22.3%,毛利率有望持续改善。公司8月CCM出货5,613.8万件,同比+22.3%,环比+16.4%;2019年1-8月共出货31,954.0万件,同比+27.5%,主要源于行业升级带来的订单放量及大客户新机备货需求。公司目前产能约65kk /月,随产线优化逐渐落地,以及高规格新品良率持续提升,公司毛利率有望持续改善。此外,其他光电产品本月出货385万件,同比+259.8%,环比+14.3%,主要系结构光/TOF等3D产品出货增加。展望未来,随着单机摄像头持续增多、三摄加速渗透,2019下半年新机发布有望带动公司手机摄像模组产品持续放量,推动公司产品结构改善,预计全年千万像素以上比例将达60%以上,毛利率有望稳定在7%以上。

风险因素:三摄/3D Sensing渗透缓慢;ADAS发展缓慢;模组毛利率下行;大客户销量短期承压;行业竞争加剧。

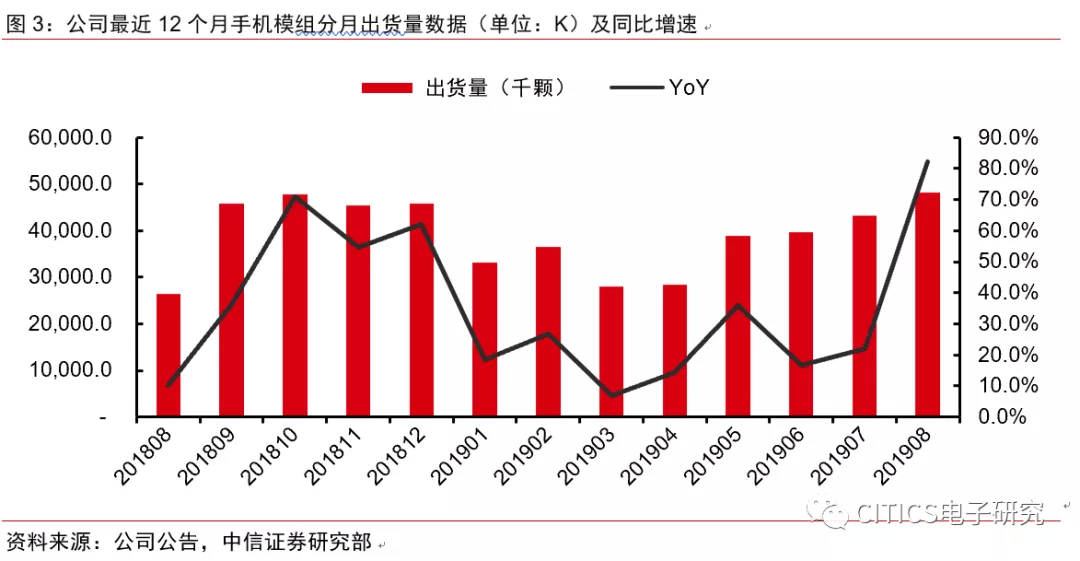

投资建议:公司为大陆光学龙头,有望持续受益手机光学创新升级及汽车ADAS系统加速渗透,模组订单及毛利率虽阶段性承压,但多摄/3D/车载等长期的成长逻辑仍在。我们维持2019/2020/2021年EPS预测3.01/3.63/4.38元(对应3.46/4.21/5.13港元),考虑公司龙头地位及行业可持续,给予2019年40倍PE,对应目标价138.4港元,维持“增持”评级。

扫码下载智通APP

扫码下载智通APP