一个“气”制造商和一个“水”处理商联姻 盈德气体(02168)与碧水源将制造何种幻想?

近日,碧水源以12.1亿港元入股盈德气体(02168),成为盈德气体第一大股东,碧水源的CFO何愿平摇身一变,成为盈德气体CEO。一个“气”制造商和一家“水”处理商联姻,将会为市场制造什么样的幻想呢?

在以低价配售股份盛行的港股市场,碧水源却以溢价3.2%大额认购占盈德气体已发行股本20%的3.78亿股,市场也给予了相当正面的评价,当天(11月7日)盈德气体股价盘中最高涨10%,成交量较前日放大6倍。盈德气体称,配售新股所得资金将用于偿还银行贷款并补充流动资金,改善融资结构并降低其融资成本。

碧水源入股意欲何?

继碧水源在2013年10月以2.13亿元人民币入股主营同为污水处理、自来水生产和供应等的A股上市公司武汉控股,成为其第二大股东以来,碧水源再次参股上市公司,只不过这次参股的是港股上市的盈德气体。

据了解,碧水源以膜技术为“水环境污染、水资源短缺、饮水不安全”问题提供解决方案,也为城市生态环境建设提供整体解决方案。此次认购新股的是碧水源旗下的全资子公司碧水源香港环保有限公司(碧水源香港)。碧水源香港在2016年7月29日成立,截至目前,暂无财务数据,为一家空壳公司。

这并不是碧水源香港第一次买入盈德气体的股份,就在前不久,碧水源香港悄悄地买进占盈德气体发行前股本4.21%的约7967万股,但由于并没有达到5%持股的披露规定,所以并没有公告。目前碧水源香港共持有盈德气体占已发行股本20.17%的约4.577亿股股份,按每股3.2港元计算,耗资共约14.64亿港元。其实碧水源为了入股盈德气体而早有准备,碧水源香港购股之前便获得母公司碧水源的授信担保17亿元人民币(约19.42亿港元),如果这笔信贷资金全部用于增持盈德气体股份,则占比最高达26.74%。

碧水源表示,入股盈德气体的目的在于打通国际市场的通道,拓展海外业务;同时可介入能源行业产业链,通过对空气源头的治理,助力公司整合节能环保领域的资源,拓展在大气治理的业务。此外,将对碧水源香港和碧水源的2017年利润表产生正面盈利。换句话说,未来盈德气体20.17%的年度利润将进账碧水源的利润表,如果盈德气体保持稳定的盈利,那么这笔买卖将是碧水源财报的一剂强力“催化剂”。

按盈德气体前三年平均净利润约8.1亿人民币计算,如果全部分配给股东的话,那么碧水源20.17%的股份,每年可以分配到1.62亿元人民币,那么12.1亿港元(约10.57亿元人民币)的成本,6年半即可回本。且目前盈德气体每股3.2港元的股价,较上市时的约每股8港元,相对而言很便宜。无论从资本增值的角度还是从打通国际市场通道,拓展海外业务的视角,碧水源这笔买卖似乎值得认可。

牵头人何愿平

智通财经了解到,盈德气体原来的独立非执行董事何愿平调任为执行董事,同时升任首席执行官。何愿平现年49岁,在1992年硕士毕业后,先“弃教从官”后“弃官下海”。1992年,在北京理工大学担任教师,1992年到1997年,任中国技术部社会发展司及国际科学中心的成员及部长。2000年到2004年在北大方正集团任职。

何愿平目前的职位包括碧水源的董事、常务副总裁、财务总监、董事会秘书,以及碧水源旗下30多家子公司的董事和监事,同时也是武汉控股的董事,何愿平同时任职空壳公司碧水源香港的执行董事。此外,何愿平目前还是中国证监会第六届创业板发行审核委员会委员、北京海淀区政协会委员等。

值得注意的是,何愿平也是碧水源的股东,其持有碧水源4.31%的股份。而早在2013年12月,何愿平就开始任盈德气体的独立非执行董事、审核委员会主席等职位。可以说,因为何愿平在碧水源和盈德气体的特殊身份,天时地利人和皆在,两家公司早就存在“联姻”的基础了。

急需流动资金的盈德气体

尽管有“媒人”何愿平的存在,但按道理来说,一个工业气体制造商和一个水污染的治理商,因主营业务相关度不大,也非同一产业链上的企业,两者是不存在多大的业务和技术交叉的,亦即不会产生多大的协同效应。既然如此,盈德气体又为何会引入碧水源作为第一大股东呢?

据悉,盈德气体2007年9月25日在开曼群岛注册成立,并于2009年10月8日在香港联交所主板上市。主营业务为生产、供应及分销包括氧气、氮气及氩气气体产品。客户钢铁、煤炭、化工、有色等工业企业,属重资产模式。根据SAI报告的研究资料,截至2015年12月31日的年度总收入计算,盈德气体是中国境内最大的独立工业气体供应商。

智通财经了解到,过去的两年,由于钢铁、煤炭、化工、有色等行业持续低迷带来的工厂停产,导致盈德气体部分项目搁置、市占率下降、流动负债过大,盈德气体的日子并不好过。

通过对盈德气体2011-2014年新签订项目用气方所属行业的统计发现,钢铁企业装机量仍占总装机量的50%以上。从2014年以来,因钢铁、煤炭、化工、有色等行业不景气,盈德气体的项目建设速度和运营情况,受到了不同程度的影响。

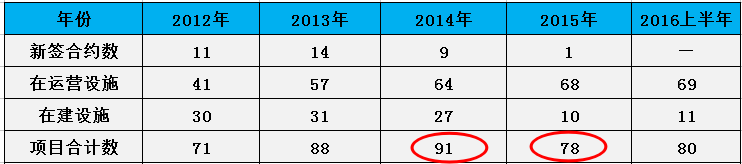

为什么会出现2015年的项目总数会比2014年减少13个之多的情况呢?只有两种原因可以解释,一是受到客户停产等原因影响,部分原本在运营的设施停止运营;二是已经开始建设但尚未投产的项目中途停工。而截至2016年上半年,项目总数恢复到80个,但是仍然远远低于2014年的高峰水平。

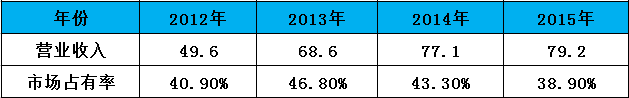

此外,虽然盈德气体的营业收入从2012年的46.9亿元人民币大幅增长到2015年的79.2亿元人民币,但是由于包括杭氧、陕鼓、法液空等竞争对手激烈争夺,加上钢铁、煤炭、化工、有色等行业低迷,导致盈德气体的市场占有率从2014年开始下滑。

与此同时,截至2016年6月30日,盈德气体的流动资产为42.96亿元人民币,而流动负债则增加到56.34亿元,流动负债超出流动资产的部分高达13.37亿元,主要是由于即将到期借款同比增加约11亿元;2015年盈德气体的流动资产为37.83亿元,流动负债为42.64亿元,流动负债超出流动资产的部分为4.81亿元。而2014年流动负债超出流动资产的部分更是高达26.97亿元。由此可见,盈德气体的短期债务是非常沉重的。

截至2016年6月30日,盈德气体有高达27.86亿元人民币的短期借款和24.62亿元人民币的应付账款,从而急需补充流动资金,不得不通过股权出让方式来偿还银行贷款等借款。

盈德气体的流动负债如此之高,是因为其项目基本是重资产的,对资金需求非常大。从年内即将投产的落户荆门市的煤制氢项目来说,单这一项目盈德气体就投资高达40亿元人民币,但是预计年产值仅30亿元人民币,也就是说回收周期将会比较长。

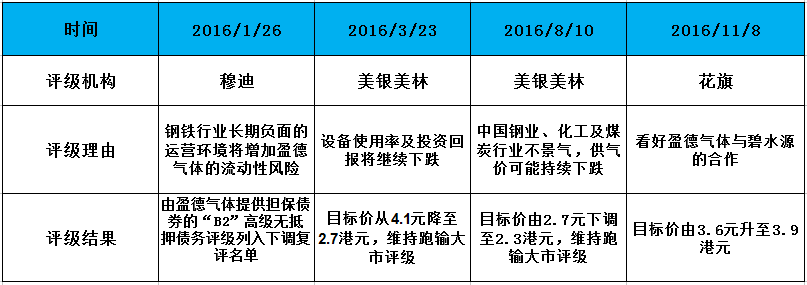

值得一提的是,11月8月,花旗表示,维持看好盈德气体,评级“买入”,目标价由3.6港元升至3.9港元。正面因素包括未来1-2年的财务成本降低,3-5年则看好与碧水源的协同效益,花旗预期碧水源会继续增持盈德气体的股权。但今年以来,先有穆迪将盈德气体评级列入下调复评名单,后有美银美林两次将盈德气体目标价下调,给予“跑输大盘”评级。

前文已经指出,盈德气体出售20%的股权是由于严重缺少流动资金,碧水源则很可能是出于资本增值的角度考虑,而牵头人何愿平的存在,使买卖水到渠成。虽然盈德气体引入碧水源作为大股东,可以优化资产结构,但拿到12.1亿港元的代价却是公司五分之一股份。此外,至于花旗所称的“协同效益”,投资者可以自我斟酌。

扫码下载智通APP

扫码下载智通APP