红星美凯龙(01528)家居卖场第一股 高额负债也成忧

国内家居建材流通第一股,红星美凯龙(01528)12月29日放量上涨4.02%,连续两个交易日累计涨幅7.78%,成交5665.85万股,成交额为4.1亿港元,换手率为5.33%,这是仅次于上市首个交易日的最大单日成交量。

2016年的最后一个交易日,红星美凯龙续涨3.09%,成交2653万港元,最新收报8港元。

智通财经发现,周四(12月29日)之所以股价出现异动,主要是由于红星盘前出现大手交易,共5350万股,每股作价7.2元,涉资3.85亿元。

截至发稿,港交所股权变动及回购等的数据披露中,尚未说明该大手成交的买卖双方的情况,详细的答案可能还需要数天揭晓。但是,我们仍能从这一大手成交中,发现一些“蛛丝马迹”。

业内人士对智通财经表示,这笔盘前交易或为基金公司看重其低估值而入货。

估值偏低,弱势特征明显

红星美凯龙2016年半年报显示,2016年上半年公司实现营收约为44.08亿元人民币;较上年同期增长3.0%;毛利率由上年同期的74.2%下降0.9个百分点至73.3%;股东应占核心净利润约为13.18亿元人民币,较上年同期增长10.4%;摊薄净资产收益率为5.49%;截至报告期末公司银行结余及现金约为55.08亿元人民币,对应公司36.2亿股的总股本,公司每股现金流达到1.52元。

以红星美凯龙12月30日收盘价8港元计算,其市盈率为5.51倍;每股净资产为13.5港元,市净率仅为0.59倍。另外,公司股价自上市以来长时间呈现下跌态势,近期股价依然表现低迷,自10月20日的8.94的高点至12月23日累计下跌了11.18%,恒生指数同期下跌7.79%。

红星美凯龙的估值水平与A股同板块上市公司相比也是有过之而无不及。智通财经获悉,A股上市公司中,家居卖场股仅富森美(002818)一家,富森美于2016年11月9日在深圳中小板挂牌上市,是一家经营装饰、建材、家居和汽配市场的开发、租赁和服务的公司。截至12月30日收盘,富森美股价报58.65元,市盈率为44.8倍,市净率9.5倍。而据相关研究报告预测其6个月目标价仅为36.9元。据此,目前近60元的股价显然是高估了。事实上,富森美股价自11月24日创下上市最高的96.5元以来一路下行,目前跌幅达到39.22%。

基金公司有充分的理由看中红星美凯龙低估值而择机入货。

股价还有上升空间

除上文提到的估值水平外,事实上,红星美凯龙自1986年成立以来,一直保持着良好的发展势头。截止到2016年10月15日,公司已经在135个城市开设了190家商场。

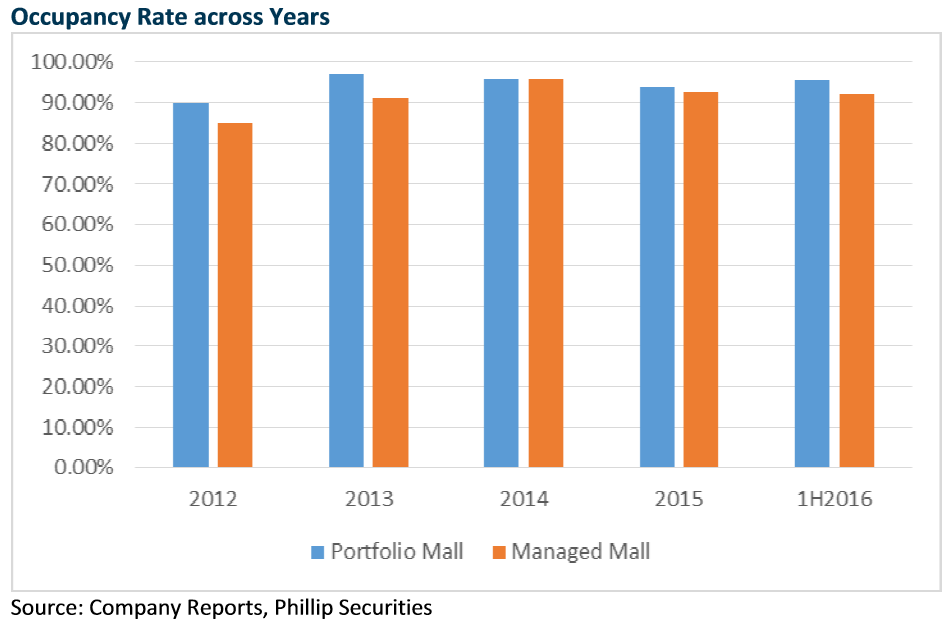

据辉立证券研究报告显示,红星美凯龙还拥有庞大的待开发项目。研报显示,红星美凯龙的商场有极高的出租率,自2013年以来,红星美凯龙的自营商场和委管商场均持续出现高于90%的出租率,此外,委管商场的管理协议基本上是长期的,通常来说,管理协议有效期为10年,长期的管理协议将能为红星美凯龙提供长期并稳定的收入,而合约当中的逐年管理费增幅也将能为红星美凯龙减少通胀的影响。

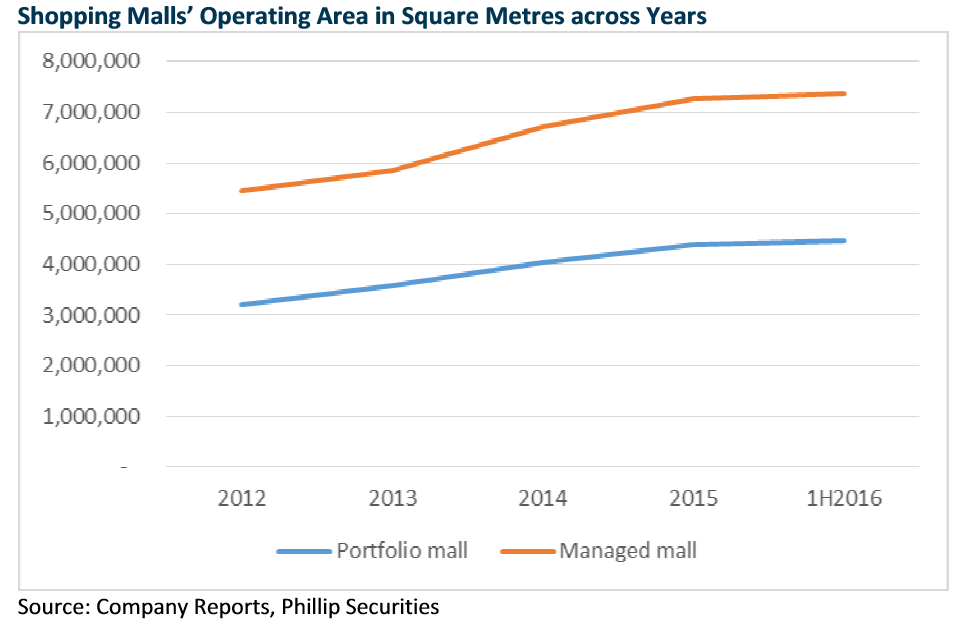

自营商场和委管商场的经营面积正急速上升中,根据下图,自营商场的经营面积在3.5年中上升了39.2%,委管商场则在3.5年中上升了34.9%。

截至2016年上半年,红星美凯龙总共已签订了488项委管商场项目的筹备合约,当中约279项委管商场的项目已获得地块,商场发展与筹备为长期的项目,并预计将用数年时间完成,因此,辉立证券认为红星美凯龙旗下商场的潜在价值将在中长期实现。辉立证券给予红星美凯龙“买入”评级,目标价9.4港元。

智通财经获悉,2016年7月14日,北京商报社、北商研究院联合出品《2015-2016中国家居产业(北京)十大品牌景气报告》,发布“2015-2016中国家居产业(北京)十大家居卖场品牌”,它们分别是:居然之家、红星美凯龙、北京建材经贸大厦、集美家居、城外诚、宜家家居、家和家美、蓝景丽家、美联天地、万兴家居。从这份榜单可以看到,红星美凯龙高居十大家居卖场品牌第二名,其实力可见一斑。

公司并没有止步不前,智通财经查阅资料发现,红星美凯龙于2016年12月19日,公司及其4家全资子公司作为买方与卖方上海极富房地产开发有限公司订立买卖协议收购物业,总代价约21亿元人民币。该物业为若干位于上海闵行区申长路1466弄2号及5号的办公室物业,总建筑面积约为5.787万平方米。红星美凯龙方面表示,此次收购鉴于该集团业务规模的增长,收购事项透过提供额外的办公空间促进该集团业务及营运的需求及利益。业内人士认为,此次收购或成为一次契机,开启红星美凯龙以收购模式做大自己、打击竞争对手的新战略。

高负债是隐忧

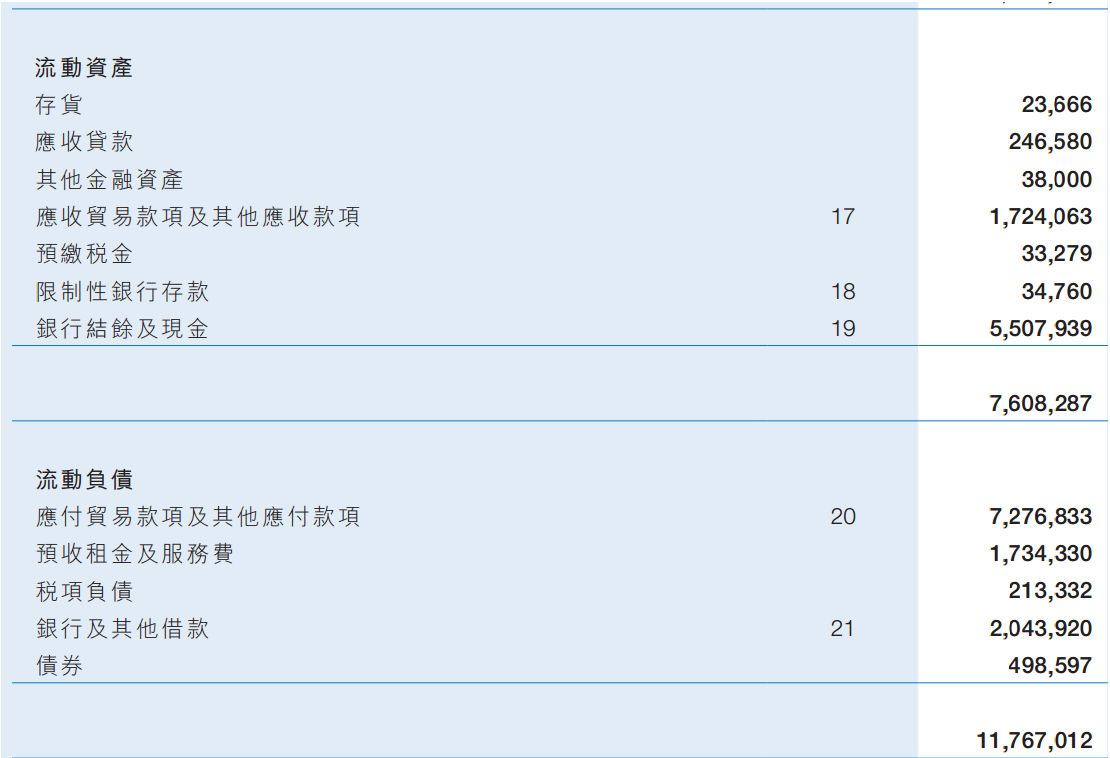

红星美凯龙较高的负债额是其不得忽视的一大问题。智通财经查阅红星美凯龙半年报发现,公司总负债182亿元,其中约57%为银行贷款、27%为公司债、剩下的为中期票据和私募债。另外,公司流动资产合计76.08亿元,流动负债为117.67,流动比率仅为0.65。

首席财务官(CFO)席世昌表示,鉴于公司较高的负债问题,公司未来融资方法会更多元化。

A股上市短期难实现

红星美凯龙解决融资问题的一大方式就是寻求A股上市。智通财经获悉,红星美凯龙于2016年2月12日宣布拟登陆上海证券交易所,发行A股不超过3.15亿股,每股面值1元人民币,发行后总股本不超过39.39亿股,其中A股不超过28.76亿股,H股不超过10.63亿股。发行后将占公司发行总股本的8%,而H股占已发行股本的百分比从29.33%减至26.98%。招商证券(香港)于年初发布研究报告称,红星美凯龙拟在A股上市有利于带动公司估值提升,其中A股融资即发行短期融资券优化公司资本结构,测算A股上市估值定价溢价H股约为149%,有利于带动H股估值修复。

然而,就目前来看,在上交所申报上市且未过会的公司按照申报时间排序,居红星美凯龙之前的公司为213家,因此可以判断出红星美凯龙回归A股之梦在短时间内或许无法实现。

扫码下载智通APP

扫码下载智通APP