高负债低市占 麦格理首予星美(00198)“中性”评级

智通财经获悉,麦格理发表研报表示,星美控股(00198)以合理价格追求增长,该行首次覆盖该股,并称星美(SMI)为与万达影院最接近的同业公司,但星美票房市占率仍较小,并存在高负债及公司治理问题,给予其 “中性”评级,目标价0.78港元。

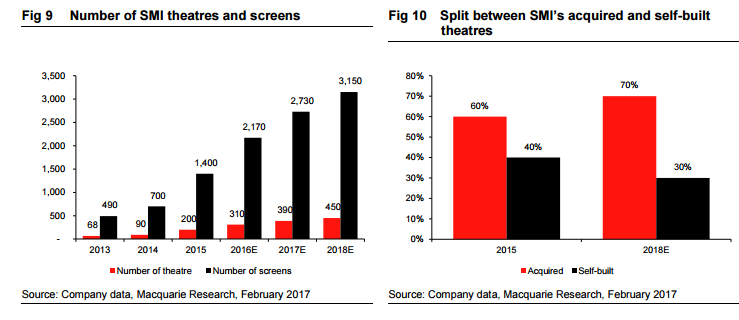

报告提到,星美为中国票房收入排名第五的影院运营商,预计其2015-2018年电影屏幕数量复合年增长率为31%。

麦格理对该股估值,基于2017年7倍EV /EBITDA,对应于14倍2017年PE,较全球新兴市场电影下游行业有深度折让,该股目前交易相当于13倍12个月的远期EV/EBITDA。主要反映其较小的票房市场份额(2015年为3.6%),高负债率和公司治理问题。

影院数量积极扩张

麦格理称,过去五年,由星美控股运营的电影院数量大幅增长,2010年上半年从15家上升到250家,上半年的屏幕数量从2010年的105个增加到1700个。展望未来,该行预计,公司通过收购(占比70%)和自建(占比30%),到2018年,每年将开放80-90个新剧院,高达450个剧院和3150个屏幕。

另一方面,麦格理注意到,来自新电影院的投资回报率将低于现有投资,而公司可能需要溢价支付才能在良好的位置收购电影院。

规模效应推动盈利能力

麦格理认为,2010年至2015年中国建立的许多影院可能面临严峻竞争,并将被行业领先者收购。中国电影运营商市场与美国相比仍较分散:美国前五大电影运营商在2015年的市场份额为50%,而中国前五大电影运营商的市场份额为30%。

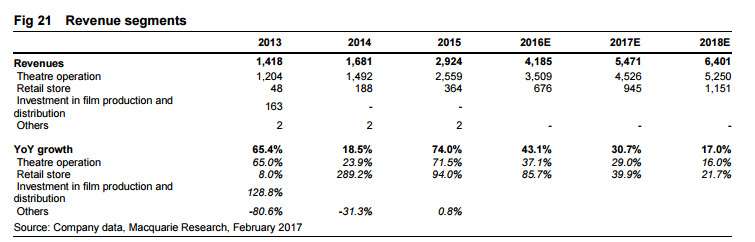

随着星美继续扩大其影院布局,公司应增加议价能力,并通过规模效应扩大其非票房业务的利润。麦格理预计,公司的非美会计准则(non-GAAP)净利润率将在2018年提高至16%,2015年为12%。

多业务形成综合业务体

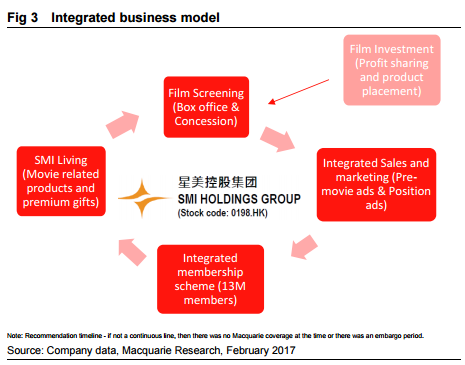

麦格理称,星美正利用其1300万会员及其影院网络平台,使其收入来源不仅纯粹依靠票房收入。 例如,该公司的电子商务计划SMI Living,即通过提供高品质的产品和便利的购物体验。

目前,所有星美影院都有一个SMI Living商店,其相对于其他通用电子商务网站的优势在于:产品专为电影观众设置;其覆盖距离每个剧院仅2公里路程,这降低了物流成本。

高资产负债率

麦格理估计,星美资产负债率将由2015年的26%上升到2016年的67%,远高于2016年万达电影的20%,主要因公司积极的扩张计划。

虽然该行预计其资本支出周期达到顶峰,并预计未来两年资本负债比率将略有缓和,但2018年企负债率仍将高达37%。此外,高杠杆率可能迫使公司寻求股权融资,这将稀释现有股东。

公司治理风险

麦格理还提到,该公司以前的审计师RSM由于缺乏收入确认证明,无法就公司2014财年年度报告提出意见,于2015年辞职。之后任德勤为2015年度审计师。

扫码下载智通APP

扫码下载智通APP