德银:看好中石化炼化(02368)新订单前景 目标价上调至8.6港元

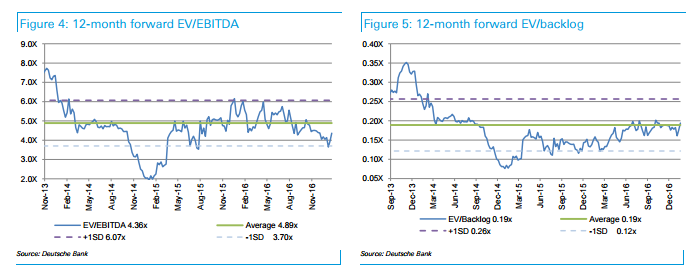

智通财经获悉,德银发表研报表示,中石化炼化(02368)2017年反弹主要靠新订单驱动,以及煤化工项目恢复,这些都有可能在2017年发生,该行将其目标价上调至8.6港元,对应于6倍EBITDA,并重申“买入”评级。此外,该公司是中国石油和天然气资本支出代理首选。

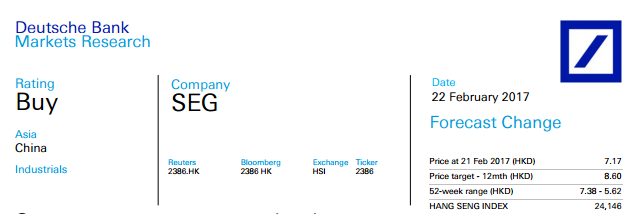

新订单为股价主要驱动因素

新订单已成为中石化炼化的主要股价驱动因素,相关性达75%,德银认为,该股重估需经历三个阶段,即新订单出现重大转机;煤化工项目恢复;以及盈利开始增长。

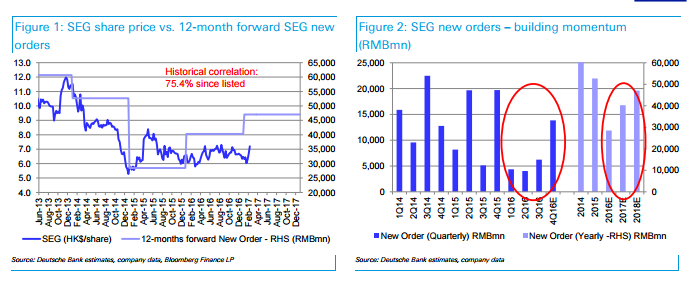

预计2月底新订单强劲反弹

德银预计,公司于2月23日公布2016年四季度强劲的新订单,预计按季增长1.2%。该行认为,2016年是困难的一年,新订单同比下降46%,低于初始指引40%,但新订单势头一直在发力,因油价已于去年二季度回升。

该行预计,2017年中石化炼化至少预定两个大项目:与SinoKuwait合资公司(预计150-200亿元人民币)和海外新订单约100亿元人民币(主要来自伊朗Abadan炼油厂)。此外,中石化炼化下半年还有可能预定中石化古雷项目。因此,该行提高2017/18年新订单预测6%。

煤化工项目恢复

德银称,该公司煤炭气化积压不太可能进一步减记,因化工价格前景良好,煤制烯烃(CTO)项目变得具有竞争力,如果油价上涨至65美元/桶。

该行续称,其ZongAn项目可能在2017年中期恢复(ZongAn相当于中石化炼化煤化工积压的40%),而该公司认为,青海大美项目(30亿元人民币)不太可能被减记,因为CTO投资已经盈利。

2016 - 2018年复合增长率达到35%

经过三年的盈利下降,德银预计,该公司EPS将在2016-18的年复合增长率达到35%,新订单复合年增长率为26%。因此,该行预测其净资产收益率将从2016年的6.5%,到2018年将回升至11%。该行对其2017E/18E每股收益较市场一致预期高0%/ 6%。

报告还提到,中石化炼化存在的主要下行风险包括,油价下跌、项目延迟、外汇风险、成本通货膨胀以及CTO项目展望等因素。

扫码下载智通APP

扫码下载智通APP