桦欣控股(08442):孖展超购379倍,客户总数不超25名

众所周知,女人和小孩的钱最好赚。3月21日,桦欣控股,一家来自香港的服装设计与采购服务供应商,靠着设计、销售女装和童装登陆联交所创业板。

此次上市,桦欣控股(08442)共发行800万股,其中90%为国际配售,10%为公开发售。每股发行价4.75港元-5.75港元(单位下同),每手500股。

公告显示,该集团公开发售共超购379倍。与3月同期招股、超购倍数仅个位数的战友相比,桦欣控股这一成绩算是独领风骚。最终,桦欣控股也以招股价上限5.75元定价。

按这一价格计,桦欣控股上市后市值约为1.84亿元。这一股价对应2016财年业绩的市盈率约为10.51倍。

这家专卖女装和童装的企业为何令投资者趋之若鹜?通过本文或许可以窥之一隅。

毛利率增长推动净利润翻番

作为一家服装设计与采购服务供应商,桦欣控股的业务包括根据客户要求设计、开发及改善产品,再向上游的供应商采购原材料进行生产,然后销售给下游的零售商。目前,该集团在香港和英国均设有展览厅,通过展览厅来展示设计作品,供客户选购。

桦欣控股的主要产品为女装及童装,主打中高端市场。截至2016年8月31日止4个月,该集团旗下的女装产品平均售价为143.8港元(单位下同),童装产品平均售价为88.5元。

其客户包括线下和线上的国际知名品牌时装零售商,比如Monsoon、Dunnes、ASOS、Lamoda等。在令人眼花缭乱的各路零售商中,来自英国的客户包揽了桦欣控股的大部分生意,在过往两个财年均为其贡献9成以上收入。

据弗若斯特沙利文研究报告,过去五年香港服装供应链管理服务行业总收益较不稳定,先是在2011年达到高峰,后在2012年及2015年两度出现下挫,复合年增长率仅约为0.2%,几乎处于原地踏步的状态。

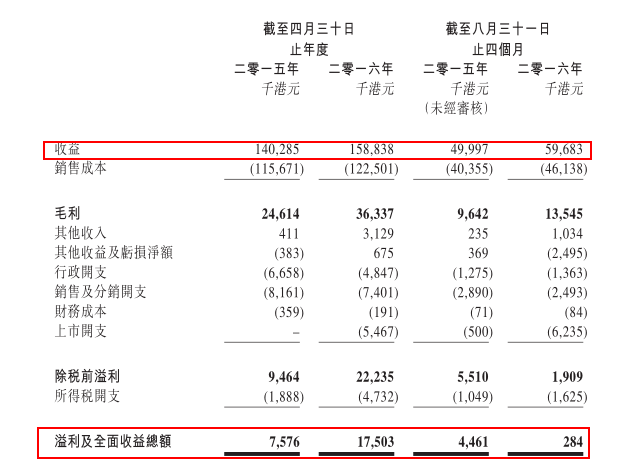

不过桦欣控股的业绩并未受到市场的大幅影响,依然保持增长。截至4月30日止的2015及2016财年,桦欣控股的收入分别为1.4亿和1.59亿,按年增长约13.2%;净利润分别为757.6万港元和1750.3万港元,按年增长131%。倘若不计上市开支,2016年该集团的净利润为2297万,同比增长203%。

让人好奇的是,桦欣控股2016财年收入仅能算稳步增长,净利润却如何做到一跃而上?据智通财经了解,这主要有两个原因,其一是该集团的毛利率较2015年提升了5.4个百分点至22.9%,其二是来自顾问服务和销售样版的其他收入较2015年增长了6.6倍至312.9万。

并且从桦欣控股在那之后业绩来看,毛利率上升的表现并非是昙花一现。截至2016年8月31日止4个月,桦欣控股的收入为5968.3万,同比增长19.4%;毛利率为22.7%,较2015年同期增长3.4个百分点;不计上市开支,净利润为651.9万,同比增长46%。

据弗若斯特沙利文的报告,香港服装供应链管理行业分散且竞争十分激烈,市场参与者整体超过一万名。以2016年财年收益计算,桦欣控股在香港的市场份额仅约为0.1%。但桦欣控股属于第1类供应商,专注生产第1类产品,即能够向客户提供全面的定制服务。因为相关订单设计复杂、服务难度较高,所以第1类产品的毛利率超过20%。

加上香港的第1类服装供应链管理服务供应商不超过200名。虽然桦欣控股所占整体市场的份额不大,但是在注重设计、相对高端的领域,其或许还能谋取一席之地。

业绩面临两大隐患

值得注意的是,桦欣控股客户集中度颇高,其客户基础总共不超过25名。近两个财年该集团对五大客户的销售额分别占总收入的82.2%和79.8%,并且截至2016年8月底,这一数据进一步增长至87.9%。

同期,该集团对最大客户的销售额分别占总收入的41.2%、44.2%及41.2%。桦欣控股表示,其与大部分的主要客户分别建立了1-5年的合作关系。

但桦欣控股并未与客户签订任何长期采购协议。加上时尚行业竞争大、变数多,消费者的审美及需求更新频率越来越快,若是其合作零售商销售下滑或是桦欣控股未能满足客户需求,难保不出现订单减少或是被合作客户抛弃的情况。倘若没有新的客户或订单做补充,该集团的业绩也将遭受打击。

此外,因为桦欣控股九成收入来自英国,且其销售大都以美元或英镑计值。若英国出现影响客户消费习惯或是英镑汇率的经济和政治因素,都将给该集团的业务和业绩带来不利影响。例如2016年的英国脱欧事件之后,英镑一路走低,导致该集团的汇兑亏损大幅增长。

2015至2016财年,以及截至2016年8月31日止4个月,桦欣控股的汇兑亏损分别为40万、70万及250万。因为目前,该集团并未订立任何协议对冲与英镑有关的汇率风险,所以倘若之后英镑继续贬值,将影响桦欣控股的盈利能力。

智通财经认为,桦欣控股近两个财年业绩增长势头良好,盈利能力也在逐步提升。另外,该集团采用不保存任何存货的策略,因此基本没有存货减值风险。

同时,桦欣控股的应收账款维持稳定,且占总收益的比例不高,经营活动所得现金净额基本与同期的净利润步调一致,整体财务状况较为稳健。

因为服装设计及采购行业竞争激烈,包括桦欣控股在内的市场参与者需在产品设计、种类、质量、价格、效率等多方面进行竞争。该集团计划上市后通过装修香港期间展览厅、增强设计开发能力、提升企业形象,来吸引新客户、巩固与现有客户的关系。

只是英镑贬值带来的汇兑亏损,或会吞噬桦欣控股的盈利。该集团业绩能否保持增长势头,一方面取决于其扩张计划能否成功实施,以及是否能保持服务的质量、效率和成本效益,另一方面也看其怎样去将英镑贬值的损失降到最小。鉴于该股市值小、当前估值较低低,投资者可保持关注。

扫码下载智通APP

扫码下载智通APP