中金:超盈国际(02111)盈利能力改善 评级上调至“推荐”

智通财经获悉,中金发表研报表示,超盈国际(02111)2016 年销售额增长20.6%至24.69 亿港元,净利润增长33.3%至4.56亿港元;公司年化股息收益率为2.8%,其业绩超出该行预期;考虑到公司在细分业务板块增长仍然强劲,同时利润率改善,上调公司评级至“推荐”,维持公司目标价7.95 港元。

蕾丝以及运动服饰面料板块带动收入增长

中金称,弹性织物面料、弹性 织带以及蕾丝产品销售额分别增长21.1%、16.7%以及 49.1%。运动服饰面料板块收入也实现了 51.3%的增长。“维多利亚的秘 密”(Victoria’s Secret)已经将业务拓展至运动服饰领域,给公司带来了交叉销售的机会。

产能扩张持续推进

超盈国际控股已经在越南建成公司第一个海外生产基地。公司弹性织物面料、弹性织带以及蕾丝产能分别达到8,460万米,11.906亿米以及2280万米(分别同比增长17.2%、 11%以及 35.7%)。

此外,公司毛利率增加0.3个百分点至33.5%,主要得益于弹性织物面料板块利润率升高;管理费用率下降0.5个百分点至6.6%。

中金还提到,公司研发成本占比维持在较高水平(2.2%),产品创新有望强化公司与客户的合作。

潜在催化剂

成本加成定价法有望保证稳定的毛利率;包括公司的主要原材料尼龙在内的合成纤维价格反弹有望帮助公司提升销 售均价;公司越南工厂预计2017 下半年投入运营。

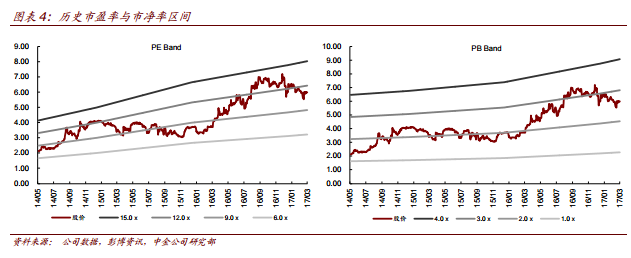

盈利预测与估值

中金上调公司2017 年每股盈利预测4.2%至0.52 港元(同比增长 17%),上调公司2018 年每股盈利预测2.1%至0.60 港元(同比增长 16%)。公司当前股价对应11.6 倍2017 年市盈率以及9.9 倍2018 年市盈率。上调公司评级至“推荐”,维持公司目标价7.95 港元(13 倍2018 年市盈率),对应33%的上行空间。公司增长趋势未改,同时估值相对便宜。

研报原文附件:

扫码下载智通APP

扫码下载智通APP