3日内2000万资金净流入 瑞信和中信建投共同调高绿城管理(09979)目标价

“轻资产、高利润”赛道的代建行业,正获得市场的重新追捧,绿城管理控股(09979)距离历史新高仅有一步之遥,中原建业(09982)已经实现股价的三连阳。

以行业龙头绿城管理控股为例,根据智通财经APP的统计,在过去5个交易日中,该公司净流入资金2092万元(以下单位等同),其中仅过去3日即净流入资金1988.53万元。

数据来源:智通财经APP

截止6月30日收盘,绿城管理控股股价为5.31元,距离5月28日历史最高点的5.67元仅有一步之遥。而自4月16日以来,绿城管理控股股价已上涨近70%。

绿城管理控股及中原建业股价近期受资本市场的追捧,原因有三:

A. 绿城管理控股业绩大增:该公司于6月22日发布盈喜,预计2021年上半年公司拥有人应占净利同比增长不低于70%。作为对比,2020年绿城管理控股净利润4.39亿元,同比增长35.08%,显示其利润增长在加速;

B. 相对于同为“轻资产、高利润”的物管行业仍存在低估:目前在港股上市的50家物管企业,其平均市盈率为48.388,而绿城管理控股仅为19.89,中原建业仅为9.12。而物管股近期表现强势,不仅已上市公司给出高增长预期,iIPO亦热度不减:6月底4家物管公司通过聆讯,7月资本市场将迎来至少5家物管公司,目前18家物管公司在港交所排队。

C. 代建行业成为房企新的风口。有众多房企已提前布局代建业务。据CRIC研究中心不完全统计数据,截至2020年7月,已布局代建业务的品牌房企超过了30家,既有龙头房企恒大、万科、中海、保利发展,也有中小型房企当代置业、广宇发展、天房集团等。

近年来,在“房住不炒”的指导思想下,叠加“三道红线”、“集中供地”等新政压力,行业全面迈入严监管时代,市场景气度较低。但由于代建业务与地产开发业务具备较明显的反周期性——当房地产市场景气度较高时,代建业务的增速往往较为低落,而在房地产市场景气度较低时,代建业务往往能有较大的增速提升。

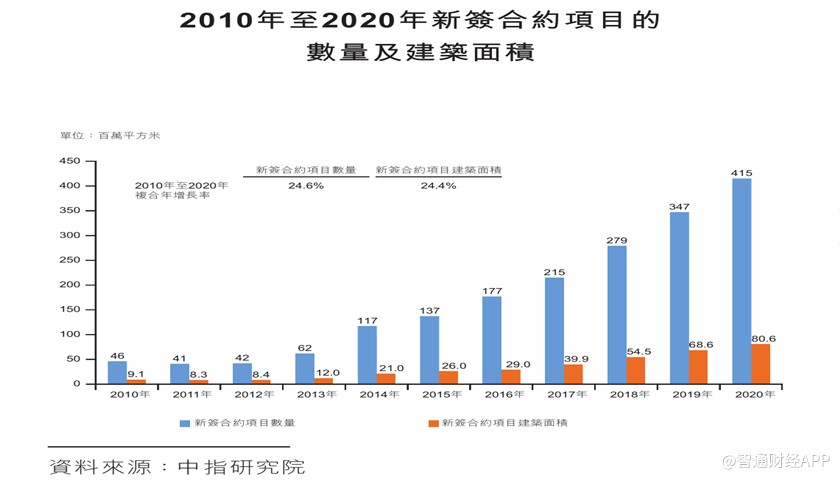

根据中国指数研究院发布的《中国房地产代建行业发展蓝皮书》,2010年至2020年,中国房地产代建市场新签合约项目数量及建筑面积的复合年增长率均超过24%。而自2015年至2019年,房地产代建行业的总收入也从27亿元快速增长至91亿元,复合年增速达34.9%。

在中指院的预测中,到2025年代建市场规模的渗透率将达到14.3%,代建项目销售额将超2万亿元,代建合同收入近千亿。然而,截至2020年底,主要代建公司的收入仅达110亿元。其中,前五大代建企业的市场份额(按新签合约建筑面积计)为59.4%。

中信建投预测认为,代建赛道空间巨大,“十四五”期间规模在1400亿元人民币左右,其中商业代建1050亿元——对比2020年109亿元有十倍成长空间,政府代建344亿元——对比2019年103亿元有三倍成长空间。地产行业“降杠杆”宏观背景下,缺乏开发能力和品牌壁垒的中小开发商对代建的依赖度将不断提高

作为代建行业龙头的绿城管理控股,其先发优势极为明显:2019年新订约建筑面积占行业比重达23.7%,收入占行业比重达22.0%,均两倍于追赶者,业务已成功覆盖全国28个省市、89座城市及海外市场,先发优势明显。

与此同时,绿城管理CEO李军主导的代建4.0体系、绿星标准、代建行业联盟、产业链联盟等皆成为了代建行业的标杆。此外,在经营状况上,低负债、强现金流等表现也使其具备“现金奶牛型企业”的优势。

更为重要的是,绿城管理控股基于代建业务打造的“全价值链的代建业务平台”,已经助其打开新的增长空间。据悉,目前其围绕产业链孵化了涵盖代建咨询、规划/建筑/景观设计等内容的前端公司,囊括商业管理、营销策划等后端公司,并配合内部信息化管理系统升级和智能化改造可以标准化输出符合产品、运营、服务和供应链不同指标的服务,为不同客户提供定制化开发服务。

在过去半年里,多家大行纷纷给出关于绿城管理控股的研报,均为“买入”或“增持”评级,并调高其目标价。如在过去两个星期,瑞信将绿城管理目标价由4.75港元调高至6.82港元,维持跑赢大市评级;中信建投则更为乐观,其给绿城管理控股的目标价为8.3元。

瑞信相信,在充满挑战的经营环境下,小型/本地开发商对优质项目管理服务的需求将不断增长,而绿城管理控股将凭借其良好的业绩记录而从中受益。公司在政府/国有企业项目中的强势地位,也令其不那么容易受到房地产市场不确定性的影响。

扫码下载智通APP

扫码下载智通APP