新股消息 | 设备运营服务提供商宏信建发递表港交所主板,2020年收入同比增39.7%至36.64亿元

智通财经APP获悉,据港交所6月30日披露,宏信建设发展有限公司(简称“宏信建发”)向港交所主板递交上市申请,华泰国际、花旗(citi)、招银国际、星展银行(DBS)为其联席保荐人。

根据弗若斯特沙利文报告,以2020年收入计,宏信建发是中国最大的设备运营服务提供商。

宏信建发是新型支护系统、新型模架系统及高空作业平台设备运营服务市场的领导者。根据弗若斯特沙利文报告,按2020年在中国的设备保有量计,公司在三个市场内均排名第一。

新型支护系统方面,公司于2020年的钢支护系统设备保有量约为 97.4万吨,按中国同年设备保有量计占市场份额的4.6%。新型模架系统方面,公司于2020年的盘扣式脚手架设备保有量约为33.8万吨,按中国同年设备保有量计占市场份额的2.6%。高空作业平台方面,公司于2020年的高空作业平台设备保有量约为55,000 台,按中国同年设备保有量计占市场份额的25.0%。

截至2020年12月31日,公司已在中国133个城市建立拥有207家服务分支机构的全国性服务网点网络。根据弗若斯特沙利文报告,公司的服务网点数量于2020年的设备运营服务提供商中排名全国第一。

公司直接控股公司远东宏信的股份自2011年3月起于香港联交所主板上市(股份代号:03360)。

公司的服务组合包括(i)经营租赁服务、(ii)工程技术服务;及(iii)平台及其他服务。于往绩记录期间,来自(i)工程技术服务;及(ii)平台及其他服务的收入合并占收入的百分比由2018年的18.6%增至2019年的22.3%,并进一步增至2020年的32.2%。

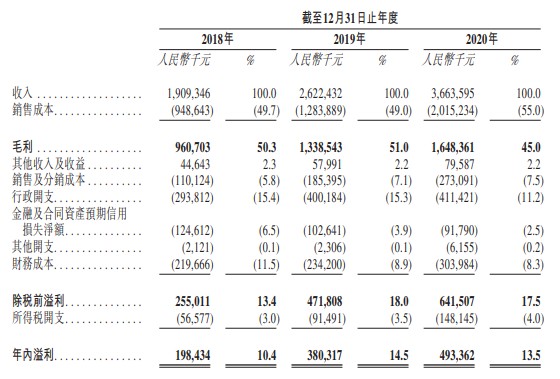

招股书显示,宏信建发的收入自2018年的人民币 19.093亿元增加37.3%至2019年的人民币26.224亿元,并进一步增加39.7%至2020年的人民币36.636亿元。公司的净利润自2018年的人民币1.984亿元增加91.7%至2019年的人民币3.803亿元,并进一步增加29.7%至2020年的人民币4.934亿元。

2018-2020年度,公司的毛利率分别为50.3%、51.0%及45.0%。

扫码下载智通APP

扫码下载智通APP