光大绿色环保(01257):含着金汤匙而来,配售孖展却遇冰火两重天

亚洲开发银行等5名基础投资者护航、“光大”品牌加身的光大绿色环保(01257)可以说是含着金汤匙来到港交所门口。在距离其首次递交上市申请十个多月后,4月21日,光大绿色环保终于正式启动招股。

此次上市,光大绿色环保共发行5.6亿股,其中90%为国际配售(当中包括5600万股通过优先发售给光大国际股东的保留股份),另外10%为香港公开发售,另有15%的超额配售权。其招股价为每股5.18港元至5.9港元,每手买卖1000股,预期5月8日上市。

按招股价中位数5.54港元(如无标明,单位下同)计算,光大绿色环保上市后的市值约为110.8亿元。这一招股价对应其2016年业绩的市盈率约为17.6倍。

据智通财经了解,光大绿色环保目前在港股未有可对标的生物质业务相关标的。与危废处置业务相关企业东江环保19倍以及中滔环保16倍,以及港股国资环保企业龙头北控水务16倍、光大国际17倍的市盈率相比,光大绿色环保的估值未有明显优势,仅是处于合理范围。

此前,光大绿色环保的首席执行官钱晓东在招股前的记者会上透露,该集团的国际配售已经取得理想的情况,相信有价值的标的就会得到投资者的青睐。

但光大绿色环保公开招股情况与国际配售相比,可以说是冰火两重天。据媒体公开报道,截至4月24日,5间券商共为光大绿色环保借出840万元的孖展额,仅为其公开发售集资额的2.54%。

受机构青睐,却尚未获得公开市场投资者芳心的光大绿色环保的基本面究竟如何?

独特的生物质及垃圾发电一体化项目

光大绿色环保的起源可追溯至2006年——其控股股东光大国际将业务拓展至绿色环保领域,以苏州市首个危险废弃物填埋项目起家。凭借着“光大”品牌的加持,光大绿色环保成长迅速。

目前,光大绿色环保旗下有生物质处理、危险废弃物处置(以下简称危废处置)及光伏发电和风电三大业务板块。其中,生物质处理业务是以江苏省、安徽省等拥有丰富生物资源的地区为重点,利用农林废弃物等生物质原材料发电供热。

危废处置业务方面,光大绿色环保主要以江苏省、山东省等工业化程度较高、产废高度集中的地区为重点,在工业园区或其周边建立危废处置设施。当下,该集团能够处理《国家危险废物名录》所列的46种危险废物中的42种。

光伏发电及风电方面,因为光大绿色环保旗下6个光伏发电项目均于国内光伏发电行业发展初期开发,得到了政策的大力扶持,获得平均每千瓦时2.25元人民币的长期优惠上网电价。这一价格远高于2013年8月后在国内建造的光伏发电项目的最高上网电价每千瓦时0.85元人民币。

另外,该集团两个风电项目的上网电价为每千瓦时0.61元人民币,亦是国内规定的风电电价的上限。

值得一提的是,光大绿色环保还为地方政府提供综合处置当地生物质原材料及农村生活垃圾的一站式服务。据其招股书透露,这一业务模式既提升了环境服务产出,又降低了开发及运营成本,增加相关项目的整体投资回报。

智通财经获得的资料显示,截至2016年12月31日,光大绿色环保为国内唯一一家采用此一体化业务模式的公司。截至4月11日,光大绿色环保共拥有12组共23个生物质及垃圾发电一体化项目。

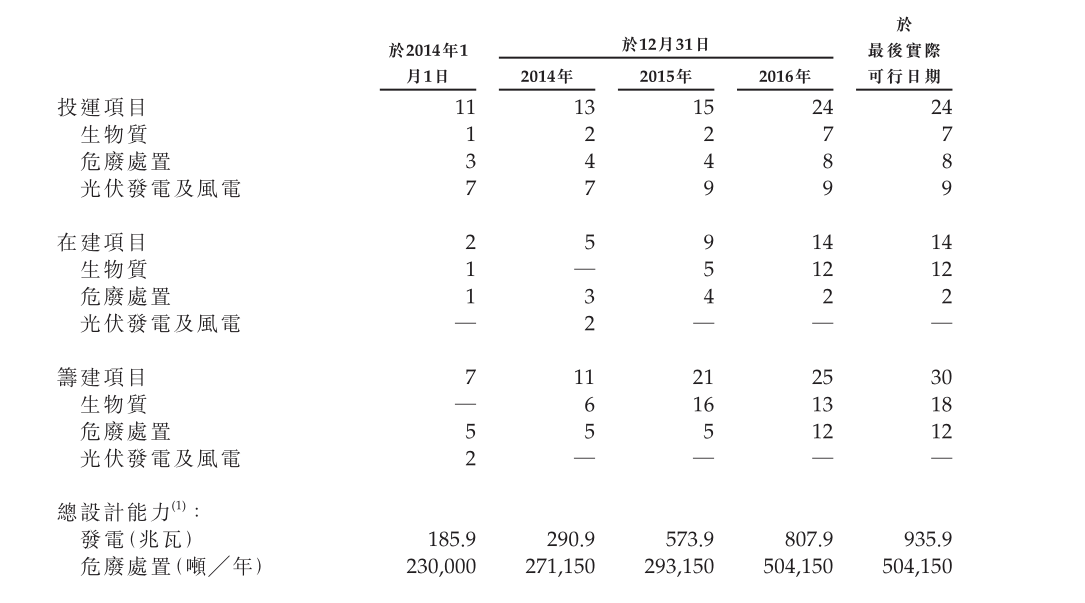

光大绿色环保在上述三个业务分部共有68个项目,包括24个投运项目、14个在建项目及30个筹建项目。这些项目主要以BOO(建造—拥有—运营)和BOT(建造—运营—转移)的模式进行。

(2014年初至2017年4月11日,光大绿色环保的运营数据)

截至4月11日,光大绿色环保的项目总装机容量为935.9兆瓦,较2014年初增长四倍以上;危废总设计处置能力为每年50.4万吨,较2014年初增长119.2%。

根据弗若斯特沙利文的资料,按2016年投运、在建及筹建项目的数量计,光大绿色环保的生物质总装机容量位列中国第四,危废处置总设计处理能力位列中国第三。

盈利能力不断增强

业务规模的扩大成为了光大绿色环保业绩增长的动力。

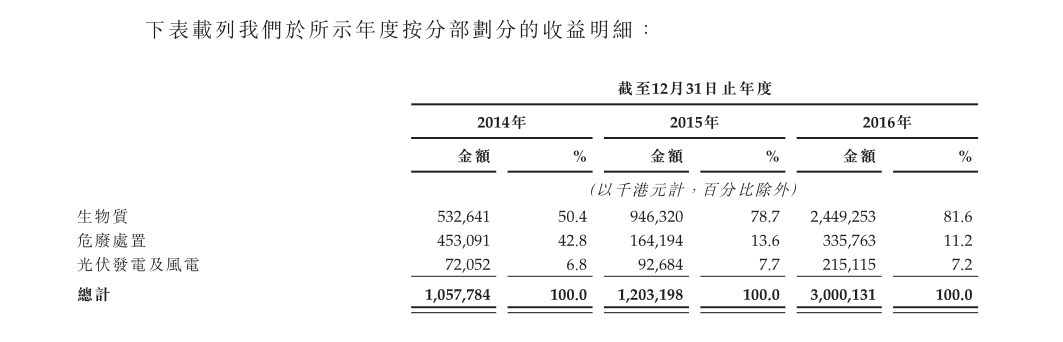

2014年至2016年,光大绿色环保的收益分别约为10.58亿港元(如无标明,单位下同)、12.03亿以及30亿,复合年增长率约为68.39%;公司股东应占利润分别约为1.96亿、2.72亿以及6.30亿,复合年增长率约为79.28%。

其中,生物质处理业务既是光大绿色环保的主要收入来源,亦是这三年该集团增长速度最快的板块。上述期间,来自生物质处理业务的收入分别为5.33亿、9.46亿及24.49亿,复合年增长率为114.35%,分别占同期光大绿色环保总收入的50.4%、78.7%及81.6%。

不过生物质处理业务的整体毛利率在光大绿色环保的三个业务板块中是最低的。以2016年为例,生物质处理业务的毛利率为26.9%,危废处置业务的毛利率为56%,光伏发电及风电业务的毛利率则为67.2%。

2014年至2016年,光大绿色环保的总体毛利率分别为27.7%、36.1%及33%。虽有波动,但整体呈上升的趋势。

与此同时,该集团的资产规模在快速上升,资产回报率也在提高。同期,其总资产分别为35.6亿、55.67亿、74.64亿;总资产回报率分别约为7%、5.9%及9.7%。

行业处于高速发展期

过去几年,生物质利用及危废处置两大领域均在国内的环保行业迅速发展。

根据弗若斯特沙利文的资料,2011年至2016年,国内生物质能发电装机容量及危废产出分别按复合年增长率16.3%及5.3%的速度增长,集中化危废处置设施的处置能力复合年增长率达25.8%。

尽管生物质发电及危废处置行业已开始快速增长,但目前国内生物质发电行业及危险废弃物处置行业仍属于相对早期阶段的板块。

弗若斯特沙利文的资料显示,国内生物质发电行业当下规模仍然较小,2016年,其发电装机容量仅占国内整体发电行业的0.4%。危废处置行业则处于处理能力较不足状态,同期,全国危废处置率为83.7%。

![]()

随着环境问题在国内受关注程度的日益提高,对于洁净、低成本地供电以及处理危险废弃物等环保业务的需求正推动着国内环保行业的增长。同时,优惠上网电价、全额购电、政府补助等利好政策的加码,以及国内政府的大力投资也将成为助推行业增长的动力之一。

该机构预计,2017年至2021年,国内生物质发电行业的总装机容量将由8190兆瓦增长至15367兆瓦,复合年增长率为17%,甚至高于国内发电行业的预计总装机容量的增长率。

同期,危废行业的处置能力也将继续快速增长,由2720万吨提升至4230万吨,复合年增长率达11.7%。2020年,全国危废处置率将达到90.5%,较2016年提升6.8个百分点。

毫无疑问,包括光大绿色环保在内的相关企业未来将受益于环保行业的高速发展,迎来诸多机遇。

三大优势和一大风险

智通财经认为,光大绿色环保的业务组合丰富,且已形成规模——光伏及风电布局早,在电价方面拥有价格优势,提供较为稳定的现金流;生物质及垃圾发电一体化项目为国内独有,未来增长潜力巨大;危废处置业务处理种类较多,能满足客户不同需求。

同时,该集团控股股东光大国际,为国内环保行业的领先者之一。截至2016年12月31日,光大国际 (包括光大水务和光大绿色环保) 的项目共有213个,遍布全国17个省、自治区及直辖市。有控股股东光大国际撑腰,光大绿色环保的资金实力与融资能力自然也相对较好。

加上光大绿色环保目前正处于行业腾飞的阶段。未来该集团或将既受惠于政府对环保行业的扶持,又于日益增长的行业需求中获得发展机遇。

不过需要注意的是,光大绿色环保对政策扶持的依赖程度较高,包括优惠上网电价、税收优惠等。

优惠上网电价方面,现阶段光大绿色环保生物质、光伏发电及风电项目的平均上网电价分别为每千瓦时0.75元人民币、每千瓦时2.25元人民币及每千瓦时人民币0.61元人民币,均远高于常规能源的上网电价。

税收优惠方面,光大绿色环保以优惠企业所得税率及增值税退税形式享受国家多项优惠税务待遇。该集团旗下生物质处理、危废处置、光伏发电及风电的项目公司分别享有最多100%、70%、50%及50%的增值税退税。2014年至2016年,其增值税退税金额分别为1530万、2320万及4220万。

若随着产业发展成熟,相关政策的扶持力度及范围有所调整,或将给光大绿色环保后续建成项目的收益率带来不利影响。

当前光大绿色环保的估值为17.6倍。虽然该集团的这一估值与目前港股环保领域的企业相比未见太大优势,但其是目前港股唯一一家有生物质处理业务的环保企业,且具备较好的成长性。随着在建项目与筹建项目陆续投运,光大绿色环保的业绩或将延续增长。稳健型投资者可保持关注。

扫码下载智通APP

扫码下载智通APP