新股解读|海伦司通过港交所聆讯:“小酒馆”=“大生意”?

那个被誉为“年轻人最爱的喝酒圣地”似乎离上市又近一步了。

8月22日,据港交所披露,海伦司国际控股有限公司(简称“海伦司”)通过港交所聆讯。

一旦该公司成功上市,这也意味着海伦司将成为资本市场上的“酒馆第一股”。

说起来海伦司来,它的定位也比较独特。和三里屯、工体那些动作消费上百千的酒吧不同的是,海伦司瞄准年轻人群,尤其是大学生群体,为他们提供廉价、性价比等酒水产品组合,以及为他们提供夜晚活动的社交空间。那么,海伦司到底是有多具有性价比呢?

据海伦司小程序菜单显示,海伦司旗下啤酒均价在8.9元左右,鸡尾酒均价则在44元左右,饮料均价则在10元左右,而小吃均价不足30元。

鉴于此,没有低消,人均45喝到爽,一杯“今夜不回家”只要三十...这些广告语也皆成为了海伦司高性价比的代名词。

而正是因为这样的“精准”营销,海伦司近些年发展也十分迅速——2018年至2020年,该公司实现营收分别为1.15亿元、5.65亿元、8.18亿元,年复合增长率约167%,这增速也是没谁了。

那么,令人好奇的是,这个靠年轻人喝出一片天的“喝酒圣地”生意真的好做吗?

抓住年轻人需求的夜间“星巴克”

“酒吧是除家庭居住空间、工作场所之外的第三空间,将人们从职场的等级意识和家庭的角色束缚中解脱出来,提供了自由地释放自我的交际空间。”

这是美国社会学家RayOldenburg曾在“第三空间”概念中所提到关于酒吧存在的意义。而换用到当下比较时髦的话术则是:酒吧是当代人释放压力,放松心情,纾解愁绪的社交港湾。

于是,在这个背景下,国内的“酒馆生意”也越来越红火了。

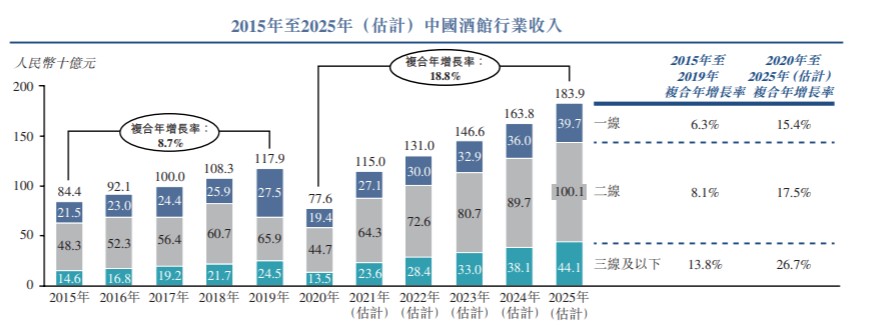

据弗若斯特沙利文数据披露,2015年中国的酒馆数量达到3.5万家,此后以5%的年复合增长率增长,到2019年中国酒馆数量达到4.2万家。2020年,中国酒馆数量受到公共卫生事件影响下降至约3.5万家,预计将于2021年逐渐恢复增长。自2020年至2025年,中国酒馆数量的年复合增长率预计将达到10.1%。

与此同时,来自酒馆行业的收入也迅速增长,预计中国的酒馆行业的收入在2025年将达到1839亿元,相比于2020年的约776亿元,年复合增长率达到18.8%。

鉴于此行业空间,海伦司也“应运而来”:2009年,该公司在在北京五道口附近开设第一家海伦司酒馆,彼时的消费者主要是外国留学生。2012年,海伦司将目标客群转向国内年轻人,2015年,海伦司将品牌定位为“年轻人的聚会空间”,并启动连锁管理。

而定位方面,在招股书中,海伦司表示公司的业务是向顾客提供极具性价比的产品组合以及轻松自由的顾客体验,满足年轻人对高性价比的酒饮、服务及社交氛围的需求。

这也意味着,海伦司在乘着酒馆行业的兴起的“东风”,还抓住了诸如Z世代这一类具有高消费实力群体的发展机遇。

智通财经APP了解到,年轻客户客群目前已经成为中国最具消费实力的群体,截至2020年底,中国处于20~34岁的人口数量已经接近3亿人,占总人口比例21.2%。另据《Z世代消费力白皮书》中提到,Z世代青年的三大消费动机为社交、人设和悦己,而酒馆行业能够满足年轻群体对酒饮、服务、社交的需求,这也将意味海伦司持续受益于年轻群体消费能力的增长。

基于上述行业的发展利好,海伦司不论是在市场地位上,还是营收规模上皆有实现了迅速的扩张。

市场地位上,海伦司目前已经成为中国最大的连锁酒店。按收入计算,2020年该公司在中国酒馆行业中排名第一,占据1.1%的市场份额。据招股书数据披露,截至2018年、2019年、2020年12月31日及2021年3月31日,该公司的酒馆总数分别为162家、252家、351家及374家,并进一步增加至截至最后实际可行日期的528家。

营收规模上,近年来海伦司也保持着令人眼前一亮的增长速度:2018年至2020年,该公司实现营收分别为1.15亿元、5.65亿元、8.18亿元,年复合增长率约167%。而截至2021年3月31日,海伦司营收继续维持快速的增长趋势,由2020年同期的0.62亿元攀升3.69亿元,同比增长约495%。

低价策略&规模效应下的经营风险

虽然海伦司发展状态迅速,但并不代表其盈利水平也像营收那样“势如破竹”。

据财报数据显示,2019年和2020年,该公司实现净利润分别为0.79亿元、0.7亿元,分别同比增长713%、同比下滑11%。至2021年3月31日,该公司则录得亏损为0.76亿元,整体而言,净利润呈现比较波动的状态。

从招股书披露的内容来看,海伦司今年首季度出现净亏损的原因主要是由于原材料及消耗成本大增近四倍,以及雇员福利及人力成本按年增超过八倍。

需要注意的是,今年首季度的亏损似乎也间接揭露其低价营销策略下的盈利“隐患”。

众所周知,低价策略是所有销售中最有效的营销方式。所谓低价策略并不是指负毛利销售,而且是以低价来赢得消费者的关注,从而达到促销的目的。毫无疑问的是,海伦司也就是走的这一低价营销方式——招股书显示,海伦司目前所有瓶装啤酒产品的售价均在10元/瓶以内,明显低于同行同类产品售价。

一般而来说,价格低了想要谋利的话,只能从成本控制和规模扩张入手。

成本控制上,海伦司主要包括原材料及消耗品成本、租赁成本、雇员福利及人力服务成本开支这三大板块,其中原材料及消耗品成本和雇员福利及人力服务成本为“成本大头”,2018至2021年3月31日,原材料及消耗品成本占同期收入的27.7%、34.7%、33.2%及29.3%,雇员福利及人力服务成本占同期收入的21.8%、16.3%、21.9%及51.6%。

可以看到的是,今年首季度海伦司由于原材料及消耗品成本和雇员福利及人力服务成本骤增导致公司出现亏损,这也意味着通过成本控制谋取效益存在一定的“变量问题”。

再来看规模扩张,这一点可以从海伦司的门店扩张速度窥出究竟。近年来,海伦司一直保持着较快的门店扩张速度,从2018年的162家到2020年374家,再到截至最后实际可行日期的528家。另据招股书显示,该公司还预计2021年全年新开400家,2023年底酒馆数量将增加至约2200家。

不得不说,通过规模经济实现利润增长这一方法也的确产生了一些效果。据招股书数据披露,标准化开店、快速复制模式下,海伦司每家新增直营酒馆的盈亏平衡期不断缩——2018-2020年,分别为6个月、5个月和3个月。

不过,需要指出的是,快速的跑马圈地行为也极容易引起“流动负债过高”的问题。

据招股书披露,2018年至2021年3月31日,海伦司的流动负债净额分别约为0.66亿元、0.98亿元、1.68亿元、2.61亿元,同期流动租赁负债分别为0.19亿元、0.47亿元、0.79亿元及0.94亿元元,分别占期内租赁负债的12.6%、12.2%、14.6% 及13.3%。

对此,该公司也在招股书提升风险称:“流动负债净额可能使公司面临一定的流动性风险,并可能限制经营灵活性,以及对公司拓展业务的能力产生不利影响。”

不可否认的是,虽然低价营销策略和规模扩张让海伦司实现了快速的发展,但隐藏在这些措施背后的一些发展风险也需要引起重视。

不可忽视的两大亮点

作为一家玩转年轻人生意的酒馆行业先行者,海伦司身上不乏亮点,但最能引起外界侧目的的恐怕是以下亮点,如下:

一是,低售价≠低毛利率的盈利模式或将打破传统酒馆及酒吧的经营难点。

一般来说,酒馆行业要赚钱,酒类的价格就必须定得很高。一瓶普通的啤酒进入酒吧、酒馆,价格往往会翻2到3倍,但这就限制了客流量。而客流量和销量一旦被限制,那么酒馆、酒吧在向供应商采购时就不具备“规模效应”带来的议价能力。

但有意思的是,海伦司的经营模式却打破了这些传统酒馆、酒吧这些“客单定价高,受众有限”的经营难点——该公司通过低价营销策略拉客,促进客流量增加,进而产生一定的口碑积累,在这个背景下,又通过不断扩张形成规模效应,进而促使其在供应商采购时具备一定的议价能力。

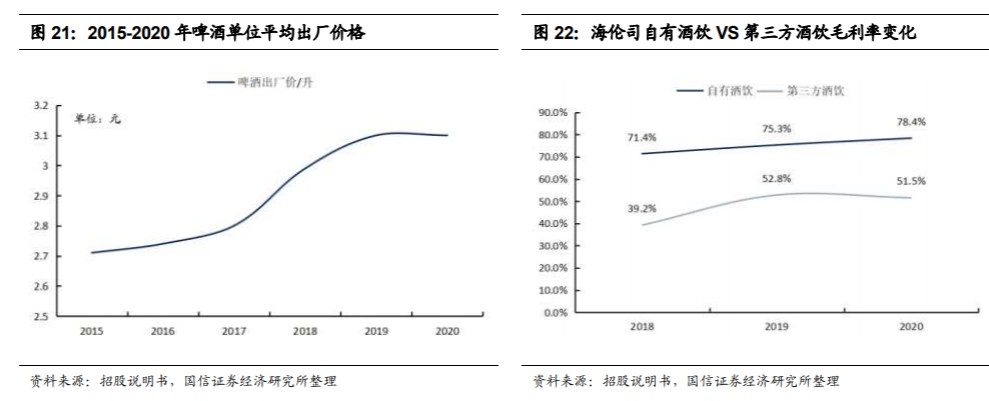

而这又将形成一个“良性循环”,随着海伦司门店增多、业务规模放量,公司与上游供应商议价能力逐渐抬升,体现在报表上的则是毛利率的逐年提升:招股书数据显示 2018 年-2020 年公司自有酒饮毛 利率分别为 71.4%、75.3%、78.4%,第三方酒饮毛利率分别为 39.2%、52.8%、 51.5%。

二是,以进军下沉市场形成差异化优势,谋求更大的利润空间。

和绝大多数开在市中心和商圈的酒馆、酒吧不同的是,海伦司则热衷于在二、三线城市耕耘。截至2021年8月22日,该公司在中国一线、二线及三线及以下城市的Helen’s酒馆数分别为66家、296家及165家,分别占截至同日酒馆总数量的12.5%、56.1%及31.3%。

这也是海伦司在门店扩张上所具有创新意义的特点。一方面,下沉市场潜力大——据Frost & Sullivan 数据披露,一线、二线、三线城市酒馆市场规模年化复合增速(2019-2025,剔除 2020 年)分别为 7.6%、8.7%、12.5%;另一方面,相较于一线城市,下沉市场更集聚的人口结构和低廉的运营成本是酒馆开拓上乘的养料。

综上来看,不难发现,海伦司光鲜的背后也不乏一些瑕疵,而其能不能经得住资本市场的考验,这还有待时间的检验。

扫码下载智通APP

扫码下载智通APP