特朗普税改谁是赢家?中产富人收益大,在美华人笑开颜,巴菲特最HAPPY!

本文来自“第一海外金融”

当地时间周三下午1点3分,特朗普政府正式公布了此前宣扬的税改法案,一如此前财政部长努钦证实的那样特朗普的税收计划将联邦企业所得税税率从35%下调至15%,建议将个人所得税的返税额度翻倍,把个人所得税税率从当前的七档缩编为三档:10%、25%和35%。不过这指数特朗普税改方案的梗概,最后方案仍需经国会审议才能最终实行。

特朗普这次又是出其不意的大手笔,美国30年来力度最大的一次税改计划!

CNBC报道这是1986年8月来最大力度的税改

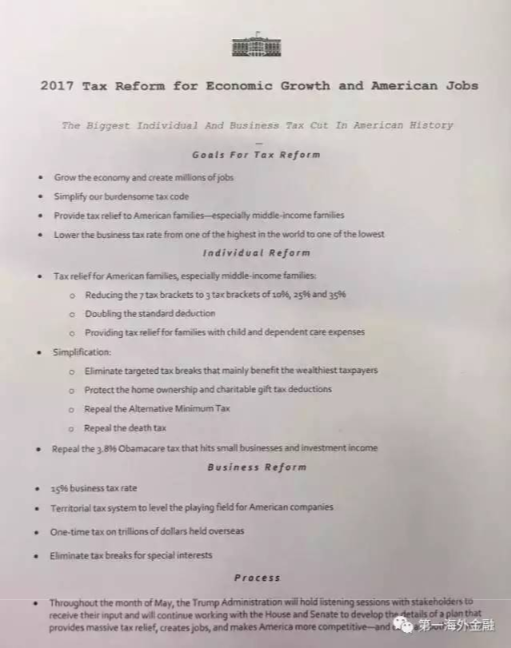

白宫最新公布税改目标:

①刺激美国经济,增加美国几百万就业机会

②简化美国多年以来的繁冗的税制

③减轻美国中产阶级家庭税务负担

④降低企业税,从现在的世界第一重税,将低调世界最低!

记者白宫新闻会资料第一时间公布在了Twitter上

个人所得税:总体来说,可以少交了!!

个人所得税毫无疑问是在美华人最关注的一项。

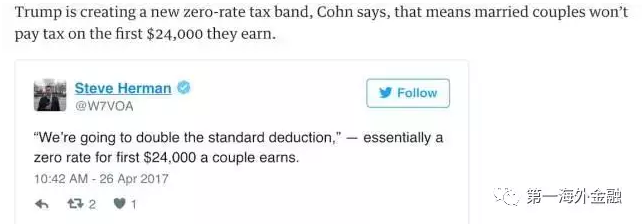

翻倍:个人所得税标准扣除额(Standard deductions)

在新鲜出炉的税改政策中,个人所得税标准扣除额将大幅提高,直接翻2倍:

单身标准扣除税额提高到$12600(此前标准扣除额是$6300)

家庭标准扣除额提高到$25,200(此前是$12600)

夫妻报税的标准减免额,全面一律:$24000(夫妻共同报税)

Twitter网友发言,24000以内收入为零赋税

(美国税务知识科普:每个报税人都有基本免税收入,超过这个额度才开始征税。在美国有2类免税收入①标准扣除额②递减扣除额:适用于高收入人群。报税这选择其一,据国税局统计,美国2/3的人使用第一种方式。)

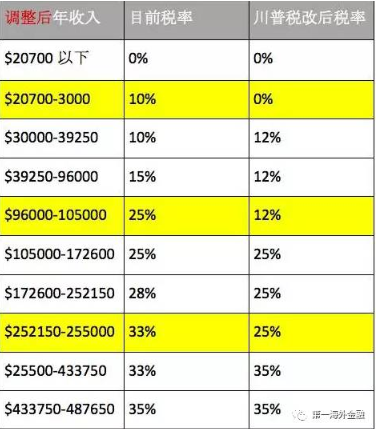

简化:税率等级,减少至3个

新的税改政策中,川普提出要把7个等级累进税率简化为3个等级:

仅有10%、25%和35%

最低税率由10%提高到12%

最高的由39.6%降为35%

具体征税额度目前还没有正式公布,白宫发言人表示会在尽快公布于众。

网传税改征收额度对比表,目前未得到证实

永久取消遗产税

但如果临终前资本所得税超过1000万美元,仍要交遗产税,小企业和家庭农场除外。同时为了避免漏税,不允许死者在生前或死者家属将升值资产捐给私人慈善机构。

取消:替代性最低税(Alternative Minimum Tax, AMT)

AMT是透过对设定这些福利的限制,适用于具有高收入的纳税人,这项举措将会影响到近500万美国人。

取消:3.8%的奥巴马医保税Obamacare Tax

谁收益最大?

毫无疑问,这次税改,中产阶级和富人群体获益最大!据统计,2016年美国华裔家庭年收入中位数是$65050,在美国属于中产阶级水平。因而对于大部分华裔家庭来说这都是一个大好消息!同时这也符合之前川普反复提及的理念,让富人承担合理的税收,以利于富人增加投资,进而增加工作机会。

富人:获益最多的是占全美家庭总收入20%的富人,年收入48万美元以上的家庭。目前最高的个人所得税级距由39.6%削减到35%,根据税务基金会(Tax Foundation)的估计,顶端1%富人将因此增加5.3%的税后收入。再加上取消遗产税,会让他们子女受益更大。

中产阶级家庭:中产阶级减幅是最大的,根据Tax Policy Center数据年收入在4万-5万的家庭将省税560美元。年收入5万到8万3的家庭,将会节省1,000美元的税务开支。

狂砍企业所得税:下调至15%!

川普早在竞选时就放话,要将企业税率从目前的35%下调至15%,看来川普这次没有食言,并且也是美国历史上企业税减最大的一次!

同时,对于美国公司在海外持有数万亿美元的,会实行“一次性税”(One-time Tax),具体征收额度目前没有公布。

哪些行业或从减税中受益?

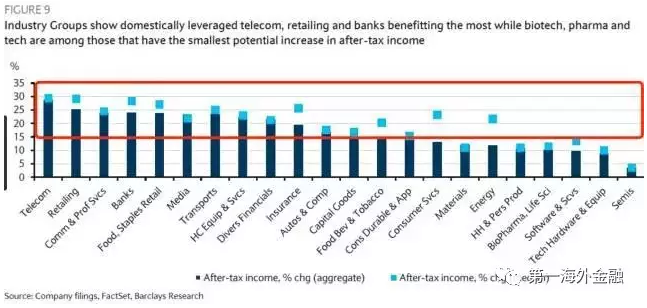

企业税率降低后,曾经缴税越高的企业将获益最大。据Barclays研究统计,消费零售企业、通信、银行、媒体、交通等可能最大幅度受益于减税,减税能直接降低了企业费用,提高了利润。而原本企业税就低于15%的企业,在这次税改后倒也捡不到什么便宜~

通信、零售、银行业等将最大收益企业税下调

税赋转由合伙人缴纳的公司(pass-through business)也将从中受益,最高税率将从39.6%下调至15%,而川普家族的商业帝国就属于其中范畴。

对大部分华人公司影响很大

这项政策影响的不仅仅是美国谷歌苹果这样的大公司,还包括所有的小公司。而华人来美国很多都是自己创业,例如中餐馆、律师楼、牙科政所、会几所等等。之前,因为企业税很高,大部分华人老板,会选择先不支付公司税,而是分别由公司的负责人(老板或合伙人)通过个人税的方式承担。而现在税改之后,企业税仅为15%,很多公司会直接选择通过公司来报税了,因为这样更划算。

同时,对于小的华人创业公司来说,原本他们没有能力把公司搬到海外,高额的企业税给他们的运营造成了很大的压力,如今企业税猛降,他们终于有了喘息的机会,能够赢得更大的生存空间。

大公司回归增加更多就业机会

川普此举一个重要原因是想把散落在海外的美国公司召集回巢。曾经美国的公司税高达35%,很多大公司更倾向于总部设在一个税收较低的国家,比如Facebook和Apple等,过去10年来,美国企业“叛逃”到国外的不在少数。而现在现在美国的企业税低于全世界大多数国家,很多聪明的本土企业都会选择“回家”。企业的回归对美国最直接的好处是为美国人带了更多就业机会。

目前,白宫发言人表示会陆续出台更多细节,并表示新税发有望年底实行。

进一步的,这对美国企业及华尔街意味着什么?我们列出了以下几类明显的大赢家,而最大的赢家之一可能是股神巴菲特麾下的伯克希尔-哈撒韦。

将从较低的企业税中获益的大型公司之一是伯克希尔,因为它绝大部分的营收来产生于美国国内。

巴克莱今年2月估计,根据伯克希尔2016年的财报,15%的企业税率将使伯克希尔的账面价值增加13%,或而言之是360亿美元;如果是20%的税率,将使伯克希尔的账面价值增加10%或者说是270亿美元。巴菲特2016年赚取了120亿美元,是全美赚钱最多的人,没有之一。

但是,美国企业将海外盈利返回国内的税率调整不会对伯克希尔产生太大影响,巴菲特在今年2月致股东的信件中也写到了这一点。他指出,伯克希尔目前持有约860亿美元现金,其中95%位于美国国内。

巴菲特在1986年美国税改下调企业税率时向股东指出,企业税率的下降将对伯克希尔有利而不是其客户,因为伯克希尔麾下的企业拥有强大品牌,无需因税率的下降而降低产品价格。

巴菲特当时写道:“虽然对国家来说减税可能是不明智的,但你几乎没理由来否定减税。”他还曾预言,1986年的减税“很可能导致华盛顿产生财政问题,最终可能导致税率上调或通胀上涨,或者是两者皆涨。”

标普500指数成分股的利润

特朗普的税改提案预计将把企业税率降至15%,这可能极大推升美国上市公司的利润。标普环球市场情报本周二的计算表明,有效税率(即企业实际支付的税率)每减少1个百分点,标普500指数成分公司的每股整体盈利将增加1.34美元。

大幅减税举措可能给美股长达8年多的牛市注入新的活力。美国投行贝雅(Robert W. Baird)的首席投资分析师Bruce bittles表示,许多投资者已越来越担心美股已变得太贵,而减税“将缓解市场对估值的大部分担忧”。

小型股

许多投资者预计,与较大型公司相比,企业税的下调将更有利于小型股。他们的理由是:跨国公司能延迟对海外盈利纳税,而许多小型企业大部分的利润都在通过在国内销售获得的。

在大选过后,投资者在推高小型股价格的时候一直期待特朗普将兑现竞选承诺推行减税。在11月8日大选后的一个月中,小型股风向标罗素2000指数上涨16%,而美股整体形势指标:标普500指数仅涨5%。今年稍早时,随着减税前景的暂时暗淡,小型股的强势上扬宣告结束。

而在过去几天中,随着多家媒体报道特朗普政府再度开始推进降低企业税的计划,投资者又开始杀入小型股。

银行

银行可能从特朗普减税中获得双重好处。减税不仅将提升银行的利润,同时也会增加银行的客户的收益。一旦这些客户加大投资和推动经济增长,这可能进一步刺激借贷行为,进一步推升银行的所得。

但是,减税对银行业而言也有美中不足,至少对某些大银行是如此:诸如花旗和美国银行,它们分别持有巨量的递延税项资产467亿美元、192亿美元,这些资产可通过纳税冲抵和减少来缩减未来的纳税额。但是,如果税率下降,这些资产的一部分可能不得不被减计,可能导致数十亿美元的支出进而降低大银行的利润。

但是,这样的减计只是一次性减少,而减税对利润的推动却是长期的。投行伯恩斯坦的分析师John McDonald指出,减税将推动净利润持续上涨,这才是投资者真正关心的问题。

会计公司和对冲基金

降低不需负担企业所得税实体的税率可能提高这两类企业的吸引力。但是,专家指出,减税也可能改变纳税者的行为方式,特别是如果个人所得最高税率仍保持在37%的话。

大布什时代的财政部官员、现在哥大法学院任教的Michael Graetz表示:“一个较大的风险是,企业老板将转换自己的工资或薪酬收入,以规避所得税、联邦医保税甚至是社保税。”

而帮助富有人群做账和避税的会计公司,还有通过投资来规避税金的对冲基金将受到青睐。(编辑:肖顺兰)

扫码下载智通APP

扫码下载智通APP