高小琴2亿信托基金走红之前:龙湖地产(00960)曾是信托样本

近日,“信托基金”一词因在反腐神剧《人民的名义》中提及而火热起来。在该剧的结尾篇浮出一段剧情:为了照顾她和妹妹的两个孩子的一生,高小琴曾经在香港设立了一个2亿港币的信托基金。

该剧情一播出,线上线下都在深扒当红热词“信托基金”。智通财经注意到,由于上市审批的需要,国内很多在香港上市的公司都通过设立家族信托来控股公司,如雅居乐(03383)、玖龙纸业(02689)、SOHO中国(00410)等。

尤其值得一提的是,龙湖地产(00960)曾因主席吴亚军在离婚中很好地运用了信托工具,避免了公司大股东家庭离异所造成的灾难性后果而被业内人士称作家族信托样本。

家族信托基金是财富传承工具

我国于2001年出台的《中华人民共和国信托法》,对信托的概念进行了完整的定义:信托是指委托人基于对受托人的信任,将其财产权委托给受托人,由受托人按委托人的意愿以自己的名义,为受益人的利益或者特定目的进行管理或者处分的行为。

值得注意的是,一些人对于信托和基金有认识误区。据了解,信托和基金是独立但有交集的两个概念。

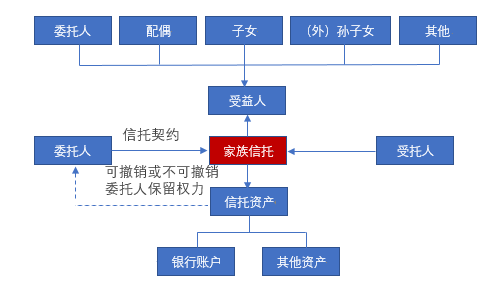

信托是一种法律安排,在这种法律安排下,你(委托人)把财产所有权交给别人(受托人),他运营这个财产,并把运营收益交给你指定的人(受益人)。至于受托人如何运营,取决于信托所依据的法律,以及信托法律文件里的约定。

而基金是一种投资安排,也就是说一群人(可以是少数几个人,也可以是不特定公众)把钱以一定形式放在一起,按照一定方式去投资并享受收益。这里的“一定形式”有多种选择,可能是公司,可能是合伙企业,也有可能是信托。

由上述分析可见,信托和基金的交集就是,投资者(信托的委托人)把钱集中起来,通过信托法律安排交给信托公司(信托的受托人)投资运营,投资收益根据比例分配回投资者本人(信托的受益人)。这种为了投资的信托安排通常称为“单位信托”。

在上述交集之外,信托(传统上,在国外而言)还可以起到投资之外的其他目的,比如家族财产传承、晚辈生活资金提供、某些情况下的避税等。而基金除了信托模式,国际上常见的还包括公司形式(即钱全部投到某投资公司里,投资者是某投资公司股东,根据所持股权的等级与份额享受投资回报)、合伙形式(私募基金和对冲基金用的比较多)等。

据了解,国内的信托基金一般指的是信托投资基金,也叫投资信托,即集合不特定投资者的资金,并委托专家代为投资,使其减少投资风险、分享投资收益的一种信托形式,基金投资对象包括有价证券和实业。它实际上是一个理财产品,一个投资工具。

而在香港成立信托基金指的是家族信托基金,是一种遗产规划和财富传承的工具,并非一个理财产品和投资工具。

信托基金既能够保障孩子的未来,也可以进行财富传承。财富传承不仅是对财产的持续管理,还可以让家人持续受益,信托、保险、遗嘱都在财富传承的范畴内。遗嘱只是明确资产的归属,信托可以决定资产何时、何地、以怎样的方式来分配给单个或几个受益人,尤其是对于高净值人群来说,信托是财富传承中非常重要的法律工具。

信托可分为公益及私人两种,其主要分别在于受益人的不同。公益信托的受益人为不特定的大众,而私人信托则为私人的利益而设。大多数的家族信托都是私人信托。业内人士指出,《人民的名义》里的信托基金指的就是私人信托。

家族信托基金可紧锁企业股权

家族信托(也称家庭信托,family trust)是指委托人将家族财产转移给受托人并由受托人为了家族成员的利益或特定的目的进行管理的财富管理模式。

家族信托将资产的所有人与受益人分开,一旦购买,这笔钱将独立存在,不属于任何人的私人财产,无论是离婚还是分遗产,这笔钱都不会进行划分,只可以根据委托人的意愿设置资产的受益人。

(家族信托构架图 图片来源:汇金网)

此种模式在外国富人中尤为普遍,比较有名的如罗斯柴尔德家族基金、洛克菲勒家族基金、比尔盖茨家族基金、梅艳芳遗产基金、李嘉诚家族基金以及国内富豪如牛根生、吴亚军、张茵、潘石屹等的家族信托基金。

目前国内人士设立家族信托仍以海外离岸信托为主,设立地点多选在开曼群岛、英属维尔京群岛等。

据了解,目前采用信托基金代管持股在香港大型上市公司中非常普遍,香港的富豪或名人,如长江实业(李嘉诚家族)、恒基地产(李兆基)、新鸿基地产(郭氏家族)、恒隆集团(陈启宗)、英皇国际(杨受成)、大新银行集团(王守业)等均于多年前已成立并通过各自的家族信托基金持有上市公司股票。

值得一提的是,设立家族信托可以保护家族企业控制权。例如,东亚银行(00023)曾因其大股东李氏将控股权分配给了众多的家族成员而被稀释,从而遭遇了其他财团的狙击。相比之下,雅居乐则利用家族信托成功解决股权分散的窘境。

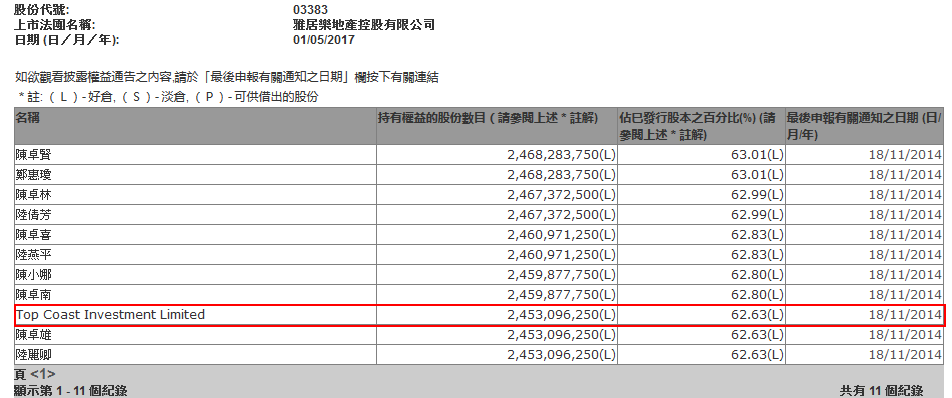

1997年成立的雅居乐集团,原本由陈氏兄弟分别持股,陈卓林和陈卓贤为集团主席及副主席;陈卓雄、陈卓喜和陈卓南三人为执行董事和高级副总裁;陈卓林夫人陆倩芳为联席总裁。为完成2005年12月赴香港上市的目标,陈氏家族将集团业务进行了重组,于2005年7月在开曼群岛成立了雅居乐地产(03383),并将分散的家族股权集中后注入一间名为Top Coast的投资公司,以其作为陈氏家族信托的受托人,陈氏五兄弟及陆倩芳为其受益人。

根据港交所披露易数据显示,目前,Top Coast仍拥有雅居乐地产62.63%的股权。陈氏家族通过家族信托实现了股权集中。

龙湖地产是家族信托样本

早在2012年,龙湖地产主席吴亚军的离婚案就将家族信托概念推向舆论焦点。龙湖地产信托案例非常著名。之所以出名,不是股权架构复杂、信托协议写得好,而是因为两个该用信托的人,在该用信托的时候,用好了信托这个工具。

根据龙湖地产的首发招股说明书显示,早在2007年11月,吴亚军与前夫蔡奎在开曼群岛上注册了纯属空壳的龙湖地产,其股权由两家BVI公司(英属维尔京群岛成立注册公司)CharmTalent以及PreciousFull持有。

到2008年1月,吴亚军与蔡奎在英属维尔京群岛又注册了一个名为LongforInvestment的公司,该公司股权由龙湖地产100%控股。

2008年6月,LongforInvestment收购了夫妇俩打算用于上市的资产嘉逊发展的全部已发行股本。LongforInvestment收购了嘉逊发展后,又将股权分别以19.2亿港元和12.8亿港元的价格转让给CharmTalent和PreciousFull。

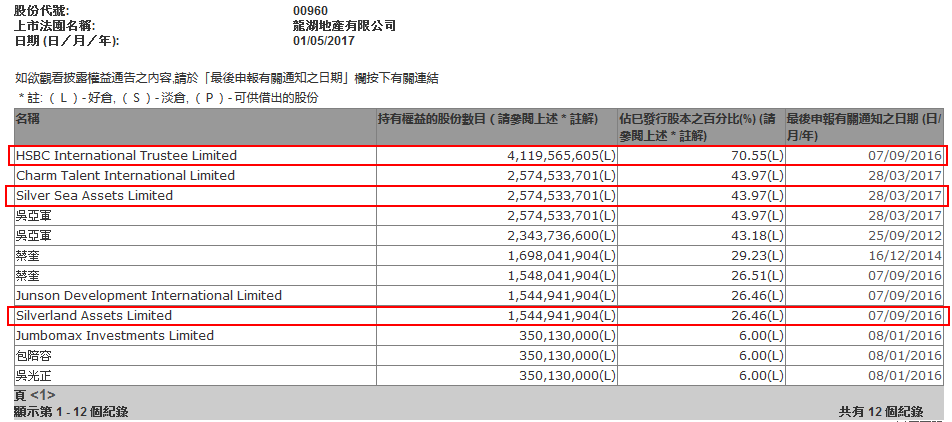

几乎与此同时,吴亚军与蔡奎将上述两家公司持有的股权再次进行了转让。吴亚军将CharmTalent所持有的所有嘉逊发展的股份以零代价的馈赠方式全部转让给吴氏家族信托的受托人HSBC International Trustee Limited在英属维尔京群岛注册的全资子公司Silver Sea Asset Limited(简称Silver Sea),结算为吴氏家族信托;而蔡奎也将PreciousFull所持有的全部嘉逊发展股份转让给蔡氏家族信托的受托人HSBC International Trustee Limited在英属维尔京群岛注册的全资子公司Silverland Asset Limited(简称Silverland),结算为蔡氏家族信托。

至此Silver Sea和Silverland成为龙湖地产的直接控股股东,吴亚军和蔡奎都不再直接控制龙湖地产的股权,而是通过吴氏家族信托和蔡氏家族信托来控制。

吴氏家族信托的受益对象为若干吴氏家族成员以及一个名为Fitall的信托,这个信托的受益对象为龙湖地产的员工及管理层,旨在进行股权激励。作为彼时吴亚军的丈夫,蔡奎也被视作拥有这一部分股份的权益。

蔡氏家族信托的受益对象为若干蔡氏家族成员以及Fitall。而这一部分股权的权益同时也由蔡奎的前妻吴亚军拥有。

据了解,信托为独立财产,在离婚时不视为夫妻共有,不需要分隔。也就是说,并不是离婚让蔡奎获得了超过200亿港元的财富,而是从信托成立日起,这部分已经是蔡奎的独立财产。

在这一架构下,无论吴蔡两人的身份性质发生了何种变化,公司股权最终都需要通过家族信托基金汇于一体产生效力,这在一定意义上保障了两大股东行动的一致性。

相比一些上市公司大股东家庭离异所造成的灾难性后果,吴亚军与蔡奎这场事关企业稳定与家族财富传承的财产分割范本当时被称为是成熟且具有前瞻性的。业内人士称,龙湖地产的大股东将信托的财产安全隔离作用发挥得淋漓尽致。

根据港交所披露易显示,目前HSBC International Trustee Limited持有龙湖地产70.55%的股权;Silver Sea持有43.97%的股权;Silverland持有26.46%的股权。

(内容综合自优聚金融、财经国家新闻网、《财富管理》、和讯网、《新财富》等)

扫码下载智通APP

扫码下载智通APP