两大预期差打开成长空间,SaaS业务持续高增长的兑吧(01753)或迎价值重估

兑吧(01753)再次向市场证明其SaaS业务的高成长性。

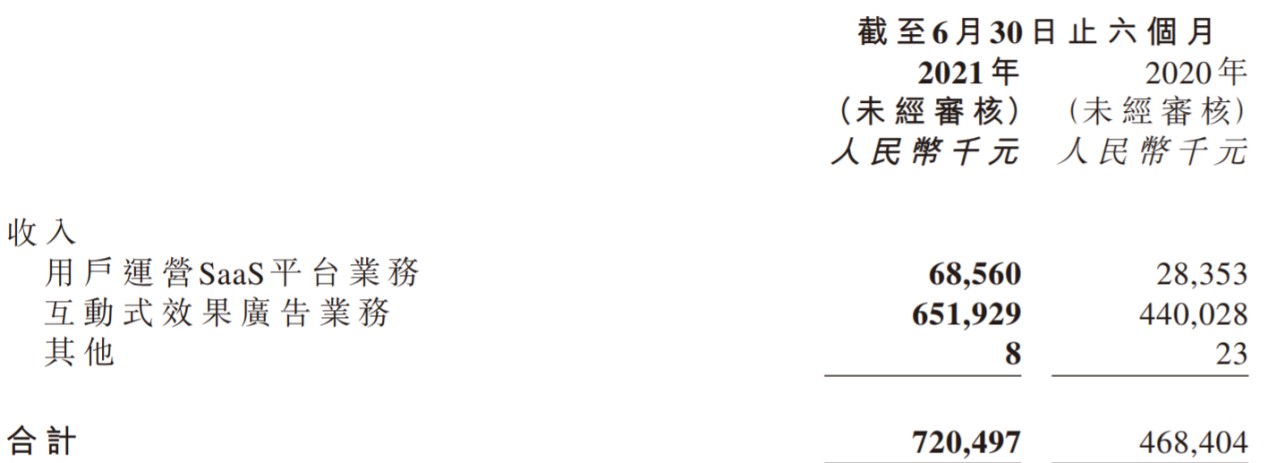

8月27日,兑吧发布了2021年的上半年业绩。据财报显示,公司报告期内的收入为7.2亿元(人民币,下同),同比增长53.8%,经调整净利润扭亏为盈至7266.8万元,而2020年同期为亏损2327.6万元。

其中,兑吧SaaS业务的收入为6856万元,同比增长142%,这是在2020年同期增长166%的基础上实现的再次高增长,意味着兑吧SaaS业务成长的高质量。

而详细分析后能发现,兑吧SaaS业务的增长主要得益于金融领域的带动,这说明在持续深耕金融行业两年后,产品和服务获客户青睐的兑吧SaaS业务已在金融领域步入了收获期。

但市场中部分观点认为兑吧SaaS业务在金融行业的成长空间有限,这是对行业现状以及兑吧业务布局的不了解。智通财经APP认为,在金融领域,兑吧的SaaS业务于市场趋势以及业务布局两大方面仍存在着较大的预期差,这将使得公司的成长天花板进一步打开。

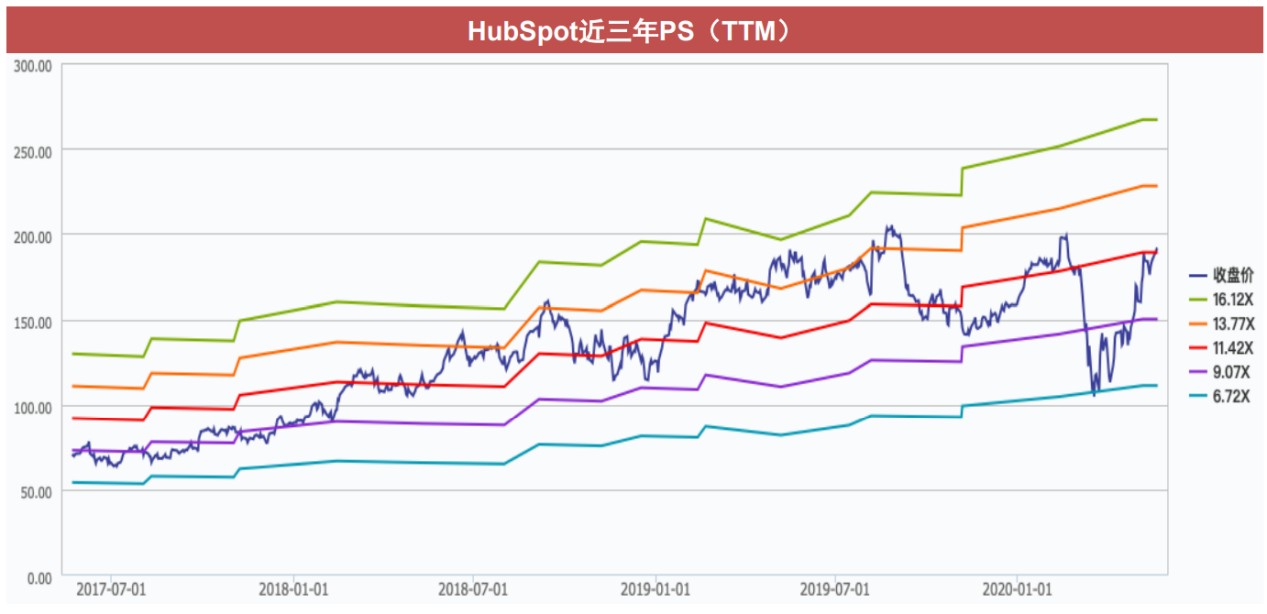

成长性的突破以及业务逻辑的改变,自然对公司的估值产生影响。对比市场中与兑吧业务相似的可比企业,美股的自动营销SaaS公司HubSpot(HUBS.N)与兑吧的业务属性基本一致,这意味二者在估值上也将相近。但HubSpot的PS估值的中位数为11.42倍,反观兑吧,其2021年的PS不足2倍,真实价值被明显低估。

金融行业成SaaS业务增长的核心推动力

据财报显示,兑吧2021年上半年业绩大幅增长的背后,主要得益于互动式效果广告的强势恢复以及用户运营SaaS服务的持续高成长。

在互动式效果广告方面,由于国内疫情的好转以及经济活动的恢复,广告主预算投入的信心整体性回暖,兑吧聚焦于头部广告主(特别是金融行业)的投放服务,这使得公司的广告业务强势反弹,收入增长48.2%至6.52亿元。

在广告业务收入贡献最高的20名终端广告主中,4名客户为上市公司运营的电子商务平台,8名客户为上市金融企业;且广告业务的收入中,有47%来自于金融行业,这说明金融行业对兑吧广告业务的贡献越来越明显。

而在用户运营SaaS服务方面,得益于付费客户数量的增加以及签约客单价的提升,SaaS业务的收入同比增长142%至6856万元,达到了2020年SaaS业务总收入的85%,且SaaS业务占总收入的比例从2020年同期的6.1%升至9.52%。

详细来看,SaaS业务的付费客户数量为872个,同比增长20%,且新签约(含续约)数量为402份,同比增长17%;而签约客单价为18.5万元,同比增长61%。由于公司聚焦于头部客户,与大客户的关系维持稳定,小客户则有所变动,因此整体客户流失率为10.2%。但该数值与市场中的其他头部SaaS企业相比仍处于优秀水平,这说明兑吧产品仍有很强的市场竞争力。

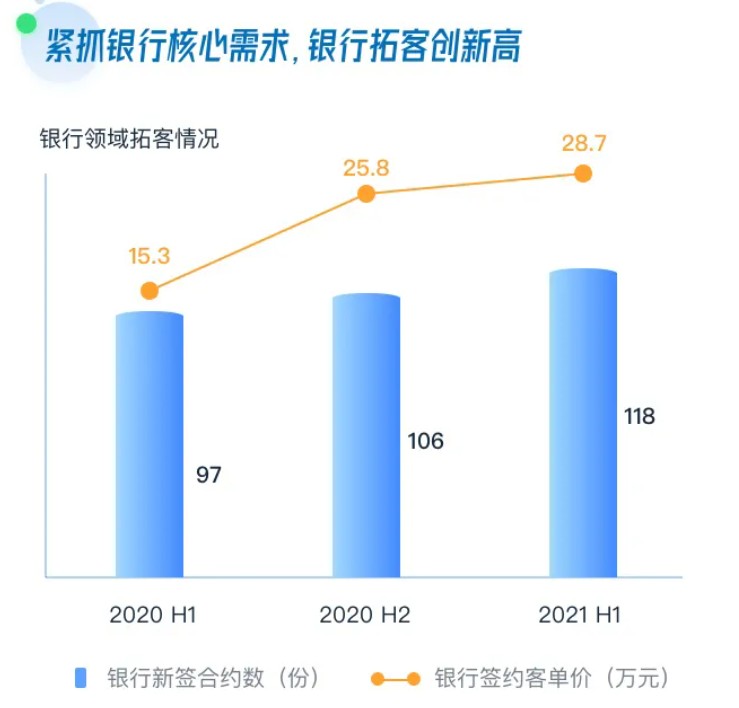

值得注意的是,付费客户数量的增长、客单价的提升得益于兑吧在金融领域的持续深耕。据公司介绍,在上半年872个付费客户中,金融行业的付费客户数为264个,同比增长66%,其他行业的付费客户数为608个,同比增长7%,金融行业付费客户数量的增长速度显著高于其他行业。

且银行客户亦是兑吧SaaS业务客单价提升的主要推动力。报告期内,银行客户的客单价为28.7万元,同比增长87.58%,增速超整体客单价26个百分点,且银行客户28.7万元的平均客单价较18.5万元的整体客单价高出55%。

付费客户数量、客单价两个指标均反映兑吧的SaaS业务在金融领域深耕两年后迎来了收获期,且公司逐渐将广告业务向金融行业的头部客户聚焦,两大业务的协同效应再度加强。凭借优质产品以及良好口碑,在未来一段时间内,金融行业仍将是助推兑吧SaaS业务持续增长的主要动力。

兑吧SaaS业务在金融领域的两大预期差

事实上,金融行业用户运营的市场需求与银行向零售业务的加速转型有直接关系。在2014年以前,对公银行和零售银行的估值基本一致,差距甚小;但在2014年以后,二者估值开始分化,直接原因是零售银行的利润增速开始高于对公型银行。

而在这背后,有着更深层次的原因,即随着中国经济进入“新常态”,GDP增速进入7%左右的震荡区间后,对公银行受经济大周期下行的影响,息差逐步收窄,成长空间受限;反观零售银行,把握住零售和资管的机遇,实现了可持续的快速发展。

而自2020年以来,对公与零售银行的经营环境差距再次扩大。一方面,由于疫情的影响,银行线下网点人流量骤降,用户更青睐于线上办理业务,这为数字化发展更快速的零售银行带来了业务扩张的新契机。据中国银行业协会数据显示,银行业电子渠道的分流率已经提升至90.88%,再叠加疫情下“不聚集”、“无接触”等要求,近200万银行网点一线员工不得不开始转型。

另一方面,政策对房地产行业严监管持续,“三道红线”的实施从需求端降低了银行的房地产贷款需求,这意味着房地产业务作为银行业绩增长支撑点的时代已然过去,开拓房贷以外业务将成为银行转型的必然,而包括消费信贷、财富管理、小微业务在内的零售业务则成为银行转型的“兵家必争之地”。

凭借在SaaS行业的深厚积累和敏锐的商业洞察,兑吧早在2019年便察觉了银行数字化转型大趋势下对SaaS服务的巨大需求,其迅速调整业务方向,将SaaS业务拓展至金融领域。经过两年的深耕,兑吧已在金融领域取得了显著成效。但此时问题的关键在于,兑吧SaaS业务在金融领域中的潜在市场空间究竟有多大?

截至2021年二季度末,国内共有22.39万个银行网点,若以兑吧目前银行客户的客单价乘以银行网点数量,总市场规模已超640亿元,若兑吧能占据市场份额的20%,那便是超120亿的潜在空间。

更为重要的是,兑吧的SaaS业务在金融领域的布局与市场的认知之间仍有两个预期差,这意味着兑吧在金融领域的成长空间将超出大部分投资者的预期。

其一,随着获客成本的上升,银行在数字化转型中的投入将越来越大,兑吧SaaS服务的客单价仍有上升空间。

金融领域客户在线上转型的投入中较为坚决,舍得“重金”投入,这不仅是因为网络巨头、金融科技公司成为了传统金融机构的竞争对手,亦是因为新经济环境下的转型需求越加迫切,落后便要“挨打”,且金融类客户终身价值相对较高,金融机构亦投入更多资本获客。这从兑吧银行客户的客单价中亦能得到佐证,其2021年上半年的银行客户平均单价为28.7万,同比增幅87.58%,这样的涨价幅度,秒杀市场中绝大多数的SaaS产品。

而根据兑吧银行研究团队统计,以前的获客预算单个线索成本在50元-60元之间,现在银行的获客成本相较于以前翻了好几倍,单个线索成本上升到200元-500元之间。但这不是终点,随着银行转型的持续推进,获客成本将进一步走高,银行购买兑吧SaaS服务的价格仍有较大的上行空间。

其二,兑吧目前在金融领域的SaaS服务仍是较浅的环节,产品和服务有较大的延展空间,这将为公司拓展出价值量更高的业务。

兑吧目前的用户运营业务,主要是帮助客户提升App用户在App上的活跃度及参与度,这其中主要实现了三个功能,即唤醒沉睡用户眠卡用户、提升用户活跃度和使用服务的频次、好友之间的分享带来新增用户。

但不难发现,上述三个功能仍局限于在银行已有的私域流量中做挖掘,即是对已有用户的运营。而在未来,兑吧的产品和服务可延申至根据不同银行的产品服务特点去帮助银行在公域流量中实现精准获客,即从存量用户的激活变为新增用户的引入。

与此同时,兑吧可针对不同客群开展定向的营销活动,比如根据不同客群的行为特征和偏好,推送吸引力更大的产品,包括产品结构的设计、权益的设计、产品的定价等方面。或对客户设定不同的标签,例如代发工资客群、高资金结算客群、高风险偏好客群、高基金意向客群、大额资金易流失客群等,通过该等细分的标签设计,兑吧可为客户重点获取年轻客群和优质客群,提高投入产出比,减少“薅羊毛”。

从用户运营业务拓展至精准获客,这将是兑吧在新赛道中开辟出的全新增量,且用户运营在客单价的提升以及客户的持续渗透中仍有较大成长空间,这就意味着公司未来的SaaS业务亦有望实现用户运营与精准获客的双轮驱动发展,且用户运营与精准获客有更强的协同效应,便于客户之间的直接转化,这也将直接提升公司SaaS业务在行业中的竞争力。

放眼未来,兑吧寄希望于在SaaS业务中构建更多的产品组合,以覆盖在用户、交易、市场、管理等各个环节,实现对客户的全流程服务。而从收入类型上看,兑吧SaaS业务将在提供订阅服务的同时,提供多产品组合的增值服务。

公司真实价值或被低估

业务逻辑的改变以及成长空间的打开,意味着公司真实的内在价值也随之变化,如何通过合适的估值方法衡量出兑吧的真实价值,也将成为市场关注的重点。

而以可对比企业做估值模型的参考和借鉴是实现有效估值的快捷方式。纵观市场中的可对比企业,美股的自动营销SaaS公司HubSpot(HUBS.N)是与兑吧发展模式较为相近的企业。

智通财经APP了解到,成立于2005年的HubSpot,是世界领先的集客营销平台,其提供基于SaaS的营销、销售、CRM服务,逐步完成从单一产品到完整suite的产品布局。且公司针对客户规模的不同采取产品的分层定价,使产品组合在市场中更具竞争力。

得益于产品之间的交叉营销以及在不同场景、不同细分领域所提供的一体化解决方案,HubSpot实现了快速成长,截止2021年一季度,其付费用户已超7.9万名。而自2014年上市至今,HubSpot股价从最低的25.79美元涨至715美元,7年涨幅超26倍。

显然,HubSpot的成功验证了营销SaaS模式的可行性,而兑吧目前已开始在营销环节中基于用户运营业务发力精准获客,并致力于打造更多的产品组合,以提供更多的符合企业需求的增值服务,兑吧的发展路径已逐渐向HubSpot靠齐。

而从估值来看,据wind数据显示,HubSpot过去三年的平均PS估值为11.42倍,最低估值亦有6.72倍。但兑吧当前市值对应的动态PS仅1.39倍,且公司当前基本面持续强势,预计2021年的PS将更低,与HubSpot在估值上存在明显差距,兑吧真实价值存在低估的可能。

随着多产品和解决方案组合的推出,兑吧的增值服务有望成为除订阅服务之外的全新增长点,共同推动公司SaaS业务的持续高成长,而在这一过程中,兑吧的估值也将逐步修复。凭借公司在SaaS行业深耕多年所积累的技术和品牌实力,兑吧或有望在长期维度上复制HubSpot的成长,时间将会给出答案。

扫码下载智通APP

扫码下载智通APP