详解港股做空机制之三:投资者如何规避做空风险?

编者按:除了基本面不被看好、对冲等原因而被卖空之外,港股被做空也常常与被质疑财务造假联系在一起。从研究的近年来被做空机构狙击的22个港股案例来看,无论最终质疑被证实与否,做空报告一般造成股价当日平均暴跌 10%,如果财务造假无法澄清长期跌幅很可能超过 50%,甚至停牌和退市。

我们建议从以下方面规避做空相关风险:1 )留意“流动性陷阱 ”和高估值个股;2 )警惕做空交易异常飙升;3 ) 参与做空也有风险。

如何识别和规避做空相关风险?

留意“流动性陷阱”和高估值个股

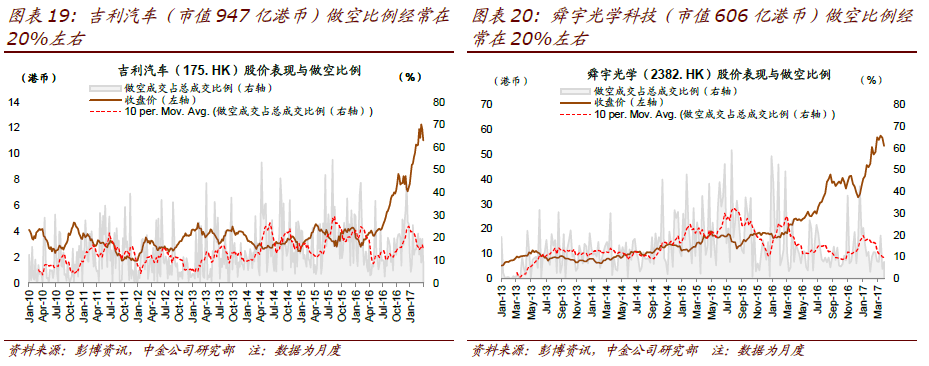

流动性是做空交易对股价影响程度的重要因素。恒生大型股指数成分股做空交易占比约14%,而恒生小型股指数的卖空比例仅有8%,做空激增往往对小盘股冲击更大。对于流动性好的大市值港股做空交易比例经常达到20~30%(见图表17~20),做空是正常交易的一部分,对股价冲击有限。

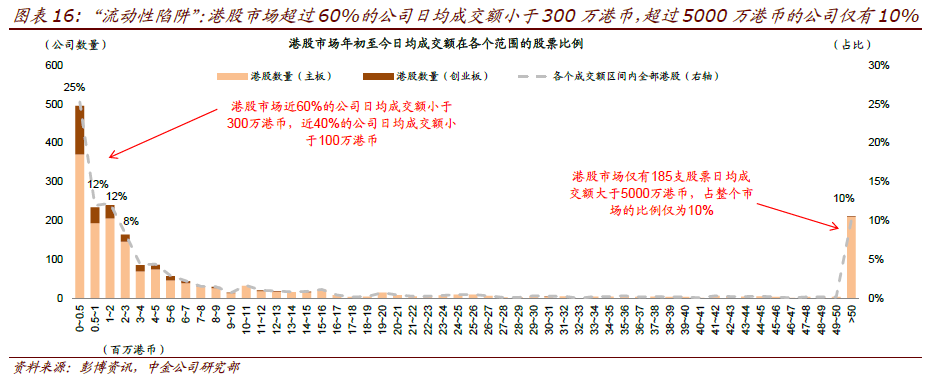

小市值港股“流动性陷阱”值得留意,做空或导致剧烈股价波动。港股市场流动性分布极不均匀,恒生指数的50 支成分股仅占全部港股数量的2%,但市值和成交额却占到了港股市场的54%和47%。港股市场1/4 的公司日均成交额不足50 万港币,近60%的公司日均成交额小于300 万港币,超过5000 万港币的流动性较好的上市公司仅有不到200支(10%)。绝大部分小市值港股流动性较差,一旦被做空股价波动性可能更大;深港通下421 支港股通标的已对市值进行50 亿港币的限制(AH 两地上市公司除外),因此绝大多数流动性较好,60%标的日均成交额大于3000 万。

高估值的个股容易成为做空目标,被做空往往股价波动较大。股票被高估的特征通常包括过高的估值倍数、大股东频繁减持、上市公司高位融资、股权质押规模大等,这些股票容易成为做空的对象,股价受到做空冲击也通常更大。

识别卖空风险:警惕做空交易异常飙升和财务造假

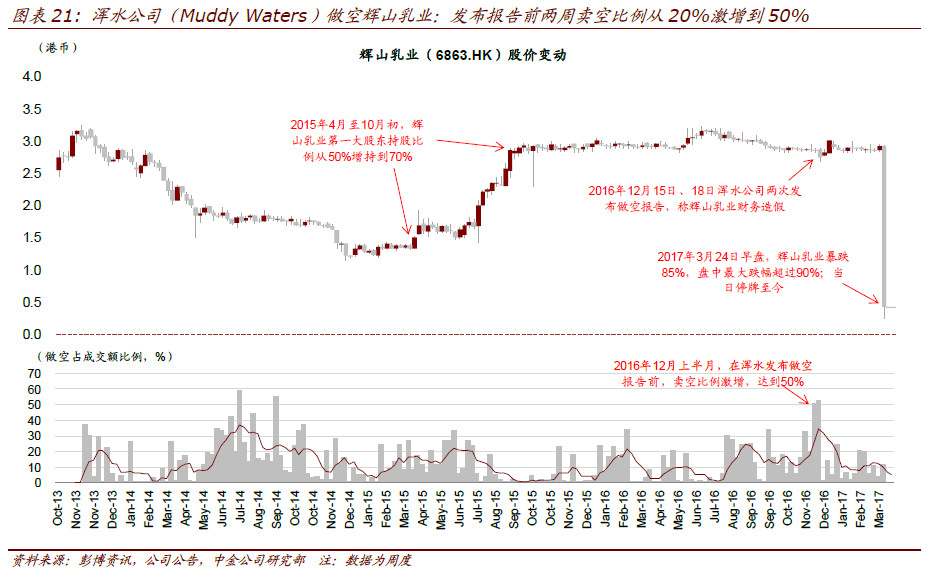

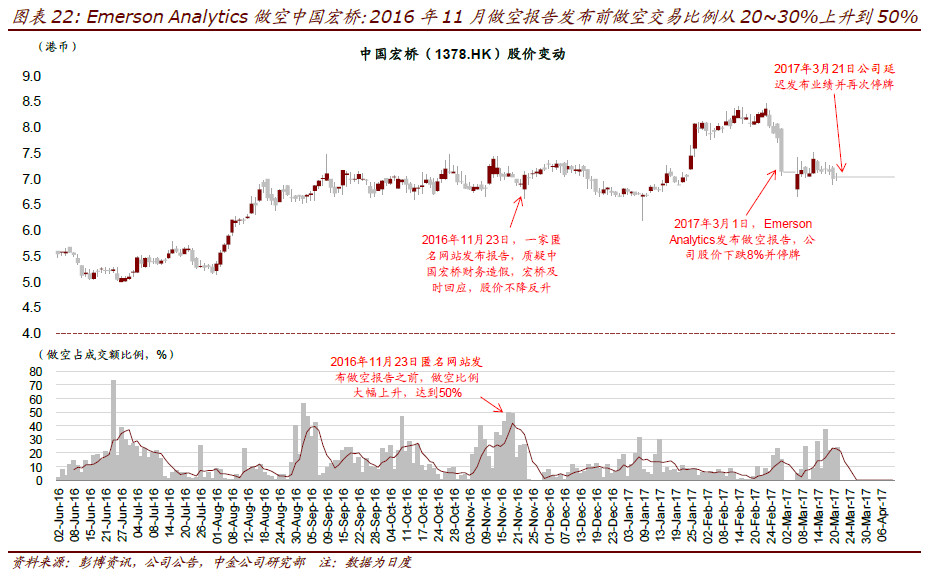

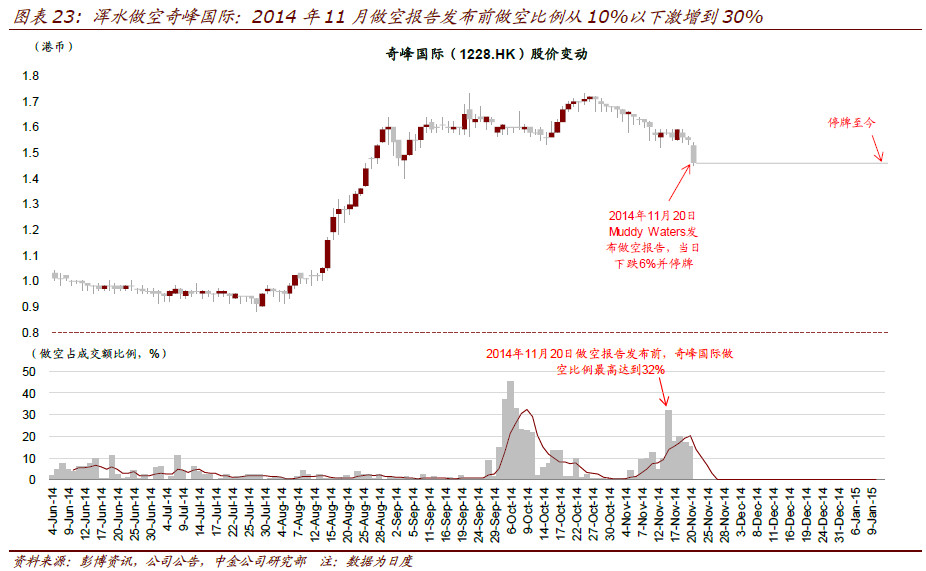

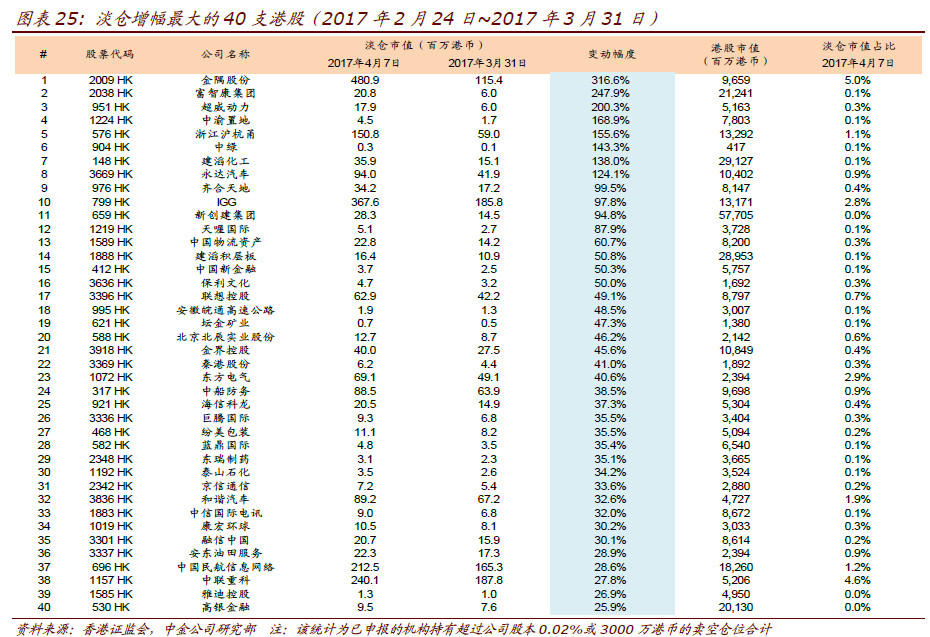

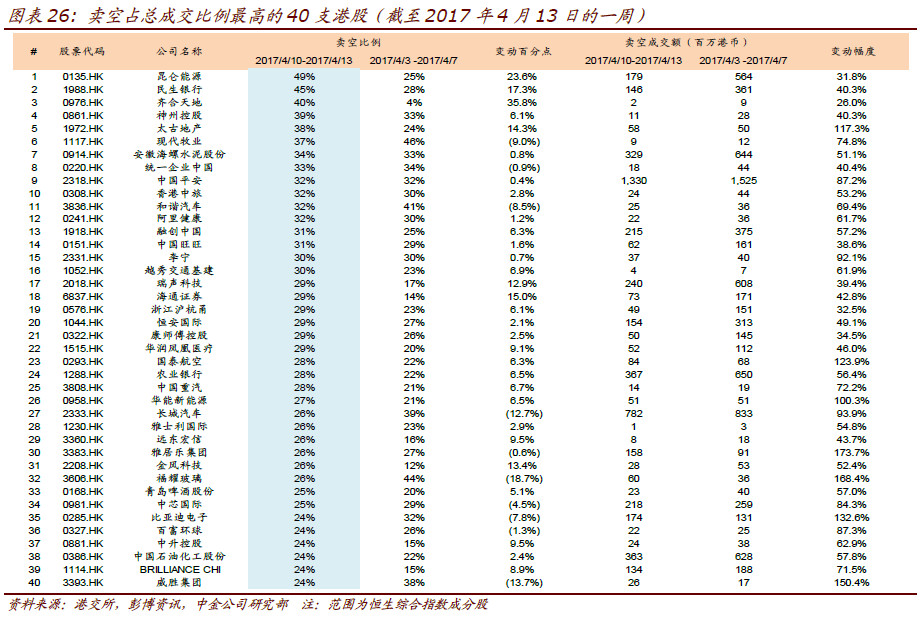

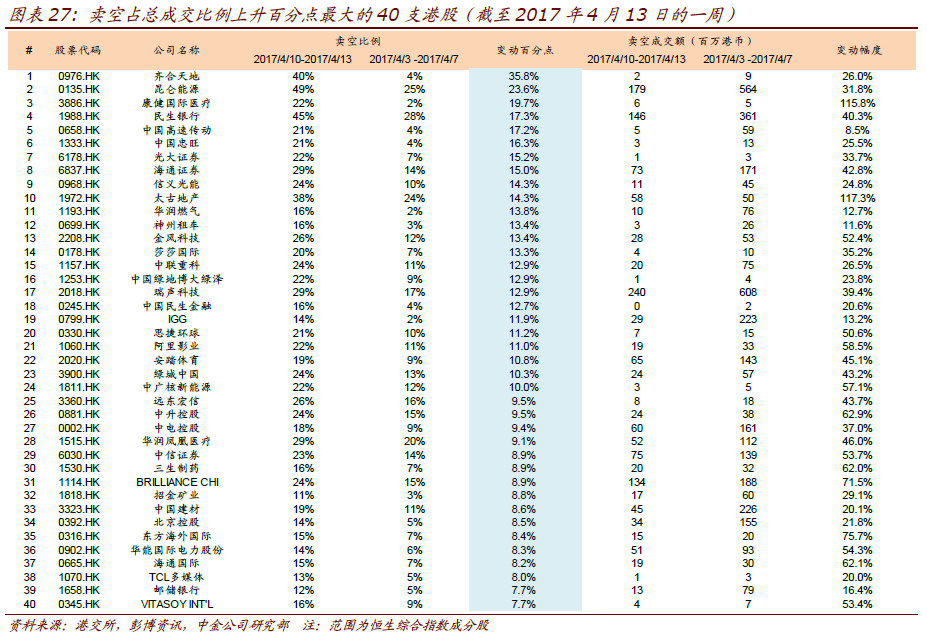

短期卖空比例和仓位迅速飙升预示股价下跌风险。根据我们对近年来22 个港股被做空机构狙击案例的研究,在报告发布前2~3 周个股卖空比例和仓位往往大幅上升,特别是无重大利空消息、做空比例却异常上升的情况更加值得警惕。图表24~27 中我们梳理了近期做空交易和淡仓占比较高、上升较快的港股,供投资者参考。

警惕财务造假。财务造假是做空机构狙击港股最常见的理由,容易成为质疑对象的股票常常具有以下特征:民营企业、经营状况不够透明、频繁更换审计机构、异常高的利润水平等。我们将在之后的港股普及系列中对港股财务造假的识别方法进行详细梳理。

参与做空也有风险:长期停牌、大股东行为及流动性风险

做空成本相对做多更高,收益却更有限。相对于一般的做多策略,做空的收益仅来自股价下跌的差价,不仅无法享受分红和公司成长的价值增加,还要向证券出借人支付融券利息、手续费。另外相对于做多收益无上限的特点,卖空交易收益最多100%(不考虑杠杆和借券费用、分红补偿等)。除此以外,做空还可能遇到以下风险:

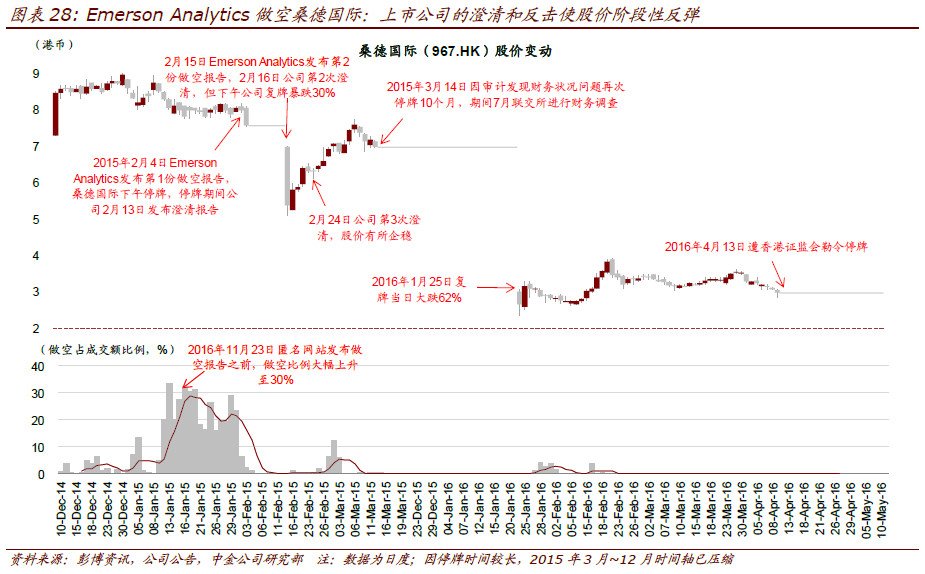

1. 上市公司长期停牌:不少上市公司遭遇做空机构做空后都会迅速停牌,导致卖空盘无法平仓。港交所对停牌时间并无严格规定,上市公司停牌时间可长达数月甚至几年,导致卖空者承担高额利息费用。

2. 大股东澄清与反击:上市公司遭遇做空时也会进行澄清,大股东也可能大量增持,导致股价不降反升,使做空机构承受损失。此外,香港监管部门也对“恶意做空”进行限制,如2012 年6 月Citron 做空恒大地产被香港证监会以“行为失当”处罚市场禁入,恒大地产做空以来股价反而上涨196%。

3. 流动性风险(“轧空”):一旦做空情绪出现逆转,可能触发空头大量回补,形成空头回补-股价上涨-更多空头平仓的循环,甚至出现踩踏,在流动性紧缺时不得不以高价平仓,造成高额损失(即“轧空”)。

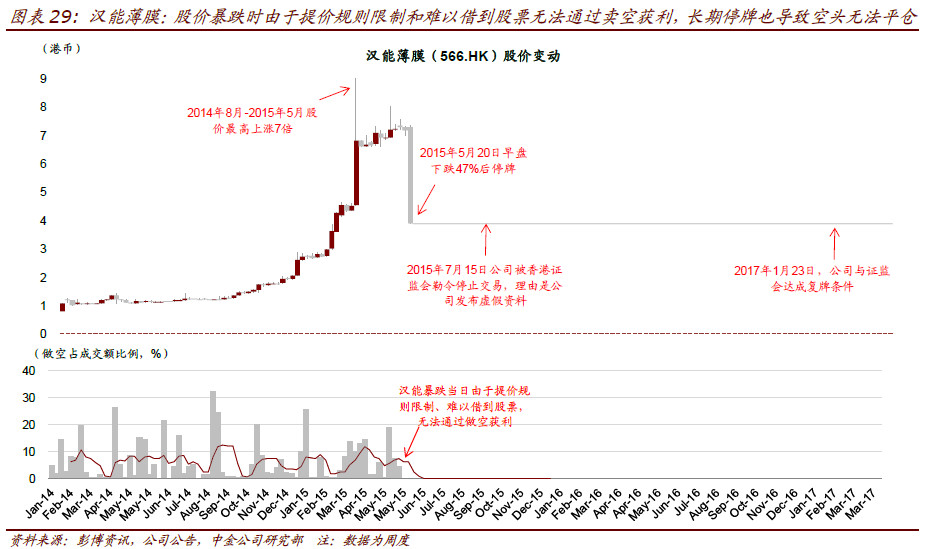

另外,卖空交易也可能因无法融到证券、提价法则导致无法完成:在香港市场无担保的裸卖空是被严格禁止的,卖空交易必须预先向券商借券,热门做空标的不仅融券利率更高而且经常无法借到。另外,由于卖空提价法则的要求(卖空价不得低于当前最佳卖盘价),在股价暴跌时卖空交易无法完成。

(编辑:肖顺兰)

本系列文章摘编自中金策略2017年4月19日发布的报告《港股普及系列:详解港股卖空机制》,作者中金公司策略研究分析师王汉峰。

扫码下载智通APP

扫码下载智通APP