美股新股解读|一站式数字解决方案平台,尚乘数科(HKD.US)的故事能否让资本青睐?

由于“身份特殊”,尚乘数科(HKD.US)备受市场关注。

于2021年5月20日首次向SEC递交招股说明书,申请在纽交所上市的尚乘数科是由尚乘国际(HKIB.US)分拆而来。而尚乘国际则属于由李嘉诚的长江实业集团和和记黄埔创立的尚乘集团旗下。

尚乘数科“来头”虽不小,但其美股IPO之路并不平坦,公司原计划于6月份举行的招股却拖延至今未见开始。而在10月22日,该公司第八次向SEC更新了F-1/A文件,这距公司首次递交上市材料已过去整整5个月。

据招股书显示,尚乘数科此次将发行1600万份ADS,每5份ADS代表两股A类普通股,其预计每ADS的发行价为6.8美元至8.2美元之间,最高筹集资金1.31亿元,若超额配售权获行使,则募集资金最高超1.5亿美元。

若超额配售权未行使,则发行的1600万份ADS相当于640万股A类普通股,约占公司已发行股份的8.6%,这意味着公司上市后的市值在11.5亿至13.9亿美元之间,对应的2020财年(截至4月30日止12个月)净利润的静态PE为57.5—69.5倍。

这样的估值,市场已在担忧是否过高,毕竟母公司尚乘国际已是“前车之鉴”,该公司8.38美元的IPO发行价虽在上市首日大涨20%,但截至10月15日,尚乘国际股价刚创下历史新低3.86美元,较IPO发行价已跌超53%。

尚乘国际的“腰斩”是否会在尚乘数科上重演?

一站式数字解决方案平台拆解

尚乘国际是尚乘集团旗下的投资银行,其于2019年8月5日在纽交所上市,并于2020年在新加坡交易所二次上市,成为了第一家在美国和新加坡两地上市的公司。

而在这一过程中,尚乘国际进行了重组,其于2019年将旗下的数字金融服务、数字网络生态建设及协同、数字投资三大业务放入2019年9月12日在开曼群岛注册成立的尚乘数科内。已拥有三大业务的的尚乘数科则在2020年5月开始了数字媒体、内容和营销业务,至此,尚乘数科的四大业务版图正式成型,一站式数字解决方案平台由此诞生。

其中,数字金融服务主要指的是保险与虚拟银行业务等。据中投公司的报告显示,若按香港企业保险业务收入计算,尚乘的风险解决方案是香港最大的企业保险解决方案供应商;且公司于2020年8月在新加坡收购了PolicyPal的控股权,旨在为新加坡的消费者和中小企业提供一站式的数字保险技术平台。

而在虚拟银行方面,尚乘与小米共同发起成立的天星银行是经过香港金融管理局批准成立的八家虚拟银行之一,目前正在与小米、SP集团在内的财团联合申请新加坡网络银行牌照。

数字网络生态建设及协同业务指的是为亚洲企业和企业家连接到资源和技术,为他们提供访问尚乘生态系统资源的权限,助力其及其企业实现数字化转型和发展,而这一业务通过会员费实现收入。

数字投资业务指的是直接投资于各种创新技术公司,通过将该等公司纳入尚乘的生态系统,实现对整个生态的增强和丰富。该业务下投资过的公司包括数字医疗服务平台——微医、人工智能技术公司——Appier、金融科技企业——尚乘东盟团结基金等。

而数字媒体、内容和营销业务指的是尚乘通过投资和开发多媒体渠道来创建和推广数字解决方案内容。比如尚乘数科是 Forkast.News 的种子轮投资者,Forkast.News 是由前彭博新闻主播刘安琪于2021年 4月创立的数字媒体平台;且公司还在2021年7月战略性地收购了 DigFin,这是一个新闻品牌和内容代理机构,由屡获殊荣的金融记者和作家Jamie DiBiasio创立。同时,该业务还参与电影的投资制作,《拆弹专家2》便是由尚乘数科联合出品,公司亦投资了《扫毒3》。

通过上述对公司业务的拆解不难看出,尚乘数科涉及的行业较为广泛,其中便包括保险、虚拟银行、投资、数字媒体、电影等诸多领域,且该等领域的布局共同完善了公司的生态系统,尚乘数科再通过对会员收费的模式,实现了内部资源对外部企业和企业家的赋能。

三年业绩稳步增长

虽然尚乘数科的业务是在2019年重组而来,但过去三年,该公司的业绩表现可谓亮眼。

据招股书显示,从2019财年(截至4月30日止12个月)至2021财年,尚乘数科的收入分别为1455.4万港元、1.68亿港元、1.96亿港元,同期的年度净利润分别为2154.4万港元、1.58亿港元、1.72亿港元,增长势头明显。

但值得注意的是,由于尚乘数科投资、收购了部分企业,因此在公司的利润表中有相当一部分的投资收益虽不计入收入,但录入了当期的净利润,从2019财年至2021财年,按FVTPL计量的金融资产的公允价值变动带来的净利润分别为1931.9万港元、4359.2万港元、7029.1万港元,逐年提升。

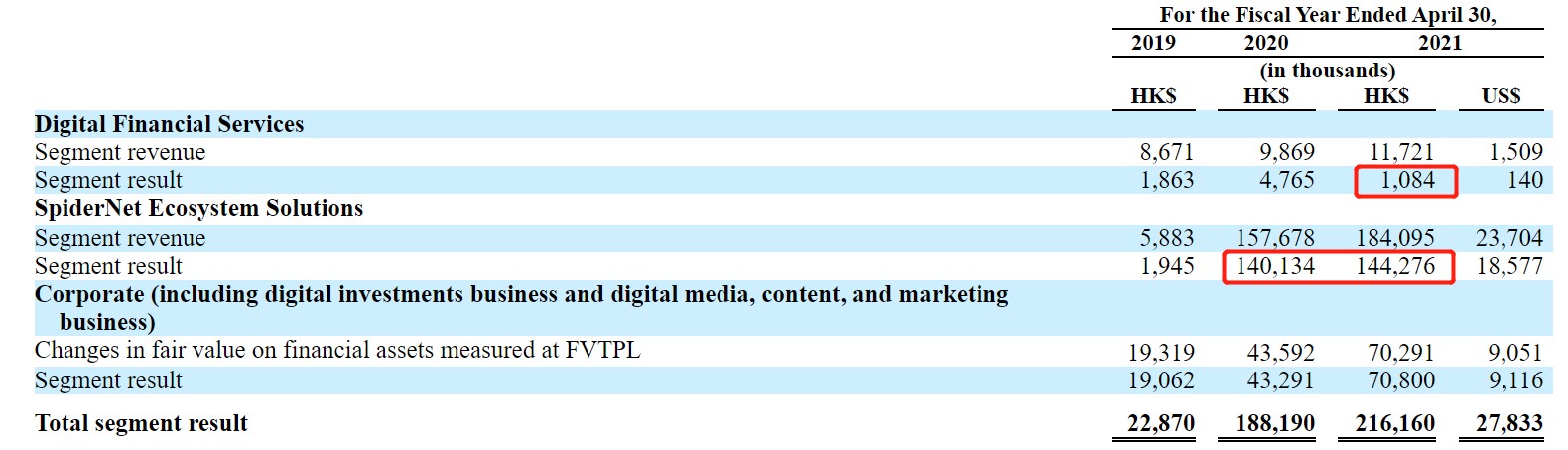

若拆分各板块的表现来看,则可发现更多业务经营的细节。数字金融业务的收入虽在过去三年中稳步提升,但2021财年的分部利润只有108.4万港元,较2020财年时的476.5万港元下滑超77%,这主要是因为员工福利费用和折旧及摊销费用的增加。

数字网络生态建设及协同业务则在2020财年实现爆发式增长,该业务的收入在该年内增长25.8倍至1.58亿港元,同期的分部利润亦增长71倍至1.4亿港元,业绩的爆发主要是因为该业务以及客户数量的增加。

但进入2021财年后,可明显的看到该业务的增长已进入相对平稳的阶段,收入同比增长16.75%至1.84亿港币,分部利润同比增长3%至1.44亿港元。收入的增长主要是因为会员的加权平均合约条款期限增长了4.2个月至24.3个月,这使得会员费用从1570万港币增加至1980万港元。

而在招股书中,数字投资业务与数字媒体、内容和营销业务两大业务的业绩表现则是合并披露,因为该两大业务均主要以投资的方式获得利润。2019财年至2021财年,该两项业务按FVTPL计量的金融资产的公允价值变动的收入分别为1931.9万港元、4359.2万港元、7029.1万港元,分部利润为1906.2万港元、4329.1万港元、7080万港元,增长趋势十分明显,这主要是因为各财年内退出了部分投资项目获得收入或投资项目账面价值的提升。

数字金融业务或成未来业绩增长主要推动力

从行业发展的趋势来看,尚乘数科在数字金融领域的布局或将在未来成为带动公司业绩增长的主要推动力。数字金融服务代表使用数字渠道提供金融服务,例如存款,贷款,汇款,付款和保险,该业务正在迅速改变传统的金融服务,通过为消费者和企业提供方便,有效的方式来访问金融服务和进行数字化交易,为支持整个数字经济的发展奠定基础。

在用户数量和市场规模方面,中国大陆在亚洲数字金融服务的开发方面处于领先地位。近年来,亚洲其他主要国家和地区(例如香港,新加坡和马来西亚)也经历了强劲的增长。而移动钱包的普及率通常被用作数字金融服务行业发展阶段的关键指标。2020年,中国大陆是亚洲手机钱包普及率最高的地区,为12.5%。尽管其他亚洲国家和地区(例如香港和新加坡)近年来的手机钱包普及率发展较为迅速,但与大陆相比,仍有明显的上升空间,这意味着公司的数字金融业务在亚洲仍有较大的成长空间。

据中投公司预计,到2024年,香港的手机钱包的普及率将从2020年的7.2%提升至11.6%,新加坡的手机钱包普及率将从2020年的3%提升至8.7%。数字金融在该等地区持续发展的背后,得益于该等地区经济的稳定增长、政策的有力支持以及智能手机和互联网普及的持续渗透。

而尚乘数科已携手小米成功拿下香港虚拟银行牌照,并开始竞标马来西亚将发布的五个虚拟银行牌照中的一个,且与小米和新加坡公用事业公司SP集团联合申请新加坡网络银行牌照,加速公司数字金融业务在亚洲的布局。

但就尚乘数科的整体业务而言,并不符合资本市场的审美。其一是因为公司业务繁杂,涉及了多个行业,并不聚焦,且从分部业务来看,数字金融业务2021财年已开始增收不增利,数字网络生态建设及协同业务在2020财年客户的爆发导入后,至2021财年已相对平稳,在会员费用与会员数量均不能显著持续提升的情况下,该业务的增速也将逐渐放缓。

其二,公司的数字投资、数字媒体、内容和营销业务与投资高度挂钩,由于投资本身具有的波动性,这使得尚乘数科的该两项业务有一定的不确性,业绩表现会随着行业波动、经济变化出现大幅波动。纵观当前市场中业务繁杂且与投资挂钩的上市企业,资本市场给的估值都相对较低。

不过,从股东背景来看,尚乘数科颇有亮点。除了尚乘国际是其控股股东外,公司还引入大湾区共同家园基金、亚洲最大的独立资产管理公司之一,也是于港交所上市的唯一一家资产管理公司惠理(00806)、由前阿里巴巴CEO卫哲创立的嘉御基金、风投和私募基金公司500Startups等。

凭借众多知名股东站台,尚乘数科上市后炒一把的概率较高,但回归公司基本面以及发行估值来看,股价最终复制尚乘国际的走势的可能性亦不小。

扫码下载智通APP

扫码下载智通APP