峰岹科技:用格罗方德、台积电面子,做晶圆采购生意

集成电路产业作为信息产业的支柱和基础,其中的集成电路设计更是产业链中的重要环节之一。我国的集成电路产业长时间处于供需失衡的状态,芯片产品长期依赖进口,因此芯片产品的自给率有很大的提升空间;同时国家对于集成电路产业的大力支持,我国的集成电路设计行业正步入高速发展的阶段。

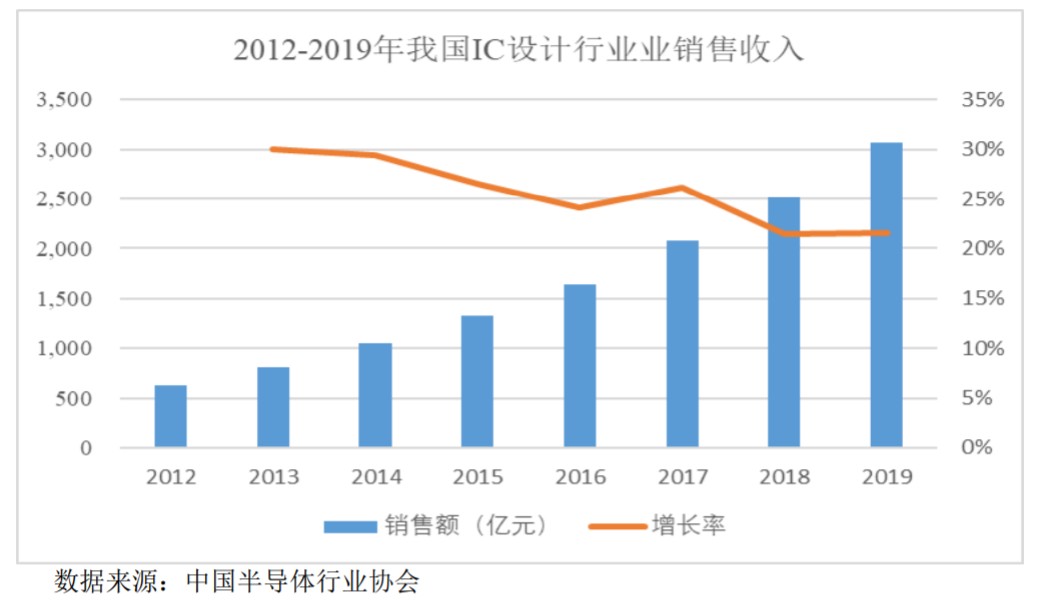

由中国半导体行业协会的数据得知,2019年我国集成电路设计的销售收入实现3063亿元,2012至2019年的复合年增长率达到25.58%,并超过同期的全球行业增长率;此外,我国集成电路IC设计行业销售额占到我国集成电路产业的比例也在持续增长,从2011年的27.22%上升至2019年的40.51%,维持较快的增速。

这其中的电机驱动控制芯片领域,由德州仪器(TI)、意法半导体(ST)、英飞凌(Infineon)、赛普拉斯(Cypress)等国际大厂长时间霸占主导地位,而国内相关企业由于起步较晚,市占率也相对较低。

国内大部分电机驱动控制芯片厂商采用ARM内核架构,而峰岹科技则是从底层架构上将芯片设计、电机驱动架构、电机技术三者有效融合;通过算法硬件化在芯片架构层面完成复杂的电机驱动控制算法,设计出了自主知识产权电机控制处理器内核架构,使其在产品性能上与国外大厂的标准齐平。

目前峰岹科技的芯片产品被众多国内外知名品牌使用,包括小米、美的、海尔、方太、华帝、大洋电机、九阳、艾美特、松下、飞利浦、日本电产等,逐渐替代了国外厂商的市场份额,也为我国高性能BLDC电机驱动控制专业芯片的国产替代作出贡献。

智通财经APP了解到,12月3日,峰岹科技科创板IPO已经提交注册,公司拟首次公开发行不超过2309.085万股,募集金额为5.55亿元;其中的3.451亿元用于高性能电机驱动控制芯片,以及控制系统的研发和产业化项目,1.003亿元用于高性能驱动器和控制系统的研发及产业化项目,剩余资金用来补充流动资金项目。

BLDC电机特点明显,下游应用市场广泛

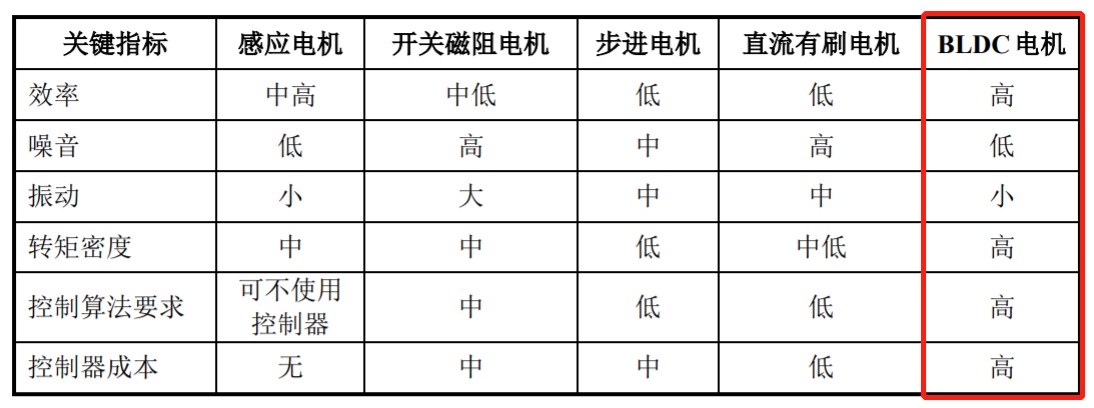

与其他类型电机相比较,BLDC电机在较宽的速度段上对比传统电机,拥有较高的电机效率;同时BLDC电机应用的场景更加多元化,可以选择方波、SVPWM、FOC等不同的电机驱动控制方式,满足不同的控制需求。

BLDC电机控制所用到的参数比较多,并且互相关联,使得驱动控制的算法比较复杂,这也为BLDC电机带来其性能上的优势;具备效率高、噪音低、振动小、可靠性高等优势,并且可以在较宽调速范围内完成响应更快、精度更高的变速效果。

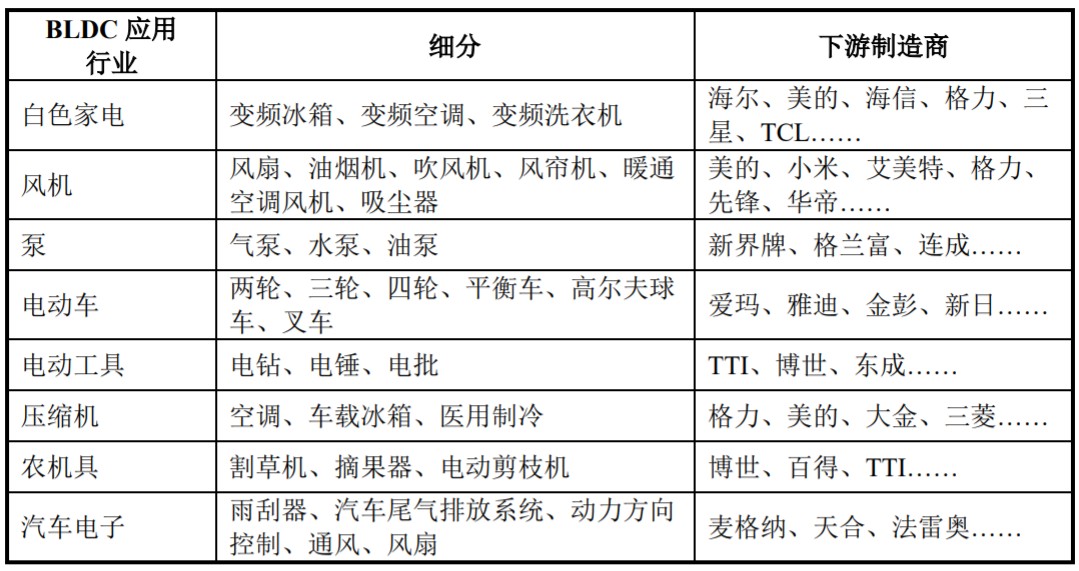

与此同时,得益于充分契合终端应用领域对智能控制、节能降耗、用户体验等不断提升的要求,BLDC电机下游应用市场也在持续扩大,所覆盖的范围更广。

BLDC电机的变频驱动技术可以完成节能减耗的目标,在国家产业政策各项节能减耗政策和新能耗标准实施的背景下,BLDC电机的变频动力系统可以明显提升电机的能效水平,未来使用BLDC电机的家电比较将持续增多,随着终端应用的不断增长,该市场发展的潜力较大。

根据Grand View Research的预计,全球BLDC电机市场规模将从2019年的163亿美元增长至2022年的197亿美元,涨幅为20.86%;另外根据Frost & Sulivan的预计,我国BLDC电机市场规模从2018至2023年的年均增速达到15%,市场发展前景值得期待。

在BLDC电机需求不断上升,并且持续向新应用领域的扩张,峰岹科技的高性能BLDC电机驱动控制芯片将跟上发展的趋势;公司也通过其主营业务一直开展BLDC电机驱动控制芯片的设计研发和销售,符合目前行业的主流趋势、技术前沿发展、产业政策方向和市场主要需求。

运用Fabless模式专注研发和销售,但供应商高度集中

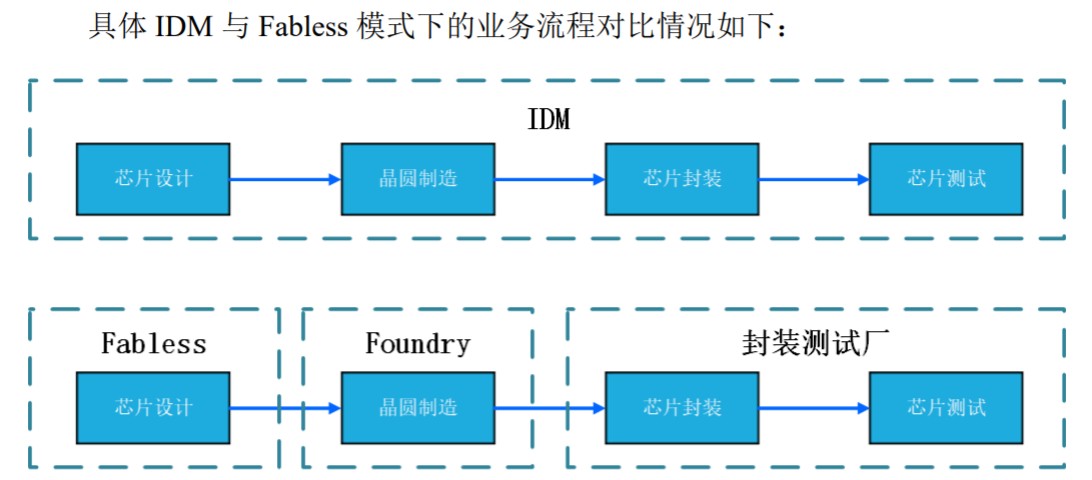

目前的集成电路企业所使用的经营模式主要分为两种,分别是垂直分工模式(IDM,Integrated Device Manufacturing)以及无晶圆厂模式(Fabless,Fabrication-Less)。

运用IDM模式的企业具备独立完成芯片设计、晶圆制造、芯片封装以及测试等各项能力;而使用Fabless模式的企业则主要针对芯片的研发设计以及销售,同时将晶圆制造、芯片封装以及测试等,交给第三方晶圆制造和封装测试的企业去代工。

峰岹科技所使用的是Fabless的经营模式,也是芯片设计公司运用较广泛的经营模式之一,例如高通以及博通等国际知名集成电路厂商也使用此模式。

使用这样的经营模式也是出于对资本规模、技术优势等方面的考虑,让峰岹科技可以专注于电机驱动控制专用芯片设计的研发和销售,从而降低公司的运营成本,也能保障产品的品质,同时该模式也符合目前集成电路产业链专业分工的特点。此外,峰岹科技能有充足的资源来组建研发团队,加速芯片产品的研发,及时应对市场的需求变化,实现产品的不断更新。

由于晶圆制造、芯片封装和测试需要第三方企业来代工,因此峰岹科技的采购主要为晶圆以及相关的封装、测试等委外加工的服务。

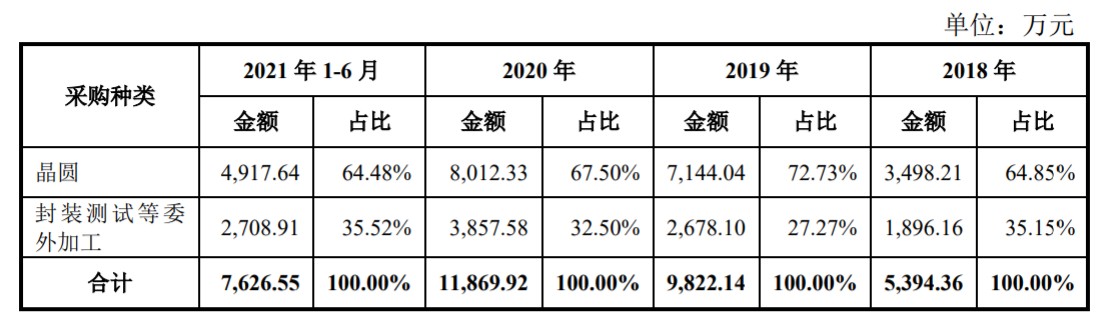

2018至今年前六个月,峰岹科技的采购情况主要以晶圆为主,金额分别达到3498.21万元、7144.04万元、8012.33万元以及4917.64万元,所占比例分别为64.85%、72.73%、67.5%以及64.48%。

峰岹科技在晶圆生产厂商上选择位于全球工艺顶部的格罗方德(GF)、台积电(TSMC)为主要合作的对象;此外,在封装测试部分,峰岹科技与华天科技、长电科技、日月光等厂商已维持了稳定的长期合作关系。

根据峰岹科技的招股书得知,公司通过台积电和格罗方德采购的晶圆占总采购金额的比例较大,并于报告期内维持较高的水平,分别达到59.75%、68.19%、65.53%以及58.54%;在晶圆采购中所占比例十分之大,分别对应为92.13%、93.76%、97.08%以及90.79%。

由于峰岹科技的晶圆供应商集中度高,也对公司的预付款项产生影响,今年前六个月的预付账款达到4249.38万元,其中主要为晶圆采购款的3906.7万元。

除此之外,算上封装测试等委外加工的供应商,在报告期内公司前五大供应商的采购占比也很大,分别达到87.85%、91.19%、88.19%以及84.69%,向前五名供应商合计采购金额分别为4738.71万元、8956.46万元、1.05亿元以及6458.6万元。

可以看出峰岹科技的各环节供应商都高度集中,虽然公司已经与重要的供应商达成协议,2022年可以为峰岹科技全年供货;但若是晶圆厂商受到地缘政治等影响,无法按照要求向公司提供晶圆,峰岹科技将面临无法向下游客户交付芯片的风险,同时由于全球晶圆厂商数量不多,也很难在较短的时间内找到替代者。

还需要注意的是,由于峰岹科技所使用的Fabless运营模式,因此公司并不具备产能上的自主调整能力;若是出现一些影响晶圆制造厂商和封测测试厂商的情况,例如供需关系发生波动,或是贸易摩擦加剧等政策上的影响,将直接影响到峰岹科技的产品供应能力,并进一步对公司业绩带来不利。

扫码下载智通APP

扫码下载智通APP