美元在“好消息”中意外下跌 对冲基金坚定看涨不动摇

美国通胀打破40年纪录,加息预期升温,但美元在一片“好消息”中下跌,令市场感到困惑。尽管如此,对冲基金仍坚持押注美元将很快反弹。

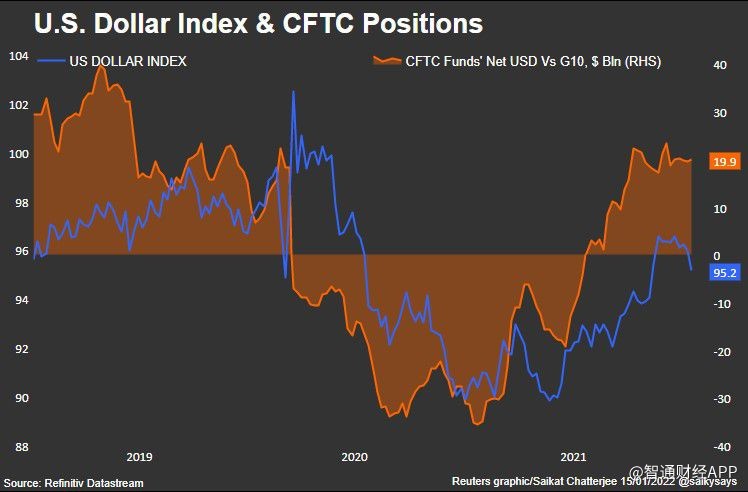

智通财经APP获悉, 美国商品期货交易委员会(CFTC)截至1月11日当周的最新数据显示,投机者持有美元兑多种主要货币和新兴市场货币的净多头头寸,价值近200亿美元。

过去六周,这种情况几乎没有改变。 事实上,如下图所示,基金在过去三个月里对美元将走强的信心一直强劲而稳定。

正如美国银行分析师指出的那样,过去几周美元的利好消息不断:美国通货膨胀率达到了7%的40年高点,美联储不断发表强硬言论,美国股市也出现了回调等。

货币市场预计,美联储将从3月开始加息,今年将加息近 100 个基点,华尔街多数大型银行已据此修正了加息预期。 摩根大通首席执行长戴蒙(Jamie Dimon)认为,今年甚至可能有六到七次加息。

美国国债收益率飙升,CFTC的数据显示,基金持有的美国10年期国债净空头头寸达到两年来的最高水平。短期抛售推动美国和德国两年期国债收益率差超过150个基点,为疫情时期利好美元的最大利差。

但美元并没有如预期般走强。 美元兑一篮子主要货币今年以来下跌了0.8%。

Unicredit外汇团队上周五写道:“只要息差没有大幅向有利于美元的方向发展,美元将很难延续涨势,因为美国以外的收益率也在逐步上升,德国和日本都是如此。”

正如对冲基金和多数分析师预期的那样,美元要想迅速扭转颓势,美联储可能不得不在1月底的政策会议上发出更为激进的信号。

美元通常会在美联储紧缩周期开始前走强,之后就会回落。 尽管市场预期美联储本月晚些时候不会改变政策,但它可能会为3月份的加息扫清障碍,并就何时以及如何开始缩减资产负债表给出进一步细节。

在引导市场预期今年四次加息和“量化紧缩”之后,美联储需要用行动来支撑言论。

正如美联储前副主席Alan Blinder上周所说的那样:“建立信任和信誉绝对是至关重要的,这是央行的首要任务。 你要做你说过你会做的事。”

扫码下载智通APP

扫码下载智通APP