瑞尔集团(06639):重磅基石投资者助阵,中国口腔连锁龙头开启招股

三月伊始,港股IPO市场迎来了一家来自口腔医疗赛道的优质企业。今日,中国中高端口腔连锁第一股瑞尔集团(06639)正式招股,公司拟发行共46,527,500股,90%为国际配售,10%为公开发售,另设15%超额配股权。发售价将为每股14.62港元,每手500股,入场费约7384港元,招股时间为3月9日-3月14日,顶级投行摩根士丹利及瑞银集团为联席保荐人。基石投资者阵容强大,既有国际知名投资机构Abax Global Capital盘实资本,Harvest嘉实基金,Hudson Bay和OrbiMed奥博资本,也有全球领先的义齿器材供应商上市公司现代牙科。5名基石投资者按照发售价认购总额6500万美元,禁售期为6个月。预期瑞尔集团将于2022年3月22日正式挂牌上市。

口腔赛道的吸金能力有目共睹,仅去年上半年,口腔赛道就有33起融资事件,总金额达50亿元,是2020年全年融资额的两倍左右。资本密集下注的背后,是因为口腔赛道进入加速成长期。然而,在千亿规模的市场中尚未出现一个绝对龙头,所以一家上市的全国口腔连锁集团的出现,无疑会成为该赛道龙头的种子选手。而一旦龙头确立,口腔赛道的发展会更为稳健。

据悉,瑞尔集团在一级市场获得了淡马锡、奥博资本、高盛及高瓴等众多知名投资机构的青睐,堪称明星资本环绕。若能成功在港上市,瑞尔集团将成为港股第一家口腔专科连锁企业,也将成为中国口腔行业第一家全国品牌连锁的上市公司,将会给香港资本市场注入新的活力。

根据弗若斯特沙利文的资料,就2020年的总收入而言,瑞尔集团是中国最大的高端民营口腔医疗服务提供商,且同期,就收入而言,公司还是中国第三大民营口腔医疗服务提供商。作为中高端民营口腔医疗行业的风向标,该公司在招股书中释放了哪些关键信息?

供给侧优势凸显,打造中高端口腔连锁龙头

招股书显示,瑞尔集团成立于1999年,提供广泛的专业及个性化口腔医疗服务,涵盖普通牙科、正畸及种植牙。在过往的十年里,公司已成为中国领先的口腔医疗服务集团,服务患者超过740万次,积累了不断增长的忠实客户群。截至2021年9月30日止6个月,公司忠诚客户复诊率为47.6%,过往3个财年的客户满意度为97%,体现出其口腔医疗服务的高质量。

瑞尔集团旗下运营两大品牌,其一瑞尔齿科,品牌定位高端;其二是瑞泰口腔,定位中端口腔医疗服务品牌。截至2021年9月30日,瑞尔齿科主要在一线城市(即北京、上海、深圳、广州等)运营51家口腔诊所,诊所通常位于城市或区域黄金商业地段和甲级写字楼。瑞泰口腔主要在一线及核心二线城市 (包括北京、上海、成都、重庆等)运营7家口腔医院及53家口腔诊所,通常位于人口密集的住宅区附近。瑞泰旗下的口腔医院可提供更广泛的口腔治疗,例如进行全身麻醉及进行更复杂的口腔外科手术等。通过瑞尔齿科和瑞泰口腔,瑞尔集团逐渐覆盖一二线城市中高端群体,业务遍及全国。截至2021年9月30日,公司在中国15个主要一二线城市运营111家医院和诊所,提供专业、高品质的口腔医疗服务。

稳健发展的瑞尔集团,备受一级市场资本关注。2021年4月13日,瑞尔集团宣布完成近2亿美元E轮融资。本轮融资由淡马锡领投,奥博资本、Ward Ferry、汉能投资、兴业银行、韩国未来资产等知名基金共同跟投。其他投资人股东还包括:高盛、高瓴、启明创投、新天域资本、KPCB等国内外知名投资机构。

在智通财经APP看来,瑞尔集团能够获得资本青睐,很大一部分原因在其供给侧优势,即医疗人才的招募、培养、留存、激励和自我实现,塑造公司高竞争壁垒。庞大而高素质的医疗人才团队,将增强瑞尔集团在口腔医疗服务行业的品牌力,从而带来可持续的增长和盈利。

招股书显示,截至2021年9月30日,瑞尔集团拥有882名经验丰富的全职牙医,50.7%以上的全职牙医具有硕士或以上学历,且许多牙医拥有主治医师及医学学科带头人等职称及资质。全职牙医团队平均拥有10.2年的行业经验。

瑞尔集团致力于为医生搭建能够不断实现自身价值的平台,侧重于牙医的招聘、培训、职业发展和价值共享,吸引和留住优秀医生。主要包括:长期的校园招聘+资深牙医和专家招聘体系、清晰系统的医务管理和专业技术职业发展路径、系统的激励机制:如试行合伙人机制、设立占比高达22.42%的ESOP员工持股计划并,其中2021年10月1日,ESOP中约45%的激励份额已授予给了一线的医护人员。值得关注的是,自采纳瑞尔合伙人制度以来,已有17名牙医成为合伙人牙医,带领其管理的医院及诊所实现显着增长。自2020财政年度至2021财政年度平均实现92%的收入快速增长,远高于同期整个瑞尔集团38%的平均收入增长。

系统的赋能支持和具吸引力的经济激励措施,为瑞尔集团带来了高生产率和高留存率。2016年、2017年及2018年各日历年期间加入公司的每名牙医的业绩分别在五年、四年及三年期间以43%、54%及30%的年复合增长率增长。与公司雇佣关系超过五年、十年及十五年的牙医占牙医总数的31.9%、11.2%及4.8%,三年或以上工作经验的全职牙医留存率为95.8%,极高的留存率显示出医生对瑞尔集团的高满意度。

顶尖牙科医生的留存,使得瑞尔集团凭借高端化的服务质量,收获患者的高度认可,建立了高度忠诚和不断增长的患者群。2019至2021财政年度以及截至2021年9月30日止6个月,瑞尔集团就诊总人次分别为106.36万次、107.61万次、137.10万次及80.50万次。同一时期,公司客户复诊率分别为42.1%、41.4%、45.8%及47.6%。就诊总人次和客户复诊率均不断攀升,足以证实瑞尔集团的平台粘性和客户口碑。

简言之,瑞尔集团通过供给侧的竞争优势,得以持续建设平台力,塑造品牌价值,突破行业连锁扩张的困局,实现了全国业务发展可复制性和可持续性,不断扩大商业版图,打造中高端口腔连锁龙头。在长坡厚雪的口腔医疗服务赛道中成长性确定,有望享受高估值。

财务稳健夯实竞争力,同店利润率提升彰显业务韧性

瑞尔集团不断以强有力的步伐在全国布局,高成长业务规模效应无论是在业绩层面还是经营层面,都得到持续兑现,尤其是公司2021财政年度经营利润已经为正,进入收获期。

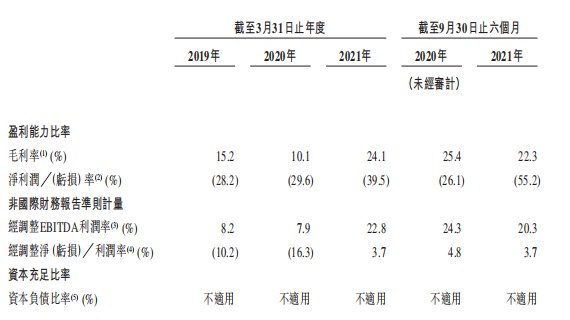

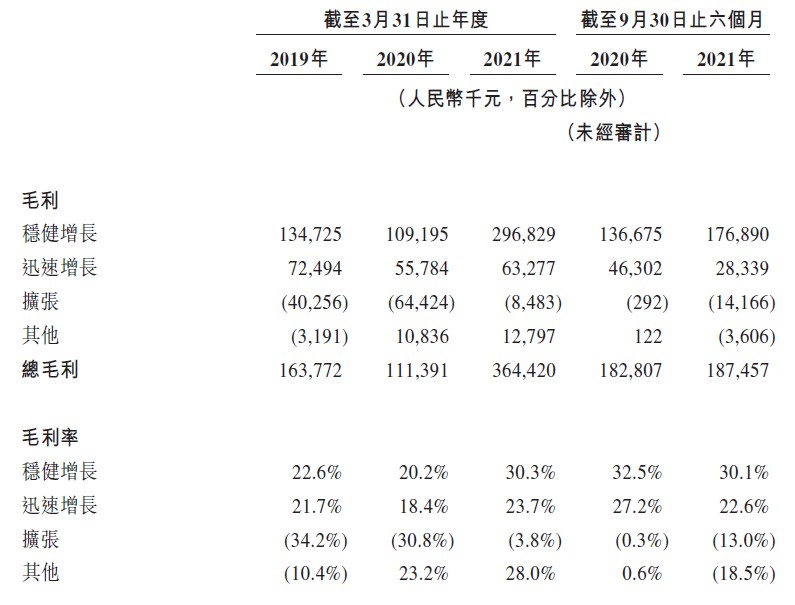

业绩方面,瑞尔集团营收规模持续攀升,并实现经营层面扭亏为盈。2019至2021财政年度,公司营收分别为10.80亿元(单位:人民币,下同)、11.00亿元、15.15亿元, 2021年同比增幅为37.73%;同一时期,公司的毛利分别为1.64亿元、1.11亿元及3.64亿元,2021年同比增长227.9%。2021年公司实现经营利润1.24亿元,经营现金流2.43亿元,盈利能力增幅强劲,顺利扭亏。

特别的是,目前账面上可转化可赎回优先股等非现金的大额金融负债和亏损在上市后即可消除,刨除掉这些潜在影响,截至2021财年,瑞尔集团经调整EBITDA为3.59亿元,经调整EBITDA利润率为23.7%,主营业务盈利能力亮眼,产生充沛现金流。截至2021年12月31日,瑞尔集团拥有现金及现金等价物为人民币11亿元,为后续持续扩张夯实基础。

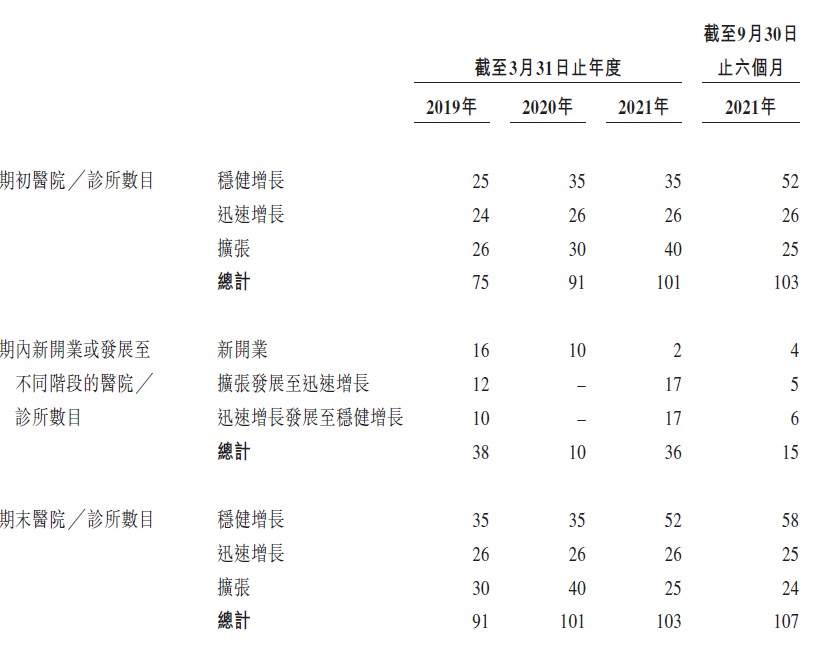

经营方面,瑞尔集团旗下的医院及门诊可分为三个阶段,截至2021年9月30日止,公司拥有扩张阶段的医院和诊所24家(经营期不足三年)、迅速增长阶段的医院和诊所25家(经营期三至六年)、稳健增长阶段的医院和诊所58家(经营期超过六年)。经过20多年发展,瑞尔集团“稳健增长”阶段的门店数量占比已超过50%,已告别“小马拉大车”的阶段。事实上,随着成熟型门店整体数量增加,2021财年公司的医院毛利率从2020财年的21.5%企稳回升到32.0%;同一时期诊所的毛利率从6.7%增至21.9%。利润改善显着。

具体而言,瑞尔集团不同阶段的门店利润率都在逐步提升,以稳健增长期的医院和诊所的利润率为例,2021财年达到平均约30.3%,较2020财年的20.2%,提升了10.1个百分点。与此同时,迅速增长期医院和诊所利润率提升5.3个百分点。根据智通财经APP了解,瑞尔集团单店盈亏平衡时间为16个月;历史投资回报期约为3-5年,随着单店模型和运营模式愈加高效纯熟,预期投资回报期会加快至2-5年。

单牙椅产能方面,瑞尔齿科品牌单椅位创收最高可达300万/年以上,瑞泰口腔品牌单椅位创收最高可达200万/年以上。2021财年瑞尔集团处于稳健增长阶段的门店椅位单产约160万/年,后续成长空间巨大。未来随着进入稳健增长期的门诊和医院的不断增多和继续保持增长,将能持续贡献和释放利润,为瑞尔集团后续增长增添动能。

口腔医疗赛道扩容,业绩爆发可期

瑞尔集团业务逻辑已经得到验证,而赛道的加速扩容则为其后续业绩持续爆发加码,打开公司的上升空间。

口腔疾病案例增加、消费升级及口腔护理意识增加,导致中国对口腔医疗服务的需求不断增长。随着公民医疗支出的增加及医疗保险服务的改善,中国口腔医疗服务的市场持续扩大。

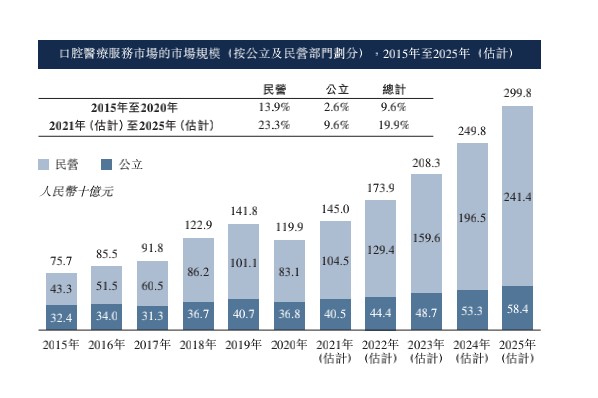

根据弗若斯特沙利文报告,中国口腔医疗服务的市场规模由2015年的人民币757亿元增加至2020年的人民币1199亿元,年复合增长率为9.6%。尽管受COVID-19的影响2020年市场规模略有下降,但预期市场规模将于预测期间内按年复合增长率19.9%继续增长,于2025年达到人民币2998亿元。

中国的口腔医疗服务市场将继续保持快速的增长,给民营连锁企业带来更多机遇。弗若斯特沙利文报告指出,口腔医疗服务的市场增长预期将集中于民营部门,其市场规模预期将于2025年达到人民币2414亿元。

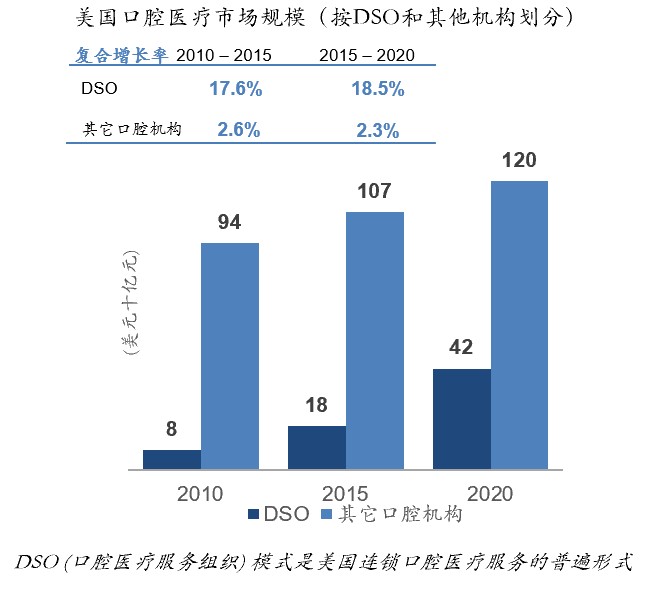

实际上,中国市场口腔医疗机构的数量一直在增长,由2015年的64100家增加至2020年的87700家,年复合增长率为6.5%。预期2025年口腔医疗机构的数量将达到144500家,年复合增长率为10.4%。尤其是,民营口腔诊所占2020年中国口腔医疗服务市场总额的51.9%,而口腔医院及设有口腔科的综合医院合计占总市场份额的48.1%。而依据美国口腔市场发展规律,连锁型口腔医疗机构将比整体口腔市场拥有更快增长速度。

瑞尔集团作为中高端化民营连锁龙头,具备优质医生资源(对企业文化认同、医生归属感、医生流失率低等)、数字化等优势,扩张动作无疑会更为迅速。而随着规模效应显现,利润率会持续优化,盈利能力进一步提升。另外,行业市场容量不断增长,未来市场的特点定然是集中度的升高,巨头的资源整合,作为中高端民营连锁龙头的瑞尔集团能率先享受市场红利,毋庸置疑。

综上所述,在智通财经APP看来,口腔服务行业高增长态势延续,作为中高端口腔连锁第一股,瑞尔集团具备融资优势,有望向着成为世界领先的口腔医疗服务集团的企业愿景进发,迎来规模与业绩的双重爆发,可谓是兼备成长股与价值股的双重属性,不失为一个价值投资的优质标的。

扫码下载智通APP

扫码下载智通APP