价值投资再次回归!74%受访者:今年价值股将跑赢成长股

作者:

智通财经 马火敏

2022-04-25 10:25:55

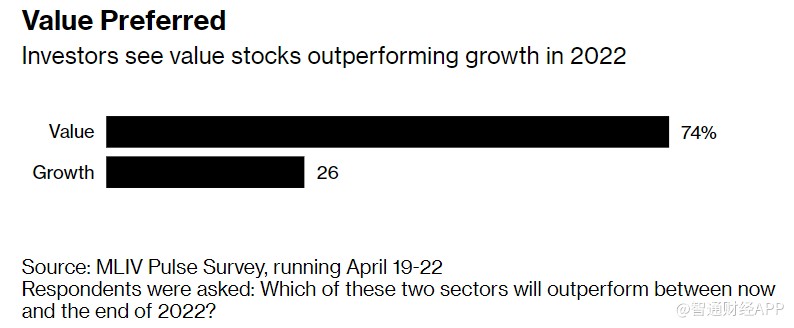

高达74%的受访者表示,估值较低的股票在2022年剩余时间内的表现将优于成长股。

价值投资在全球金融危机爆发后一直跑输大盘和成长股,但如今再度回到众人视野当中,因债券收益率上升再次扼杀了科技股,而新兴市场“失去的十年”远未结束。

智通财经APP了解到,MLIV Pulse对全球范围内1087位散户投资者、投资组合经理和策略师进行了调查。高达74%的受访者表示,估值较低的股票在2022年剩余时间内的表现将优于成长股。

据了解,信守价值投资理念的投资者曾创造了辉煌的战绩,哥谭资本(Gotham Capital)创始人Joel Greenblatt曾在1985年至2005年的二十年间实现了40%的年均回报率。

但自2007年以来,价值股基本上一直落后标普500指数,这引发了人们的担忧,即在现代科技驱动的经济中,价值投资策略已变得无关紧要。2020年,被誉为价值投资巨擘的巴菲特一度遭受罕见的巨额亏损,更是加剧了人们对价值投资的质疑。

不过,在债券大规模抛售和大宗商品超级周期的背景下,能源和银行等周期性行业出现了复苏,大多数MLIV Pulse受访者支持价值投资策略。

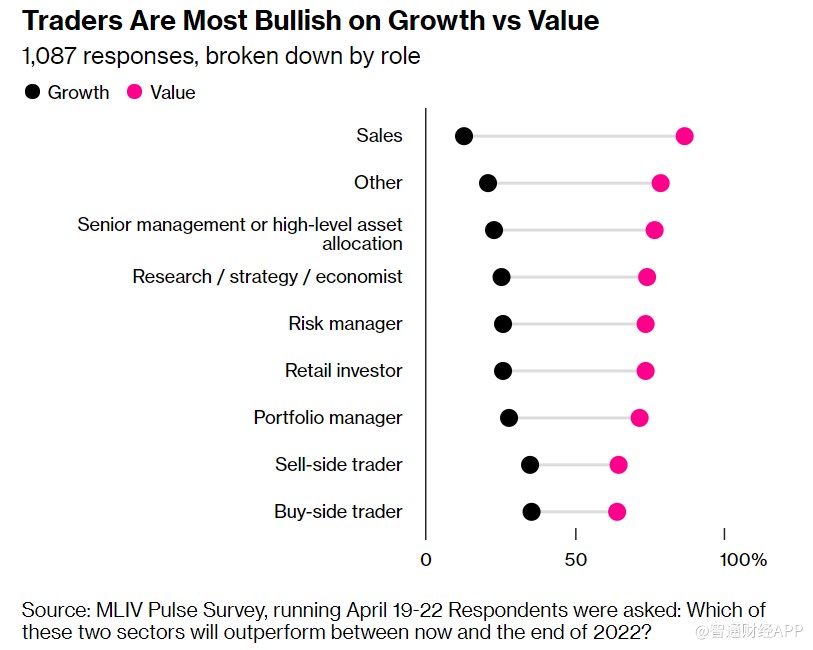

受访者最青睐的板块是标普500价值指数,其次是能源股和银行股。散户投资者是受访者中占比最高的人群,占42%,其次是投资组合经理,占23%。迄今为止,买方和卖方交易员对增长股最为乐观。高管层和销售部门最青睐价值股。

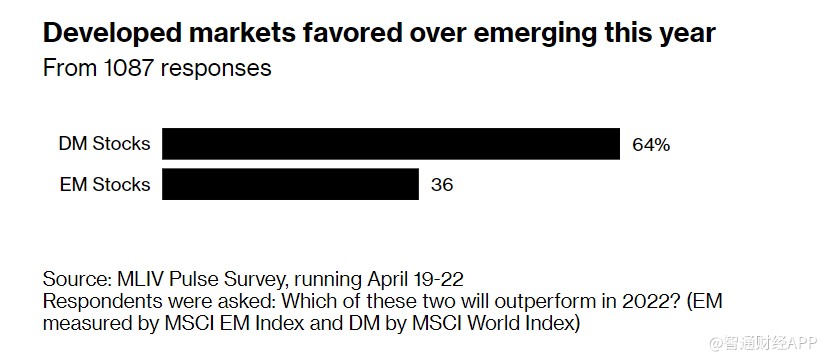

尽管受访者支持历来处于劣势的价值股,但他们仍然坚决看跌发展中国家的股市。由于不断上升的政治风险、疲弱的增长前景以及美联储紧缩政策,MLIV受访者认为新兴市场又将遭遇表现不佳的一年。

近三分之二的受访者预计,发达市场股票今年的表现将优于发展中市场。

智通声明:本内容为作者独立观点,不代表智通财经立场。未经允许不得转载,文中内容仅供参考,不作为实际操作建议,交易风险自担。更多最新最全港美股资讯,请点击下载智通财经App

相关阅读

美股动荡之际怎么投?高盛:避选纯价值与成长股

2022-04-25 07:22

魏昊铭

调查显示:价值股是对冲通胀首选工具 比特币受冷落

2022-03-22 16:16

马火敏

成长股受挫于加息 但将崛起于经济衰退之时

2022-03-18 14:45

庄礼佳

成长的反弹窗口是何时?

2022-02-20 16:23

浙商证券

美联储加息周期内,成长股仍然是好赛道

2022-02-14 11:58

智通编选

扫码下载智通APP

扫码下载智通APP