中国旭阳集团(01907):焦炭现货价格续涨 产能扩张+氢能加码孕育阿尔法机会

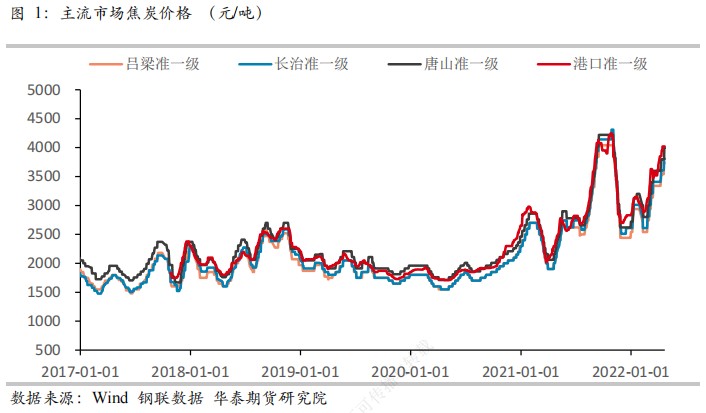

焦炭现货价格的强势格局仍在持续。

智通财经APP注意到,4月20日起,焦炭价格200元/吨的涨幅落地,实现第六轮上调,累积上涨幅度达到1200元/吨。其中,山西地区主流市场准一级湿熄冶金焦报价3740-3810元/吨,港口准一级冶金焦报价3980-4050元/吨。

可以预期的是,在涨价的带动下,焦化企业的利润有望持续改善。

不过,尽管现货价格强势令相关企业的盈利预期向好,但现阶段资本市场似乎正在选择“忽视”基本面,恐慌情绪发酵令市场抛压不断加重,不少优质白马股的股价亦与基本面出现了背离。

以中国旭阳集团(01907)为例,作为全球最大的独立焦炭生产商和供应商,2021年得益于业务规模的扩大,以及焦炭价格的大幅上涨,利润创下历史新高。再结合今年来的焦炭价格走势看,接下来中国旭阳的业绩料将延续升势。

但耐人寻味的是,尽管中国旭阳的业绩处于历史最好时期,但近几个月来公司股价持续承压,始终未能反映公司真实的价值。面对这一情形,二级市场的投资者究竟应该坚定信心继续做多,还是选择清仓离场呢?

智通财经APP认为,“价值也许会迟到,但永远不会缺席”,以中长时间周期来看,股价运行中枢最终还是将回归价值。对于类似中国旭阳这样有强基本面支撑和较高增长预期的标的而言,每一次大回调都将是难得的做多机会。

焦炭价格强势格局难改

近段时间来,焦炭现货价格维持在高位运行,且至今已有六轮提价。

分析来看,近期焦炭价格易涨难跌,主要原因有三:

其一,运输角度考虑,当前疫情时有反复,国内物流运输成本明显走高,这令焦企主观上有较强的提价意愿;与此同时,多地物流运输受到控制,影响焦企原料到货,区域内已有不同程度的限产,焦炭供应紧张局势持续升温。

其二,原料成本角度考虑,目前焦煤市场供应偏紧,部分煤矿考虑到疫情管控解除后下游市场需求或有大幅提升,挺价意愿较高,在此背景下焦炭原料成本支撑整体偏强。

其三,下游需求端考虑,现阶段钢企生产情况良好,叠加主流产区运输不畅,钢企焦炭库存水平下降,补货需求旺盛,这亦对焦炭的价格形成了支撑。

焦炭价格短期维持强势,但鉴于历史上煤炭作为强周期品种,价格具有较大波动性,投资者对于相关企业的盈利持续性存在疑虑,或也正因如此,本轮行情下投资者做多煤炭的意愿似乎相对克制。

以中国旭阳集团为例,公司股价于去年年中触顶,此后便进入漫长的区间调整之中,至今仍未重拾升势。

但在智通财经APP看来,现阶段市场或许大幅低估了煤炭行业的景气程度及时间长度,包括中国旭阳在内的焦化企业的业绩弹性和持续性有望超出市场预期。

归纳而言,支撑煤炭演绎长周期景气的主要逻辑在于行业的长期资本开支投入不足,这使得行业供给端明显缺乏弹性。

根据IEA数据,2021年全球煤炭总产量为78.9亿吨,同比上升5%,但仍未恢复至2019年的生产水平。更为关键的是,观察海外主要煤企近10年的资本开支情况,整体亦明显处于收缩进程中。

另据IEA对海外主要煤矿建设项目的梳理,预计2022-2025年新建项目投产产能分别为0.61亿吨、0.61亿吨、0.36亿吨、0.36亿吨,增量较2021年的1.44亿吨明显回落。

而将视线转回国内,形势同样不容乐观。一方面,当前煤炭固定资产投资完成额仍处于历史低位,考虑到煤矿产能建设周期通常在5-6年,未来数年供给端的弹性或均将偏弱;另一方面,在全球双碳的时代背景下,新能源如日中天,而被视为传统行业的煤炭行业对于投资新产能的意愿较为薄弱,同时国家层面对于新增产能的审批趋严,亦限制了产能核增的空间。

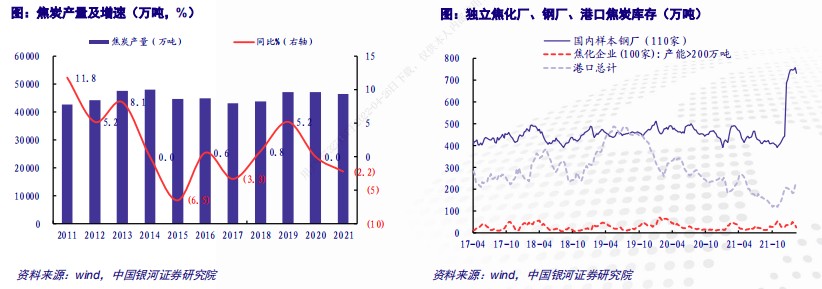

具体到与公司业绩强相关的焦炭品种上,在环保安监趋严的趋势下,行业进入新一轮的供给侧改革,近三年来产量呈现不断缩量趋势,其中2021年焦炭产量同比下降2.2%。

综上,在供给整体缺乏弹性的背景下,表面上看影响焦炭价格的因素似乎集中在成本、需求端的变化,但放长眼光来看,供给的掣肘才是决定焦炭价格强势的核心因素。鉴于当前国内外主要煤炭企业资本开支处于低位,且迟迟未有大幅扩张的动作,未来高煤价几乎已是定局,在此背景下中国旭阳料将持续深度受益。

产能快速扩张,成长确定性增强

对于周期股投资而言,驱动股价上涨的逻辑可以划分为两类:一类是贝塔,主要是商品价格上涨推动企业盈利和股价上涨;另一类是阿尔法,即除了商品价格波动以外的因素,推动企业盈利和股价上升,比如个体企业市占率提高、新产品新材料出现等等。

相比于商品价格的贝塔逻辑,长期投资者显然更喜欢阿尔法逻辑,因为后者的趋势性更强,持续时间也会更久。

站在当前时点,智通财经APP认为,中国旭阳正迎来阿尔法投资机会。除了焦炭价格景气这一外部因素外,公司积极的扩产能策略,以及加码氢能这一极具想象力的新业务,均为公司的未来发展注入了丰富想象空间。

首先,就产能而言,中国旭阳正处于加速扩产阶段,公司产能将在未来几年持续扩张。

焦炭及焦化产品方面,旭阳中燃300万吨/年焦化及制氢综合利用项目预计将于今年7月投产,年内即可增加焦炭产量100万吨;此外,旭阳已于2021年启动实施海外发展战略,联合青山集团、德龙集团、南钢集团、中伟集团,协力推进焦炭业务的海外扩张。目前,旭阳正在印尼苏拉威西园区控股及参股三个项目,分别是旭阳伟山(印尼)新能源年产480万吨焦化项目(预计2023年4-6月份陆续投产),以及年产470万吨德天焦化(印尼)项目和390万吨金祥(印尼)新能源焦化项目(此两项目均预计于今年10月投产)。

化工产品方面,中国旭阳依托己内酰胺产品线,在沧州园区进行二期扩建和东明园区两条己内酰胺产品线扩能改造,并加大研发和产业配套,预计今年内公司己内酰胺产能将达到75万吨/年,并在此基础上向下游延伸高精材料产品,打造旭阳焦化产品线之外的第二条全国第一、全球领先的行业龙头产品线。

与此同时,预计中国旭阳2022年运营管理服务及贸易等轻资产业务,亦均将大幅增扩,料可增加山西区域运营管理服务业务150万吨,增加其他运营管理服务业务90万吨,增加贸易业务260万吨,总计年内运营管理服务及贸易业务增量将不低于500万吨。

其次,尤为值得重视的是,在传统焦化、化工业务以外,中国旭阳还在培育新的增长极。

继2020年成立旭阳氢能母公司——定州旭阳氢能有限公司,2021年成立邢台旭阳氢能有限公司、呼和浩特旭阳氢能有限公司、郓城旭阳氢能有限公司,并组建旭阳氢能研究所,2022年3月注册成立保定旭阳氢能有限公司,从而基本完成旭阳氢能板块市场主体设置,及相应组织架构设计与布局。同时,旭阳与河北省定州市和保定市人民政府、内蒙古清水河县人民政府签订战略合作协议,在氢气生产与储运、加氢站建设与运营、应用场景搭建等方面建立长期、稳固的战略合作;签约河北启明氢能源发展有限公司、北京环宇京辉气体科技股份有限公司、林德气体(上海)有限公司、法液空(天津)有限公司等氢能供应商,达成与长城集团未势能源、中集安瑞科、海珀尔、京能集团、氢璞创能关于液氢和氢能燃料电池技术、储氢和加氢装备技术、加氢站运营和氢气运输、制-储-运-加项目投资与运营、燃料电池供应等技术及运营合作,建立形成初步的立体合作格局。就氢能项目而言,在已经建成投产定州园区和邢台园区两个1000kg/d高纯氢项目,以及邢台园区500kg/d加氢站示范项目的基础上,预计目前在建旭阳定州园区12000kg/d二期高纯氢项目和500kg/d三合一(氢、油、LNG)加氢站项目今年6月投产,预计目前在建旭阳邢台园区氢能源示范引领项目(主要建设气化装置、空分装置、制氢装置及水处理系统、造气煤气净化系统等公辅配套设施)今年年末投产,料年内可实现1700万方氢气经营量的增加。

可以看到,无论是外部环境,还是内生增长动能,中国旭阳的成长确定性均在强化。但颇有意味的是,回溯近月来在资本市场表现,旭阳的股价走得还是一波三折,并未能反映其的真实价值。

不过,值此市场犹豫之际,类似中国旭阳这样的成长型周期股恰是布局良机。毕竟,历史已经无数次证明——当周期的行情真正启动时,所有参与者都会为之心潮澎湃。而显然,属于中国旭阳的主升浪仍在蓄势中。

扫码下载智通APP

扫码下载智通APP