A股上市稳步推进,业绩高增的彩虹新能源(00438)能否迎来套利机会?

彩虹新能源(00438)是否有套利机会?这是投资者关心的一个话题。

2021年12月28日,彩虹新能源向深交所递交了招股说明书,申请于创业板上市,国泰君安为其保荐机构,公司欲在此次IPO中募集资金20亿人民币。若能成功在创业板挂牌,彩虹新能源将实现H股+A股的双重上市。

至2022年3月25日时,由于彩虹新能源财务资料更新的需要,公司主动申请中止发行上市审核;至5月9日,其财务资料更新完成,深交所恢复其审核,新的招股书说明书也于5月11日披露。

戏剧性的是,彩虹新能源在港股的股价已从2021年的高点55.996港元每股跌至8.45港元,截至5月12日时,其港股市值仅有15亿港元,而彩虹新能源将在A股创业板募集20亿人民币资金,这就意味着公司在A股上市后的市值将远超港股。那么借助彩虹新能源登陆创业板的事件刺激,公司在港股市场中能否迎来修复性行情?

并不排除这种可能,但事实上,一个公司在A股/H股双重上市时,A股股价较H股出现明显溢价是中短期内的正常现象,因为A股的流动性显著强于港股。以青岛啤酒(00168)为例,5月13日时,其A/H溢价为64.87%;中芯国际(00981)同一日的A/H溢价率更高达209.4%;即使与彩虹新能源一样从事光伏玻璃行业的福莱特(06865),其5月13日的A/H溢价亦高达70.75%。

因此,在同一企业A股较H股显著溢价的大环境下,若要判断其投资价值,还得回到公司的基本面上来,这才是决定公司长期价值的关键因素。

聚焦光伏玻璃实现净利润高速增长

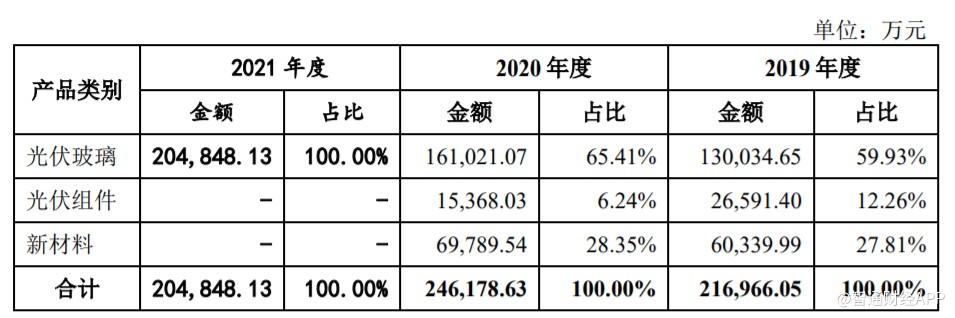

于2004年成立的彩虹新能源,当年便在港交所完成上市,其从事的业务包括光伏玻璃、光伏组件、新材料(锂电池正极材料、电子银浆料、光刻胶)等。据招股书显示,2020年时,其组件、新材料的收入分别为1.54亿、6.98亿元,占公司总收入的比例高达34.59%。

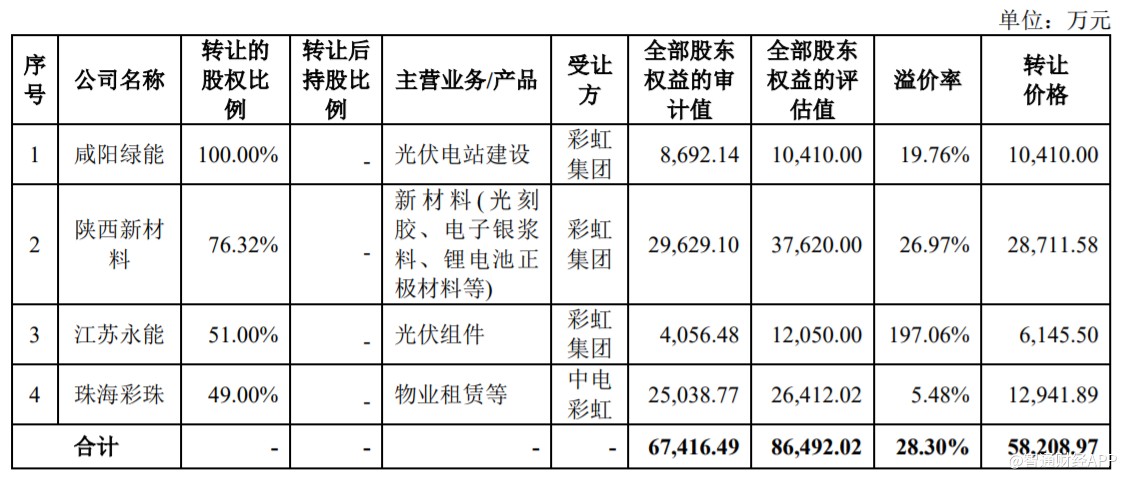

但为了聚焦光伏玻璃业务发展,彩虹新能源于2020年将非光伏玻璃业务的4家子公司以5.82亿的价格卖予了股东彩虹集团和中电彩虹。值得注意的是,截至创业板上市前,彩虹集团直接及间接持有彩虹新能源34.43%的股权,为公司的控股股东,中国电子通过彩虹集团、瑞博电子、中电彩虹及中电金投合计持有公司74.91%的股权,为公司的实际控制人。

因此自2021年开始,彩虹新能源只剩光伏玻璃业务。从过往收入来看,光伏玻璃业务实现了快速成长。据招股书显示,从2019至2021年,彩虹新能源的光伏玻璃业务的收入分别为13亿、16.1亿、20.48亿元,年复合增速26.49%。

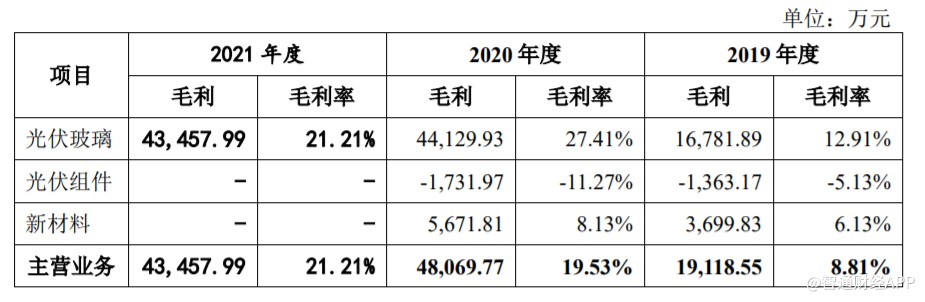

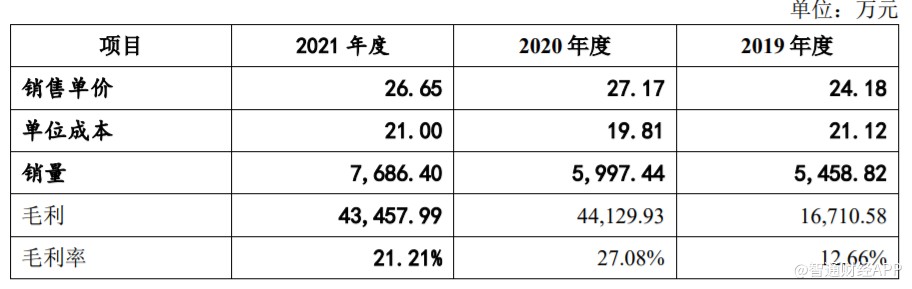

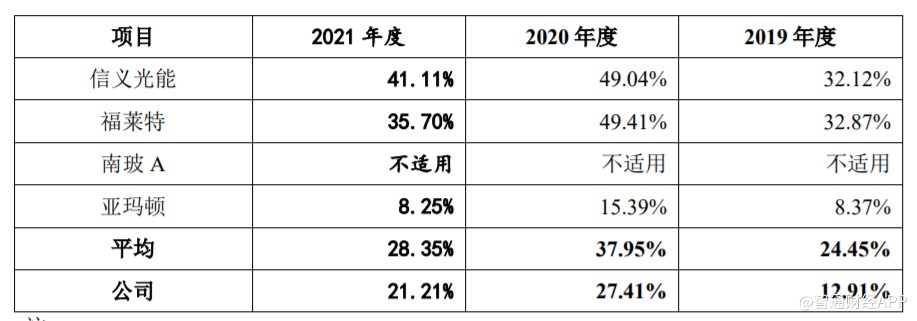

从毛利率来看,光伏玻璃的盈利能力出现了较大幅度的波动。2019年至2021年,光伏玻璃的毛利率分别为12.91%、27.41%、21.21%,呈先上升再下降的走势。

拆分来看,2020年毛利率的提升主要是因为光伏玻璃售价在2020年下半年提升以及原材料纯碱的成本下降所致;而2021年毛利率的下降主要是因为上游硅料价格上涨过高导致光伏开工减缓,光伏玻璃需求受到影响导致产品价格下跌以及纯碱价格上升挤压盈利空间。

若对比同行业玩家,彩虹新能源的毛利率处于相对较低的水平。据招股书显示,信义光能2019至2021年的毛利率分别为32.12%、49.04%、41.11%;福莱特同期的毛利率分别为32.87%、49.41%、35.7%,均明显高于彩虹新能源的毛利率。亚玛顿由于是外购原片进行深加工,因此没有比较价值。

为让投资者清楚了解公司光伏玻璃业务的利润情况,彩虹新能源做了模拟财务报表,即呈现剥离组件、新材料业务后公司的实际业绩情况。据模拟财务报表显示,彩虹新能源2019至2021年的扣非归母净利润分别为-4667.68万、8021.86万、1.57亿元,净利润逐年稳步提升。

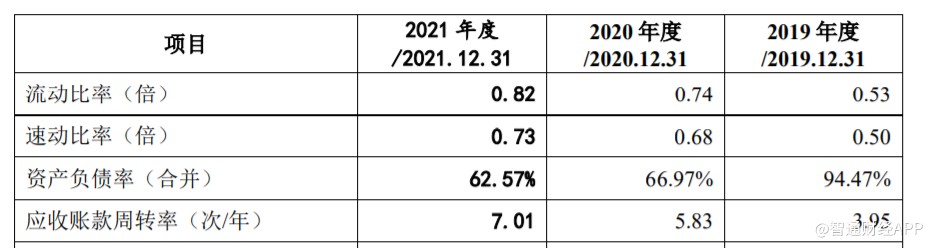

2021年在毛利率同比下滑近6个百分点的同时实现了扣非归母净利润的大幅增长,这主要得益于公司报告期内管理费用的压缩以及财务费用的大幅降低,以运营效率的增强带动盈利能力的提升。且随着净利润的稳步增长,各项资金流动性指标及负债率亦有明显改善。

短期内存量价齐升可能

中国光伏玻璃经过长期发展,通过在技术端不断积淀,最终实现从依赖进口到进口替代的超越。目前,中国已经发展成为全球第一大光伏玻璃生产国,2020年中国光伏玻璃产能在占全球90%以上份额。

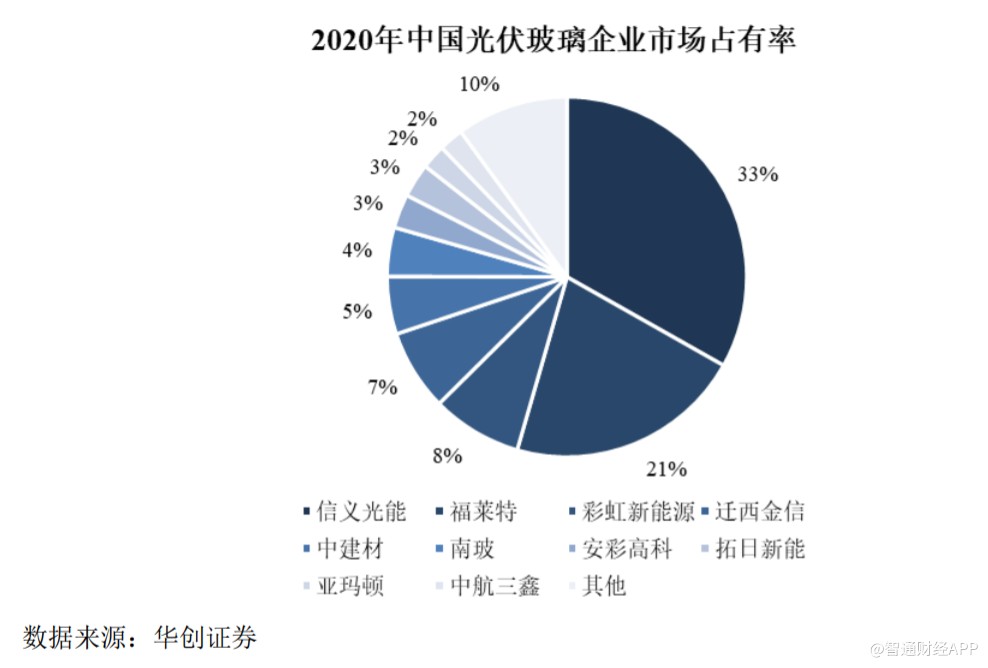

且我国光伏玻璃制造企业占据了全球光伏玻璃市场的前五名。其中,信义光能、福莱特市场份额占有率稳居前二,另外三家分别为彩虹新能源、金信和中建材。此外亚玛顿通过外购光伏玻璃原片进行加工产品后对外销售,也为业内主要企业之一。

据华创证券数据显示,若以产能计算市场占有率,截至2020年末时,信义光能、福莱特两家头部企业的占有率分别为33%、21%,二者合计高达54%;此外彩虹新能源、金信、中建材的市占率分别为8%、7%、5%。整个光伏玻璃产业呈现出了“两超多强”的竞争格局。

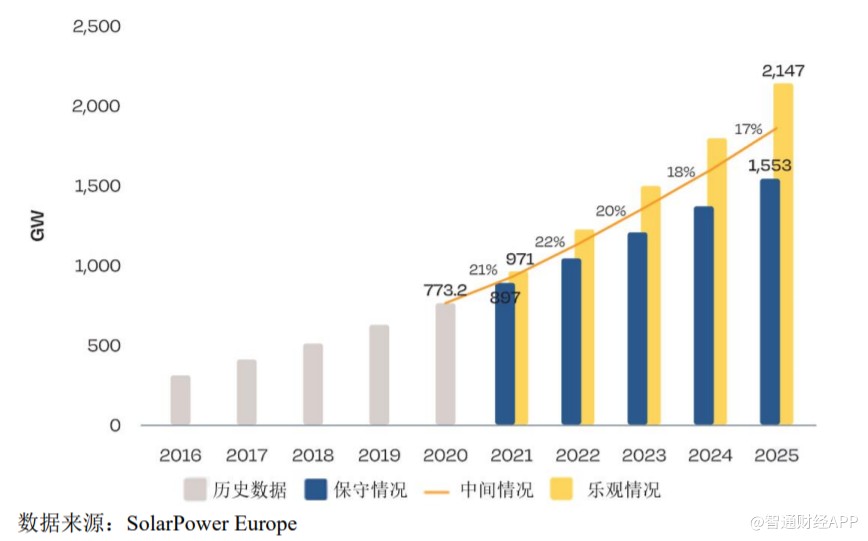

虽然市场高度集中,但光伏玻璃行业在两大逻辑的支撑下仍有明显的成长空间。其一是光伏新增装机直接驱动光伏玻璃需求增长。自2016年以来,全球光伏装机保持平稳增长,2020年已达到773.2GW,乐观预测下,2025年全球光伏装机将达到2147GW,保守预测下,也将达到1553GW,光伏新增装机稳健增长。

其二,双玻加速渗透进一步打开行业空间。双面组件凭借发电效率高、使用年限长、综合发电成本低等优势,市占率不断提升,根据CPIA数据显示,至2023年单双面组件市场占比将基本相当,双玻的快速渗透提振光伏玻璃市场需求。

值得注意的是,光伏行业在2022年下半年的发展便有望提速,这是因为上游的硅料于下半年投产后,制约光伏行业发展速度的关键因素便能得到缓解,届时,产业价值将在产业链内重新分配,整个行业将重拾增长。据东亚前海证券测算,2022/2023年全球光伏玻璃总需求量分别为1334/1515万吨,2021至2025年全球光伏玻璃需求量的复合增速为12%。

市场需求稳步增长之际,市场供给值得重点关注。玻璃行业扩产周期相对较长,一般有1-1.5年产线建设期、1个月烧窑期和3-4个月产能爬坡期,因此2020年政策对供给放松下新增产能将集中于2022年释放。

东亚前海证券根据主要厂商扩产计划统计,在不考虑冷修停产和产能复产的情况下,2022/2023年底光伏玻璃在产产能可分别达到71360/94960吨/天,对应有效在产产能为2084/2773万吨,光伏玻璃名义产能供给过剩。

针对光伏玻璃行业这样需求稳健增长但供给存过剩可能的情况,市场有部分观点认为一线厂商优势难存,二三线厂商存弯道超车可能。但事实上,出现这样的可能性的难度是极大的,首先,玻璃行业是一个资产重、高耗能,准入受资金、能耗指标和政策限制的市场,行业中的玩家能否如约达成仍有不确定性。

其次,成本+技术是光伏玻璃行业玩家的核心竞争力,信义光能、福莱特的毛利率显著高于彩虹新能源便是成本优势的体现,一线龙头在成本控制、技术把控方面的能力可对二三线厂商形成降维打击。因此,从中长期维度来看,光伏玻璃行业未来的发展趋势可能是市场集中度进一步向头部集中,二三线玩家虽也能分一杯羹,但若出现供给过剩的情况,剧烈的市场竞争将让二三线厂商的盈利空间被进一步压缩。所以就确定性而言,在中长期维度上选择一线龙头或是一个更好的选择。

就彩虹新能源而言,截至目前,公司有合肥光伏、延安新能源2个主要生产基地,合肥光伏现有窑炉2座,在产产能1550t/d,另有在建窑炉1座,产能750t/d,预计2022年可正式投产;延安新能源现有窑炉1座,在产产能850t/d,则公司2022年时的产能可达到3150t/d。

天风证券表示,22年光伏玻璃投产计划较大,但推进程度一般。若行业产能释放较慢,那么下半年光伏行业发展提速有望带动光伏玻璃价格阶段性调整,但长期价格仍需观察新产能投放情况。因此在下半年中,彩虹新能源迎来量价齐升的概率亦不小。

综合来看,为聚焦光伏玻璃业务,彩虹新能源将组件及新材料业务剥离,公司业绩表现也更为亮眼,收入稳健增长,净利润高速成长,2020年的净利润增长由收入及毛利率的提升带动,2021年在毛利率下滑之际净利润的大幅增长则是由收入及运营效率的提升所带动。

就未来发展而言,短期内行业新投产速度较缓,下半年或迎来量价齐升;中长期来看,产能过剩或成大势所趋,届时在头部企业的挤压下公司前景难言乐观。因此在下半年行业高景气时完成创业板的上市或许是彩虹新能源的最好选择。

扫码下载智通APP

扫码下载智通APP