招商宏观:出口改善的行业结构视角

本文来自“轩言全球宏观”作者为谢亚轩、刘亚欣。

核心观点:

哪个行业的出口改善更显著?从二季度出口规模同比增速来看,车船等运输设备、杂项产品、化工产品、塑料和橡胶、纸制品、皮毛制品、机电音像设备(含家电等)同比增长较快;但应注意二季度劳动密集型产品边际改善快于机电产品;集装箱、摩托和电动车、塑料制品、集成电路出口数量同比增长显著,摩托和电动车、塑料制品、电动机及发电机增速较一季度改善。

更加细分的产品中,机电产品中的铁道车辆设备、船舶、核反应堆、锅炉、机械器具出口较好,劳动密集型产品中的玩具、羽毛羽绒等制品出口较好,塑料、橡胶出口增速均接近10%。

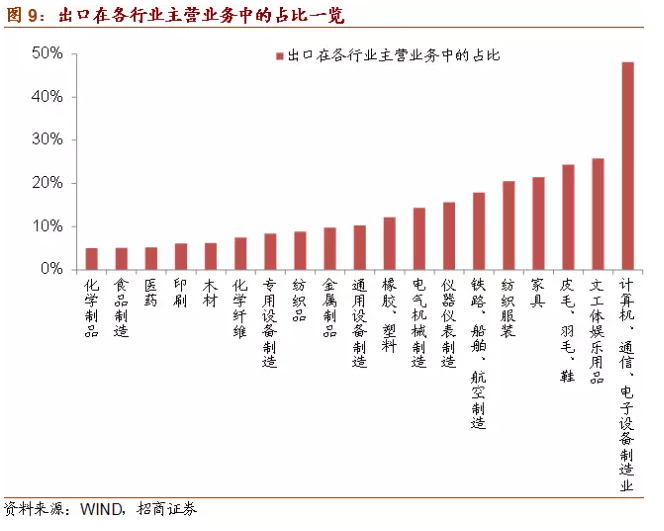

出口对哪个行业更重要?从出口收入占主营业务比重看,计算机、通信、电子设备制造业占比高达48%,文工体娱乐用品、皮毛、羽毛、鞋、家具、纺织服装等劳动密集型产品占比也在20%以上,铁路、船舶、航空、仪器仪表、电气机械、橡胶、塑料、通用设备占比在10-20%之间。

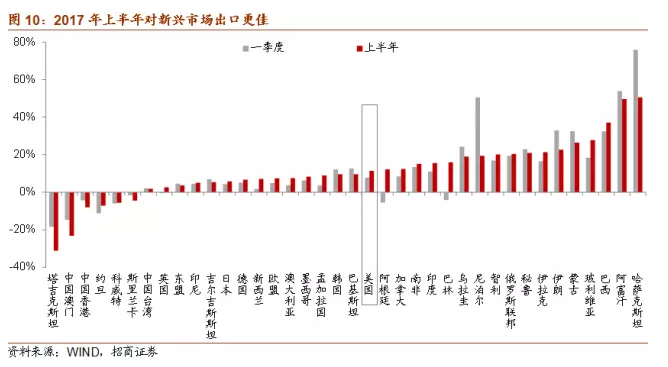

此外,我们希望再次提示大家重视新兴市场的修复和中国对其出口的改善。

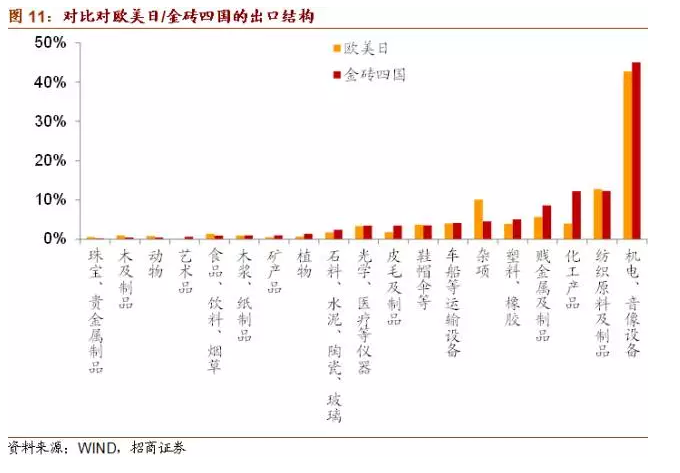

对欧美日与对新兴市场的出口结构有什么不同呢?对比中国对欧美日和金砖四国(巴西、俄罗斯、印度、南非)出口结构看,整体差异较小,机电、音像设备均是出口主力,对新兴市场出口的化工产品、贱金属、皮毛制品更多,新兴市场需求强劲对这些行业有利;而对发达国家出口的杂项产品(家具、寝具、玩具等)更多。

一、出口改善:哪个行业更显著?

今年以来,我国出口明显改善已基本成为共识,那么哪些行业受到出口的带动更为显著、更为具有持续性呢?

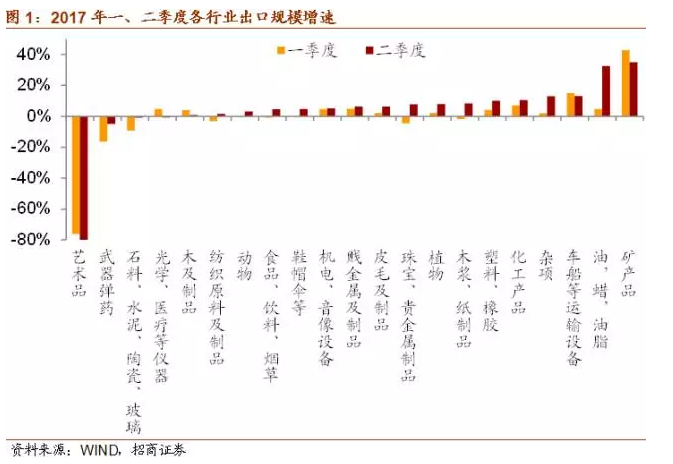

首先,从二季度出口规模同比增速来看,车船等运输设备、杂项产品、化工产品、塑料和橡胶、纸制品、皮毛制品、机电音像设备(含家电等)同比增长较快;二季度相较一季度的情况看,在增速改善幅度上,原材料及其制品>劳动密集型产品>机电产品。

二季度出口金额同比增速在5%以上的产品依次是:矿产品;油,蜡,油脂;车船等运输设备;杂项;化工产品;塑料、橡胶;木浆、纸制品;植物;珠宝、贵金属制品;皮毛及制品;贱金属及制品;机电、音像设备;不过,矿产品、贱金属、贵金属同比增速的上升中可能包含了较多价格因素的影响:从出口价格指数看,这三类产品的同比价格上升分别约为30%、16%、16%,基本解释了全部同比增速的上升;其他产品虽然价格亦有变化,但幅度较小。

二季度出口金额同比增速较一季度上升显著的产品依次是:油,蜡,油脂;珠宝、贵金属制品;武器弹药;杂项;木浆、纸制品;石料、水泥、陶瓷、玻璃;塑料、橡胶;植物;食品、饮料、烟草;鞋帽伞、纺织服装;化工产品。总结来看,在相较一季度的改善幅度上,原材料及其制品>劳动密集型产品>机电产品。

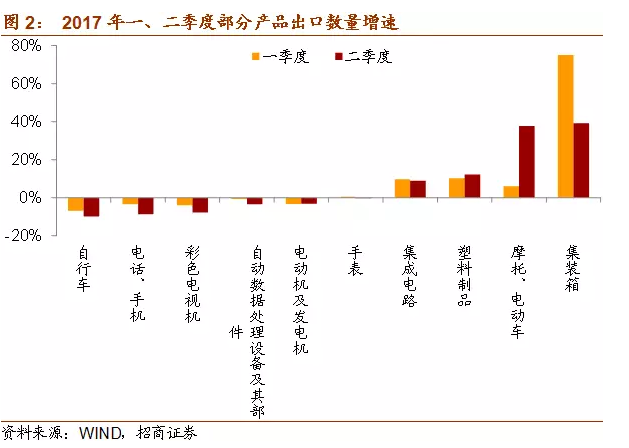

其次,从二季度出口数量来看,集装箱、摩托和电动车、塑料制品、集成电路同比增长显著,摩托和电动车、塑料制品、电动机及发电机增速较一季度改善。

二季度出口数量同比增长的制造业产品依次是:集装箱、摩托和电动车、塑料制品、集成电路;二季度出口数量同比增速较一季度上升的产品依次是:摩托和电动车、塑料制品、电动机及发电机。

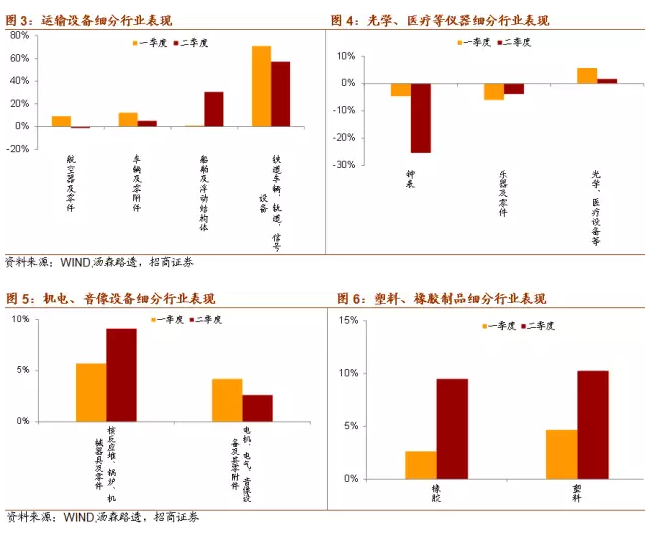

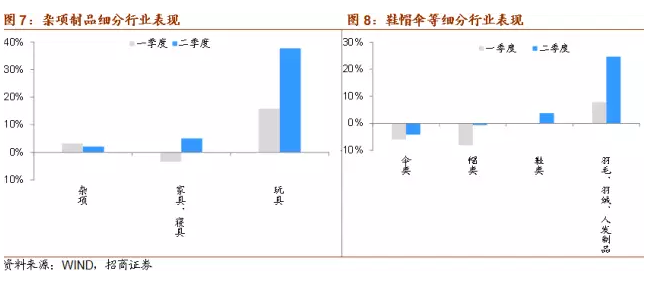

第三,从几个重要行业的细分行业看,机电产品中,铁道车辆设备、船舶、核反应堆、锅炉、机械器具出口较好,劳动密集型产品中,玩具、羽毛羽绒等制品出口较好,塑料、橡胶出口增速均接近10%。

二、出口对哪个行业更重要?

某类产品/某个行业的出口改善显著仍然不构成对国内的相关行业、企业有强劲带动的充分条件,这其中的核心变量在于不同行业对出口的依赖程度,如果某行业的产品以内销为主,或我国是某些产品的净进口国,那么出口的改善对它的影响将很小;而对于出口占比较高的行业,出口改善的带动作用理应更为凸显。

从2017年上半年的数据来看,出口收入占主营业务比重在5%以上的行业如图9所示。其中,计算机、通信、电子设备制造业占比高达48%,文工体娱乐用品、皮毛、羽毛、鞋、家具、纺织服装等劳动密集型产品占比也在20%以上,铁路、船舶、航空、仪器仪表、电气机械、橡胶、塑料、通用设备占比在10-20%之间。

三、对新兴市场和发达国家的出口结构有何不同?

欧美日发达国家基本面向好及其对我国出口的带动作用已经被市场所熟知,2017年半年,中国对美、欧盟、日本出口同比增速分别为11.4%、7.4%、5.8%。在此我们希望再次提示大家重视新兴市场的修复和中国对其出口的改善。

2017年1-6月,我国对哈萨克斯坦、阿富汗、巴西、玻利维亚、蒙古、伊朗、伊拉克、秘鲁、俄罗斯联邦、智利、尼泊尔、乌拉圭、巴林、印度、南非、加拿大、阿根廷等国的出口同比增速超过美国,除印度外几乎全部是商品出口国:

产油国:巴林、俄罗斯、伊拉克、伊朗、哈萨克斯坦、加拿大、阿根廷;

金属、矿产出口国:巴西、蒙古、尼泊尔、智利、秘鲁、玻利维亚、南非;

农业国:巴西、乌拉圭、阿富汗。

在《出口回升的极简逻辑》中,2016年中我们判断出口回升的“极简逻辑”是:发达国家需求稳定,随商品价格企稳,新兴经济体的需求显著回升。2017年以来中国出口结构数据显示对新兴市场出口增速14.6%,较发达国家高近一倍,充分证明我们这一判断。

对比上半年与一季度的出口数据可见,二季度相较一季度出口增速继续上升的(按照升幅大小)依次是:

巴林、阿根廷、玻利维亚、孟加拉国、新西兰、伊拉克、巴西、印度、约旦、加拿大、澳大利亚、美国、智利、英国、欧盟、墨西哥、南非、德国、日本、俄罗斯联邦、印尼、科威特。

由此可见,商品出口国和欧美日需求向好的趋势仍在持续,印度经济也延续了近几年的强劲表现,但东南亚等以制造业为主的国家需求持续较弱。

那么对欧美日与对新兴市场的出口结构有什么不同呢?对比中国对欧美日和金砖四国(巴西、俄罗斯、印度、南非)出口结构看,整体差异较小,机电、音像设备均是出口主力,对新兴市场出口的化工产品、贱金属、皮毛制品更多,新兴市场需求强劲对这些行业更加有利;而对发达国家出口的杂项产品(家具、寝具、玩具等)更多。(编辑:王梦艳)

扫码下载智通APP

扫码下载智通APP