美股上市16年,富维薄膜(FFHL.US)如何从聚酯薄膜第一股变成“被借壳”?

美东时间6月24日,富维薄膜(FFHL.US)发布了2022年第一季度的业绩报告。

财报中提到,由于我国双向拉伸聚酯薄膜市场激烈竞争且产品供过于求,导致公司一季度净利润大幅下滑46%,并且该状况在今年剩余时间内很难改善,另外双向拉伸聚酯薄膜市场竞争激烈,公司很难有效及时掌控其产品价格,因此未来公司可能会出现亏损。

财报披露后,富维薄膜股价立马来了个“三连跌”,后续股价也从区间最高的每股6.46美元跌至最低4.55美元,跌幅达到29.6%。

不过,一个月之后,市场风向立马出现了转变。7月18日和19日,富维薄膜分别大涨16.10%和22.81%,在中概股中脱颖而出。

上涨的原因则是,富维薄膜将被百家云以SPAC形式借壳上市。

新规已至,SPAC热度不减

SPAC,全称Special Purpose Acquisition Company,即“特殊目的并购公司”。这一上市途径对很多人来说可能比较陌生,但在海外,这已经是非常常见的一种上市模式。尤其近年来,可以说火遍华尔街。

数据显示,2020年,美国资本市场共有248家SPAC上市,总共筹资800亿美元,占据全年美股IPO的半壁江山。进入2021年,美国SPAC市场更是在不到3个月时间就打破了上年全年纪录,实现超过100笔SPAC交易。

在美国市场的带动下,2021年8月,英国金融市场行为监管局宣布进一步放宽SPAC在伦敦的上市条款;同年9月2日,新加坡证券交易所推出SPAC上市机制;9月17日,香港联交所关于推行"特殊目的收购公司"(SPAC)上市机制征询市场意见。全球市场掀起一股SPAC融资潮。

不过这场热潮也受到来自美国SEC的监管压力。据智通财经APP了解,2022年3月,美国证券交易委员会(SEC)公布了针对特殊目的收购公司(Special Purpose Acquisition Company,简称SPAC)的新法规,引起SPAC市场一系列波动。

在长达372页的SPAC新规草案中,SEC强调了加强对SPAC各类信息披露和透明度的审查要求。草案提到,在过去两年中,美国证券市场经历了SPAC上市交易数量的历史性激增,SPAC上市交易在2021年筹集了超过1600亿美元;2020年与2021年,有超过一半的上市交易是通过SPAC形式进行的。

虽然SPAC的基本结构自20世纪90年代以来就已存在,但近年来的风潮却引发了市场专家对SPAC结构的担忧。一些专家认为,SPAC保荐人补偿的金额和其他成本可能会导致对SPAC股东的稀释效应;还有一些专家认为,对比其他传统IPO企业,SPAC上市公司的投资者回报率相对较低。

所以,在3月出具的新规中,SEC要求加强SPAC首次公开发行及后续交易中的披露要求及投资者保护。提高SPAC整个交易流程信息披露的相关性、完整性、清晰度和可比性,并通过提供投资者保护来增强投资者对市场的信心,提升市场运作效率。

虽然市场对新规的颁布颇有微词,但整体而言,SPAC热度依旧。

据智通财经APP了解,今年6月,美国资本市场上,共有3家SPAC公司完成上市,9家已宣布合并的SPAC完成合并交易,11家SPAC公司与标的公司宣布合并。而今年上半年,已有70家SPAC公司完成了上市,募资规模约120亿美元。

目前,今年共有49家SPAC公司完成了企业合并,7家SPAC公司宣布清算。另外还有592家SPAC公司正在寻找并购对象,114家SPAC公司已经和潜在标的公司达成合并协议。

通常来说,SPAC需要一个干净的壳,也就是不存在固有业务、债务等问题,单纯只有现金、没有业务的纯壳公司。

而对于投资标的而言,相比传统IPO的估值与定价要结合投资者会议、路演、过往融资记录和实际发行情形来综合确定,也会受到股票发行窗口期和市场波动的影响。但在SPAC模式下,标的企业的估值,以及合并后公司账上保留的现金数,都可以由合并双方在协议中约定,这可以提前锁定融资额。因此,基于确定性的投资策略,带来了投资标的的高估值。

从国内通过SPAC上市的企业来看,行业主要分布在TMT、医疗、教育、金融和汽车等。这些新型科技公司及其商业模式,在使用传统的相对估值方法时,缺乏足够的市场参考来进行对比。投资人往往乐于按其市场前景给予更高估值。当SPAC在一级市场寻找到合适标的,并给予了这些企业极高的估值,二级市场的溢价也会水涨船高。

由此来看,此次百家云和富维薄膜的SPAC上市合作似乎算得上是近期美股SPAC上市的典型案例之一。

一家SaaS公司与一个“干净的壳”

正如上文提到,通过SPAC形式上市,关键的一步便是找到一个符合监管要求,且不存在固有业务、债务问题的“干净的壳”。由此来看,富维薄膜资质尚可。

富维薄膜2006年登陆美股市场,是国内首家登陆纳斯达克市场的BOPET薄膜第一股。

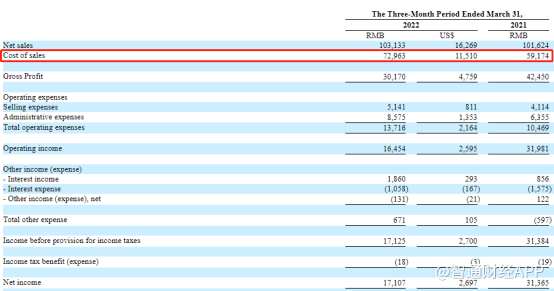

根据富维薄膜发布的2022年Q1季度财报,报告期内,公司实现营业收入1.03亿元,同比增长1.5%;同期归母净利润为1711万元,较上年同期的3137万元下降了45.6%。

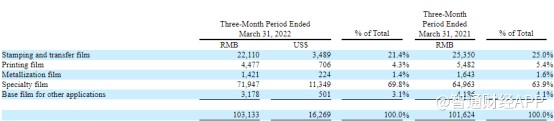

从收入结构来看,Q1季度,富维薄膜特种薄膜收入占比达到69.8%;冲压转移薄膜收入占比则为21.4%,剩下约10%的收入则来自于印刷薄膜、金属化薄膜及其他应用的基础薄膜。

不难看到,特种薄膜是富维薄膜主要收入来源,2022年Q1季度,公司的特种膜实现收入7190万元,其收入在总收入中的占比也从2021年同期的63.9%上升至2022年同期的69.8%。

但核心产品收入提升对公司业绩并没有足够的正向影响。对于第一季度业绩下降的原因,富维薄膜在财报中解释称,今年一季度,国内双向拉伸聚酯薄膜市场激烈竞争且产品供过于求,而且这种状况在今年剩余时间内很难改善。此外,由于双向拉伸聚酯薄膜市场竞争激烈,公司很难有效及时掌控其产品价格,因此未来该公司可能会出现亏损。

从财报来看,富维薄膜面临的困境并不主要在于自身,而在于客观市场环境,具体体现在国内聚酯薄膜产能过剩。

数据显示,2021年,我国聚酯薄膜产量达276万吨,产能预计在450万吨左右。而2020年聚酯薄膜需求量仅为265.20万吨。产能过剩导致导致近年来国内聚酯薄膜整体价格出现较大下滑。

并且,在此前的年报中,富维薄膜还提到,随着国内加强节能减排,公司因大量使用电力和天然气而将收到影响,其中包括由此带来的成本增加。这一现象在Q1季度还在延续。数据显示,Q1季度,公司销售成本达到7296.3万元,同比增长21.7%。这也导致公司当期毛利率从上年同期的41.8%跌至29.3%。

除此之外,富维薄膜债务和现金状况良好。Q1季度,公司短期借款为6500万元,流动负债合计1.41亿元,公司当期现金及现金等价物为2.61亿元,且当期经营活动现金流净额为1398.4万元。目前公司市值仅为2197.91万美元。

可见,公司市值小、拥有稳定的现金流且无短期债务风险。这也正是其成为“干净的壳”的主要原因。

而这次选择富维薄膜的则是一家对标Zoom和Twilio的音视频SaaS服务企业百家云。

智通财经APP了解到,百家云2014年作为在线教育机构跟谁学(高途)的附属部门成立,主要负责视频直播业务,2017年从跟谁学拆分出来独立运作。

成立初期,百家云主打音视频SaaS服务,服务对象以中小型客户为主,并主要集中在教育赛道。后期百家云借助产品力进行全行业快速扩张,服务范围逐渐往汽车、金融、医疗、电销等行业延伸。目前该公司产品主要分为四大板块:视频SaaS/PaaS业务、视频云产品和软件、视频AI和系统解决方案,以及应用于音视频领域的智能硬件。

去年7月,百家云宣布获得数亿元的C轮融资,投资方为行知资本。本轮融资完成后,百家云估值超30亿元。

根据此次合并协议,富维薄膜将以协议签署前30天收盘均价作为定价,增发5.2亿美元的股份,吸收合并百家云公司所有的资产和业务。合并预计最快于今年下半年完成。

扫码下载智通APP

扫码下载智通APP