华尔街纷纷唱空美股:近期反弹与盈利前景不符 将无法持续

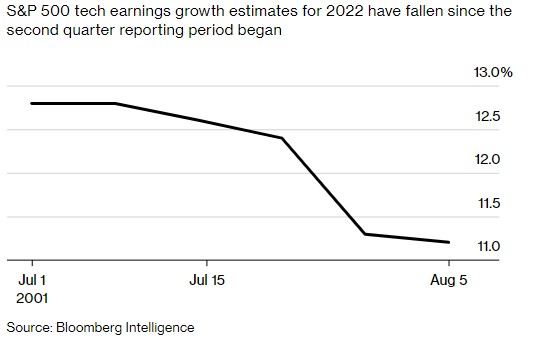

智通财经APP获悉,在过去一个月,科技股持续上涨,但根据彭博汇编的数据,自7月二季度财报季以来,分析师对标普500指数中科技公司2022年盈利增长的预测已下降约两个百分点。由于华尔街担忧经济衰退和公司营收增长放缓,2023年盈利预测的下降幅度更大。大摩、高盛等投行认为美股近期的反弹无法持续。

科技股上涨或不可持续

自6月16日收于近两年低点以来,纳斯达克100指数已上涨19%。微软等大型科技股的业绩好于预期、美国国债收益率下降以及对经济或许能避开衰退的猜测,推动了这一涨势。然而,在美联储仍在激进加息且通胀居高不下的情况下,不断恶化的盈利前景让许多投资者怀疑纳斯达克100指数的猛烈反弹是否可持续。

Boston Partners全球市场研究主管Mike Mullaney表示:“现在发生的事情(科技股反弹)非常不合逻辑,如果你看一下事实,就知道这不太合理。”

瑞银全球财富管理首席投资官Mark Haefele认为,虽然涨势喜人,但现在大举重返成长股还为时过早。

他指出:“由于近期通胀、美联储政策和全球经济增长存在不确定性,我们继续偏向于价值投资。”

黯淡的盈利前景与近期的反弹不符

摩根士丹利策略师MichaelJ.Wilson和高盛策略师DavidJ.Kostin都指出,美股黯淡的盈利前景与近期的反弹不符。

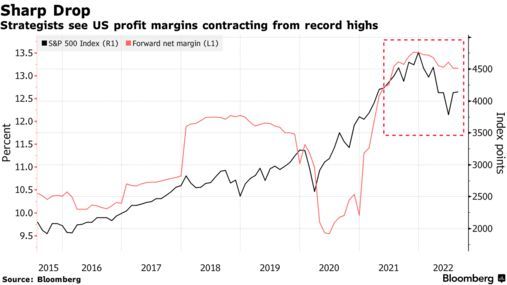

他们预计,鉴于持续的成本压力,明年企业利润率将收缩。Wilson一直是美股的唱空者,他认为近期的反弹基本结束。他在8月8日的一份报告中表示:“虽然终端消费者的价格仍在快速上涨,但生产者价格的上涨速度更快,是两倍的幅度。”他还认为,市场对目前的利润率扩张到2023年的预期不切实际,因为成本压力难以下降,而需求在消退。

高盛策略师Kostin持有类似观点,他表示,虽然营收继续增长,但更高的投入成本将削弱明年的利润率。Kostin现在预计,净利润率到2023年将下降25个基点,并且每个行业都会出现收缩,其中以材料、能源和医疗保健为首。

熊市反弹

摩根士丹利策略师Wilson正确地预测了今年美股的抛售,但对最近的反弹持怀疑态度,称其为“熊市反弹”,理由是人们越来越担心经济衰退。虽然他认为通胀已经见顶,并且可能会以超过市场目前预期的速度下降,但这对股市仍然不是好兆头,因为它将降低经营杠杆并拖累公司盈利。

美国银行的策略师也表示,他们预计标普500指数在9月美联储下次会议前的交易区间为3800至4200点。

相比之下,摩根大通仍然是少数看好美股的投行。该行策略师在周一的一份报告中重申,风险回报并非全是坏事,因为疲弱的数据可能会使美联储调整货币政策。

扫码下载智通APP

扫码下载智通APP