瑞银:澳新市场为并购发行股票的势头将持续至明年

智通财经APP获悉,瑞银表示,澳大利亚和新西兰为并购筹集资金而进行的股票销售到年底应该会保持强劲势头,传统的首次公开募股(IPO)仍远未复苏。据了解,今年上述两国规模最大的一些股票发售涉及向现有股东发行股票,以筹集资金购买资产。

瑞银澳大利亚和新西兰股权资本市场联席主管Matthew Beggs表示,规模较大的公司正引领“这一趋势回归股东友好型股权融资结构”。自2020年以来,由于融资成本较低,许多公司处于健康状况,“我预计大部分股权融资收益将倾向于并购,或与增长相关的目的。”

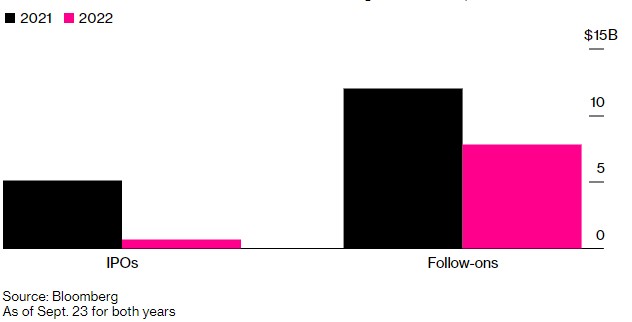

据悉,由于市场波动加剧、对经济放缓、高通胀和利率上升的担忧令投资者保持警惕,发行人处于观望状态,今年这两个市场的传统IPO都出现了大幅下滑,与全球市场的情况一致。另一方面,据数据显示,今年两个市场整体ECM业务中后续发行的份额跃升至93%,而2021年同期为70%。

Beggs称,今年有四宗规模超过10亿澳元(6.51亿美元)的并购交易将出售股票作为融资结构的一部分,这一趋势可能会持续到明年。

如今,利用现有股票持有者作为资金来源正变得越来越有吸引力,因为在多年的低借贷成本之后,利率上升使得债务融资变得更加昂贵。

例如,基础设施开发商Atlas Arteria Ltd本月早些时候宣布,计划通过发行股票筹资31亿澳元,为其收购Chicago Skyway收费公路提供资金。

此外,今年7月,澳大利亚和新西兰银行集团(Australia and New Zealand Banking Group)向股东出售新股,为收购Suncorp Group Ltd.筹集了约35亿澳元的资金。

同月,carsales.com Ltd.表示,通过价值12亿澳元的股权发行,收购Trader Interactive 51%的股份。相比之下,悉尼近一年来的IPO规模都没有超过10亿澳元。

可以肯定的是,这些公司一旦宣布权利要约,一些投资者所持有的股票就会开始缩水。据了解,Atlas Arteria的股价自提出出售股票收购Chicago Skyway以来下跌了14%,carsales.com的股价也在提出收购要约后下跌。

Beggs表示,一旦市场对通胀和央行利率活动的预期得到更好的匹配,IPO可能会在2023年出现一个"更具建设性"的环境中复苏。

扫码下载智通APP

扫码下载智通APP