市场暴跌 都怪美联储?

越来越多的迹象表明通胀正在减弱,但美联储似乎决心继续加息,尽管这会给经济和就业带来代价。

批评人士抨击美联储在应对通胀方面行动太晚似乎就发生在昨天。如今,随着美国通胀接近40年来高点,这些批评人士看起来颇有先见之明,但措辞正在转向一种不安的语气。现在,人们担心的是,随着美联储启动自上世纪80年代初以来最快的加息周期,这可能会导致过度紧缩并将美国经济推入衰退。美联储在上周公布的点阵图显示,政策制定者预计基准利率到今年年底将升至4.4%,比上次发布的点阵图预测高出100基点;基准利率将在明年达到4.6%的峰值,高于市场此前预计的4.5%的峰值。

1、美联储或再犯错 经济衰退已成共识

智通财经APP获悉,贝莱德投资研究所(BlackRock Investment Institute)周一表示,包括美联储在内的许多央行似乎只专注于将通胀率降至2%,而没有意识到这会给经济带来多大的痛苦。

贝莱德投资研究所表示:“这一切都意味着一个明确的顺序。首先是过度紧缩的政策,其次是严重的经济损害,几个月后才会出现通胀缓解的迹象。我们认为,在产能受限的情况下,如此激进地加息将导致经济衰退,经济活动将受到约2%的打击,失业人数将增加300万。我们认为,美联储不仅低估了衰退的必要性,而且忽视了它在逻辑上的必要性。”

同样受到这些担忧困扰的还有前纽约联储主席Bill Dudley。他表示,美联储需要更清楚地认识到加息将带来的痛苦。最近几周,在房地产市场和一系列其他指标出现了通胀降温的多个迹象后,担忧慢慢浮出水面,然后似乎突然就出现了。

华尔街著名经济学家、投行Evercore ISI经济研究团队主席Ed Hyman在周二提出了一个“黄金问题”,即美联储是否应该继续收紧政策。

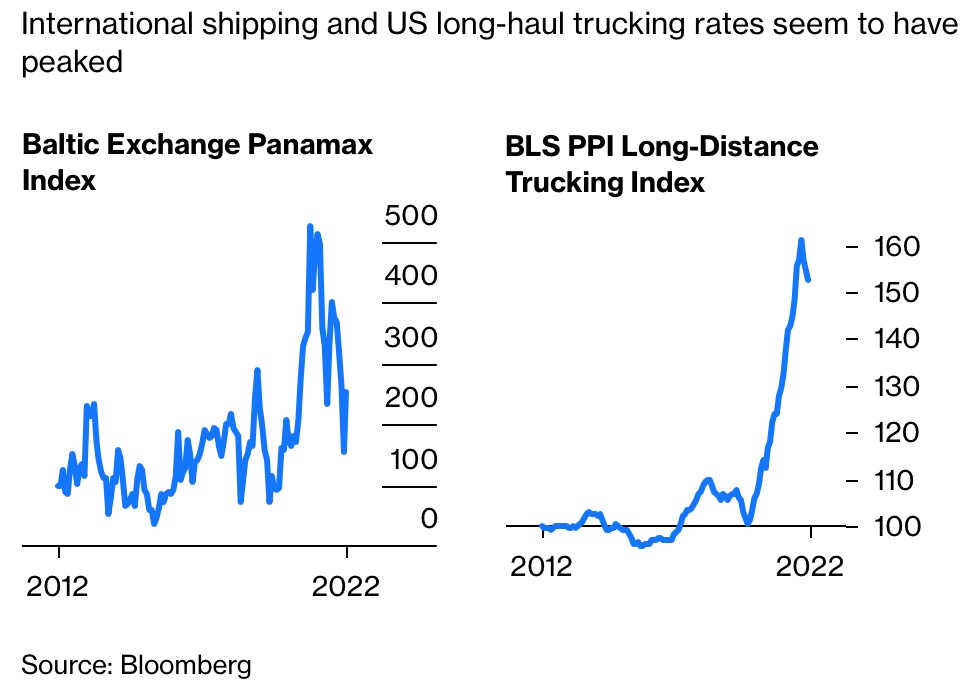

他列举了通胀正在减弱的多个迹象,包括:大宗商品价格正在下跌;近期新签租约的租金中位数在下降;全美商业经济协会发现,更多公司的利润率在下降,而不是上升;服务业PMI和制造业PMI远低于峰值;卡车运价从5月峰值下降;国际航运价格回落;二手车价格下跌(尽管速度不及预期);核心进口价格通胀在过去三个月均为负值;平均时薪增长落后于物价增长;消费者通胀预期下降且似乎完全可控……

国际航运和美国长途卡车运费似乎已见顶

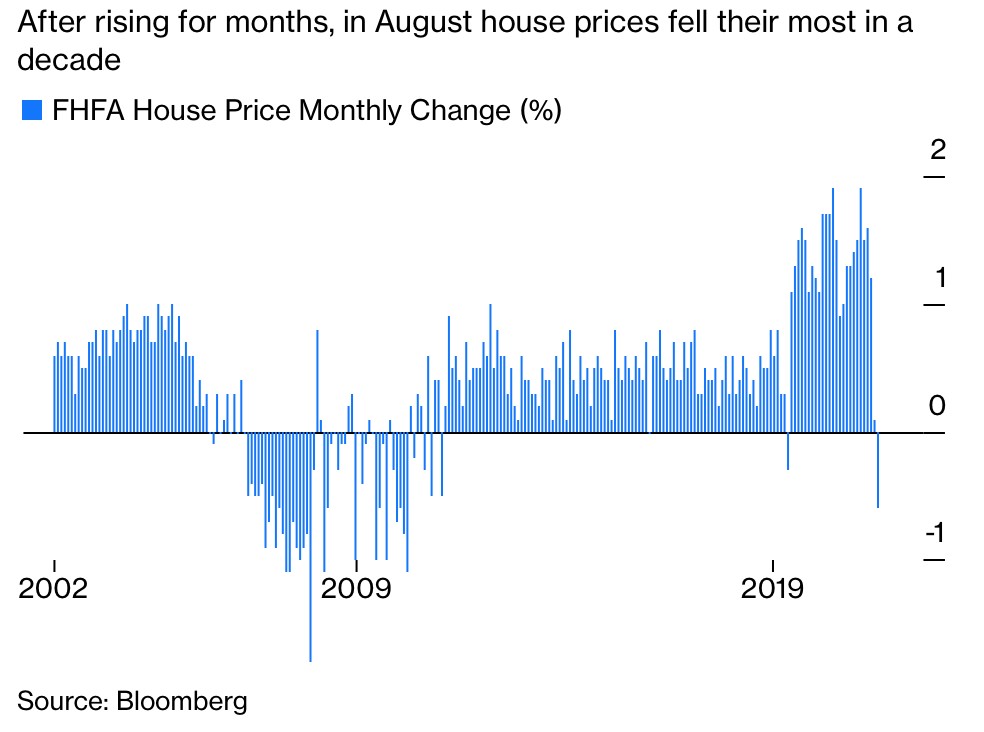

美联储大幅加息同样对美国楼市造成打击。随着抵押贷款利率上升,美国房价10年来首次出现下跌。标普CoreLogic Case-Shiller房价指数7月份下跌0.44%,为2012年3月以来首次下跌;联邦住房融资局(Federal House Financing Agency)的调查也显示,8月出现了十多年来全美房价的最大跌幅。

美国楼市下跌

在投资机构Natixis Investment Managers Solutions首席投资组合策略师Jack Janasiewicz看来,通胀的组成部分可以分为两部分:周期性和结构性,而结构性通胀——包括租金和劳动力市场——是最棘手的。他表示:“没有人知道终点利率是多少,这就是问题所在。考虑到我们开始看到复苏的滞后,他们可能在这个时候过度收紧了。我们需要时间,需要观察数据才能知道。”

Homrich Berg首席投资官Stephanie Lang认为,美联储的“数据依赖”可能导致政策错误,而且它现在似乎已经听天由命地任由经济衰退发生。他表示:“我不认为我们有足够的数据让美联储在下一次加息前停止紧缩。不幸的是,这对经济意味着,即使我们还没有陷入衰退,它也很快就会到来。”

或许,一旦资产价格开始遭受真正打击,对美联储的这种批评就会不可避免地出现。标普500指数在周二收盘时连续第六个交易日下跌,这是自2020年2月疫情爆发以来最长的连跌;债券也继续遭遇历史性的抛售。但目前,投资者明显的担忧是,继去年在应对通胀过于缓慢的错误之后,美联储将再次出现太过鹰派的错误。

2、情况很糟糕 债市股市都难逃一劫

在剧烈的市场波动中,人们很容易迷失方向。德意志银行分析师Jim Reid及其团队通过历史数据给出了一些观点。

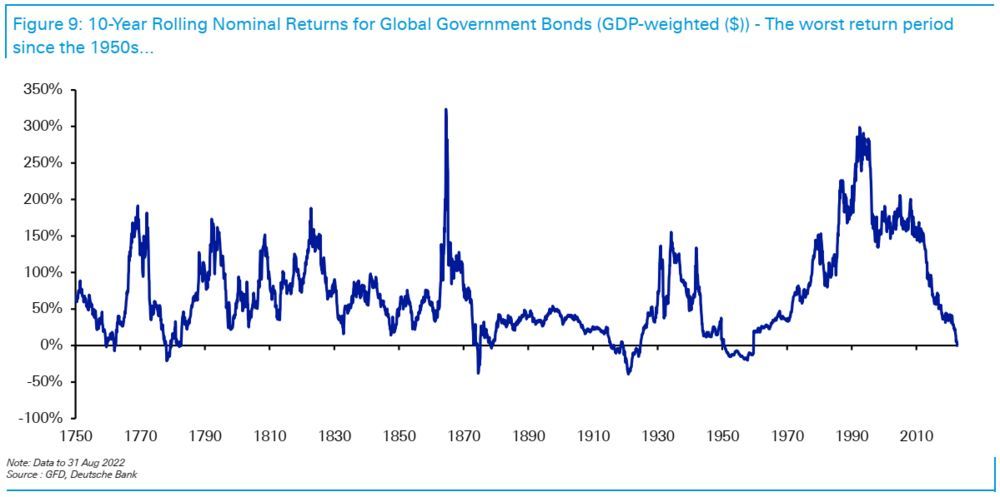

德银表示,债券市场正在发生的事情确实很可怕。若将全球政府债券作为一个整体来看,过去10年的所有收益都已经荡然无存。在追溯到1750年的一组数据中,债券在10年时间里出现负回报仅出现在包括美国独立战争、普法战争、以及20世纪的两次世界大战之后。像当下这样没有战争的破坏所推动的债券市场崩溃是前所未见的。

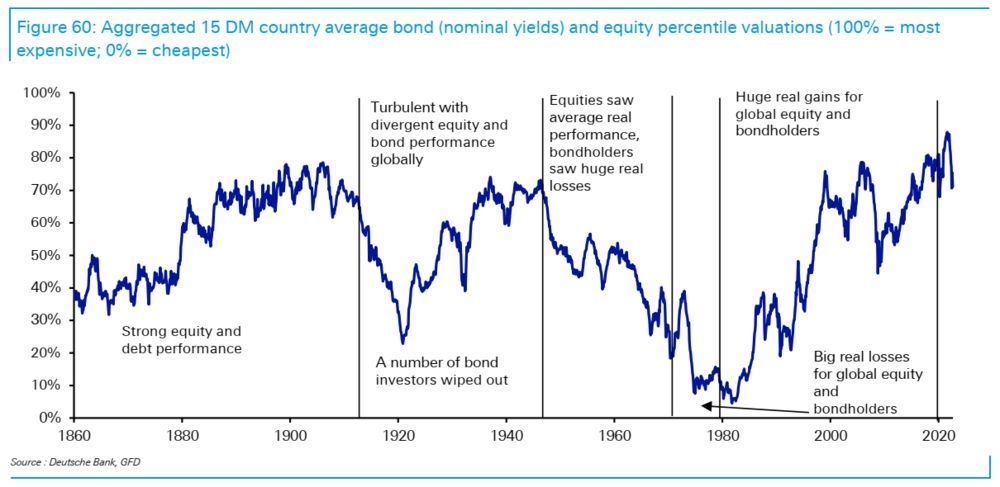

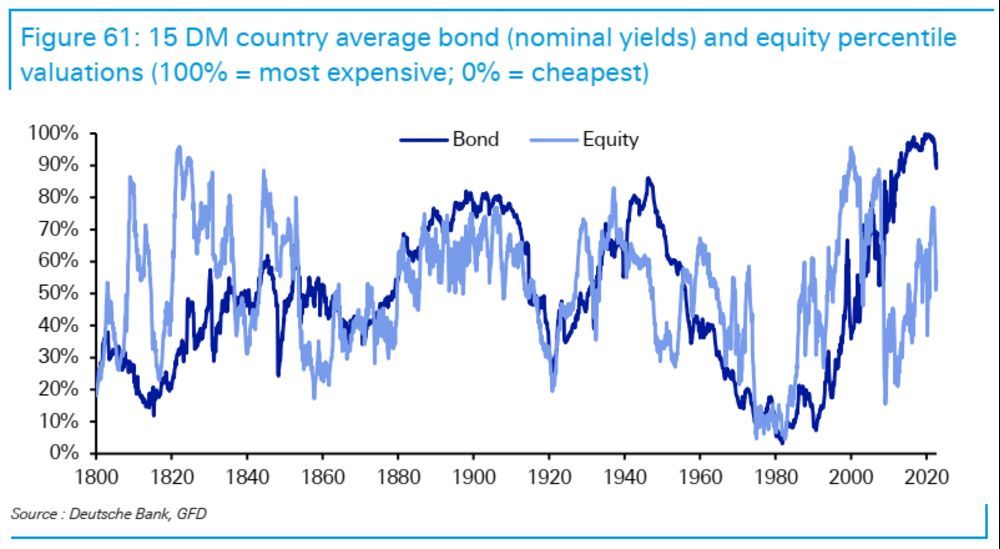

有市场人士乐观地认为,即使这被证明是历史上最严重的债市崩盘之一,但过去的经验表明,大部分下跌已经发生。然而,德银的另一项研究表明,金融资产还有很大的下跌空间。该团队收集了15个发达国家自1860年以来的债券和股票估值数据。疫情推动这两项资产类别的综合估值达到了美国内战爆发以来的最高水平。尽管去年的下跌已经开始产生影响,但该研究倾向于强化我们正在进入一个新的金融时代的理论,在这个时代,我们可以预期股票和债券的估值将稳步下降(在它们的估值稳步上升40年之后,这似乎是合理的)。

在此基础上,债券开始时远比股票贵,而股票的估值看起来并没有明显的过高。不过,取15个发达国家的数据有助于纠正“以美国为中心”的观点,因为只有美国股票的估值看起来特别极端。然而,债券似乎还有进一步下跌的空间。

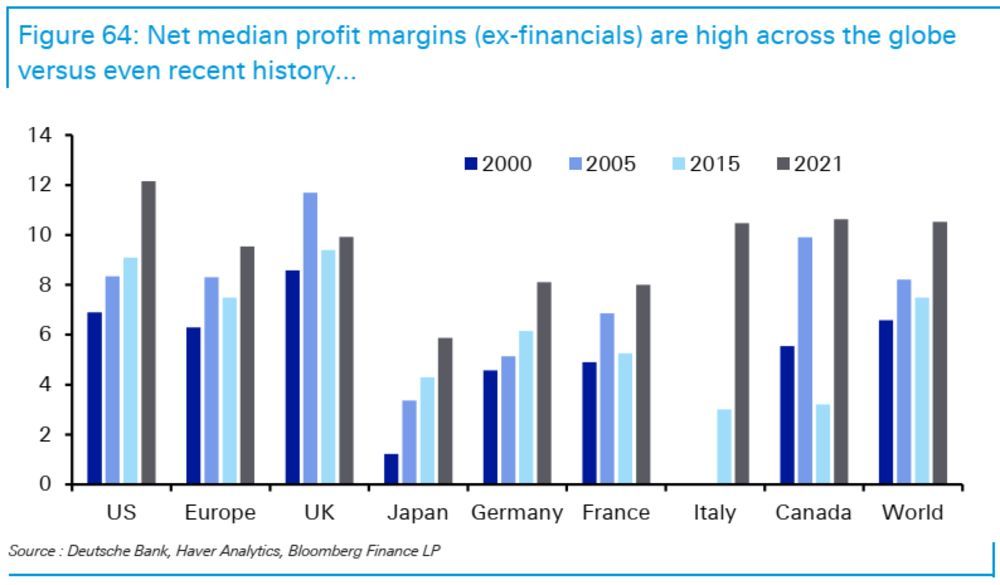

那么,股票能否为未来几年提供一个避风港呢?问题在于,利润率似乎处于历史高位,尤其是在美国。从历史上看,利润率趋向于回归均值(主要是因为劳动力和资本的命运反复无常)。随着劳工谈判立场的反弹,利润率将会被挤压,进而对股市造成影响。

扫码下载智通APP

扫码下载智通APP