中指研究院:TOP100房企9月单月销售额环比增长24.8%

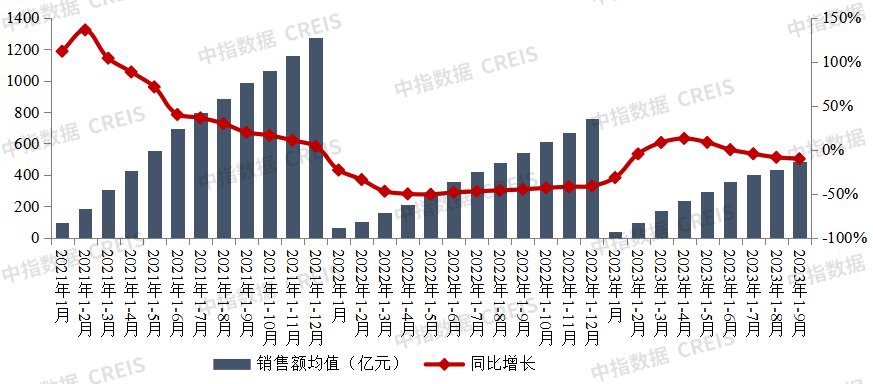

智通财经APP获悉,据中指研究院发布2023年1-9月中国房地产企业销售业绩排行榜数据显示,2023年1-9月,TOP100房企销售总额为48501.0亿元,同比下降10.3%,降幅相比上月扩大1.7个百分点。其中TOP100房企9月单月销售额同比下降24.1%,环比增长24.8%。策略方面,8月底多部委落地楼市优化举措,随后一二线城市加入放松限购限贷政策行列,近期各地政策出台频次有所加快,政策支持力度增强,提振了市场信心。展望后市,在核心城市市场活跃度提升以及去年低基数效应显现背景下,预计四季度全国商品房销售面积同比降幅将有所收窄。

1.业绩:TOP100房企销售总额为48501.0亿元,同比下降10.3%

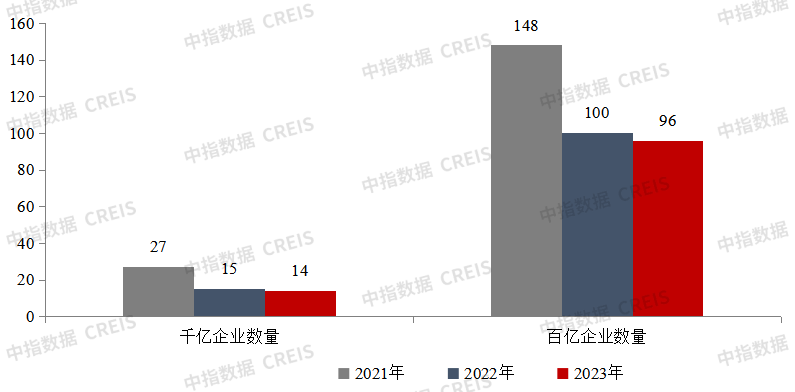

2023年1-9月,TOP100房企销售总额为48501.0亿元,同比下降10.3%,降幅相比上月扩大1.7个百分点。其中TOP100房企9月单月销售额同比下降24.1%,环比增长24.8%。销售额超千亿房企14家,较去年同期减少1家,百亿房企96家,较去年同期减少4家。TOP100房企权益销售额为33233.4亿元,权益销售面积为19460.2万平方米。

图:2021年至2023年1-9月TOP100房企销售额均值及增速情况

数据来源:中指数据CREIS

注:文中分析所用销售额,如无特别说明,均指全口径销售额。

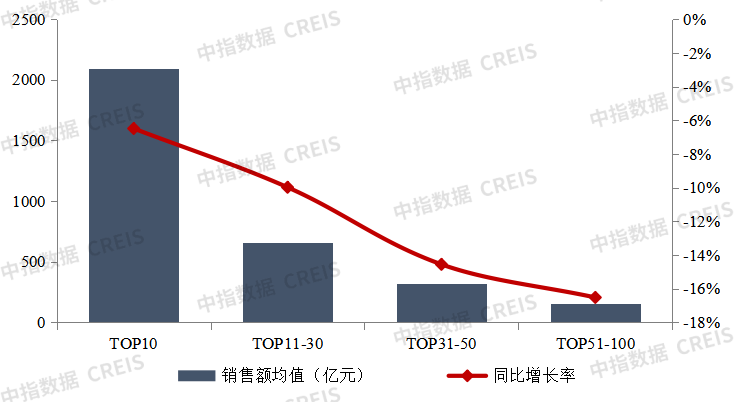

2023年1-9月,各阵营房企销售额均有所下降。其中,TOP10房企销售额均值为2096.3亿元,较上年下降6.5%;TOP11-30房企销售额均值为659.5亿元,较上年下降10.0%;TOP31-50房企销售均值为323.4亿元,较上年下降14.6%;TOP51-100房企销售额均值为157.6亿元,同比下降16.5%。

图:2023年1-9月各阵营销售额增长情况

数据来源:中指数据CREIS

2.数量:百亿以上阵营企业数量减少

图:2021年至2023年1-9月千亿、百亿房企数量

数据来源:中指数据CREIS

2023年1-9月,百亿以上阵营企业数量减少。具体来看,千亿以上阵营14家,较去年同期减少1家,销售额均值1816.8元。第二阵营(500-1000亿)企业9家,较去年同期减少5家,销售额均值616.5亿元。第三阵营(300-500亿)企业19家,较去年同期减少7家,销售额均值396.7亿元。第四阵营(100-300亿)企业为54家,较去年同期增加9家,销售额均值177.7亿元。

表:2023年1-9月TOP100房企各阵营数量及销售额均值情况

数据来源:中指数据CREIS

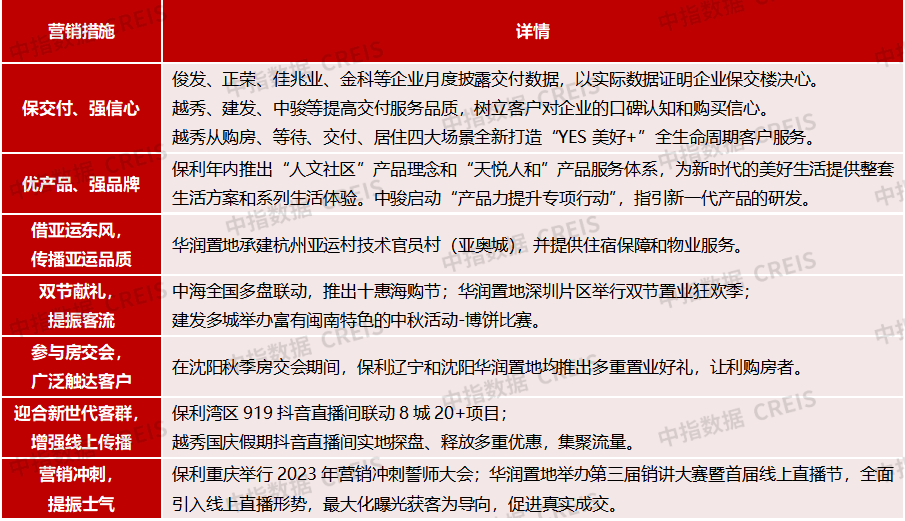

3.营销策略:宽松政策落地,房企多措并举促销售

8月底多部委落地楼市优化举措,随后一二线城市加入放松限购限贷政策行列,近期各地政策出台频次有所加快,政策支持力度增强,提振了市场信心。房企借助8月底政策宽松风口,多措并举、因城施策增客户信心、提员工士气、引多方流量、促真实成交,力图使“金九银十”实至名归。

一方面,房企讲产品、保交付,以实实在在的优质产品增强客户信心,如多家民营房企近期按月披露交付数据,以实际数据证明企业保交付能力。另一方面,房企借助各类热点活动,或打造热点事件,增强产品曝光度,扩大客群覆盖范围,如中海国庆期间推出十惠海购节;建发双节期间在多城举办富有地域特色的民俗文化活动;万科在全国推出周年庆活动,旗下新房、长租公寓、酒店和度假村等多个板块齐推优惠活动,形成聚合效应。同时,房企迎合新世代客群,利用新媒体传播手段多方触达客群,保利、越秀等企业开展直播,并结合线上线下优惠、实地探盘等活动,有效集聚流量并将流量引入线下,促进有效成交。

表:近期房企营销动作

数据来源:中指数据CREIS

4.展望:在核心城市市场活跃度提升以及去年低基数效应显现背景下,预计四季度全国商品房销售面积同比降幅将有所收窄

政策方面,9月,监管部门逐步落实前期已出台的各项政策,各地加快落实优化限购限贷等政策,提振市场信心。27日,央行在2023年第三季度例会中再次强调“因城施策精准实施差别化住房信贷政策,支持刚性和改善性住房需求,落实新发放首套房贷利率政策动态调整机制,调降首付比和二套房贷利率下限”。

9月,地方政策落地节奏进一步加快,根据中指监测,各地政策出台频次达2022年四季度以来单月最高水平,其中,11个二线城市全面取消限购,多个核心城市缩小限购范围,一线城市中广州近郊已取消限购,深圳降低了首套、二套房贷利率,均对市场信心起到提振作用。另外,各地针对供给端政策的支持力度也在继续加大,如武汉发布的“汉十条”中明确提出支持盘活企业资产、加快盘活存量用地,明确对已出让尚未建设的存量用地,政府可组织开展土地收回和规划优化,并重新供应等。

市场方面,9月,购房者置业意愿有所提升,月初新政落地后购房者访盘量短期明显增加,从网签数据来看,北京、上海、广州等核心城市新房销售规模在9月中下旬出现上升,市场活跃度有所好转,政策效果初步显现,但全国房地产市场销售规模尚未出现明显回升,整体仍处低位。据初步统计,9月,重点100城新房成交面积环比增长约14%,同比下降约20%。供给端来看,本月企业推盘意愿小幅回升,根据中指数据,重点50城批准上市面积环比增长约7%,月末,部分房企为备战十一假期积极推货,或对市场销售形成助力。

分城市来看,部分核心城市居民购房意愿好转,在低基数下环比出现增长:

长三角、珠三角中上海、杭州、广州等城市新房销售在政策等因素带动下环比增长,但在去年同期较高基数下,同比仍下降,而扬州、中山等前期政策环境较为宽松的城市,政策带动效果较弱,9月销售面积环同比均下降。

京津冀、山东地区、中西部地区除个别城市外,市场整体延续低温运行,其中,北京受“认房不认贷”政策优化影响,月初市场情绪明显回升,叠加部分项目集中网签、低基数效应,新房、二手房成交规模环比均明显增长;青岛、济南,虽全面放开限购,但市场表现相对平淡,在较低基数下环比增幅不足20%,同比降幅仍超30%,市场活跃度仍偏弱;成都9月26日缩小限购范围、取消144平米以上住房限购,但政策效果尚未体现至成交端,9月销售规模未出现明显改善。

整体来看,当前部分核心城市房地产市场活跃度有所回升,政策效果初显。短期来看,预计核心一二线城市市场活跃度提升仍将持续一段时间,持续时间将好于普通二线及三四线城市。从全国来看,在核心城市市场活跃度提升以及去年低基数效应显现背景下,预计四季度全国商品房销售面积同比降幅将有所收窄。

扫码下载智通APP

扫码下载智通APP