华创宏观:中秋国庆旅游“价”比“量”好

核心观点

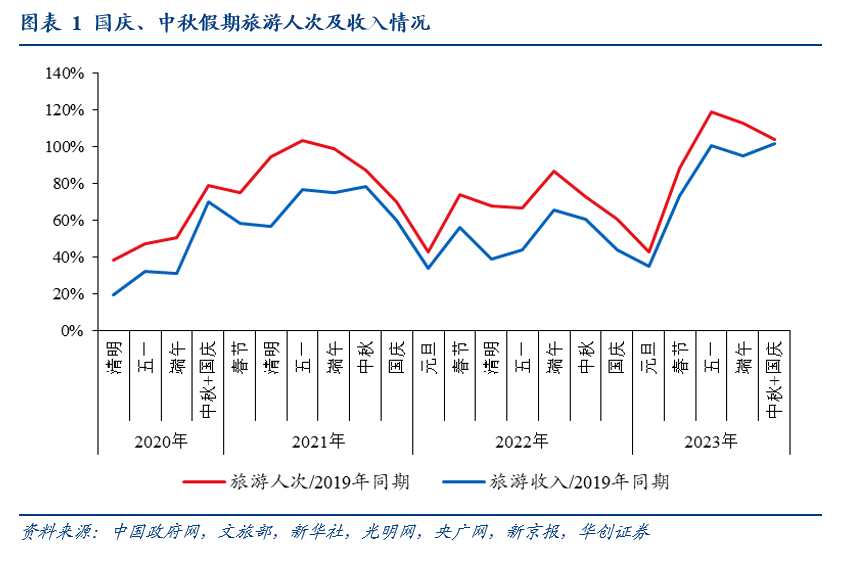

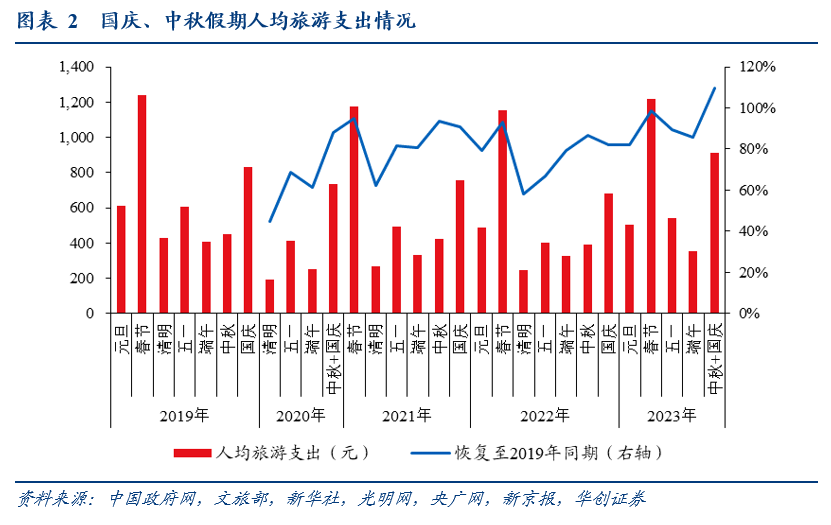

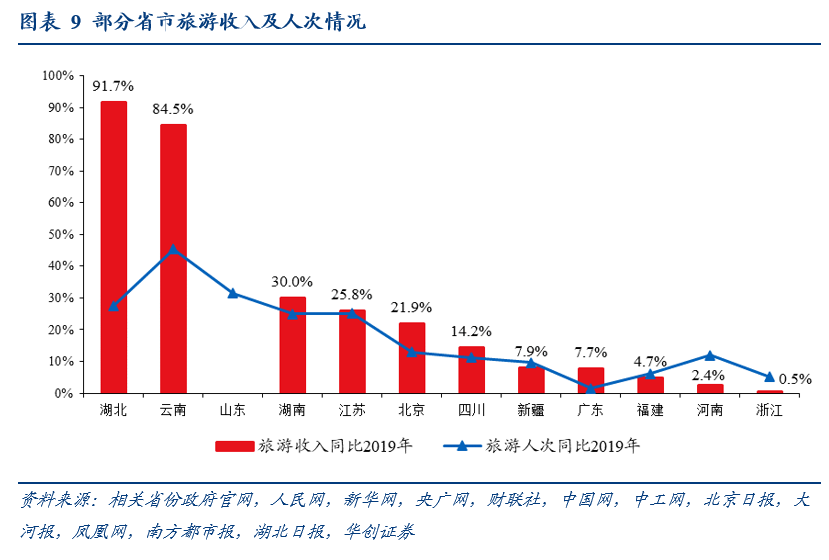

今年中秋、国庆旅游消费的主要变化在:量回落,价回升。量方面,国内旅游人次、出行人数修复程度有所回落。价方面,人均旅游支出回升,且为2020年主要节假日以来,首次超过疫情前水平。地区层面,湖北、云南、湖南、江苏、北京、四川等省,旅游收入较2019年实现双位数增长,且收入修复程度高于旅游人次修复程度。

报告摘要

国内旅游、出行:量回落,价回升

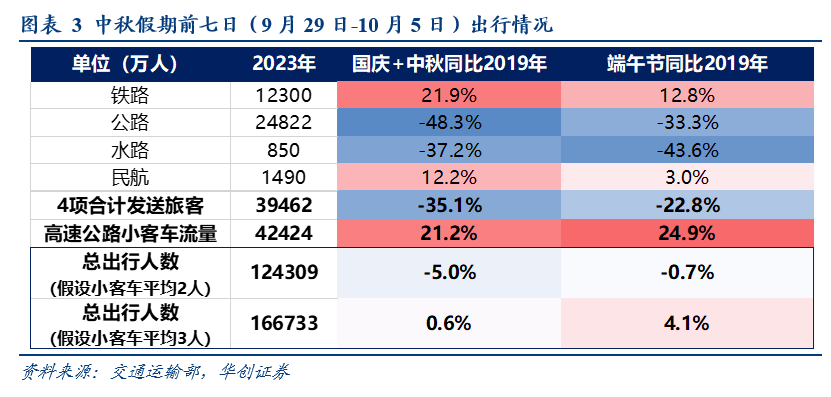

量的修复程度有所回落。一是国内旅游人次,中秋、国庆旅游人次为2019年同期的104.1%,低于五一、端午的119.09%、112.80%。二是国内出行人数,我们预计假期前七日客流总量较2019年增长-5%至0.6%,端午节在-0.7%至4.1%,五一前三日为5%至6%。

价的修复程度有所回升。中秋、国庆人均旅游支出为912元,恢复至2019年国庆假期的109.8%。人均旅游支出自2020年主要节假日以来,首次超过疫情前水平。此前五一、端午人均旅游支出分别为2019年同期的90%、86%。省份层面,湖北、云南、湖南、江苏、北京、四川6省,旅游收入较2019年均实现双位数增长,且旅游收入修复程度均高于旅游人次修复程度。

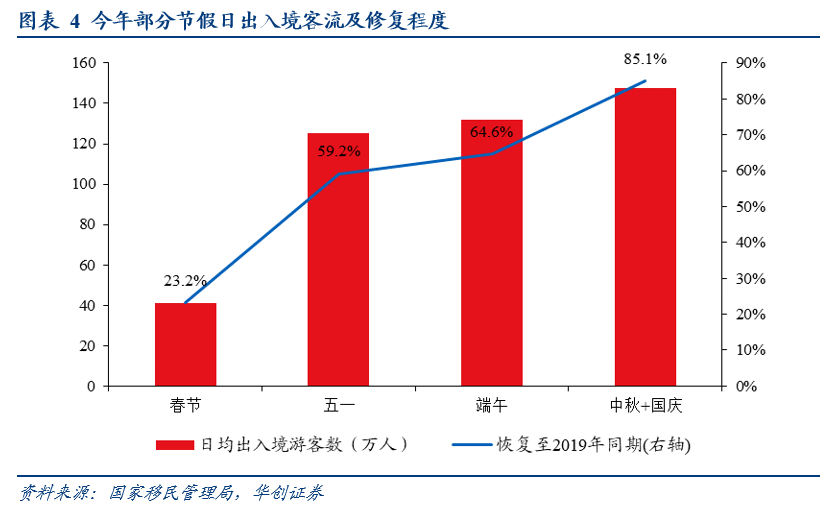

跨境游:加速修复

参考三个数据,一是国家移民管理局公布的日均出入境旅客数,恢复至2019年国庆假期的85%左右,五一、端午分别为59.2%、64.6%。二是国际航班量,假期前6日恢复至2019年的55.5%,五一、端午在4成左右。三是主要OTA平台的订单情况,携程数据显示,十一假期,出境游同比增长8倍多。

电影票房:表现平平

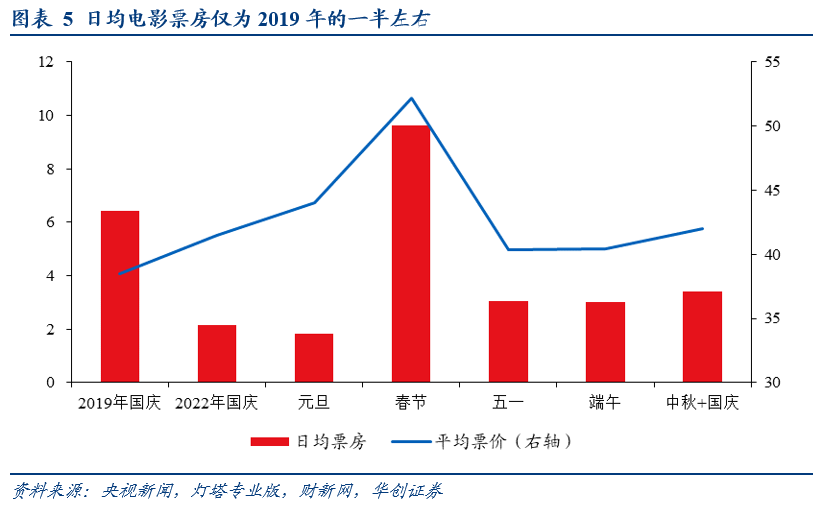

截至10月6日21时,国庆档(9月29日-10月6日))总票房为27.23亿元,2019-2021年国庆票房体量均在40亿元左右。电影票房平淡的原因可能包括,暑期档透支、出游及体育赛事对观影热度的分散等等。

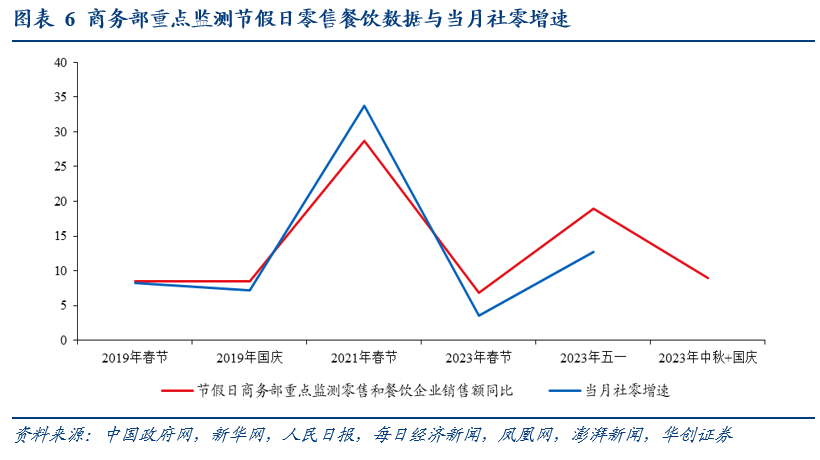

社零:节假日消费或对10月社零形成拉动

据商务部商务大数据监测,假期前七天,全国重点监测零售和餐饮企业销售额同比增长9%,或对10月社零增速有所拉动。从此前的经验来看,商务部公布的节假日零售餐饮增速,与当月社零增速呈一定相关关系。

零售餐饮:部分行业及地区增速较高

行业层面,增速较高的包括食品饮料、金银珠宝、通讯器材、餐饮等。据商务部商务大数据监测,假期前七天,全国重点监测零售和餐饮企业销售额同比增长9%。商务部重点监测零售企业粮油食品、饮料、金银珠宝、通信器材销售额同比+10%以上,重点监测餐饮企业销售额同比增长近2成。

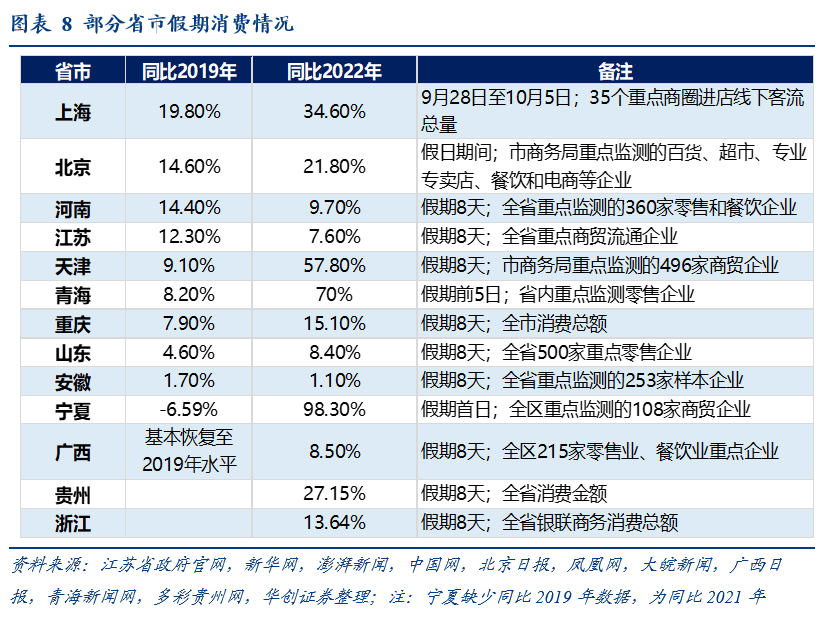

地区层面,上海、北京、河南、江苏、天津等省份,假期零售数据较2019年实现高增。

每周经济观察:

景气向上:1)汽车零售大幅回升。2)快递揽收继续走高。

景气向下:1)华创宏观WEI指数下行。2)假期地产成交降幅扩大。3)假期多项生产指标出现回落。4)贸易量价双跌。5)国际油价大幅下跌。

风险提示:

消费修复不及预期。

报告正文

一、中秋国庆旅游——“价”比“量”好

(一)国内旅游:量的修复回落,价的修复回升

据文化和旅游部数据中心数据,中秋、国庆假期8天,全国国内旅游出游8.26亿人次,按可比口径恢复至2019年同期的104.1%;实现国内旅游收入7534.3亿元,按可比口径较2019年增长1.5%。我们进一步拆分量价,并与前期作对比。

量的修复程度继续回落。今年五一假期,国内旅游人次恢复至2019年的119.09%,端午假期旅游人次恢复程度小幅降低至112.80%,此次中秋、国庆假期进一步下降至104.1%。

价有所修复,并首次超过疫情前水平。我们用旅游收入除以出游人次得到人均旅游支出,此次中秋、国庆人均旅游支出为912元,恢复至2019年国庆假期的109.8%。人均旅游支出为2020年主要节假日以来(见图表2),首次超过疫情前水平。此前五一、端午假期,人均旅游支出分别为2019年同期的90%、86%。

(二)国内出行:修复程度或有所回落

我们预计今年中秋、国庆前七日客流总量较2019年增长-5%至0.6%,端午节在-0.7%至4.1%,五一前三日为5%至6%。这里的客流总量,包括营运性客运和高速公路私家车客运,私家车客运使用交通运输部公布的高速公路小客车流量,乘一定人数(假设2-3人),具体测算过程见图表3。

分出行方式来看:

营运性客运量恢复至2019年65%左右,较端午节的75%有所回落。据交通运输部数据,9月29日至10月5日,全国铁路、公路、水路、民航日均发送旅客5637万人次,比2019年同期-35.1%,端午假期为-22.8%。分出行方式看,公路及水路较2019年分别-48%、-37%,民航、铁路分别较2019年+12.2%、+21.9%。

高速公路小客车流量较2019年同期增长21.2%,端午节为24.9%。疫情后,居民出行方式发生结构性变化,自驾游成为更多出行者的选择。

(三)跨境游:快速修复

此次中秋、国庆假期,跨境游快速修复,从三个数据来看:

一是国家移民管理局公布的日均出入境旅客数,恢复至2019年国庆假期的85%左右,此前五一、端午假期分别为59.2%、64.6%。

二是航班管家公布的国际航班量,假期前6日(9月29日-10月4日)日均航班执行量1249架次,恢复至2019年的55.5%,此前五一、端午恢复至4成左右。

三是主要OTA平台的订单情况。据携程数据,“十一”假期,出境游同比增长8倍多,国内旅游订单同比增长近2倍。热门机票目的地仍集中在港澳地区及亚洲国家,其中假期首日,泰国出境游订单较去年十一首日增长超28倍,已基本恢复至2019年同期水平。而与五一假期对比,跨洲长线国家如瑞士、西班牙、土耳其、俄罗斯、英国、法国等旅客增长速度最快。

(四)电影票房:表现平平

国庆档电影票房表现平平。据灯塔专业版数据,截至10月6日21时,2023年国庆档(9月29日-10月6日))总票房超27.23亿元,总观影人次超6483.3万。2019 年至 2021 年国庆假期,票房体量在40亿元左右,2022年接近15亿元。电影票房平淡的原因可能是多方面的,包括暑期档透支、出游及体育赛事对观影热度的分散等等。

(五)其他口径消费数据:重点企业、地区情况

1、商务部重点监测企业

据商务部商务大数据监测,假期前七天,全国重点监测零售和餐饮企业销售额同比增长9%,或对10月社零增速有所拉动。从此前的经验来看,商务部公布的节假日零售餐饮增速,与当月社零增速呈一定相关关系。

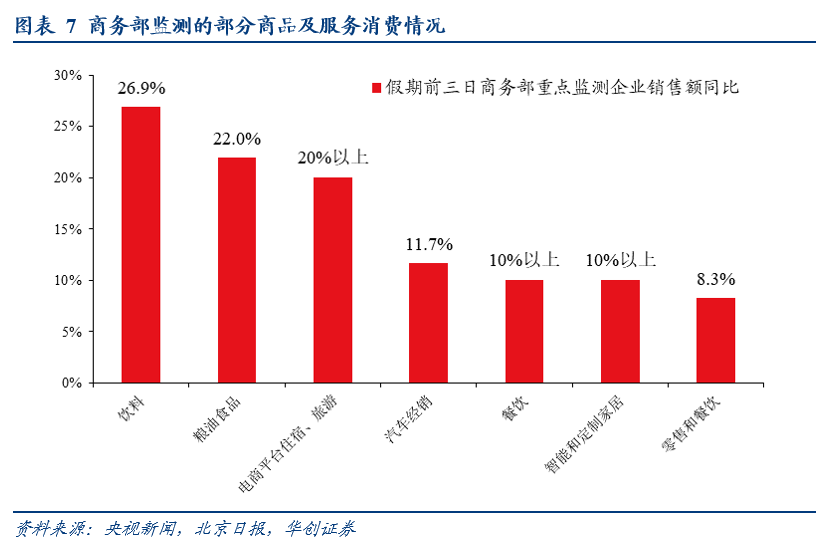

行业层面,据商务部商务大数据监测,假期增速较高行业的包括食品饮料、金银珠宝、通讯器材餐饮、住宿旅游等。

假期前七天,商务部重点监测零售企业粮油食品、饮料、金银珠宝、通信器材销售额同比+10%以上,汽车、化妆品销售额同比+7%左右,重点监测餐饮企业销售额同比增长近2成。

假期前三天,商务部重点监测企业销售额同比增速较高的包括:

1)商品消费:饮料(26.9%)、粮油食品(22.0%)、汽车经销(11.7%)、智能和定制家居产品(10%以上)。

2)服务消费:电商平台住宿、旅游(20%以上),餐饮(10%以上)。

2、部分地区消费及旅游数据数据

上海、北京、河南、江苏、天津等省份,假期零售等数据较2019年增速较快。

如上海,9月28日至10月5日,35个重点商圈进店线下客流总量较2019年增长19.8%,端午假期与2019年同期基本持平。

如河南,假期全省重点监测的360家零售和餐饮企业销售总额较2019年增长14.4%,端午假期全省重点监测383家零售和餐饮企业销售额与2019年基本持平。

如江苏,假期全省重点商贸流通企业销售额比2019年增长12.3%,端午假期全省消费品市场销售额较2019年增长14.5%。

湖北、云南、山东、湖南、江苏、北京、四川等省份,假期旅游数据增速较高。我们统计了12个主要省市的旅游接待人数和收入情况,其中湖北、云南、湖南、江苏、北京、四川6省,旅游收入较2019年均实现双位数增长,且旅游收入修复程度均高于旅游人次修复程度。山东未公布旅游收入情况,但假期全省14家5A级旅游景区日均接待游客数,较2019年实现31.5%的高增。

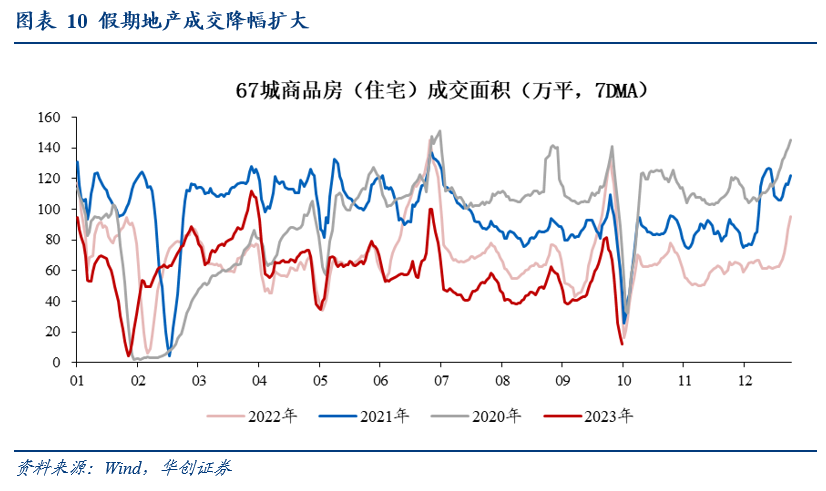

(六)地产成交:降幅扩大

10月前6日,67城商品房日均成交面积为8.4万平,同比-51%,较2021年同期-69%。9月全月,日均成交面积为52.8万平,同比-31.8%,较2021年同期-41.9%。8月全月,日均成交面积为47.8万平,同比-26.2%,较2021年同期-43.0%。

二、每周经济观察

(一)华创宏观WEI指数下行

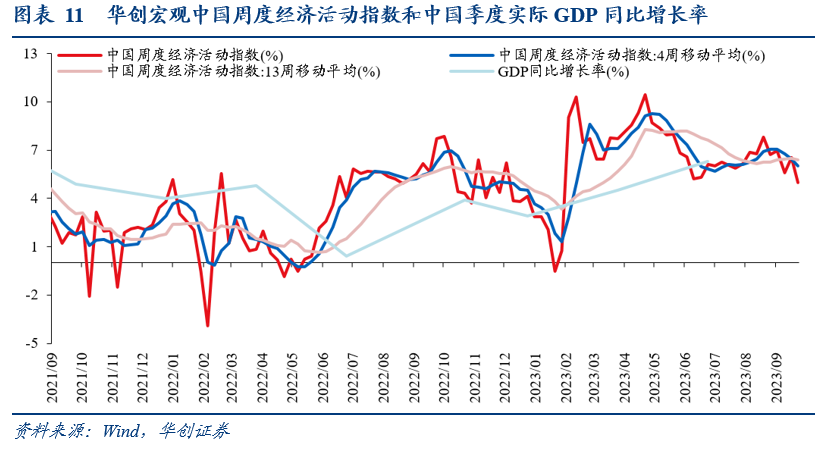

截至2023年9月24日,华创宏观中国周度经济活动指数为4.96%,相对于9月17日下行1.56%。从WEI指数的构成来看,回落的分项包括煤炭港口吞吐量、半钢胎开工率、乘用车批零、沥青开工率、商品房成交面积、粗钢产量,回升的分项包括失业金领取条件(百度搜索指数)、BDI、电影票房。

(二)生产:假期多项生产指标出现回落

货运物流:假期有所回落。根据G7物联数据,10月前6日,货运物流指数平均为88.7,同比-7%,较2021年同期-25%。9月该指数平均为116.5,同比+4%,较2021年同期-15%。

发电耗煤:9月前三周,整体增速好于8月。根据中电联数据,上周(9月15日-21日,下同)纳入统计的燃煤发电企业日均发电量同比+0.9%,9月1日-21日三周同比平均为+1.6%,8月4日-31日四周同比平均为-4.7%;上周电厂日均耗煤量同比+0.2%,9月1日-21日三周同比平均为+5.47%,8月4日-31日四周同比平均为-3.9%。

螺纹:假期螺纹表观消费明显回落。9月30日-10月6日当周,螺纹表观消费为199万吨,同比-23%。9月2日-29日四周平均为286万吨,同比-11%。

水泥:当周发运率继续回升。9月16日-21日当周,水泥发运率为50.77%,前一周为48.7%,连续两周回升。9月前三周,水泥发运率平均为49.27%,7月29日-9月1日五周,水泥发运率平均为45%。

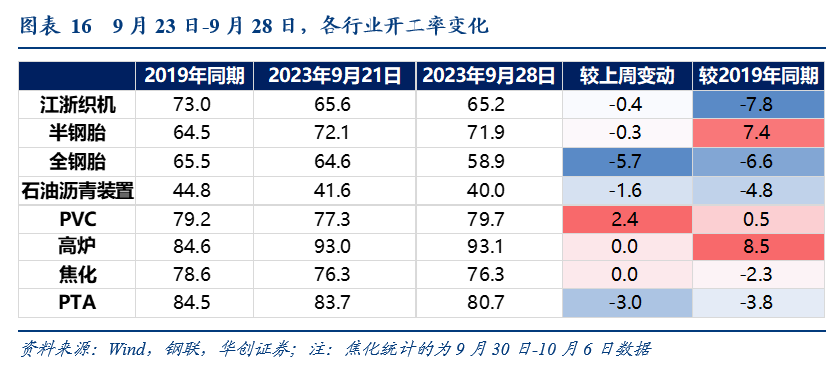

开工率:石油沥青装置开工率连续两周回落。环比来看,截至9月28日,我们统计的8个行业中,仅PVC开工率回升,其余行业回落或持平,其中石油沥青装置、PTA、全钢胎开工率回落幅度较大。同比来看,半钢胎开工率、高炉产能利用率高于2019年同期;其余行业开工率低于2019年同期。

(三)需求:汽车零售大幅回升,土地成交仍偏弱

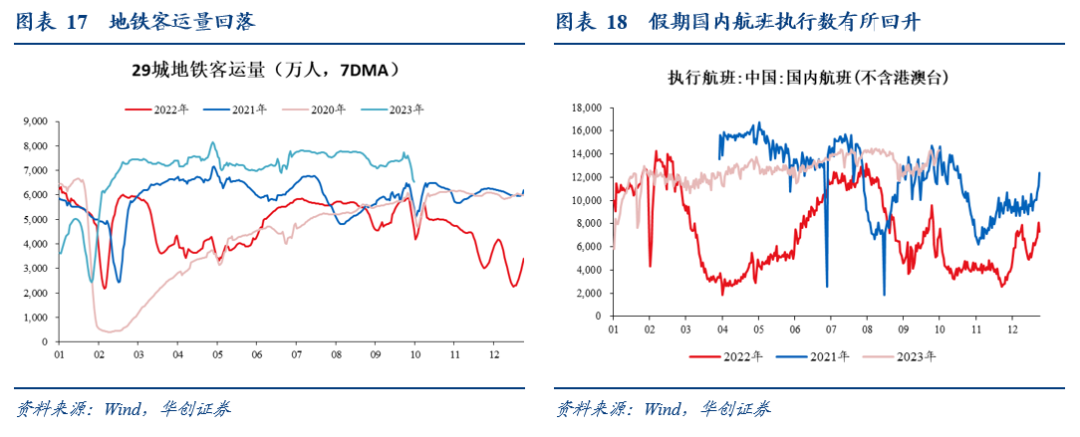

出行:1)地铁:节假日客运人数回落。10月前6日,29城地铁客运量平均为6511万人次左右,同比+55%。9月全月,地铁客运量平均为7312万人次,同比+40%。2)航班:假期间有所回升。中秋国庆假期间,国内航班执行数平均为1.38万架次,9月全月日均为1.28万架次,8月日均为1.4万架次。

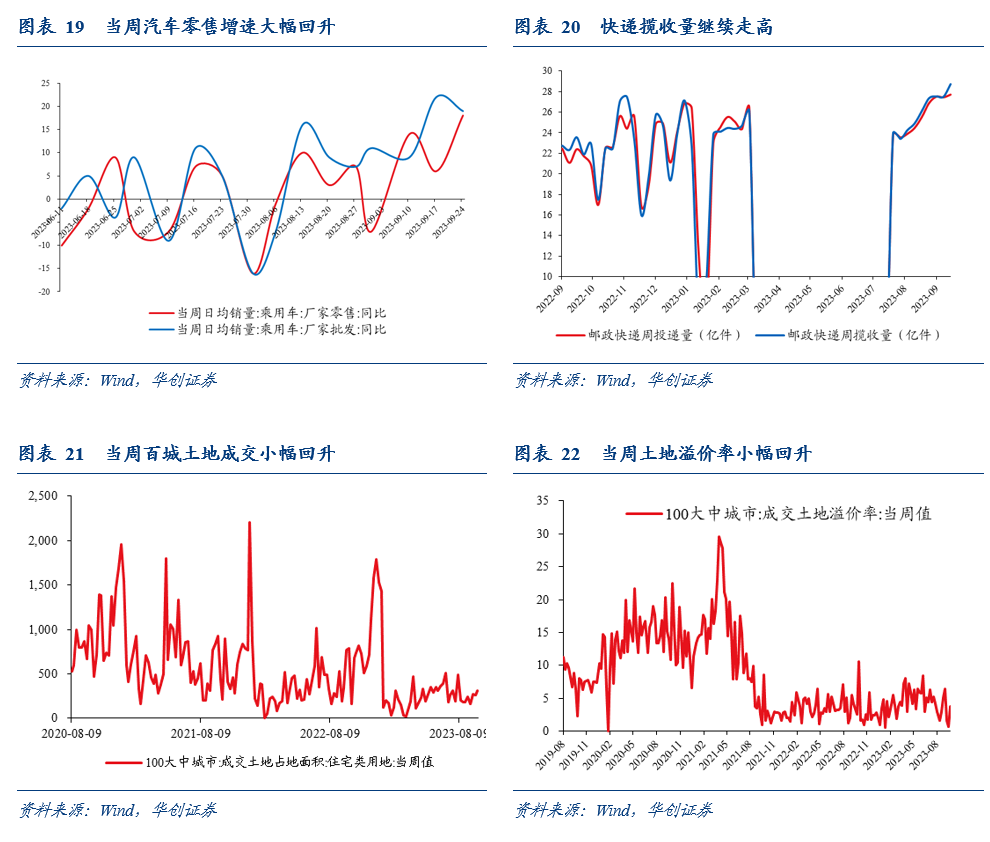

汽车:9月18日-24日当周,零售增速大幅回升至18%,前一周为6%。9月前24日,汽车零售同比+12.9%。8月、7月全月零售同比分别为+2.5%、-2.7%。

土地:成交面积仍偏弱。9月4日-10月1日四周,百城土地周度成交面积平均为250万平,同比-51.8%。7月31日-9月3日五周,土地周度成交平均为249万平,同比-20.1%。近四周土地成交溢价率平均为3.12%,8月全月为3.54%。

快递:继续走高。9月4日-9月24日三周,周度快递揽收量接近28万件左右。7月31日-9月3日五周,快递揽收量平均为25.2万件。

(四)物价:双节期间国际油价大幅下跌

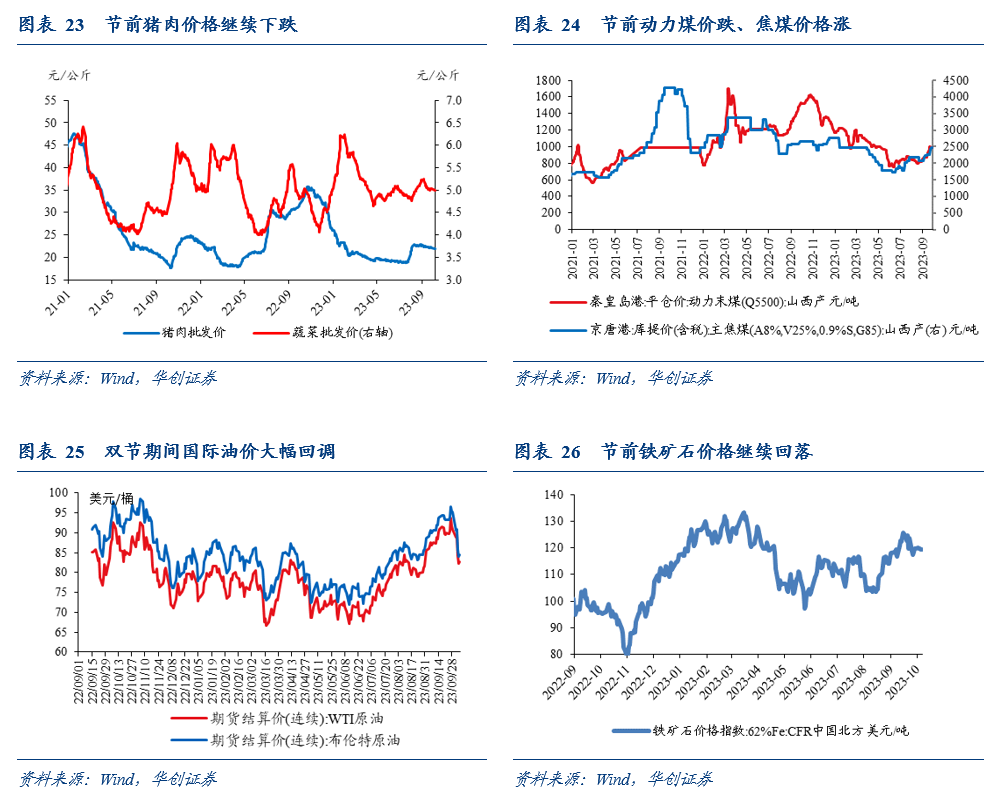

9月25日至10月7日,猪肉价格继续下跌,鸡蛋价格大幅回落。猪肉平均批发价收于21.82元/千克,下跌1.6%;蔬菜价格持平,水果、鸡蛋批发价分别下跌1.1%、4.2%。供给宽松压力下,虽然双节期间需求有所增长,但猪肉价格依然承压。

节前一周,港口动力煤价下跌,焦煤价格上涨。节前,山西产动力末煤(Q5500)秦皇岛港平仓价收于983元/吨,下跌2%;京唐港山西主焦煤库提价收于2480元/吨,上涨2.5%。

双节期间,国际油价大幅回调。价格方面,截至10月6日,美油和布油期价分别收于82.79和84.58美元/桶,分别下跌9.7%、11.3%。库存方面,9月29日当周,美国商业原油库存下降222.4万桶至4.1406亿桶,环比减少0.53%,同比下降3.5%。油价下行,主要受美债利率大幅上行、美国汽油表需不及预期的影响。

节前一周,铁矿石价格明显下行。螺纹钢现货价收于3790元/吨,下跌1%;铁矿石价格指数:62%Fe:CFR中国北方收于119.7美元/吨,下跌3.2%。其他地产相关价格,水泥价格上涨1.2%,重质纯碱价格和南华玻璃价格指数持平。

(五)贸易:量价双跌

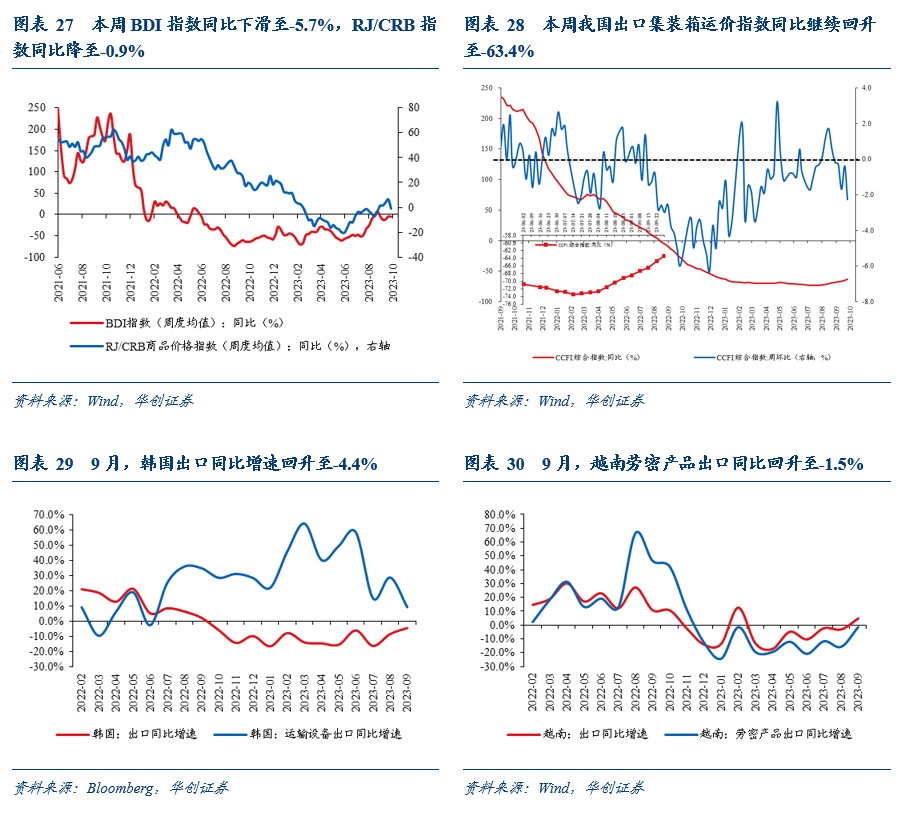

全球贸易景气度方面,量价双跌。本周,跟踪全球出口量增速的BDI指数同比为-5.7%,上周同比为-5.1%;跟踪全球出口价增速的RJ/CRB指数同比为-0.9%,上周同比为6.5%。

我国整体出口方面,本周,我国CCFI指数同比继续回升,录得-63.4%,上周为-64.8%。

此外,周边国家出口增速回升,或反映全球贸易景气边际改善。9月,韩国出口同比升至-4.4%,8月为-8.3%;越南出口同比回正,升至4.9%,8月为-3%。

重点商品方面,针对我国汽车出口,跟踪观察指标是韩国汽车出口,9月,韩国汽车出口同比录得9.1%,8月为28.6%。或指向9月我国汽车出口边际下滑。针对我国劳密产品出口,跟踪观察指标是越南劳密出口,9月,越南劳密出口同比录得-1.5%,8月为-15.8%。或指向9月我国劳密出口边际回升。

(六)利率债:特殊再融资债重启

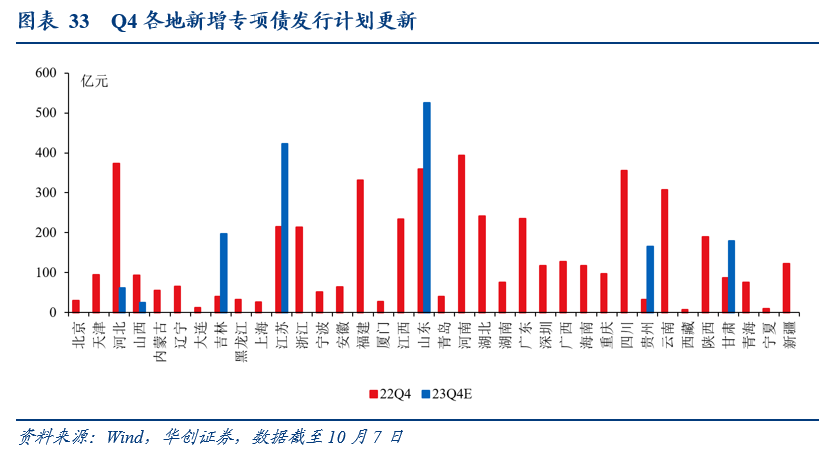

地方债周度发行计划更新:10月9日当周计划发行新增地方债567亿,其中一般债33亿,专项债534亿;9月发行新增专项债3569亿,截至10月7日,年内新增专项债已发3.57万亿,待发约3650亿。

国债、证金债周度发行计划更新:截至10月7日,已公布10月9日当周国债待发0亿/净发-628亿,证金债待发0亿/净发-1047亿。

政策方面,据21世纪经济报道,内蒙古拟在10月9日发行再融资一般债(九期至十一期)663.2亿元。其中,九期发行金额为274.4亿元,资金用途为偿还政府负有偿还责任的拖欠企业账款。没有用于偿还到期地方政府债券本金,意味着这是特殊再融资债券的类型。在此轮发行中,内蒙古是首个发行特殊再融资债券的省份。据内蒙古财政厅数据,截至2022年末内蒙古一般债务限额7127.1亿元,余额6584.8亿元,余额和限额的空间为542.3亿。此次内蒙古拟发行的特殊再融资一般债为663.2亿元,超过前述空间,应是中央对各地限额进行了回收再分配。

(七)资金:节后资金大量到期

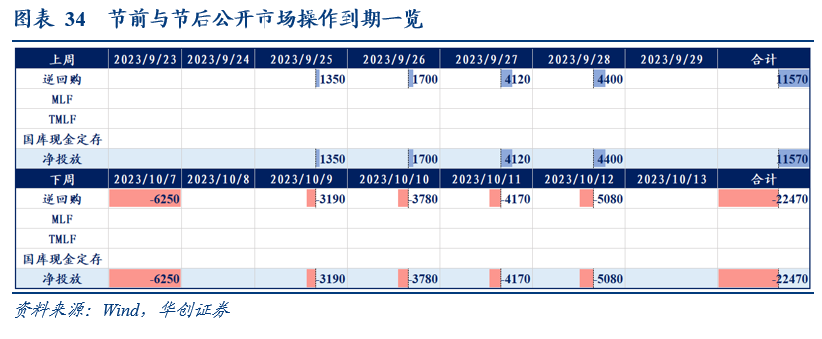

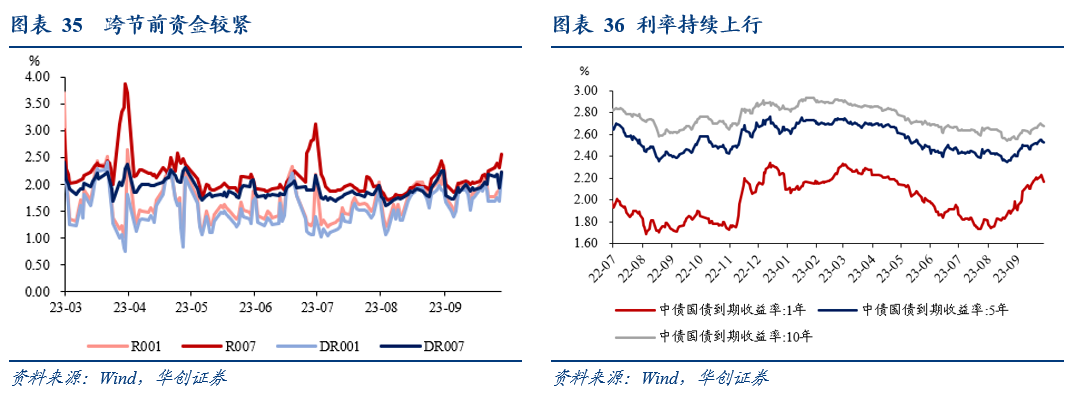

截至9月28日,DR001收于2.1929%,DR007收于2.2358%,R007收于2.5682%,较9月22日环比分别变化+49.88bps、+4.01bps、+31.28bps。节前央行逆回购净投放资金11570亿,10月7日,央行净回笼资金6250亿,节后10月9日~12日,央行到期资金22470亿。

截至9月28日,1年期、5年期、10年期国债收益率分别报2.1677%、2.5256%、2.6751%,较9月22日环比分别变化-3bps、-0.4bps、-0.25bps。

本文编选自微信公众号“一瑜中的”,作者:张瑜,陆银波;智通财经编辑:叶志远。

扫码下载智通APP

扫码下载智通APP