梁红:香港或将正式开启“升息”周期

本文来自中金公司的研报《香港或将正式开启“升息”周期》,作者为中金公司分析员易峘,梁红。

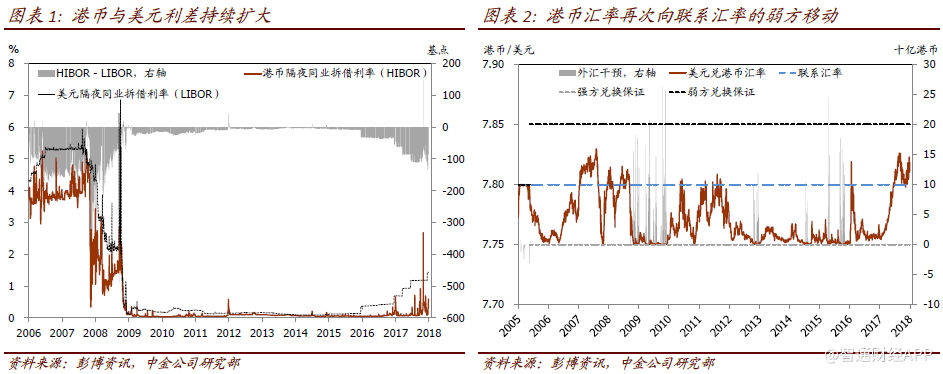

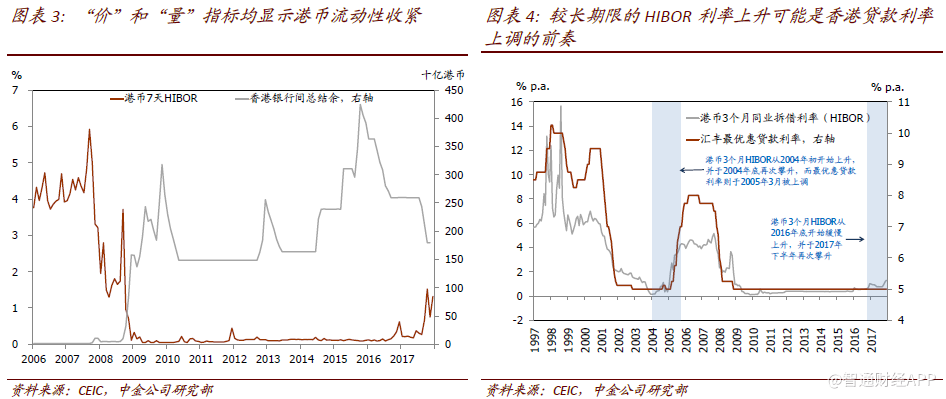

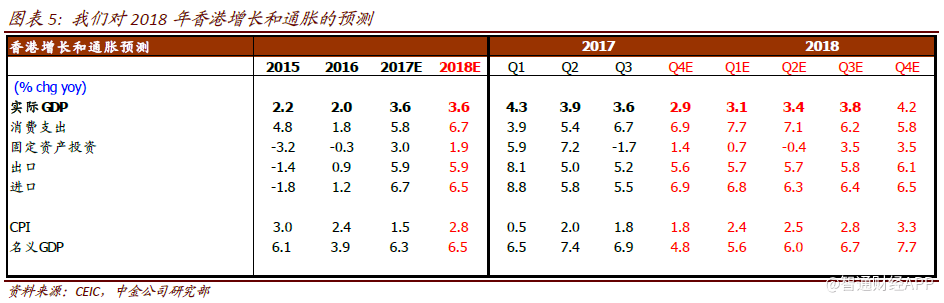

智通财经APP获悉,中金发表研报称,2018年香港银行可能会提高其最优惠贷款利率,这将是十多年来最优贷款利率的首次上调。香港银行间市场的总结余持续下降,而美元兑港币汇率也一直在向联系汇率的弱方移动,这些都反映了随着美元与港币的利差扩大、港币面临流出压力。同时,香港银行间利率持续攀升,显示港币流动性趋紧。

中金对中美两国的经济增长前景较为乐观,相信2018年香港经济将继续保持较快扩张速度,预计2018年香港实际GDP增速有望保持在3.6%,明显高于当前2.7%的市场一致预期。具体看,中金对香港消费和外需增长的预期都较市场更为乐观。

一、香港可能将迎来十多年来最优惠贷款利率的首次上调

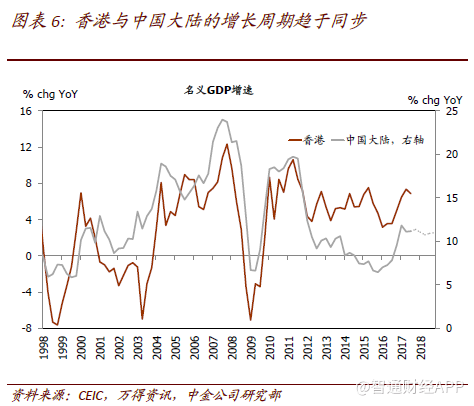

随着美元与港币的利差扩大,港币流出压力开始上升。2015年12月起,尽管香港金管局跟随美联储5次提高再贴现窗口利率,但与2004年6月到2005年2月期间类似,充裕的港币流动性压制了港币利率,延缓了银行提高最优惠贷款利率的步伐。

受新兴市场整体资本外流以及全球避险情绪的影响,港币在2015年12月到2016年2月期间短暂地面临较明显的流出,但之后随着美国政策调整以及中国经济再复苏而回归平稳。

然而,随着美元与港币短端利差持续扩大,2017年下半年港币重新面临流出压力,而支撑港币资金池的一个因素、即将离岸人民币兑换港币现金,不复存在。我们从“价”和“量”两方面的指标中均观察到港币流出压力加剧、港币流动性收紧的迹象,例如,港币汇率再次开始向联系汇率的弱方移动(美元兑港币为7.85),而香港银行间总结余也明显下降。

香港银行可能即将迎来十多年来最优惠贷款利率(即最优利率)的首次上调。在现行货币发行局(联系汇率)机制下,当美元兑港币汇率达到联系汇率的弱方时,香港金管局将自动从市场上买入港币,从而回笼港币的市场流动性。如果港币的供求关系继续恶化,港币进一步走弱至7.85,市场和银行会预期金管局将进行干预而开始抬高长期利率。

近期,香港银行间较长期限的同业拆借利率开始明显上升——这种趋势如果持续下去,通常是银行上调贷款利率的前奏。当然,香港贷款利率在美国加息5 次后仍“按兵不动”是由于过去2 年港币流入较大。但是,持续扩大的美元与港币利差似已开始压制港币的流动性。

我们预计2018年香港最优惠贷款利率或将上升75-100个基点,而港币3个月同业拆借利率(HIBOR)到2018年底可能会达到2.00-2.25%。对香港利率升幅的预测高于当前市场一致预期的最优惠贷款利率上调50个基点、2018年底3个月HIBOR将达到1.6%。

考虑到即将实施的美国税改对总需求的刺激,我们预计2018年美国联邦基金利率将上调4次、每次25个基点。相应地,预计美元与港币短端利差将持续扩大,导致港币流动性进一步收紧。因此,我们认为较长期限的HIBOR将面临持续的上行压力,从而可能会带动贷款利率上调。

二、2018年香港增长和通胀预测

鉴于我们对中美两国的经济增长前景较为乐观,我们相信2018年香港经济将继续保持较快扩张速度——我们预计2018年香港实际GDP 增速有望保持在3.6%,明显高于当前2.7%的市场一致预期。

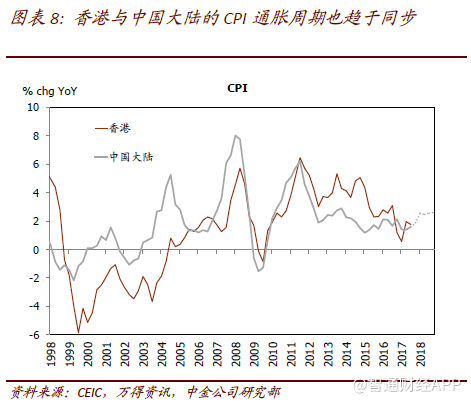

香港增长和通胀周期和内地“趋同”。考虑到香港是一个小型开放经济体,与内地经济“共振”日渐显著不足为奇。同时,来自内地之外、尤其是美国和亚洲的外需强劲,也有望为香港总需求增长提供有力支撑。

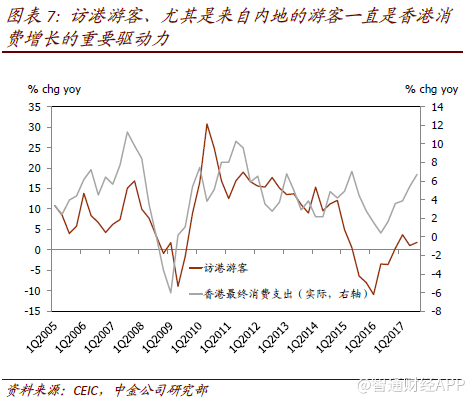

具体看,我们对香港消费和外需增长的预期都较市场更为乐观。在消费方面,我们预计中国名义经济增速将保持强劲,且人民币相对港币将继续升值,将进一步促进访港游客增加,提升香港消费增速。同时,与我们对中美两国的经济增长前景较为乐观的观点一致,香港外需增长也可能会面临上行风险。

在总需求保持较高增长的背景下,2018年香港CPI通胀可能上升至2.8%,明显高于当前2.2%的市场一致预期以及2017年1.5%的预期平均CPI涨幅。

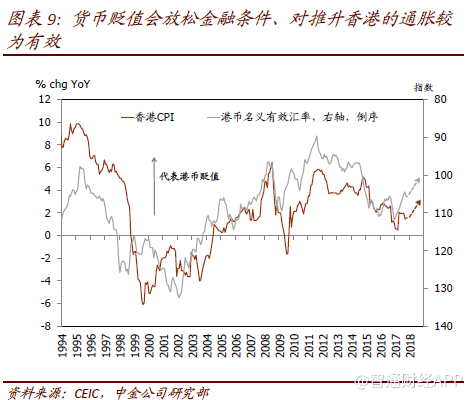

香港与内地的通胀周期亦步亦趋。在预期美元进一步走弱而包括人民币在内的亚洲货币持续升值的背景下,2018年港币有效汇率可能会明显贬值。对于一个小型开放经济体来说,有效汇率贬值对通胀的推动不容小觑。

因此,结合我们预计内地CPI通胀中枢可能显著抬升的观点,我们预计2018年香港CPI通胀将较2017年明显回升。由此,2018年香港名义GDP增长可能会从2017年的预期增速6.3%加速至6.5%。

三、利率上升会中断资产“再通胀”的进程吗?

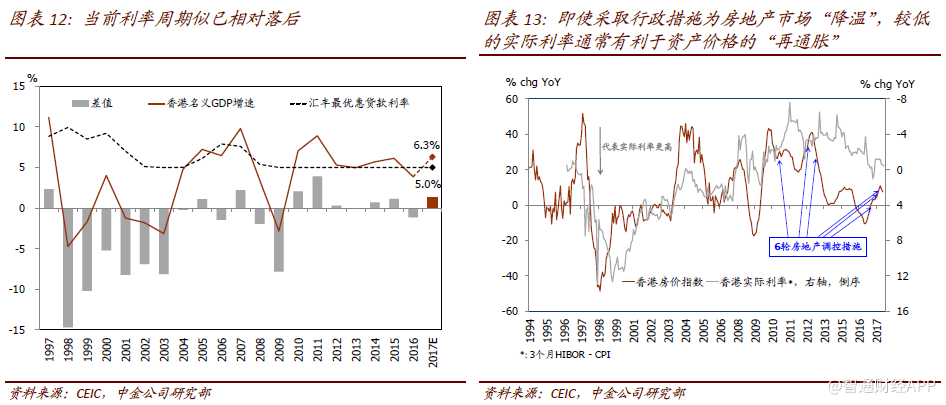

鉴于香港仍处于利率与资产“再通胀”的早期阶段,我们认为利率上升还不会中断香港资产“再通胀”的进程。2017年恒生股指上涨约25%;年初至今香港房价指数上升5.5%,而高端住宅价格同比上涨超过20%。考虑到香港经济已处于再通胀进程中,在这个时点加息已经相对“滞后”。

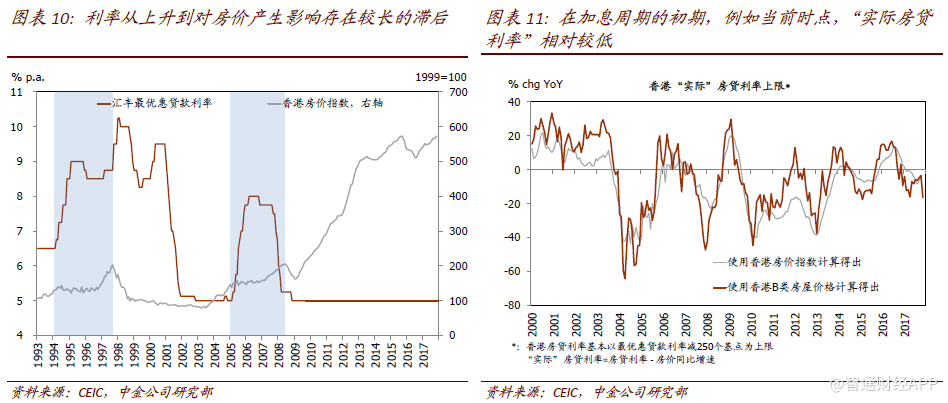

从历史经验来看,香港房价对加息的反应要滞后长达3-4 年的时间,因为在加息周期的初期,购房的“实际利率”仍相对较低甚至为负。

在实际融资成本变动不大的情况下,香港名义GDP增速有望从2016 年的3.9%跳升至2017年预期的6.3%。即使2018年最优惠利率上调100 个基点,相对于6.5%的预期名义GDP增速,金融条件仍相对宽松。

由于我们对香港贷款利率的较高预测是基于香港及海外通胀的明显上升,实际利率有望维持在较低的水平。从这个角度来看,现阶段资产“再通胀”周期还不太可能发生逆转。

此外,我们预计港币有效汇率将对一篮子货币贬值,尤其是相对亚洲邻国的汇率——汇率贬值有助于改善金融条件,对推动香港这样小型开放经济体的通胀及资产“再通胀”效果非常显著。

值得一提的是,港币利率上升可能会提升香港金融机构的盈利能力,尤其是考虑到这轮加息周期在启动伊始、起点较低。另一方面,利率上升会降低收入增长潜力较小以及收益相对固定的这类资产的相对吸引力。

诚然,如果香港面临的资本流入压力高于我们已经较高的预期,那么香港利率上升的幅度可能会不及我们的预测。但在这种情况下,香港资产“再通胀”的动能也会更强——其中包括权益资产与不动产。

正如我们在2004-06年以及2016年以来所看到的,港币及港币资产吸引的资本流入可能会部分抵消美元与港币利差扩大所带来的流出压力。我们的基准情形是利差扩大的影响可能会起主导作用,导致流动性持续收紧、利率上升。(编辑:胡敏)

扫码下载智通APP

扫码下载智通APP