碳酸锂价格久违的上涨,天齐锂业(09696)一体化布局能否绝地翻盘?

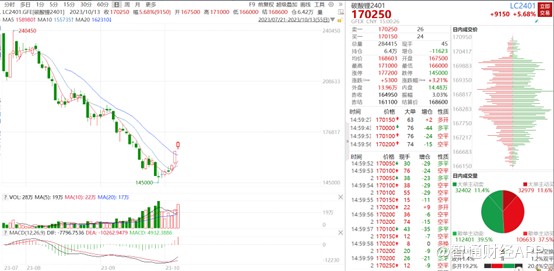

智通财经APP了解到,10月12日,受碳酸锂主力合约涨停的影响,跌了一年半的锂矿板块,迎来久违的上涨,赣锋锂业(01772)、天齐锂业(09696)、中矿资源(002738.SZ)、融捷股份(002192.SZ)等纷纷走强。13日,碳酸锂主力合约LC2401再度跳涨5.68%,然而AH两市锂矿板块个股普遍下跌。

碳酸锂期货价格的持续上涨,亦引起了越来越多投资者的高度关注,那么锂矿行业的价格要迎来反转了吗?

锂盐价格偏反弹,难言大行情

碳酸锂期货合约大幅上涨一方面源于前段时间大幅下跌,期货和现货的价差持续拉大,存在反弹修复的需求;加上资金大量涌入,碳酸锂加权总持仓量飙升至11.92万,创下期货上市以来的新高。

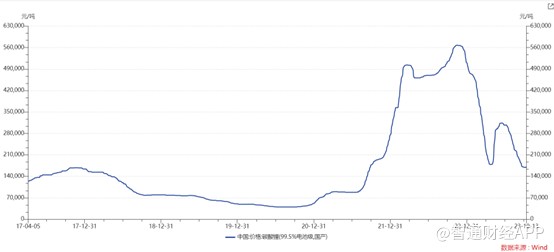

另一方面,由于供过于求,碳酸锂价格一路下跌,使得市价与成本价产生倒挂,江西、四川部分盐厂因亏损相继减产或停产“挺价”,青海的盐湖提锂也进入季节性降产。不仅如此,8月锂矿以及碳酸锂进口也不及市场预期。而需求端方面的新能源汽车销售数据和动力储能电池销量略超市场预期。

综合以上因素,点燃了碳酸锂期货合约的做多情绪。现货市场方面,碳酸锂(99.5%电池级)价格近期也持续上涨,10月13日,碳酸锂价进一步上涨980元/吨,均价报17.06万/吨。

尽管现货市场亦陆续涨价,但后续市场并不容乐观。

总结2023Q2,全球锂矿、锂盐的产量和销量都同比大幅增长,但是上半年我国进口锂矿、锂盐整体有所下降。这不仅导致现货价格下跌,也导致库存增加。

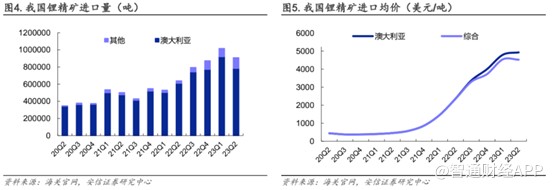

锂精矿方面,根据各公司公告,2023年第二季度,海外主要锂精矿企业合计精矿产量约为 85.1万吨,环比增长 12.8%,同比增长 42.2%。

2023年Q2销售锂精矿合计43.7万吨(不含Greenbushes),同比增加 40.65%,环比增加 6.17%。Greenbushes Q2销量42.9万吨,同比增长21%,环比增长28%。

从国内进出口数据来看,2023年Q2 我国海关进口锂精矿90.97 万吨,同比增加42.10%、环比减少10.63%,其中澳矿占比达86.14%。

盐湖提锂方面,2023年Q2 0laroz项目碳酸锂产量为 5059 吨,同比增长47%、环比增长23%,碳酸锂销量为3430吨,同比基本持平、环比增长18%。2023年Q2 SQM锂盐出货4.3 万吨,同比增长26.5%,环比增长34.4%。

从国内进出口数据来看,2023年Q2我国海关进口锂盐34210吨,同比减少21.95%、环比减少12.22%,其中智利占比达 89.94%。

由于全球产量大增,国内进口减少,库存持续增加,因此三季度碳酸锂价格也持续下跌。

8月中下旬以来,国内锂盐价格加速下行,但锂矿价格仍处于缓跌状态,外购矿锂盐厂开始亏损倒逼其减产停产,根据Mysteel统计,国内9月碳酸锂产量3.7万吨(环比减少11.90%),10月碳酸锂产量预计3.5万吨(环比减少5.41%)。价格倒挂也让部分盐湖企业9月清库,云母企业碳酸锂库存维持低位,上游企业普遍较为惜售,仅以交付长协订单为主。短周期来看,随着天气转凉,11-12月盐湖端产量也将开始季节性的下降。

库存方面,据SMM,9月碳酸锂库存4.86万吨,环比减少12.29%,其中锂盐厂库存2.95万吨,环比减少31.90%,下游库存1.91万吨,环比增加57.89%,锂盐厂库存大幅下降,下游企业库存尚未恢复至去年平均水平。

消费方面,9月新能源汽车产/销分别87.9万辆/90.4万辆,同比增长16.1%,环比增长4.32%,累积631.3万辆/627.8万辆,同比增长33.7%/37.5%。虽然产销量增长迅猛,但是目前销量靠前的比亚迪DMI系列、理想各系列以及最近火热的问界M7,都是混动车型,电池容量少于纯电车型。特斯拉model 3标准版电池容量60kwh,长续航版78.4kwh,而同价位的问界M7则为40kwh,电池容量少了三分之一。因此混动车型大卖也减少了对锂盐的需求。

建投金属认为,当前行情类似今年4月:上游亏损减产进而挺价惜售,库存明显下降,低价工碳库存消化殆尽,消费端边际好转,价格反弹刺激下游备库增加,预计锂价继续反弹至20万/吨左右。

方正中期期货表示,碳酸锂需求偏弱态势下,供给端的扰动尚不构成行情反转条件。期货盘面连续两日反弹后,当前基差处于上市以来偏低水平,若盘面进一步走高,或为现货企业提供较好的卖出套保机会。从这个角度看,相比于再度走高,碳酸锂期现货价格维持震荡以消化产业链库存的概率更大。

如此来看,锂矿行业价格并非迎来反转,而是偏向于反弹,机构研究人员对碳酸锂后续走势看法难言乐观。

价格下跌区间,天齐锂业一体化布局难挽业绩下滑趋势

受限于碳酸锂的价格不振,2023年上半年,上游锂矿股普遍业绩承压。以天齐锂业为例,上半年公司实现营业收入约248.02亿元,同比增加75%;其中锂盐收入87.59亿元,同比下降9.8%,锂精矿收入160.28亿元,同比增长259.7%。锂盐收入下滑源于锂盐市场价大幅回落,而2023Q2公司锂盐去库存、H1销量增长则部分拉升收入。天齐并表泰利森销售收入,而泰利森锂精矿定价略滞后于市场价,2023H1均价同比大升,导致天齐锂精矿收入大增。

毛利率方面,上半年天齐锂业毛利率87.1%,同比上升2.9百分点,环比上升1.6百分点。其中,锂精矿毛利同比增长328.7%至147.09亿元;毛利率91.8%,同比增长14.8百分点、环比增加5.0百分点;主要由于泰利森锂精矿销售均价大幅上涨,其次是锂精矿市场报价回落导致支付的单位权益金环比回落。

归母净利润方面,上半年天齐锂业归母净利润约64.47亿元,同比减少37%,环比下降53%,表现优于同行。一方面源于锂盐的矿端成本较低,且暂不需要减值计提;另一方面,天齐联营企业和合营企业的投资收益为20.40亿元。

而增收不增利,主要为2022H1参股公司SES在纽交所上市,天齐所持SES股份被动稀释,从长期股权投资变为FVOCI,公司将其公允价值与长期股权投资账面价值之间的差额计入投资收益,带来非经常性收益;且该因素抵消了2022H1领式期权业务公允价值变动损失的负面影响。

身处周期行业中,不少企业通过上中下游一体化布局的方式平滑产品价格波动带来业绩的波动,天齐锂业亦是如此。

上游方面,作为全球第四大、中国和亚洲第二大锂化工产品供应商,天齐锂业重点布局多处国内外顶级锂资源项目,资源优势明显。权益资源量合计约1429万吨LCE公司拥有四大资源基地,布局全球最优质的矿石和盐湖资源,权益资源量合计约1429万吨LCE。根据IGO披露,公司旗下26.01%穿透控股的格林布什锂矿Q2锂精矿产量39.5万吨,环比增长11%,销量42.9万吨,环比增长28%,销售成本(扣除权益金)为304澳元/吨,包含权益金为585澳元/吨。格林布什2022年是全球产能和产量最大的锂辉石矿项目,矿区目前锂精矿建成产能为162万吨/年,预计至2025年化学级3号加工厂投入运营后,规划产能将超过210万吨/年。未来中期,格林布什远期产能规划将达到266万吨/年。公司引入战略投资者紫金矿业共同开发措拉锂矿,措拉锂矿开发有望提速,未来措拉锂矿有望和格林布什一起成为公司双重资源保障。

中游锂盐端,公司在国内和国外拥有多个锂化工产品生产基地,包括已建成的四川射洪、江苏张家港、重庆铜梁和澳大利亚奎纳纳生产基地。截至2023H1末,天齐锂盐年产能6.88万吨,其中国内射洪、张家港、铜梁工厂合计4.48万吨,澳洲奎纳纳一期2.4万吨(产品已通过SKOn认证)。目前公司已公告的产能规划包括:遂宁安居工厂碳酸锂产能2万吨、奎纳纳氢氧化锂二期产能2.4万吨、张家港氢氧化锂一期产能3万吨;上述产能投产后,公司锂盐总产能14.28万吨。

下游相关领域,目前天齐锂业已通过战略投资上海航天电源、SES、北京卫蓝及厦钨新能源等公司,与中创新航、北京卫蓝等合作伙伴签署战略合作伙伴协议或合作协议,以及与奔驰签署谅解备忘录、与吉利签署战略合作协议的方式,在产业链下游进行布局。2023年7 月13日,全资子公司天齐锂业香港拟作为领投方以1.5亿美元认购新增注册资本的方式与Smart Mobility Pte. Ltd.签署《股份认购协议》并于9月13日举行Smart Mobility A轮股权融资的签署仪式,以通过开放的态度加深公司与产业链下游的合作,为公司展开业务拓展新的触角和反馈,同时也有利于整个产业链更加健康和稳健。

综上来看,上游方面,天齐锂业借助资源优势,引入战略投资者紫金矿业共同开发措拉锂矿,继续扩产,夯实其在产业中的地位。进一步扩充锂盐产能,做强中游;下游则通过参股固态电池和新能源汽车公司,加深与下游产业链合作;在上述一体化的布局下,锂矿价格的波动在天齐锂业的身上体现的或没那么明显。不过由于其核心锂矿在澳洲泰利森、智利SQM,而泰利森锂精矿定价略滞后于市场价,因此不管是价格上涨还是下跌,公司业绩都会受到一定程度的影响。另外,目前碳酸锂价格后市仍旧不乐观,但天齐锂业却进一步扩产锂盐,若锂盐价格进一步下降,其业绩也可能受到较为明显的影响。

扫码下载智通APP

扫码下载智通APP