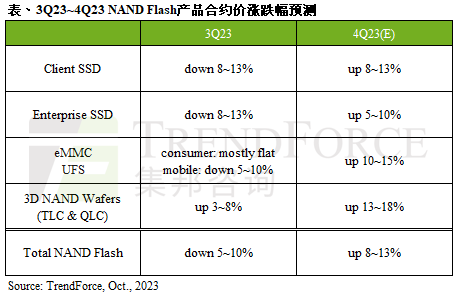

集邦咨询:供应商扩大减产 第四季NAND Flash合约价季涨幅预估8~13%

智通财经APP获悉,据TrendForce集邦咨询集邦咨询研究显示,由于供应商严格控制产出,NAND Flash第四季合约价全面起涨,涨幅约8~13%。展望2024年,除非原厂仍能维持减产策略,且服务器领域对Enterprise SSD需求回温,否则在缺乏需求作为支撑的前提下,NAND Flash要延续涨势将有难度。

Client SSD方面,由于原厂及模组厂均积极涨价,促使PC OEM欲在价格相对低点预备库存,采购量会较实际需求量高。而供应商为扩大位元出货量,已在第三季推出促销,故Client SSD价格没有更多下跌空间。另一方面,主流制程减产及高端Client SSD供应厂商较少,给予原厂更好的议价能力,因此高端产品可望一并上涨,预估第四季PC Client SSD合约价季涨幅8~13%。

Enterprise SSD方面,北美云端服务业者(CSP)库存仍高,但部分服务器品牌业者需求已较上半年复苏,备货动能渐增,中国CSP业者库存已下降至合理水位,加上二线电商旺季需求增加,第四季Enterprise SSD总体采购需求可望成长。随着NAND wafer价格自8月率先起涨,在供应商议价态度转趋强硬之下,预估第四季Enterprise SSD合约价格季涨幅约5~10%。

eMMC方面,下半年主要仰赖电视出货和部分智能手机需求支撑,但实际上采购动能并不积极。在原厂强势的涨价的态势下,从wafer端延伸至成品,模组厂报价也因反应成本而上调,买方在库存偏低的基础下只能提前进行采购,故推升eMMC涨势,且原厂涨价目标不限大小容量及应用。同时,由于原厂减产也波及生产eMMC的主流制程,货量逐渐减少,客户即便提出的采买量也可能仅能得到部分供应,因此预估第四季eMMC合约价季涨幅约10~15%。

UFS方面,受惠于新机发布、季节拉货效应及部分品牌力保市占率,智能手机OEM倾向在第四季将零部件库存提升至安全水位,带动采购动能增温。由于UFS 4.0供应有限,且产品集中采用先进制程,故涨幅最明显,至于其他成熟UFS产品虽然有足够的库存因应,供应商为数众多,但各家原厂不愿再以低价赔售,选择调涨价格,预估第四季UFS合约价季涨幅可达10~15%。

NAND Flash Wafer方面,继三星减产幅度扩大至50%后,其他原厂也维持节制的投片策略,部分制程与容量在减产已逾半年后,呈现结构性的供应紧张,皆有利原厂在价格上掌握主导优势,目前观察第四季市场几乎已无低价货源可采购,但买方仍倾向维持高库存而持续采买。近期原厂希望尽快将价格拉高至现金成本之上,预估第四季NAND Flash Wafer合约价将强势上涨,季涨幅约13~18%。

扫码下载智通APP

扫码下载智通APP