华泰证券农业Q3业绩前瞻:养殖旺季不旺,猪鸡分化

智通财经APP获悉,华泰证券发布研报,前瞻农业行业Q3业绩,预计23Q3农林牧渔板块的盈利或受养殖旺季效应带动而实现环比扭亏,但受制于猪价周期下行或修复力度有限、仍录得同比下滑。其中生猪养殖和白鸡养殖板块景气分化,后周期板块盈利增速或较23Q2继续回落,宠物板块盈利或震荡修复,种子板块或因汇兑收益等非经常性损益的影响边际减弱而实现盈利同比改善。

核心观点

养殖:供给压力仍是猪价下跌主因,白鸡产能收缩或逐步兑现

1)生猪:据博亚和讯,上周生猪价格周环比下降3.85%,主要系行业生猪供应仍较充足导致。据涌益咨询等数据,9月能繁母猪存栏去化或有所加速。建议关注出栏量成长性高、具有成本优势的企业。2)供给压力下,上周白羽鸡/鸡苗均价周环比下跌5.81%/7.81%,国内食品深加工乃大势所趋,建议关注调理品产能和销量占优的企业。

种植:转基因商业化稳步推进,种业高景气有望持续

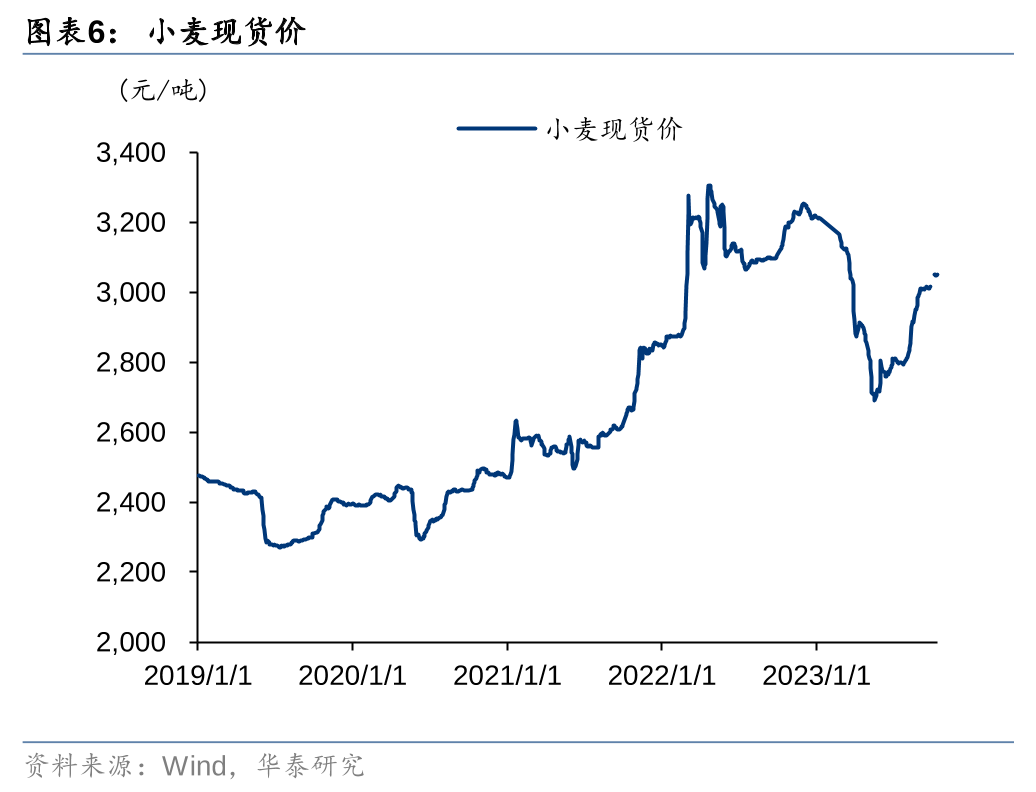

近期粮价整体呈反弹态势。截至10月13日,玉米价格约2786元/吨、小麦价格约3052元/吨。一般而言,粮食价格上涨/下跌通常会影响农民在下一个种植季的种植行为,因此种子价格和销量的变化一般滞后于粮价,我们预计2023/24年度种业高景气仍有望持续。我国的转基因种子商业化稳步推进,或带动种业科技的技术升级,种子行业规模扩容可期。现阶段转基因技术及品种储备仍掌握在少数企业手中、研发及推广壁垒较高。研发实力强及转基因品种储备早的龙头种企有望受益。

宠物:8月宠食出口额稳步修复,10月13日深宠展开幕

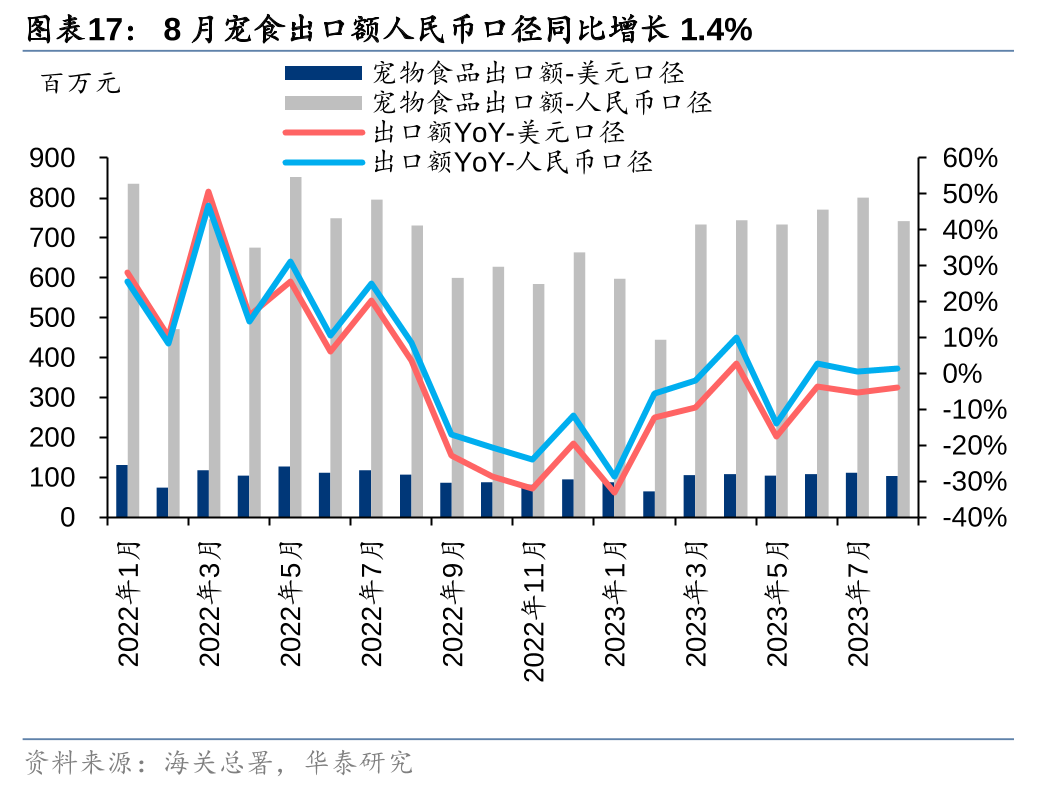

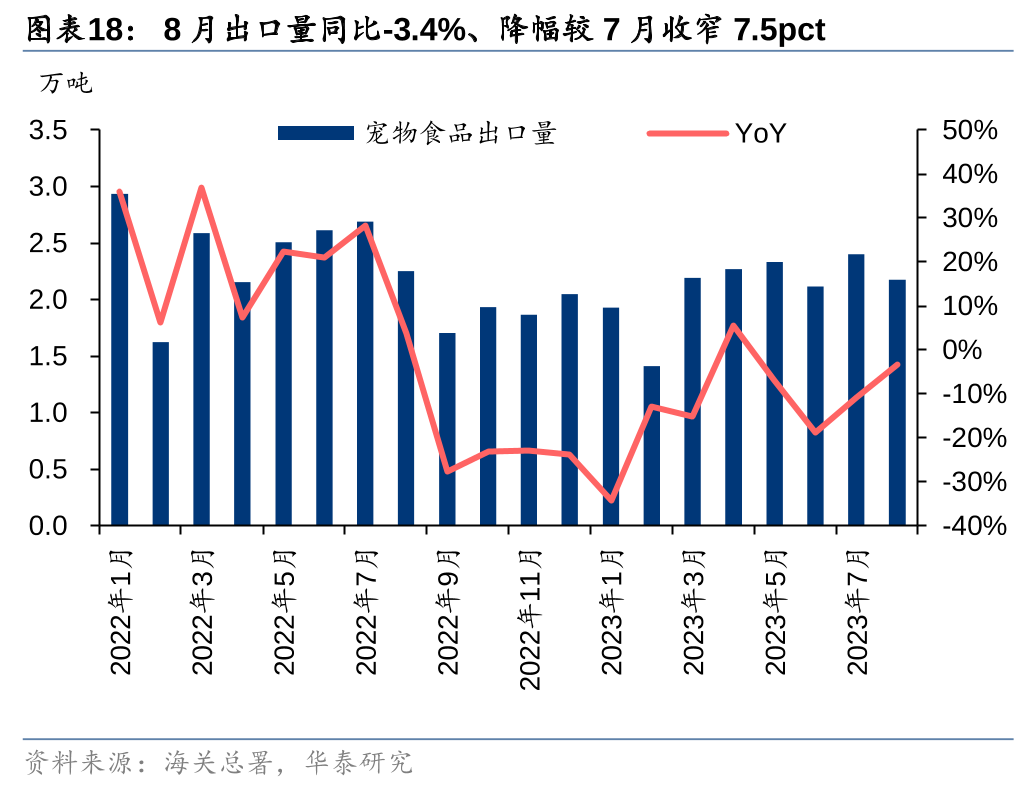

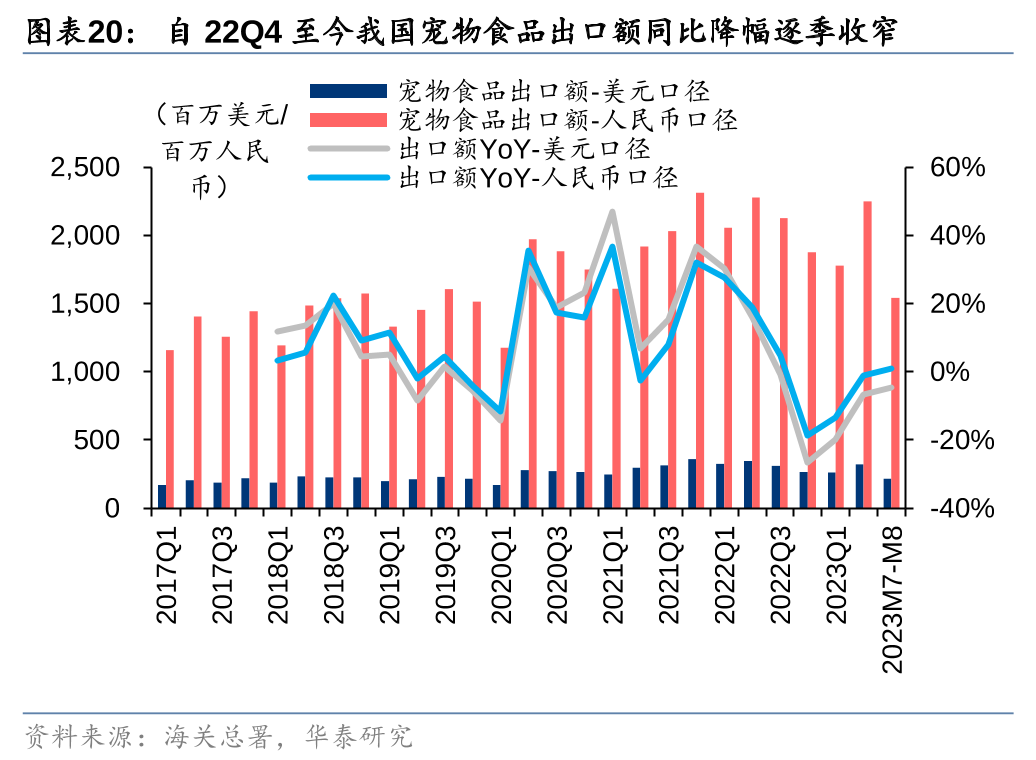

8月人民币/美元口径下我国宠物食品出口额同比+1.4%/-3.9%。其中出口量同比-3.4%、降幅较7月有所收窄;美元口径下出口单价受宠物零食出口单价下降影响而略有下滑,人民币口径下出口单价同比+4.9%。我们预计海外去库或接近尾声,低基数效应下9月宠食出口量有望转正。伴随国内宠物市场规模持续增长、国产替代加深,具备稳定供应链及持续研发能力的龙头企业有望拔得头筹。10月13日第10届深宠展开幕,大会论坛上亚马逊相关负责人指出,目前宠物用品内细分赛道较多且竞争激烈,企业核心竞争力在于赛道选择与品类创新能力。

风险提示:猪价不及预期,生猪出栏量不及预期,原材料价格上涨,非洲猪瘟疫情风险。

正文

养殖旺季不旺,猪鸡景气分化

我们预计23Q3农林牧渔板块的盈利或受养殖旺季效应带动而实现环比扭亏,但受制于猪价周期下行或修复力度有限、仍录得同比下滑。其中,生猪养殖和白鸡养殖板块景气分化、或分别实现环比减亏/减盈,后周期板块盈利增速或较23Q2继续回落,宠物板块盈利或震荡修复,种子板块或因汇兑收益等非经常性损益的影响边际减弱而实现盈利同比改善。

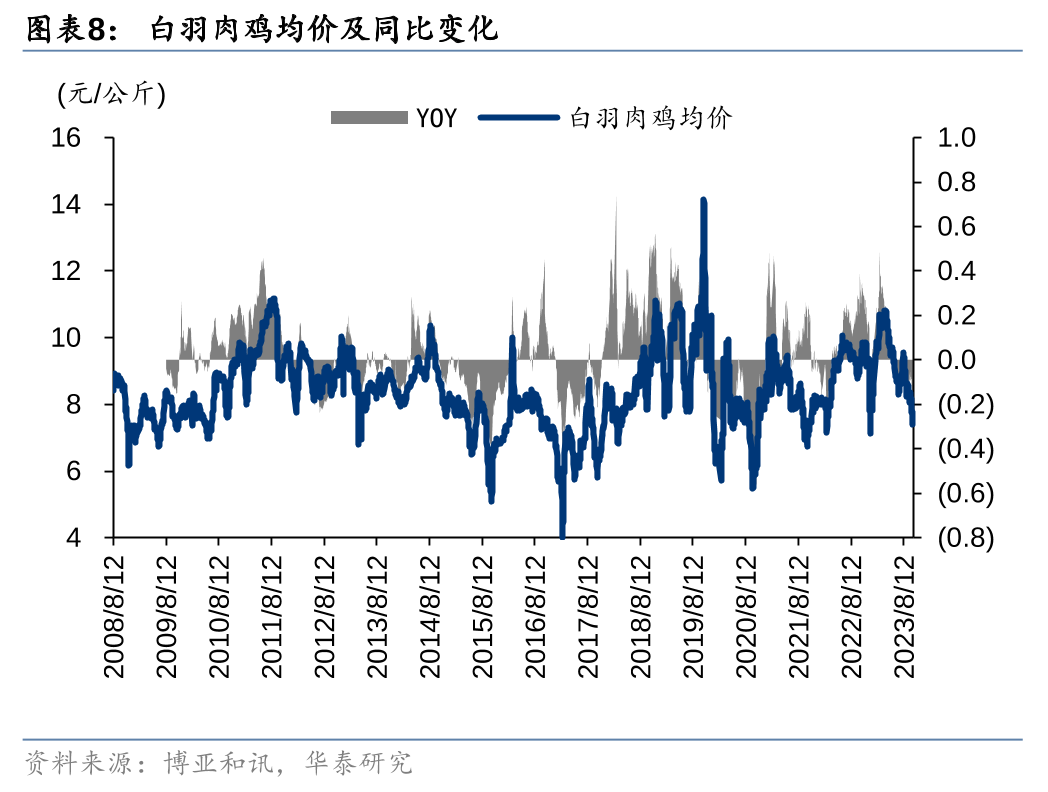

畜禽养殖:1)生猪养殖:根据Wind数据,23Q3国内22省市生猪平均价格为16.02元/公斤,环比上涨11.1%、同比下跌28.6%;国内自繁自养生猪的养殖盈利平均为-108.5元/头,环比提高219.3元/头、同比下降-685.7元/头。猪价及养殖盈利的环比上行或系中秋国庆双节消费提振、叠加8月行业出栏节奏放缓所致,同比下行则主要系22H2补栏的母猪产能释放导致猪周期下行所致。我们估计生猪养殖板块的盈利或受猪价影响而实现环比减亏、但同比仍明显下滑。2)白鸡养殖:根据畜牧业协会数据,23Q3监测企业的父母代鸡苗价格约56元/套,环比下跌5.92%、同比上涨121%;商品代鸡苗价格约2.49元/羽,环比下跌25%、同比下跌4.46%。结合上市公司月报数据,我们估算白羽鸡养殖上市公司的销售价格变化趋势与行业基本一致,白羽鸡养殖板块的盈利或在23Q3呈现环比下降的趋势;但考虑到龙头公司等公司具备祖代种鸡种源优势、或受益于父母代鸡苗的涨价,预计白羽鸡养殖板块的盈利在23Q3仍有机会延续同比增长趋势。

后周期:1)饲料:考虑到生猪存栏仍在高位、鱼粉豆粕等饲料原料涨价或加强规模饲企的竞争优势,预计23Q3饲料上市公司的主业经营仍有望稳健增长、同比增速或能较23Q2再度上行。但考虑到饲料企业多同步运营养猪业务、而养猪业务的去年同期盈利基数较高,预计饲料上市公司的23Q3整体表观盈利仍以同比下滑为主、且同比降幅或较23Q2有所加大。2)动保:考虑到畜禽存栏高位对防疫需求的带动、动保公司的大客户战略推进,预计23Q3动保上市公司的盈利仍有望录得同比增长;但是,考虑到低盈利背景下养殖公司压降成本的需求愈盛、去年同期盈利基数较高等因素,预计23Q3动保上市公司的盈利同比增速或较23Q2进一步下降。

宠物:根据海关数据,2023年7月和8月我国的宠物食品出口金额分别实现0.6%和1.4%的同比增长(人民币计价口径)。而国产替代趋势下,宠物食品公司的国内业务仍维持稳健的收入增长。我们预计23Q3宠物板块盈利或呈现震荡修复趋势。

种子:三季度是种子行业经营的传统淡季,经营盈利基数较低。考虑到22Q3龙头种子公司受汇兑因素的影响而录得较低的盈利基数,而23Q3或通过美元贷款的置换而实现汇兑波动的影响边际减弱,预计23Q3种业板块的盈利或有望录得同比增长。考虑到玉米价格仍在高位震荡,我们预计23Q3种子板块的预收款仍有望实现增长。

生猪养殖:供给压力仍是猪价下跌主因,9月母猪存栏或加速去化

价格及盈利:上周(2023年10月7日-10月13日)猪价持续下跌。根据博亚和讯数据,上周生猪均价15.46元/公斤,周环比下跌3.85%。我们分析主要系行业生猪供应仍较充足导致。目前猪价已低于行业成本价,生猪养殖重陷亏损。据Wind,截至2023年10月13日,自繁自养生猪养殖利润为-133元/头,外购仔猪养殖利润为-208元/头。

上周重点关注:供给压力仍是猪价下跌主因,9月母猪存栏或加速去化。1)生猪供应:根据上市公司9月销售月报,12家猪企合计出栏生猪1171万头、环比-1%,剔除仔猪销量下降的影响,我们估算肥猪出栏量环比约+1.4%;除牧原和正邦外,大多猪企的9月肥猪出栏均重呈现环比提升趋势,平均出栏体重约117公斤/头、较2021年10月的115公斤/头仍有下降空间。2)能繁母猪:畜牧业协会、我的钢铁网、卓创资讯、涌益咨询披露9月能繁母猪存栏监测数据,分别环比-1.0%、-0.41%、-1.14%、-0.27%,降幅分别较其8月监测数据扩大0pct、0.7pct、0.98pct、0.31pct,整体来看,9月能繁母猪存栏去化或有所加速。拆分来看,我的钢铁网数据显示9月规模场能繁母猪存栏环比-0.41%(8月+0.32%)、散户能繁母猪存栏环比-0.42%(8月-0.44%),或显示规模场受制于资金压力等因素去化明显加速,散户基本维持相对稳定的去化速度。行业母猪产能大概率已启动实质性去化,持续关注官方数据验证。

产能端(官方数据):根据国家统计局和农业农村部数据,2023年8月末能繁母猪存栏4241万头,环比下降0.7%、同比减少1.9%,环比降幅已连续2个月加大。

产能端(非农业部官方数据):多方披露9月能繁母猪存栏数据。1)畜牧业协会口径:9月能繁母猪存栏环比-1.0%(8月为-1.0%),1-9月累计降幅5.5%;2)我的钢铁网口径:9月能繁母猪存栏环比-0.41%(8月为+0.29%),其中规模场环比-0.41%(8月为+0.32%);1~9月累计降幅约1.61%;3)卓创资讯口径:9月能繁母猪存栏环比-1.14%(8月为-0.16%),1~9月累计降幅约3.58%;4)涌益咨询口径:9月能繁母猪存栏环比-0.27%(8月为+0.04%),1~9月累计降幅约7.00%。展望后市,我们认为目前养殖利润较差,行业补栏不积极,而淘汰产能数量较大,四季度产能继续下降的可能性较大。

短期猪价或继续承压,产能去化有望带动2024年猪价反转。1)短期:2022年下半年国内能繁母猪存栏持续增加,且可能同时伴随着母猪生产效率的提升,及今年的新生仔猪数除了1月和5月均呈现环比增长趋势,23Q4生猪供应或仍较为充足。结合猪价季节性因素,我们预计短期生猪供给压力仍然明显、猪价或继续承压。2)中长期:根据国家统计局&农业农村部数据,2023年以来能繁母猪持续去化、且下半年以来去化有加速趋势,1~8月累计去化3.39%。随着肥猪、仔猪价格持续在成本线下走弱,行业资金压力加剧,我们预计能繁母猪存栏有望持续加速去化,或有望带动2024年猪价及行业盈利出现反转。

配置建议:猪价在行业成本线下持续走弱,生猪养殖企业可能走出分化行情,出栏成长性较高、成本控制较为优异、负债及现金流情况较好的企业有望出现配置机会。我们建议关注出栏量成长性高、具有成本优势的龙头企业。

种植:转基因商业化稳步推进,种业高景气有望持续

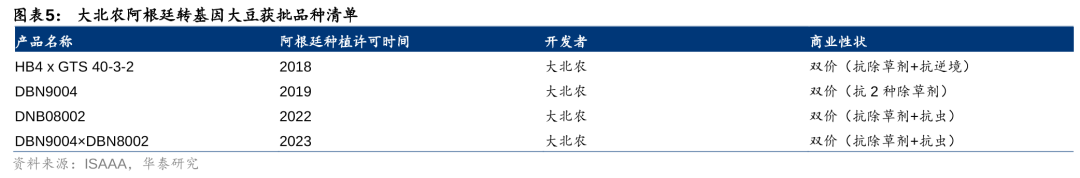

10月8日大北农公告其控股子公司在阿根廷获批一款新的转基因大豆种植许可。据ISAAA,此前大北农在阿根廷共获批3款转基因大豆的种植许可,获批时间分别为2018/2019/2022年,考虑到获得种植许可后,仍需获得大豆消费国的进口许可,才能进行商业推广,因此该事件对业绩的提振仍有待观察。总体而言,我国性状企业业务出海持续推进,有望在广阔的南美市场占据一席之地。

种业拐点滞后粮价,高景气有望持续。以每年 Q4 至次年 Q3 为一个业务年度进行统计, 2020/21年度起,在低库存、高油价、地缘政治等因素导致国内外粮价上涨、种粮收益改善的背景下,种子行业景气度明显持续复苏。本年度截至23Q2,8家种子上市公司的营业收入合计达164.53亿元,同比增长20%,增速较上一年度提升9pct;归母净利合计达5.12亿元,同比下滑37%,主要系隆平高科受到计提减值、摊销员工激励等短期因素影响,若剔除隆平高科,剩余7家种企归母净利合计达8.04亿元,同比增长7%。近期粮价呈反弹态势。截至10月13日,玉米价格约2786元/吨、小麦价格约3052元/吨。一般而言,粮食价格上涨/下跌通常会影响农民在下一个种植季的种植行为,因此种子价格和销量的变化一般滞后于粮价,我们预计2023/24年度种业高景气仍有望持续。从价格来看,假设2022年是本轮玉米价格周期的顶点年份,我们预计玉米种子或在2023年至2024年仍有望继续涨价;从种植面积来看,播种面积变化弹性相对较小,如无重大政策变化或异常天气,我们预计粮价回落可能带来的2024年播种面积变化降幅或较小。

种业景气向好+格局改善,龙头种企有望受益。一方面,高位的粮价有望带动种业景气的持续回暖,另一方面,我国的转基因种子商业化稳步推进,或带动种业科技的技术升级,种子行业规模扩容可期。同时,由于转基因技术及品种储备仍掌握在少数企业手中、研发及推广壁垒较高,而在国家政策的支持和战略重视下,种业的执法及监管力度不断加强,行业秩序有望逐步肃清、格局有望改善,研发实力强及转基因品种储备早的龙头种企有望实现市占率的提升。

肉禽养殖:产能收缩或逐步兑现,关注食品化布局

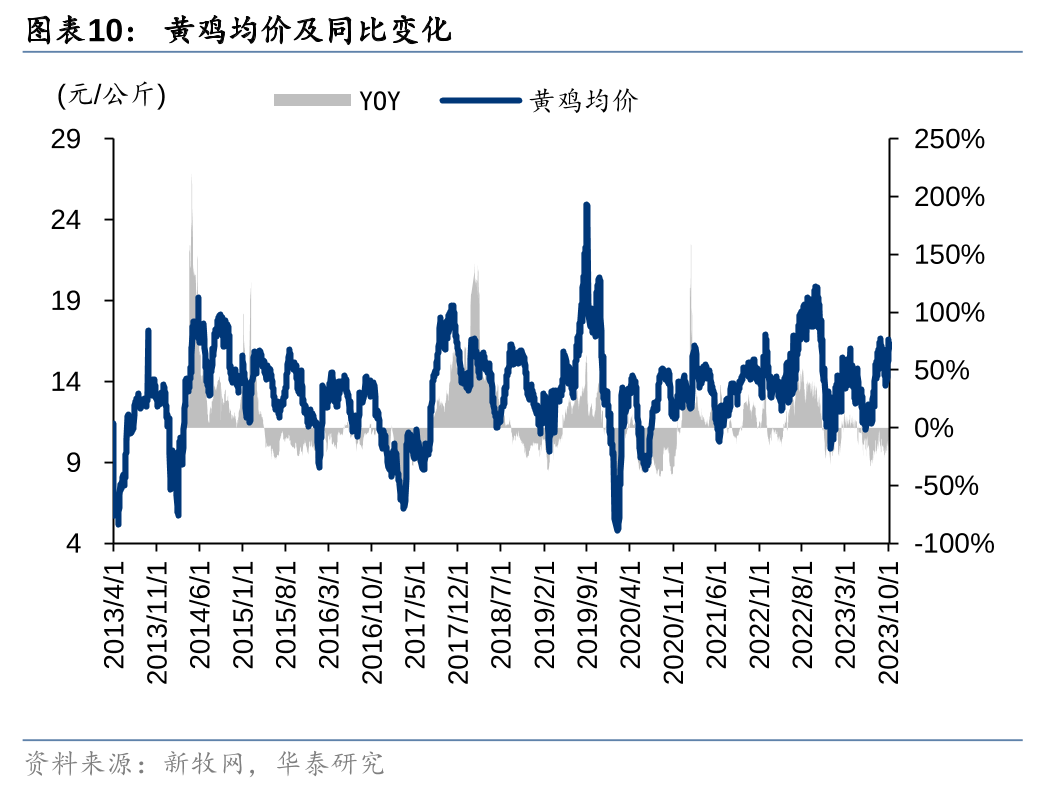

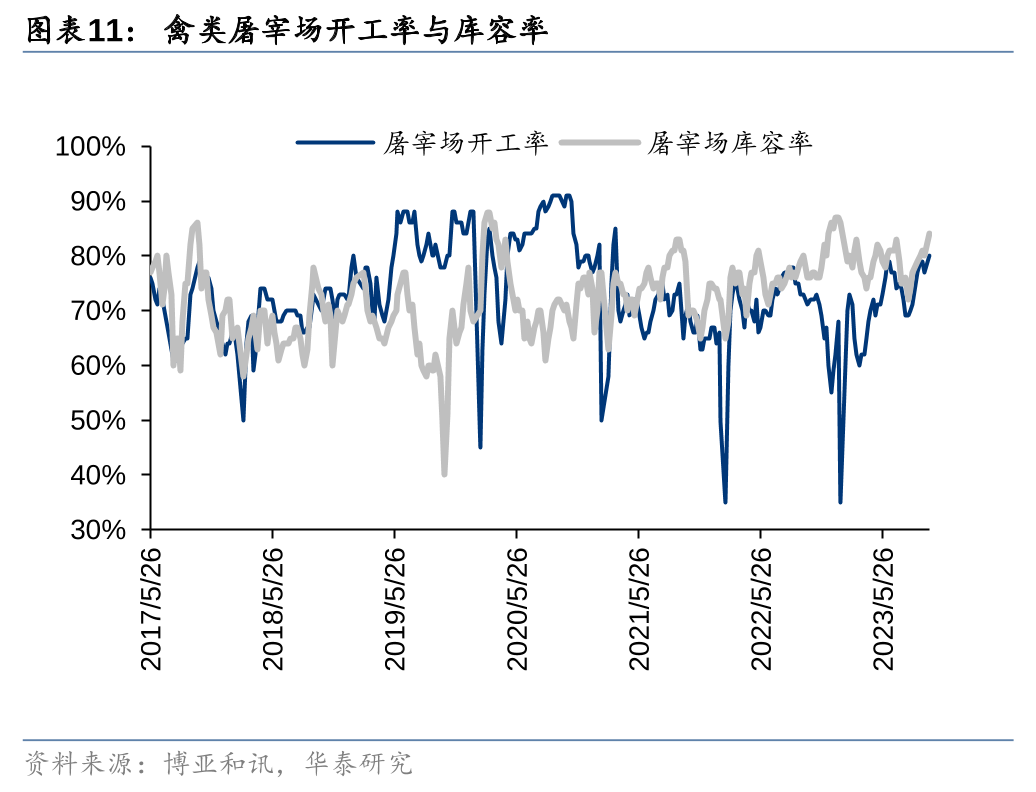

供给压力仍存,白鸡持续跌价。上周白羽鸡均价约7.63元/公斤、周环比下跌5.81%,白羽鸡苗均价约2.36元/羽、周环比下跌7.81%。我们认为,目前白羽鸡行业供给充足是白羽鸡产业链价格下跌的主要原因。上周黄鸡均价约16.05元/公斤、周环比上涨7.5%,或主要由消费增加带动。

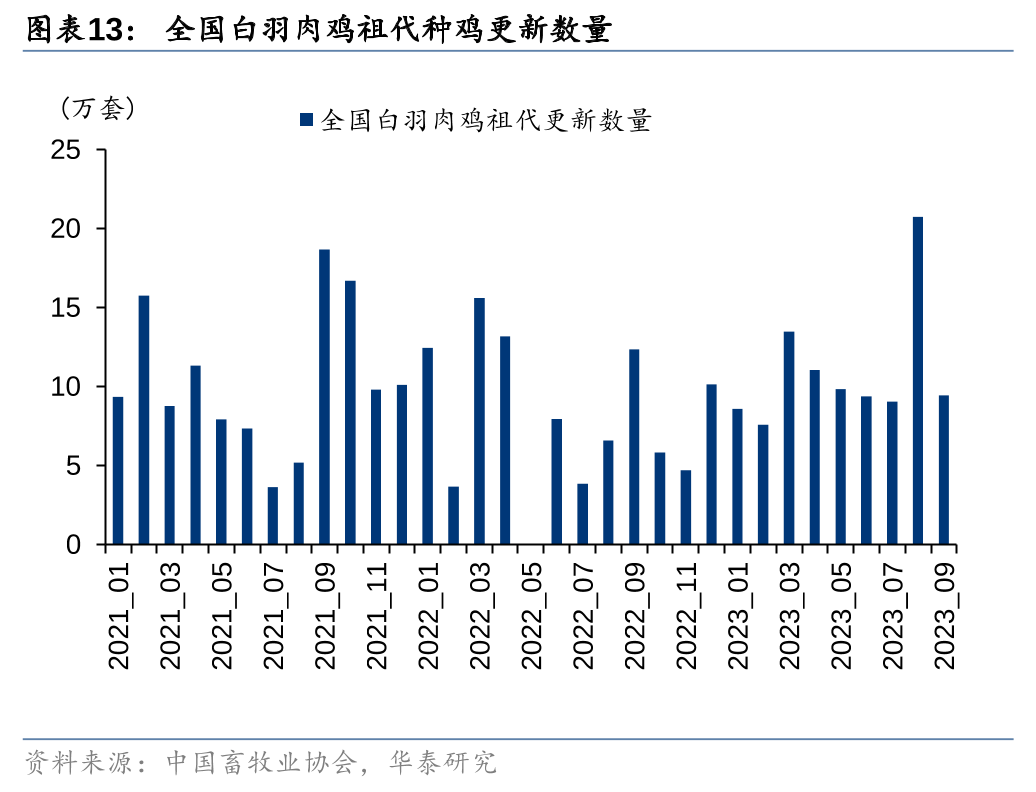

9月白羽鸡在产父母代存栏环比减少,关注产能收缩兑现。2022年国内白羽鸡祖代更新量同比减少23%,我们预计2024年白羽鸡肉供需或现缺口,有望带动肉鸡养殖产业链盈利好转。根据畜牧业协会监测数据,9月全国在产父母代种鸡存栏约4583万套,环比-3.08%、同比增幅收缩至20%,环比下滑幅度较6月高出1.92pct。且我们认为与6月的在产父母代存栏主要由集中换羽导致不同,9月的在产父母代存栏减少或更多是后备存栏持续环比收缩、在产种鸡淘汰带来。持续关注白羽鸡产能收缩兑现。

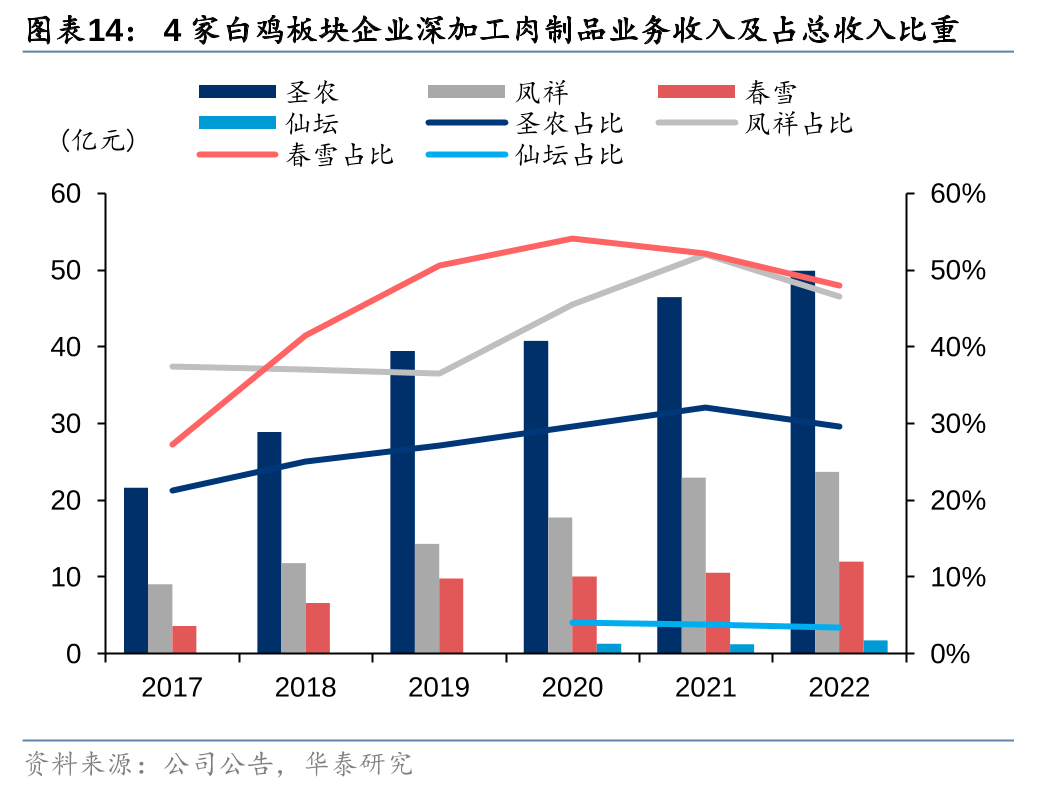

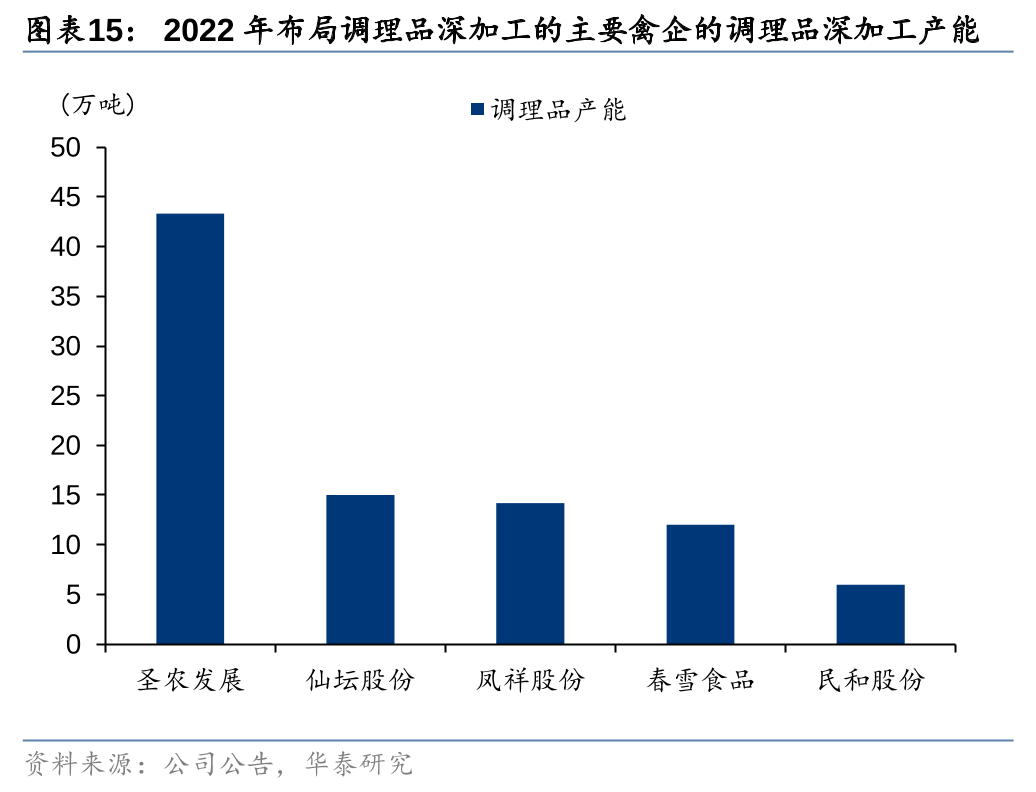

关注鸡企食品化布局。从美国白羽肉鸡产业发展历史来看,食品化转型或是白羽肉鸡产业未来发展方向。在国内餐饮企业人工及店面租金上涨压力大、餐饮连锁化持续推进、外卖市场迅速发展背景下,餐饮企业对于降本增效、食材标准化等方面的需求日趋强烈。同时,我国家庭结构日渐小型化、宅家文化和懒人经济的不断发展,也催生了居民对于预制菜的需求。B 端、C 端共同催化下,食品深加工乃大势所趋。顺应大势,白鸡行业近几年出现了明显的产业链延伸趋势,由屠宰加工生肉向深加工调理品/熟食延伸。除成立以来就开展肉制品深加工的凤祥股份和春雪食品外,圣农发展、仙坛股份、民和股份、禾丰股份等亦陆续开展食品深加工业务。

动物疫苗:关注非瘟疫苗商业化,先发布局企业有望享受红利

后周期属性影响,23H2动保景气或存变数。由于动保产品销售受下游养殖盈利和养殖量影响较大,动保行业景气度和养殖利润呈现出明显的后周期相关性。以季度数据来看:

1)2014Q2自繁自养生猪养殖利润见底,动保企业收入和盈利增速均在7个季度后见底;2018Q2自繁自养生猪养殖利润见底,动保企业收入和盈利增速分别在3个和6个季度后见底。2011Q3、2016Q2、2020Q1自繁自养生猪养殖利润见顶,动保企业收入增速在当期或是滞后1~2个季度见顶、盈利增速在1~3个季度后见顶。

2)当养殖出现亏损时,动保板块的当期或下期盈利同比增速容易出现收窄甚至转负的情况。而在猪周期的最后一次探底结束后的3~4个季度,动保板块的盈利同比增速常表现不佳。例如,2014Q4至2015Q1为当时猪周期的第三个/最后一个探底期,自繁自养生猪连续两个季度出现亏损,而动保板块的盈利同比增速在2015Q1收窄至15%、在2015Q2、2015Q4和2016Q1均仅有个位数增长/下滑、自2016Q2起才进入持续高增阶段;2019Q1为当时猪周期的第二个/最后一个探底期,动保板块的当期盈利增速为同比下滑39%、并在接下来的3个季度持续同比下滑。考虑到2023Q1至今是本轮猪周期的第三个探底期、当期动保板块的盈利同比增长30%(较22Q1略下滑2.4pct)、和2014/15年度较为类似,我们预计2023H2动保板块盈利仍有望维持同比增长趋势、但增速仍存变数。

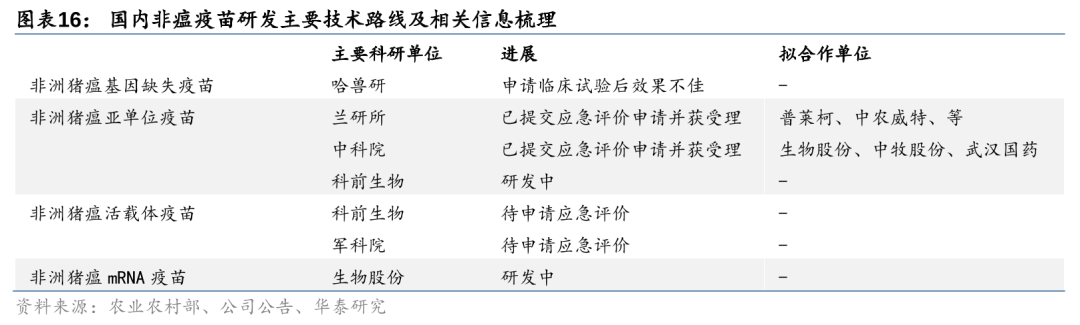

关注非瘟疫苗商业化。国内非洲猪瘟疫苗研发工作持续推进,技术路线以亚单位、活载体为主。截至目前,兰研所、中科院等单位的非洲猪瘟疫苗已向农业农村部提交了兽药应急评价申请,相关评审工作正在积极推进。根据农业农村部《兽药注册评审工作程序》,经评价建议可应急使用的,农业农村部畜牧兽医局根据评审中心评价意见提出评审意见,报分管部领导批准后发布技术标准文件。有关兽药生产企业按《兽药产品批准文号管理办法》规定申请临时兽药产品批准文号。我们预计后续若不需做大规模临床试验,非瘟疫苗最快有望于2024年中实现生产销售。

猪苗市场或明显扩容,先发布局企业有望享受红利。若应急评价顺利,国内非洲猪瘟疫苗最快有望于2024年中生产销售。国内目前(2021年数据,兽药协会口径)猪苗市场空间约82亿元。如果按照全国每年出栏约7亿头生猪(国家统计局数据)测算,假设乐观、中性、悲观情况下,非洲猪瘟疫苗渗透率分别为70%、50%、30%,每头份疫苗出厂价分别为25、15、10元,免疫次数为两次,则在中性预测下,非瘟疫苗市场空间可达105亿元。如果按照猪用疫苗通常净利率在20%~40%测算,非瘟疫苗行业净利润总额约8.4~98亿元,中性预测下约32亿元。若兰研所、中科院的非瘟亚单位疫苗应急评价进展顺利,国内非瘟疫苗有望最快于2023年底实现生产销售,带来猪苗市场的明显扩容。先发布局的动保公司有望享受这一新兴大单品带来的红利。

饲料:23Q3展望:饲料销量或有一定分化,激烈竞争趋势或不改。

我们预计23Q3猪饲料销量同比增速或有一定承压,主要原因系:

1)去年同期的高基数;2)上半年生猪养殖业的持续亏损或直接导致下半年生猪产能去化。23Q3饲料行业激烈竞争趋势或不改。龙头公司有望凭借研发、营销、生产、服务等多方位的优势不断增强其经营壁垒,经营不善的中小饲企有望进一步出清。

宠物:8月宠食出口额稳步修复,10月13日深宠展开幕

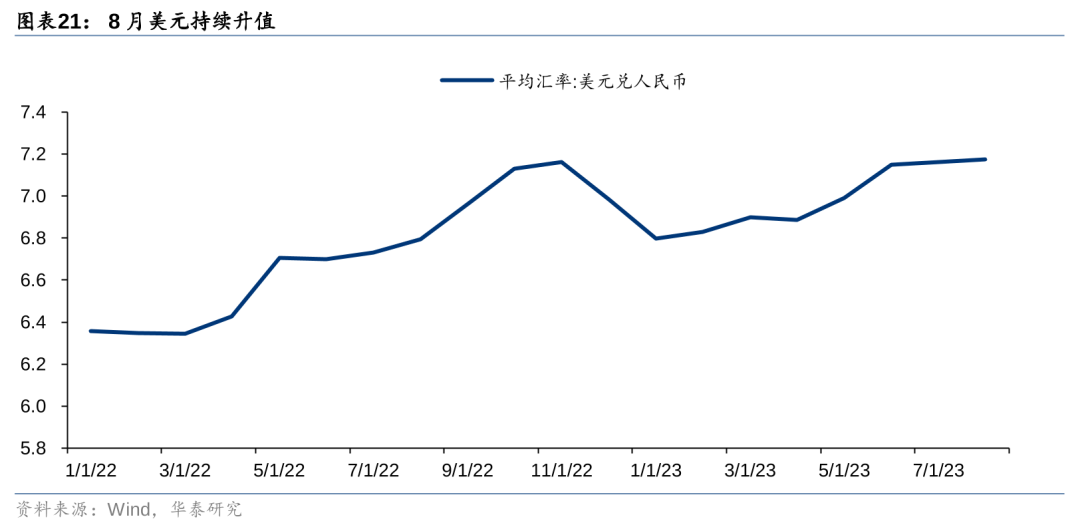

宠物食品出口额稳步修复,对美出口量同比降幅持续收窄。6~8月我国宠食出口额稳步修复。8月人民币口径下我国宠物食品出口额同比增长1.4%;美元口径下我国宠食出口额同比下滑3.9%,较7月同比降幅收窄1.5pct。量价拆解来看:1)8月我国宠食出口量同比下滑3.4%,较7月同比降幅收窄7.5pct。主要系向美国/菲律宾/德国/日本等地的出口量同比下滑,而向美国的出口量同比降幅继续收窄、向印度尼西亚的出口量同比转正所致。2)8月美元口径下出口单价同比下滑0.6%。主要系8月出口量占比较高的宠物零食单价同比下降0.4%、而宠物罐头单价提升不足以抵消该影响所致。美元升值带动下,人民币口径下宠食出口单价同比增长4.9%。

海外去库或将接近尾声,9月宠食出口量有望转正。23M7-M8人民币口径下我国宠物食品出口额同比转正,美元口径下同比-4.7%,较23Q2同比降幅收窄2.0pct。考虑到自去年9月起海外客户开始去库,低基数效应推动下,我们预计今年9月宠食出口量有望同比转正,进而带动宠食出口额继续修复。头部公司与行业大盘同频共振,23Q3业绩有望修复。

国内宠物市场持续增长,国产替代加深利好龙头。2022年,我国城镇犬猫消费市场规模约2706亿元、同比增长8.7%,其中猫市场规模达1231亿元、同比增速达16%。现阶段宠食赛道内呈海外品牌市占率下降;国产品牌凭借高性价比、产品差异化、渠道红利及灵活的营销手段迅速崛起趋势。但国产宠牌崛起过程中也面临“增收不增利”等问题,我们认为稳定的供应链及深厚的研发实力或为突围核心要义。我们看好研发及供应链均占优的龙头企业。

10月13日,第10届国际宠物用品展览会暨全球宠业跨境电商交易会于深圳开幕(简称“深宠展”)。此次展会整合宠物食品、用品、医疗、智能产品、活体等在内的全产业链资源,共有300多家海内外参展企业、3000多个知名品牌入驻。同期举办四场论坛,分别为亚马逊、TikTok、独立站、TEMU专场,从跨境电商的视角解析宠物赛道商机。

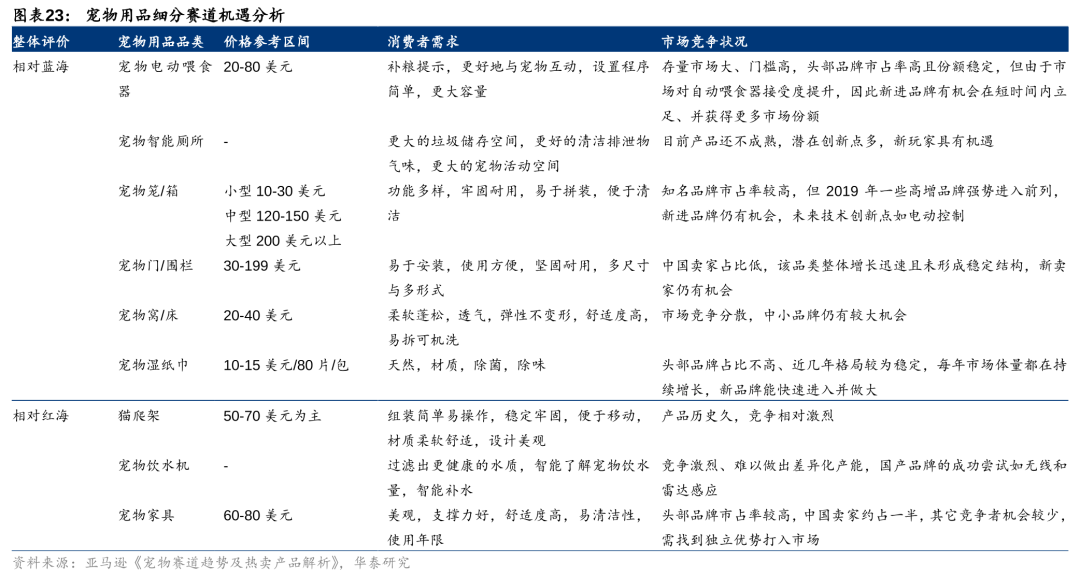

宠物用品细分品类多且红蓝海并存,相关公司的核心竞争力在于赛道选择与品类创新。大会论坛上,据亚马逊相关负责人分享,目前宠物用品已扩展至服饰、玩具、美容、互动周边等众多细分品类,其中以猫爬架、宠物饮水机、宠物家具为代表的品类发展历史较长、产品同质化程度较高、竞争相对激烈,新玩家后发入局难度较高,而以宠物电动喂食器、宠物智能厕所、宠物湿纸巾为代表的品类具有市场空间大、技术升级多等特点,新进品牌仍有探索空间。针对宠物用品企业,其核心竞争力在于赛道选择与品类创新能力。

扫码下载智通APP

扫码下载智通APP