唯一拥有金融牌照的汽车经销商——正通汽车(01728) 该如何估值?

智通财经APP获悉,东方证券发布研报称,伴随着中国中产阶级数量激增,消费升级成为中国汽车市场的主旋律,正通(01728)将受惠于豪华车需求量的增加。此外,鉴于零售金融业务的迅速扩展,预计正通汽车将在不久的未来达到又一新高峰。首予“买入”评级,目标股价10.3港元。

中国居民消费升级

过去十年,随着中国人均可支配收入快速增长,消费者的消费趋势也发生了转变,他们从中高端产品消费转向奢侈品消费。这也促进了近年来豪华车市场的增长。

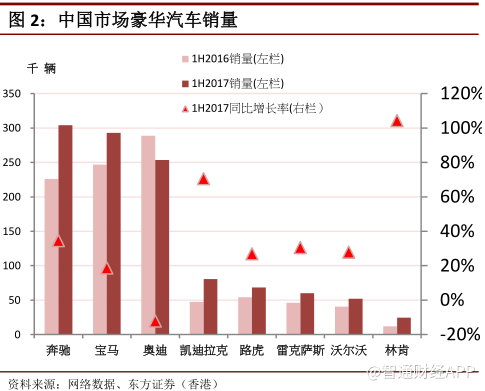

2017年上半年,最热销的八大豪华车品牌在中国的销量同比增长18.1%至113.6万辆,超过中国整体汽车市场3.8%的增长率。奔驰、宝马和奥迪的销量分别同比增长34.5%、18.6%和-12.2%至30.4万、29.35万及25.36万辆。

另一方面,二线豪华车品牌,包括凯迪拉克、路虎、雷克萨斯、沃尔沃和林肯的销售稳固增长。随着中国居民消费升级,中国市场豪华车需求提升,二线豪华车品牌将从中受益。

宝马——付得起的豪华车品牌

吉利汽车的热门型号价格为人民币7.49万元至22.98万元,而宝马入门级1系和2系只需人民币20.48万元至33.19万元。鉴于宝马的优越品牌影响力和产品安全性能,东方证券认为这个价位十分合理。

据2015年度《全球财富报告》显示,2015年中国中产阶级消费者已达到10亿。随着中国经济迅速发展和国内高科技业职位增加,东方证券预计中国中产阶级消费者数量将在未来进一步增长,其在追求高质量生活上的开支也将提升,而宝马则是中产阶级消费者有能力购买的豪华车品牌。

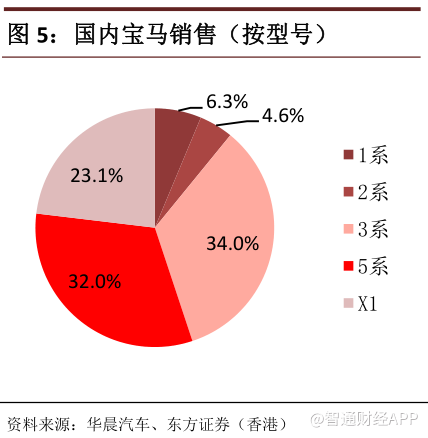

2017年前九个月,国内生产的宝马和国外进口宝马分别占中国市场总销售的64%和34%。其中,1、2、3、5系及X1为华晨宝马所生产,X3、X4、X5、X6及7系则为海外进口。

在这些型号中,3系和5系为最热门型号。据华晨宝马数据显示,2017年6月3系和5系销售分别占国产宝马销售的34%和32%。鉴于宝马产品的高性能和合理价位,其较其他豪华车品牌更具竞争优势。

宝马进入产品生命周期开端

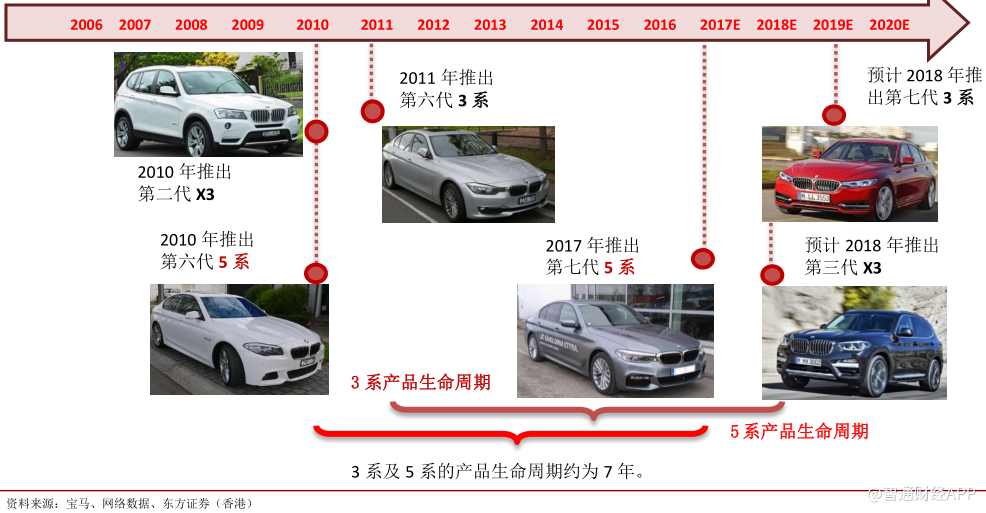

而宝马产品生命周期约为7年,上一个产品生命周期为2010年至2016年。宝马已于2017年6月发布第七代5系,开始新一轮产品周期。根据以往数据,预计其销售将在2017年至2019年稳固增长。

除了引进最新的5系型号,宝马还会在2018年及2019年引进第三代X3及第七代3系。预计2018年及2019年X3的销售将逐步攀升。而3系为宝马销量最好的汽车型号,其新一代产品的推出将刺激宝马销售增长。

此外,宝马还会在2019年及2020年推出X2、X5、X6系。鉴于宝马产品生命周期迎来新开端,东方证券预计3系及5系的强劲需求将拉动宝马销售上升。

汽车金融前景乐观

过去十年里,中国汽车金融市场发展迅猛,中国汽车金融的渗透率如今为35-40%,然其较汽车金融行业成熟的美国的80%及欧洲国家的65%仍有较大差距。鉴于中国年轻司机数目不断上升,汽车金融的需求在不久的将来会不断扩大,其渗透率将会持续提高。

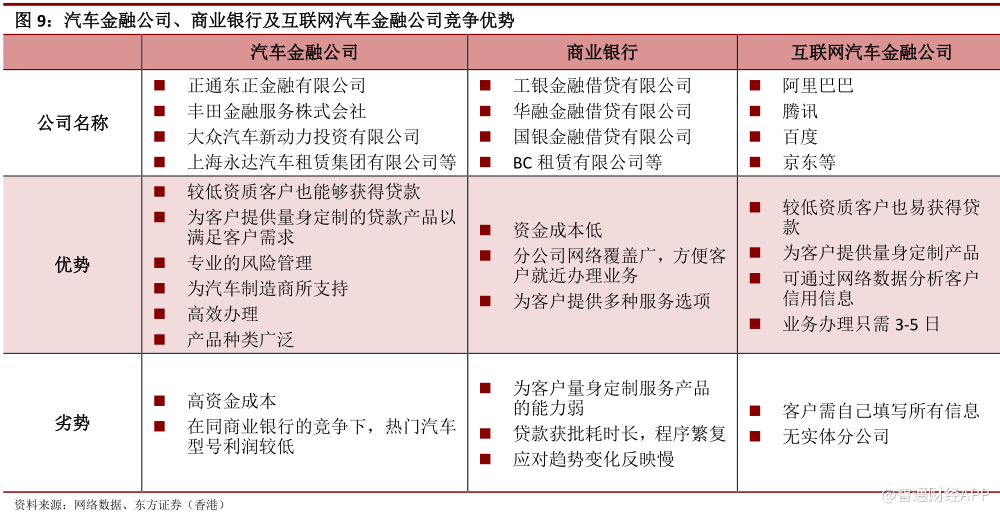

国内汽车金融业务的提供者包括1)商业银行;2)汽车金融公司;及3)其他机构,即包括互联网金融公司如腾讯和阿里巴巴及P2P网络贷款公司。其中,商业银行主导汽车金融行业,其在中国汽车金融销售比重达到50%。

近几年来,网络金融公司也快速增长。如今,网络巨头包括腾讯、阿里巴巴及京东均将其业务拓展至汽车金融板块,这意味着汽车金融业务将由传统的线下模式转至网络平台,即车主可以不受地点限制申请汽车贷款服务。网络汽车金融公司将对商业银行的汽车金融业务构成挑战,加剧汽车金融市场竞争。

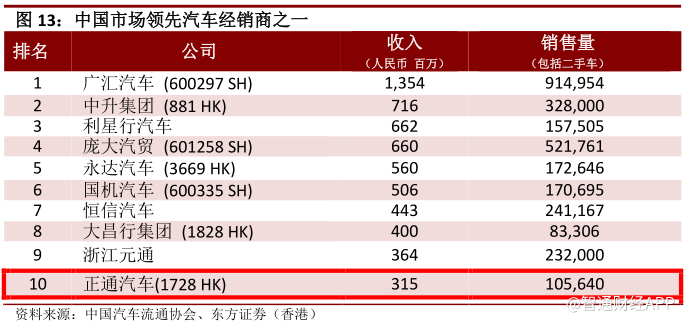

正通汽车–中国排名前十的汽车经销商

正通汽车(1728)是中国领先的4S汽车经销商之一。2016年其在汽车经销商收入排行中位列第十。公司通过销售豪华车如保时捷、宝马、MINI品牌、奔驰、奥迪、路虎、沃尔沃等获得厚利,同时也开设中高端车品牌4S经销店,销售如东风尼桑、东风宏达等汽车品牌。此外,集团还提供各种附加值服务,包括售后服务、金融服务、保险代理和二手车交易,以稳固其客户基础。

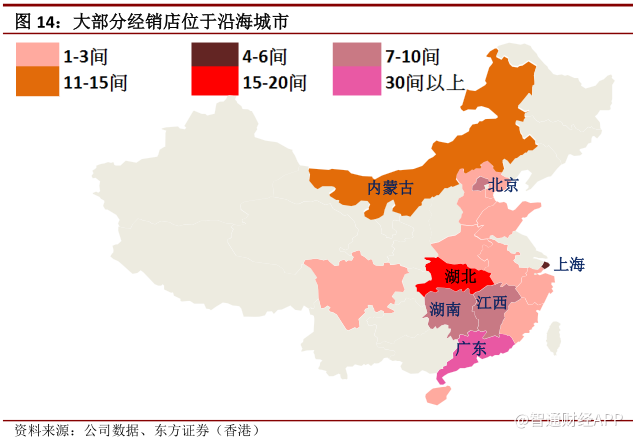

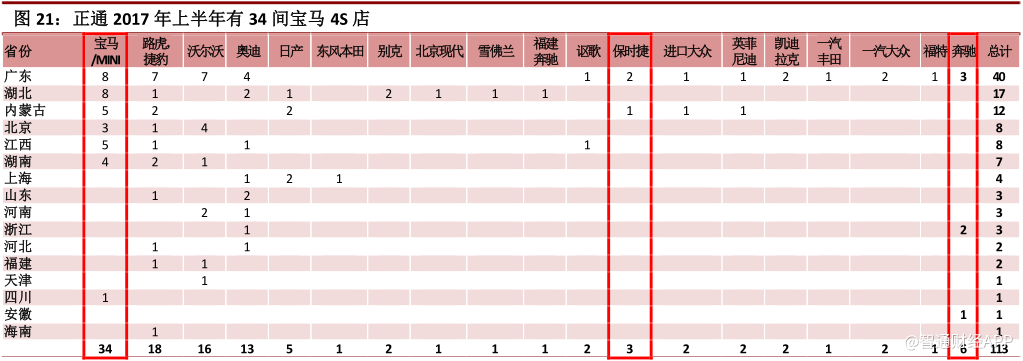

截止2017年上半年,正通汽车在中国36个城市一共开设113家经销店。考虑到消费者的高购买力,公司战略性地将门店设于一、二线城市,尤其是沿海城市。

在二线城市的选择上,集团则大力拓展华中地区,如湖南、湖北和江西。鉴于华中地区奢侈品牌门店的渗透率低,集团在这些省份已开设至少7家经销店。正通汽车指出,考虑到一、二线城市较高的经济增长率及良好的城市建设,将会持续扩大其在一、二线城市的覆盖网络。

宝马及保时捷–新车销售的增长引擎

作为正通的畅销品牌,宝马占2016年公司豪华车销量的37%。由于新一代5系、X3及3系于2017-2019年推出,可能会刺激宝马销售,而集团将成为宝马新车发布的受惠者之一。

正通汽车于2017年10月开设一间新的广州保时捷4S经销店,公司预计新店将实现新车销量1500辆,预示公司保时捷的销量将由2016年的1500辆至少翻番至2018年的3000辆。

由于保时捷的毛利率约为7%-8%,高于大多数豪华车,因此新店会推动正通汽车收入及毛利率增长。另外,据管理层透露,预计2018年将有1或2个保时捷经销店开业,新店会进一步支持公司未来发展。

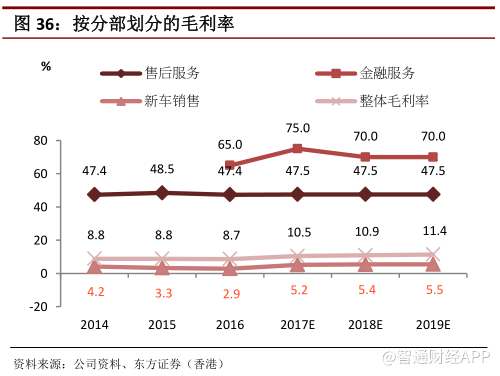

鉴于豪华车销售增长强劲,预计2017年及2018年新车销售收入将分别同比增长16.6%及16.3%至人民币315.20亿元及人民币366.69亿元。由于豪华车网络快速扩张,加之豪华车的利润率较高,东方证券预计2017/2018年新车销售毛利率将分别同比上升2.3个百分点/0.2个百分点至5.2%/5.4%。

汽车保有量增加利好售后服务

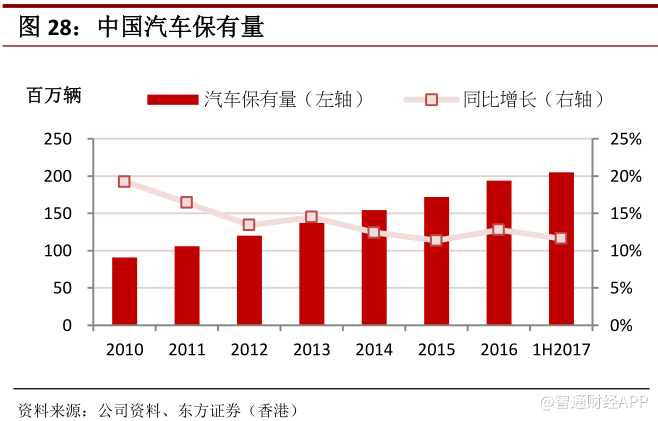

根据公安部数据,截至2017年6月底,中国汽车保有量达2.05亿辆,创历史新高。预计2019年之后,中国汽车保有量将超过美国,成为全球第一汽车保有国。鉴于中国汽车保有量增长迅速,正通的售后服务收入增长更加乐观。

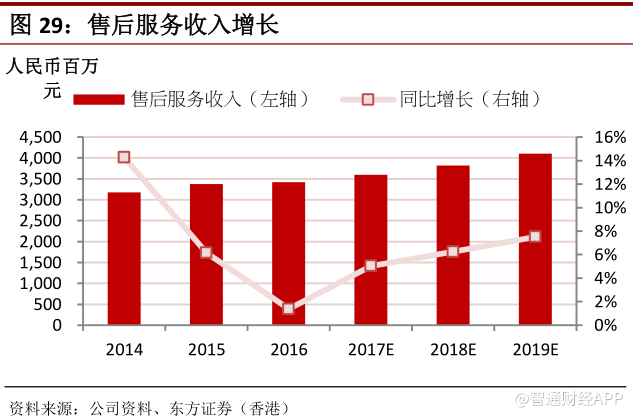

正通汽车的售后服务收入占2017年上半年总收入的11.6%。由于豪华车的维修成本远高于中高端车,因此,虽然售后服务收入占正通收入的比例较小,但该分部2017年上半年的毛利率约达47.5%,远高于新车销售的毛利率3%,售后服务为集团贡献50%的毛利。而不断增加的豪华车经销店可推动售后服务收入增长。

唯一拥有金融牌照的汽车经销商

公司于2015年获得中国银行业监督管理委员会(银监会)批准,与东风集团合资成立上海东正汽车金融并获准在中国经营汽车金融业务。相比同行,正通是唯一一家获得银监会融资牌照的经销商。

正通汽车已与厦门国际金融技术合资成立深圳正源汽车科技(“正源”)经营线上业务。由于东正金融于4S店提供贷款服务,正源与东正完美互补,为客户提供灵活便捷的汽车金融服务,线上线下网络协作可提升正通金融服务业务的盈利能力。

正源的另一项功能是风险管理控制。东正金融接到客户的汽车贷款申请后,将文件转至正源进行风险评估,正源提供的大数据智能风控平台可加快审批流程并降低信贷风险。除此之外,正源通过厦门国际金融资产交易中心发行ABS,令正通加快收回资金及分散风险。

金融服务:正通增长最快的业务

正通指出,向汽车贷款客户收取的利率约为10%-12%,资金成本为5.2%,公司净息差约为4.8%-6.8%,而2017年上半年中国及国际银行净息差仅为1.27%-2.31%。正通享有较高的净息差,主要由于其重点经营高息零售汽车贷款业务。

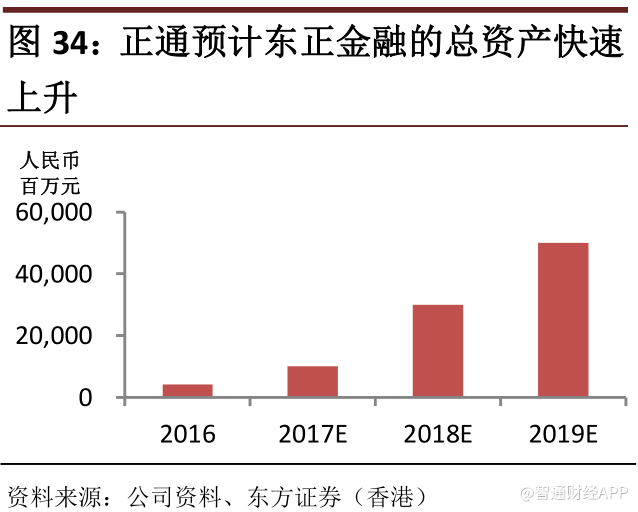

尽管正通2015年才启动金融服务,但东正金融增长迅速,2016年资产总值达人民币41.5亿元,2016年正通融资业务收入同比增长481.4%,达人民币3.98亿元。

随着消费升级及汽车金融普及率逐年攀升,更多消费者愿意用汽车贷款购买豪华车。同时,这一趋势将在可见未来持续,正通将在汽车金融市场的强劲增长中分一杯羹。

东方证券预计2017年及2018年正通的金融服务收入将分别同比增长41.2%及96.5%至人民币5.62亿元及人民币11.04亿元,该分部2017年及2018年收入贡献将由2016年的1.3%分别增长至1.5%及2.6%。

盈利预测:未来增长强劲

随着正通的豪华车经销网络迅速扩张,东方证券预计2017/2018年新车销售毛利率分别同比上升2.3/0.2个百分点至5.2%/5.4%。第二大业务售后服务于过去数年取得稳定毛利率,预计其毛利率将继续保持稳定。预计2017年及2018年正通的毛利率分别同比上升1.8/0.4个百分点至10.5%/10.9%。

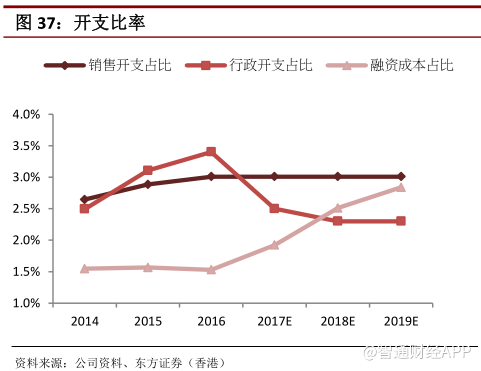

同时,随着豪华车经销网络扩张及汽车贷款快速增长,正通借贷将增加,预计2017/2018年的融资成本比率将由2016年的1.5%上升至1.9%/2.5%。一般及行政开支比率预计将由2016年的3.4%下降至2017/2018年的2.5%/2.3%,销售开支比率因规模经济的支持将保持在3%的水平。由于融资成本比率的预期增长将被一般及行政开支比率的下降所抵销,预计2017/2018年的净利润率将同比上升1.7/0.4个百分点至3.3%/3.7%。

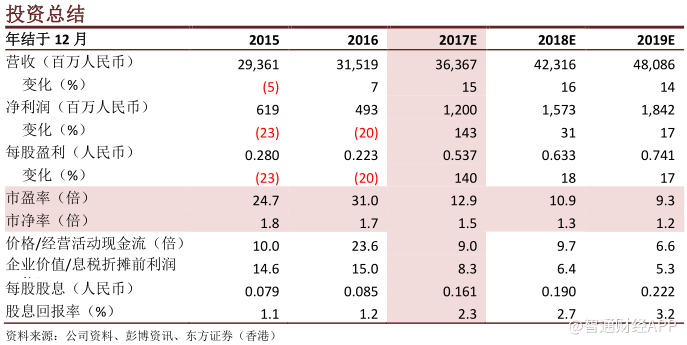

由于宝马产品周期开始及汽车金融市场快速增长,2017/2018年净利润将按年增长143%/31%至人民币12亿元/人民币15.73亿元,预计每股盈利同比增长140%/18%至人民币0.537元/人民币0.633元。

派息率或会由2016年的38%下降至2017年及2018年的30%。因此,2017年及2018年每股派息仅分别按年上升90%及18%至人民币0.161元及人民币0.190元。

零售金融业务增长引致债务水平攀升

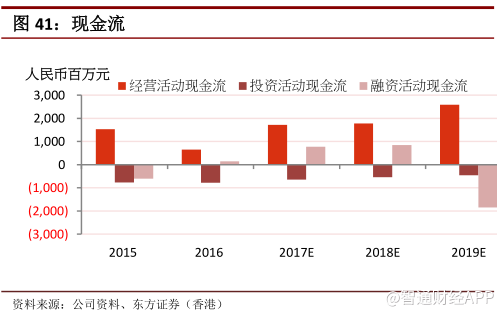

正通于过去5年中维持经营活动现金流量为正数。随着豪华车需求强劲及金融服务业务贡献增加,东方证券相信其盈利将大幅增加,并于2017/2018年产生大量经营活动现金流入。

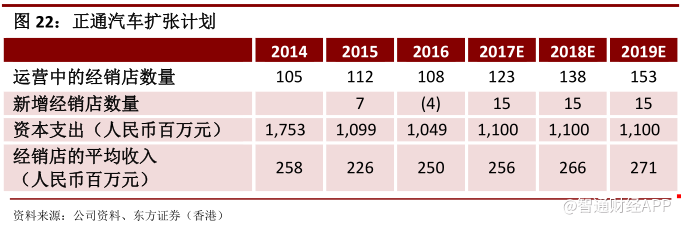

正通指出每年将开设15间经销店,宝马、奥迪等每间豪华车经销店的资本支出约为人民币5000万元,而保时捷等每间超豪华车经销店则约为人民币1亿元,因此,东方证券估计正通2017年及2018年的资本支出将达人民币11亿元。

由于正通将继续扩张经销网络,未来非金融服务借贷及融资成本将会增加,2019年或出现融资活动现金流出。鉴于经营活动现金流入强劲,预计其可抵销投资活动现金流出,料2017年及2018年现金水平将有所上升。

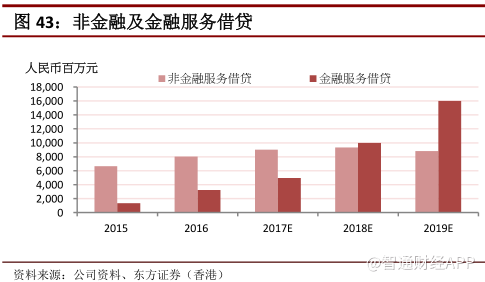

为支持自2015年起开始经营的金融服务业务,公司未来的金融服务借贷将大幅增加。因此,预计2017年及2018年该分部的债务股本比率将分别上升至49%及77%,正通将继续保持净负债状况。

估值方法

尽管正通的金融业务于2017年上半年仅占1%,但东方证券相信未来数年其盈利贡献将大幅上升。东方证券将对正通采用两种估值法:

方法一:

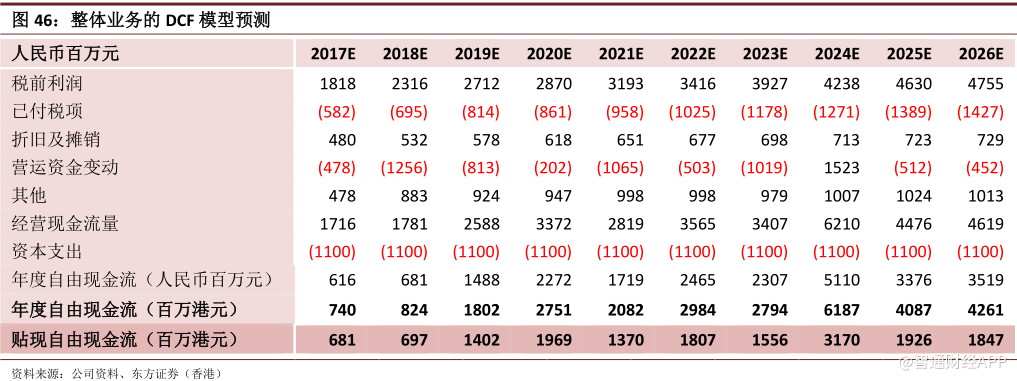

采用两阶段DCF模型对正通估值。以2017年至2026年的10年为估值期间,无风险利率为3.9%,市场风险溢价为8.4%,按Beta系数0.88计算的权益成本为11.3%。

预计加权平均资本成本率为6.7%,税率为32%,债务股本比为138%,税后债务成本为3.4%。考虑到经济风险及公司的财务风险,对2017年至2026年期间采用8.7%的贴现率,并假设永续增长率为3%。

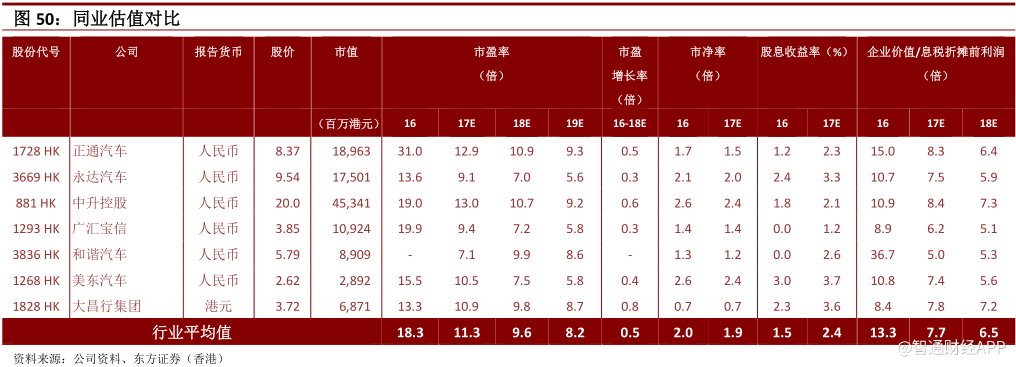

目前股价8.4港元较预计每股资产净值14.7港元折让43%。然而,基于1)正通在中国的领先地位;2)其发展金融服务业务的竞争优势;及3)金融服务业务增长迅猛,30%的折让率属合理。东方证券就公司整体的目标价为10.3港元。

根据此估值法,现时的目标价的预期(2017)市盈率约为为15.9倍及预期(2017)市净率约为1.9倍。鉴于6年平均市盈率为11.7倍,东方证券认为预期市盈率属合理。

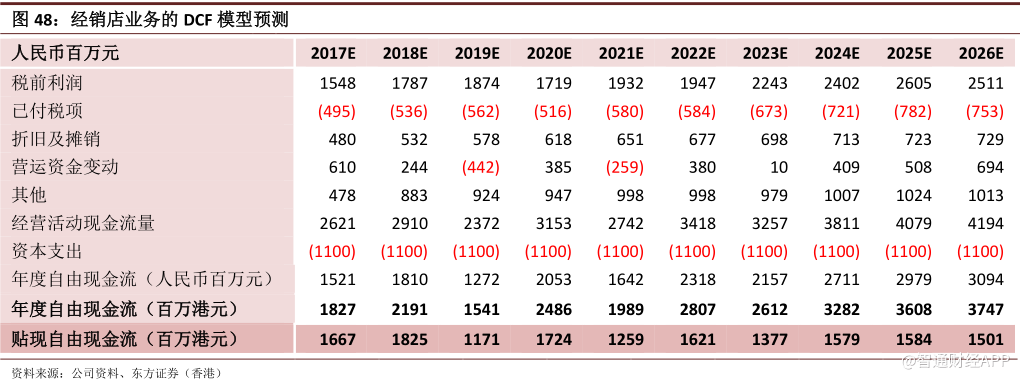

方法二:采用DCF模型及市净率为股票估值

采用两阶段DCF模型对正通的经销店业务进行估值。以2017年至2026年的10年为估值期间,无风险利率为3.9%,市场风险溢价为8.4%,按Beta系数0.88计算的权益成本为11.3%;

假设加权平均资本成本率为7.6%,税率为32%,债务股本比率(不包括金融服务贷款)为90%,税后债务成本为3.4%。对经销店业务的计算方法与方法一类似,考虑到经济风险及公司的财务风险,对2017年至2026年期间采用9.6%的贴现率,并假设永续增长率为3%。

预计经销店业务的资产净值为322.75亿港元,相当于每股13.0港元,较资产净值折让25%对正通而言属公平,相当于242.06亿港元或每股9.7港元。

预测正通的金融业务2017年账面值为21.42亿港元,考虑到经纪业市净率为1.08倍,银行业市净率为0.94倍,正通的金融服务业务市净率0.8倍属公平,即相比经纪业及银行业的市净率分别折让25%及15%。正通的金融业务公允价值为17.14亿港元,相当于每股0.69港元。

加上总经销店业务及金融服务业务的公允价值,东方证券预计正通市值为259.2亿港元,目标价为10.4港元。

综上所述,方法一的目标价为10.3港元,而方法二的目标价为10.4港元,为降低投资者的投资风险,采用较低目标价,即以10.3港元作为最终目标价。

主要风险因素

1)宝马销售低于预期:如果新5系、X3及3系的销售低于预期,新车销售增长将放缓。

2)金融业务违约率意外上升:由于汽车金融市场增长强劲,正通向客户提供的汽车贷款随之增长,如果违约率同时上升,将有损其盈利。

3)经济状况不及预期:如果经济低迷,豪华车的需求或会减少,进而导致盈利下滑。

4)预期的高负债水平:为支持金融业务运营,正通净负债比率及融资成本或会呈爆炸式增长。(编辑:王梦艳)

扫码下载智通APP

扫码下载智通APP