IDC:2022年中国零售信贷智能风控市场规模为47.2亿元

智通财经APP获悉,IDC数据显示,2022年,中国零售信贷智能风控市场规模为47.2亿元人民币。该市场正处于深度调整期,未来仍有上升空间。零售信贷整体增速放缓。智能风控解决方案市场受“断直连”影响,一方面,部分零售信贷智能风控解决方案辅助决策类产品提供商相关收入下降,征信机构的重要性上升,市场格局面临重塑;另一方面,金融机构零售信贷业务正在着力降低对助贷的依赖,这使得对智能风控决策工具类产品与服务的需求进一步上升。

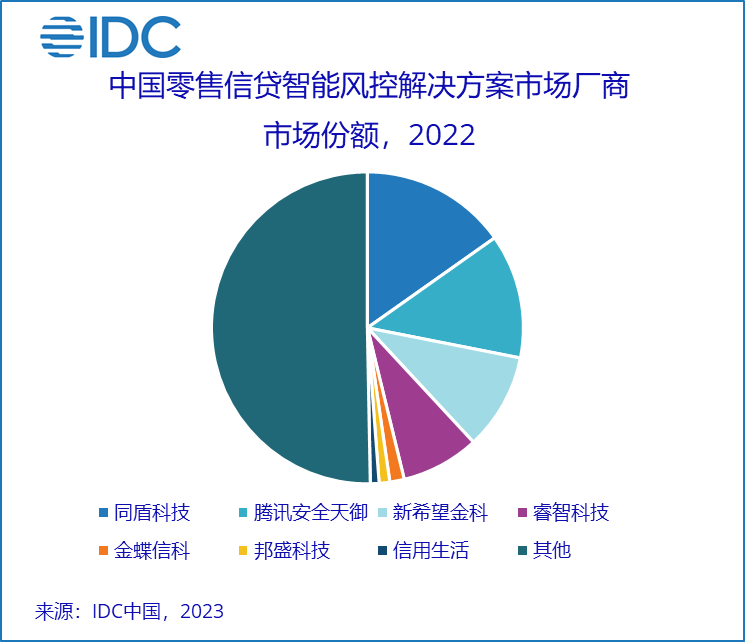

从竞争格局看,同盾科技在2022年中国零售信贷智能风控解决方案市场排名第一,腾讯安全天御在辅助决策类产品子市场排名第一,新希望金融科技在决策工具类产品与服务子市场排名第一。以上三家之外,排在全市场TOP 5的厂商还包括睿智科技、金蝶信科。

本次IDC研究将零售信贷智能风控解决方案分为两个子市场:辅助决策类产品、以及决策工具类产品及服务。

辅助决策类产品,主要指的是提供商在分析加工数据基础上形成的产品,甲方按照查询的次数付费。在该子市场当中,本次研究未包含信息核验类产品。

决策工具类产品及服务,指的是零售信贷智能风控技术提供商所提供的专门用于零售信贷智能风控决策的软件工具产品及服务。

IDC认为,2022年中国零售信贷智能风控解决方案市场呈现如下特征:

从此前重视增量客户的拓展转向重视存量价值再挖掘:以往智能风控关注获客准入的厂商开始转型获客-活客,以往已经走到“活客”阶段的厂商开始关注获客-活客-留客甚至复购/交叉营销的全周期智能风控甚至实现不同阶段风控结果的互补验证。

贷中团案及贷后预警的智能风控需求上升:近几年零售信贷市场快速发展,客群逐步下沉,不良和坏账增多,贷中、贷后的风控压力上升。

多样化定制需求增加:银行业金融机构对智能风控的要求不断提升,需要厂商提供多样化的解决方案,以满足不同客群、场景下的风控需求。

市场对智能风控解决方案质量的认知提升:银行业金融机构更加注重智能风控解决方案的效果,价格战告一段落,客单价提高。

对数据安全、消费者权益保护的重视程度提升:银行业金融机构需要在新引进智能风控技术过程中增加数据安全、消保等要求,这倒逼厂商增加政策研究并增加从数据源头、处理分析到应用等各个环节的投入,以满足更严格的合规要求。

决策工具类产品与服务的国产化趋势正在改变行业格局。

IDC中国金融行业研究部研究经理温泉表示,2022年,零售信贷智能风控解决方案市场正在经历阵痛,市场的深度调整将带来未来更加健康的发展。市场格局的重塑成为大概率事件,剧烈的变化也将带来新的市场机会。

IDC中国金融行业研究部研究总监高飞表示,金融机构的业务核心是管理风险,作为业务端风险管理的第一道防线,零售信贷风控能力的建设尤为重要。行业用户在这一领域对于技术提供商的要求也从提供解决方案延展到包含咨询、业务运营在内的整体解决方案,从业务模式视角来看,是对‘As-a-Service’的有益实践。

扫码下载智通APP

扫码下载智通APP