风云牛股之中国平安(02318):金融科技引领“平安”变为“平台”

回望今年涨幅最多的港股标的,中国平安(02318,下称平安)一定位列其中。

截至2017年12月29日收盘,平安自2017年以来的涨幅是126.78%,远超同一时段恒生指数34.53%的涨幅。

数据来源:富途证券

在外部利率、行业保费和监管格局共同作用的结果下,作为估值偏低的蓝筹股,保险股无疑在2017年成为被追逐的对象,保险龙头股平安则不负众望。

看看平安这一年取得的成绩:市值突破万亿人民币,创历史新高,位居全球保险集团第一,全球金融集团前十,品牌价值在多个国际评级中位居全球保险业首位;业务同比增长近30%,保费突破4500亿,人员规模超140万;个人金融客户数逾1.53亿,互联网用户数超4.3亿;名列《财富》世界500强第39位、《福布斯》全球上市公司2000强第16位,连续16年获评“中国最受尊敬企业”……各种荣誉不一而足。

平安腾飞,一方面是由于內险板块整体上升趋势带动,另一方面则是由于公司自身改革不停。

內险板块整体上升逻辑

从今年的情况来看,整个內险板块都呈上升趋势,这是外部利率、行业保费和监管格局共同作用的结果。

具体来看,行业层面,居民消费升级,保险行业需求增长,零售金融快速发展;公司层面,保险产品回归本源,业务转型加快;公司互联网客户流量引入和代理人数量增加促进收入规模提升。

海通证券发表研报称,作为全球人口最多的国家,近年来中产阶级的迅速崛起,提升了保险消费的发展空间。中国人均保费不及美国的十分之一。未来保险行业保费的增长将会是GDP的增长和保险深度的提升的乘积效应,行业发展空间巨大,十年内看不到天花板。

从2017年的数据看,寿险保费收入增长仍旧强劲。2017 上半年,寿险行业原保费收入同比增长26.0%,原因在于家庭财富积累和消费者对人身及健康保障的需求和保险意识提高,以及“十三五”计划旨在促进保险渗透率及保险密度。

其次,上市寿险公司向个险渠道、期交业务及长期保障型产品转型的成效显著。新华保险(01336)转型较晚,但正逐步缩小与同业的差距。就上市同业平均而言,代理人队伍自 2016 年末以来增长 56.9%,新华保险代理人队伍扩张幅度最小。2017上半年,首年期交保费增长最快的保险公司为太保(02601)及平安,其代理人队伍增速也略高于同业。续期业务已成为保费收入增长的主要动力之一,且占据人寿(02628)、平安、太保及新华原保费收入的一半。中国人寿、中国太保及中国太平上半年续期保费同比增速超过 30%。由于业务结构优化,上市寿险公司录得强劲新业务价值增长,其中中国太保新业务价值增长 59.0%,中国太平增长63.4%,中国平安 46.2%,中国人寿 31.7%,新华保险 26.4%。

第三,在监管趋严的环境下,寿险行业长期利好。虽然保监会出台的 134 号文进一步限制短期储蓄型产品销售,寿险公司明年尤其是开门红阶段保费收入将承压。然而,由于上市寿险公司大多专注长期保障型业务,因此对于上述监管带来的不利影响抗压性较强。

第四、从利率来看,从关注利率的绝对值向利差期限结构过渡。2017年利率上行主导了行业利差逻辑,上行推动行业利差从“不良”转为“关注”类资产;2017年下半年中长端利率上行及利率曲线陡峭化趋势,或让市场重新理解行业利差逻辑,行业利差或从“关注”类资产向“正常”类资产过渡。

长远来看,2016-2017年行业对万能险及中短存续期产品监管,推动了行业市场格局第一轮净化;134号文、税延养老政策预期和资管新规之下,保险行业可能迎来新一轮回归保障下的集中度提升。在保险行业加速回归保障的新阶段,行业竞争格局将更为健康,作为行业龙头,平安自然得以强化优势,保持稳定增长和持续增长。

“金融+科技”双轮驱动

从公司自身来看,在保费收入稳定增长的前提下,平安这一年也正实现由“平安”向“平台”的转变。

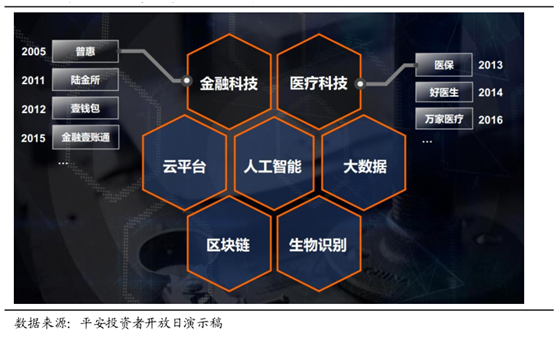

从2017年开始,中国平安确定未来十年“金融+科技”的战略新蓝图,总结为两大聚焦(金融科技+医疗技术)、五大技术(云平台+人工智能+大数据+区块链+生物识别),构成平台双轮驱动战略,一方面不断提升传统金融业务的核心竞争力,另一方面向其他金融机构、医疗机构输出科技,提升效率,获得轻资产和轻资本的收入来源。

市场人士认为,当前万亿市值的平安展现的是投资者对资本盈利的预期,今后技术盈利将成为与资本盈利比肩的估值基础。

回顾平安的发展历程,可以看到,成立三十年来,平安经历了三个不同的发展阶段:探索现代保险、搭建机制平台;专注保险经营、探索综合金融;深化综合金融、推动科技创新。如今平安提出的愿景是“成为世界领先的金融科技公司,输出模块化金融服务”。

智通财经APP了解到,近十年平安累计投入500多亿元,研发金融科技、医疗科技、人工智能等创新科技;对内增强竞争力(提升经营效率、降低运营成本、改善客户体验、和强内部风控),对外输出社会化服务(金融+医疗+汽车+房地产)。

截至2017年9月30日,平安专利申请数2165项,超70%集中在大数据、人工智能、云等领域,其中第三季度新增707项专利申请。

不断加重科技投入后,公司逐渐掌握了五大核心技术:生物识别、AI、大数据、云、区块链。

平安首席保险业务执行官表示,公司将生物识别(脸谱/声纹/微表情)、大数据(超过26000个维度,500个以上的数据专家)、人工智能(机器学习/NLP/机器人)、云(金融云/医疗云/政府云/企业云)、区块链(资产交易/医疗健康/数字货币/融资&贷款)广泛运用于客户经营、渠道管理、客户服务以及风险管控四大业务领域,以提升效率、降低成本、强化风控和改善体验。

通过科技输出,公司将整体布局分为“金融+ 健康+ 汽车+ 房产”四大生态圈 。据媒体报道,平安估计四大生态圈潜在规模将达到 550万亿元,较当下有50%的提升空间。

其中,金融生态圈包括壹钱包、万里通积分、陆金所等产品;健康生态圈包括平安好医生、玩家、平安医保等产品;汽车生态圈则通过汽车之家、平安产险中的车险业务、平安银行中的车贷业务串联;房产生态圈的主要产品为平安好房。

在平安的四大生态圈中,最引人注目的是相传即将拆分上市的陆金所和平安好医生。

智通财经APP了解到,2017年第三季度,陆金所的财富管理业务方面,资产管理规模同比增长21.8%至4762.25亿元;消费金融业务方面,管理贷款余额同比增长141.1%至2691.93亿元;机构间业务方面,交易规模近4.2万亿元,同比增长29.4%。

2016年5月,平安好医生完成5亿美元A轮融资,估值30亿美元。此次融资同时刷新了全球范围内移动医疗初创企业单笔最大融资及A轮最高估值两项记录。中国平安三季报显示,截至2017年9月30日,平安好医生累计为超过1.7亿用户提供服务,月活跃用户数峰值超2000万,日咨询量峰值46.2万。目前市场对平安好医生的估值已达30亿美元。

价值释放仍未停止

显而易见,市场已经不能单纯用保险股的估值体系来看待平安。在行业利好和自身创新的不断推动下,平安终于在这一年释放价值,而这个释放过程远未停止。

高盛在最近一份研报中提到,中国保险业稳定的保费增长动力将在2018年持续,受益于代理人增长和对银行财富产品更严格的监管,预期保费增长将转化为强劲的新业务价值增长及温和的利润率增长。利润率增长幅度将稍弱于2017年水平,而收入增长将在2018年保持强劲,受益于债券收益率上行带来的准备金释放。

高盛预期,明年平安将在大部分业务领域取得优于行业的业绩表现,包括寿险将受益于监管对于销售保障型产品的关注,以及布局保障型产品的先发优势和强大的代理人团队;此外,平安的收入/利润将更多受惠于其金融科技平台。

扫码下载智通APP

扫码下载智通APP