建投有色 :2024全球镍供需预测与价格展望

一、2023年镍市场回顾

从2023年的走势来看,镍价整体表现较为疲软,我们认为是宏观因素与产业因素共同驱动的结果。首先从宏观角度来看,年初时市场预期疫后国内经济将迎来强复苏,但随后经济数据表现较弱,这种强复苏预期被打破,给予镍价一定压力,随有色金属板块同步下跌。往后看,电积镍新增产能不断放量,又进一步对镍价形成压制,不过在此期间也出现了阶段性反弹,反弹的驱动因素包括镍铁收储事件扰动、印尼镍矿配额事件扰动等。不过突发因素的影响较为影响,可以看到镍价下行的大趋势并未改变。从另一个逻辑角度来解释,伦镍事件后镍价整体偏高,所以价格回归基本面也是必然趋势。

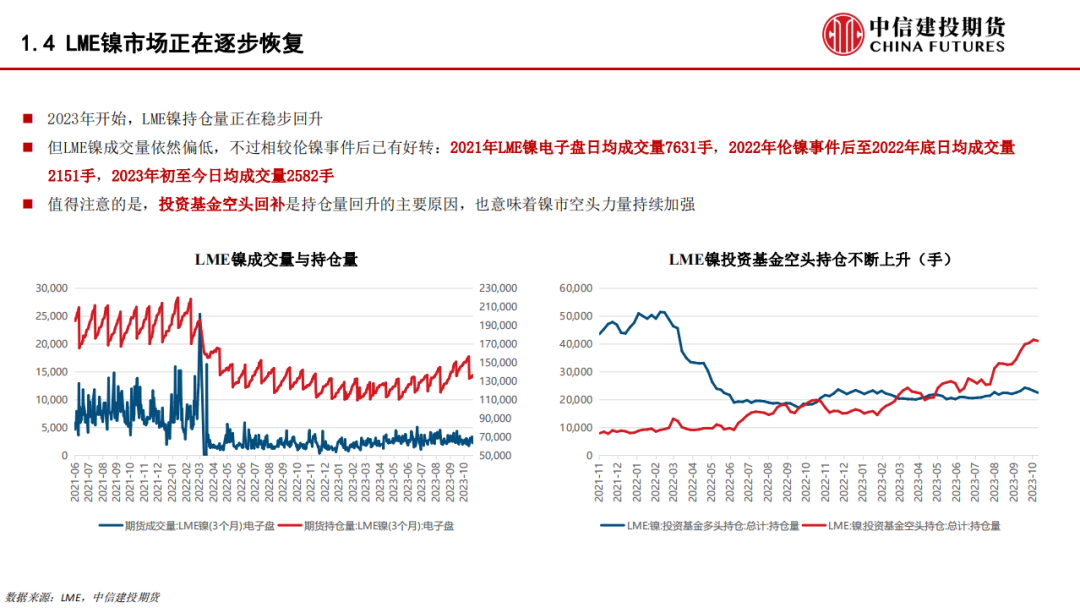

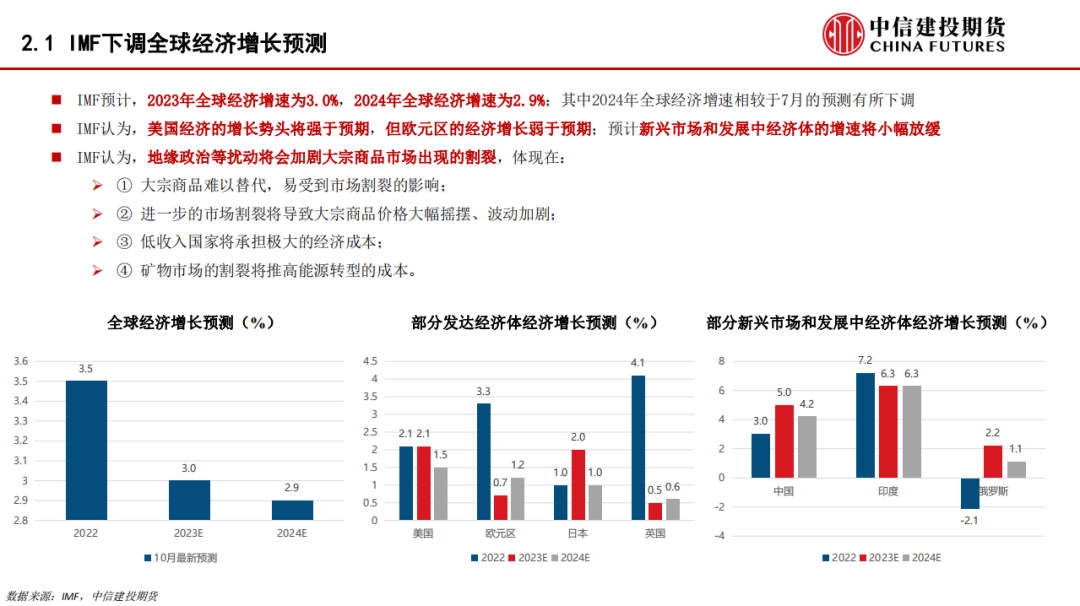

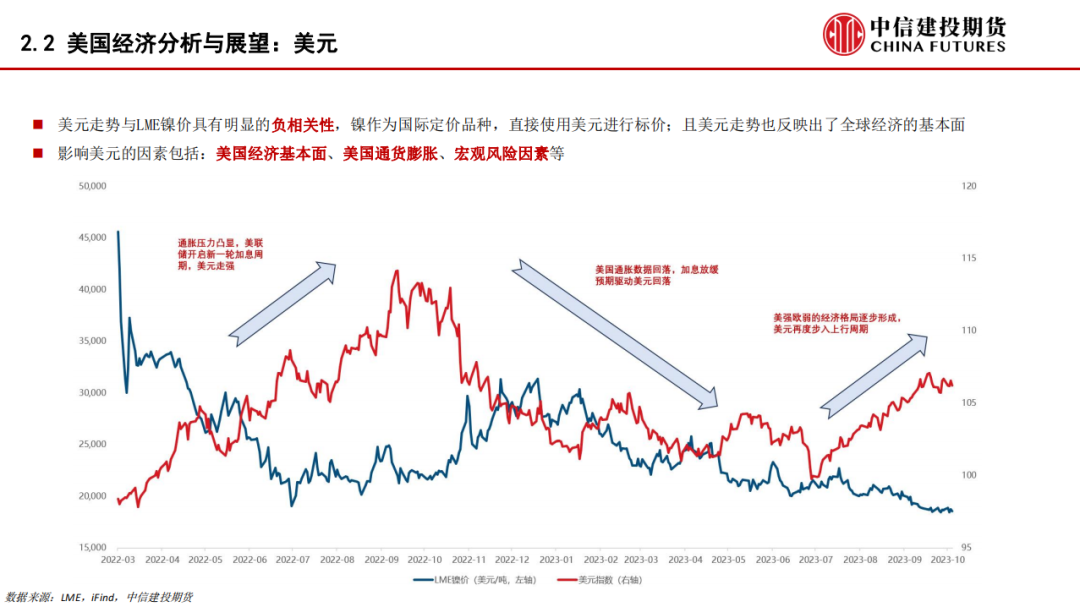

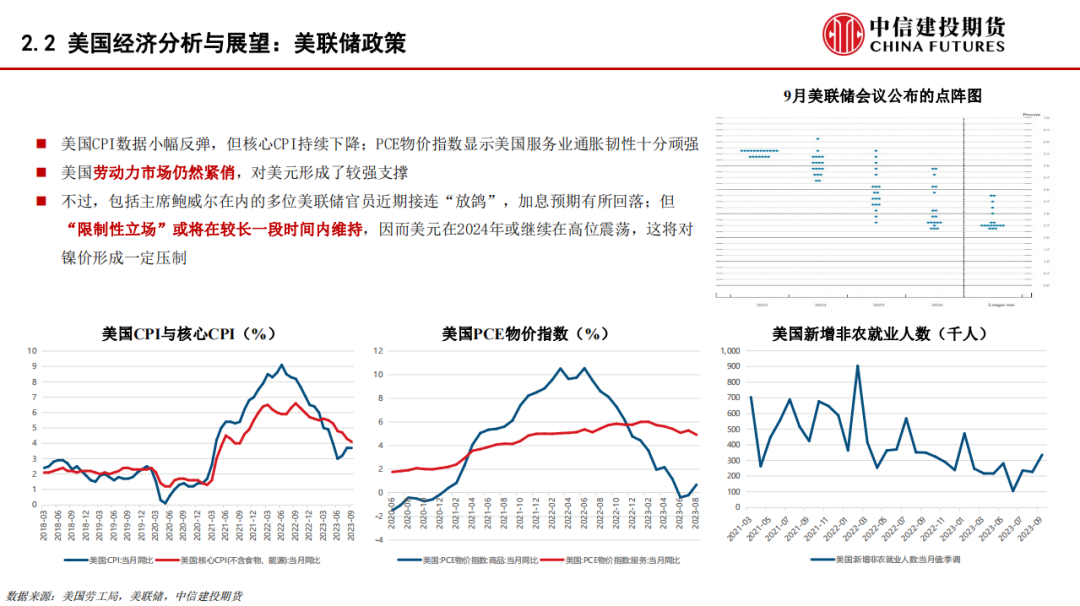

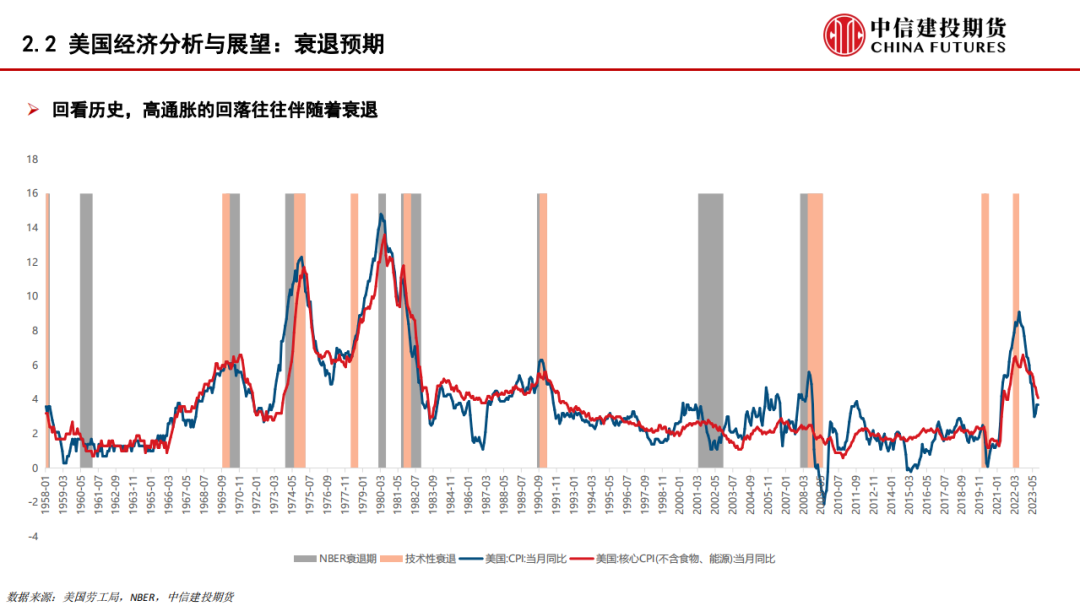

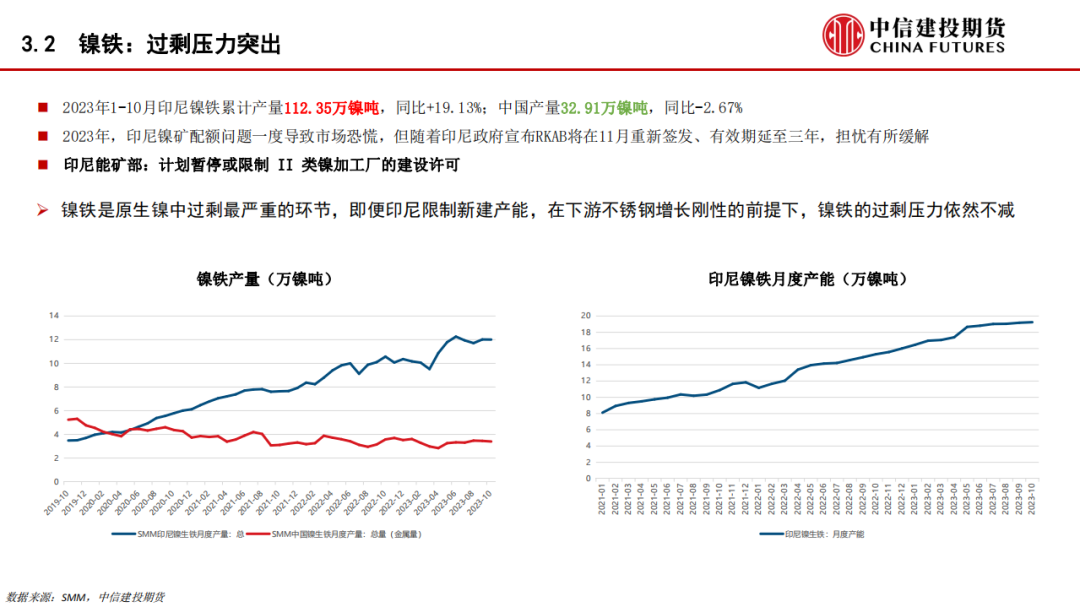

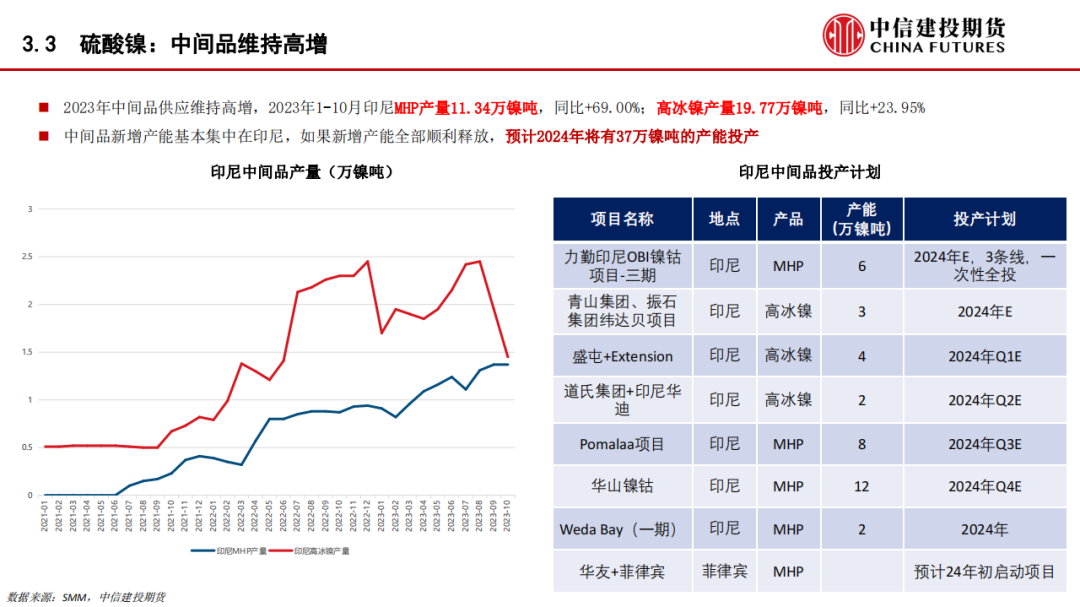

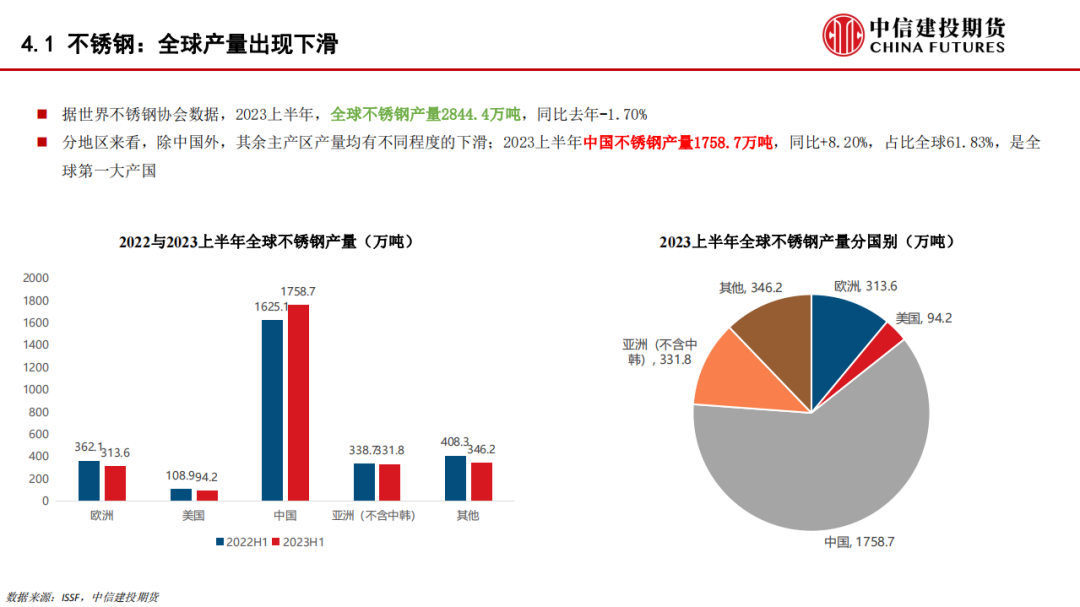

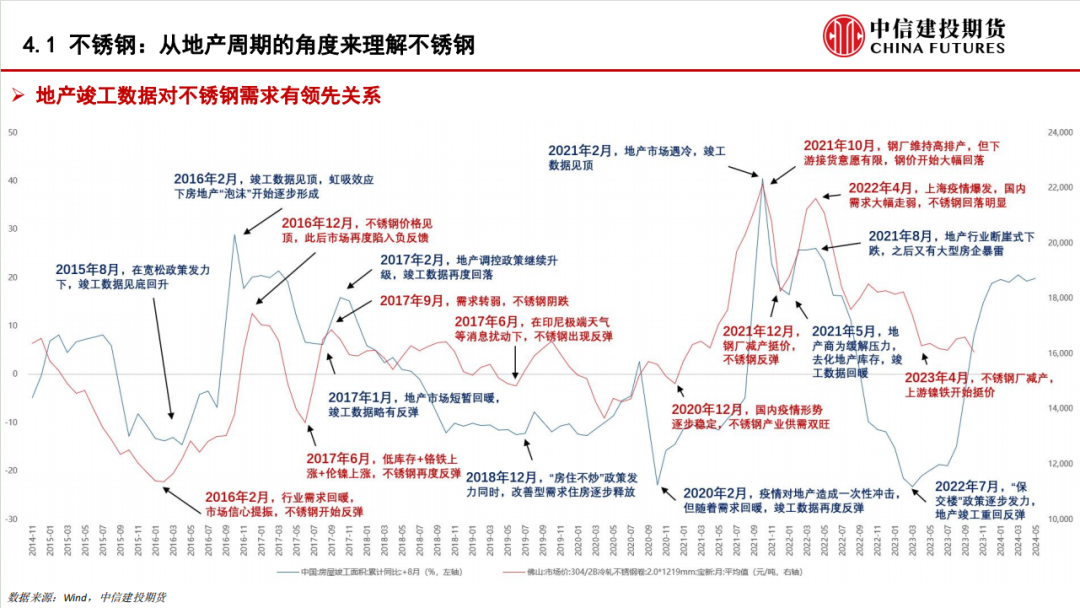

从研究的角度看,镍的研究框架明显不同于其他品种,镍的研究逻辑一直在改变。起初随着镍铁供应的不断增加,低价的镍铁开始逐步取代纯镍成为不锈钢的主要原料,这段时间内镍的定价逻辑是镍铁对纯镍的替代。时间来到2020年-2021年左右,新能源产业快速增长,前驱体等下游对镍的拉动效应较为明显,通过镍豆溶解来制备硫酸镍的技术被大量应用,在此期间镍的定价逻辑是镍豆溶解制备硫酸镍。再看2023年,由于纯镍与硫酸镍价格出现倒挂,产业链成本出现反转,产业开始用硫酸镍为原料反过来去生产电积镍,这也是目前镍价分析中的重要一环。总的来说,目前镍产业链整体较为复杂,因为中间产品的相互转化在不断发生。展望未来,如果镍价持续下跌,那么产业会不会重新回归用镍豆溶解制备硫酸镍呢?我们认为这种可能性是存在的,不过也要指出,随着中间品的供应不断增加,中间品也有可能会持续挤压纯镍在新能源产业中的应用。 从库存角度来看,近期纯镍的库存累库较为明显,而我们知道此前镍实际上是持续处于去库区间的,主要原因还是电积镍产能的放量。可以看到,目前华友钴业已经在LME和上期所注册交割品牌,我们也关注到了昨晚的最新新闻,格林美也在昨天正式通过了LME的品牌注册。交割品的扩容使得镍价更能反映基本面的情况。 最后我们也关注到LME镍市场正在不断恢复,成交量和持仓量也在稳步回升。不过值得注意的是,LME镍中空头投资基金的持仓正在不断上升,而此前多头交易较为拥挤,空头势力回归可能也将给予镍价压力。 二、宏观经济分析与展望 从宏观维度来看,IMF的最新预测中下调了明年全球的经济增速,除了美国经济数据在近期表现较为强势外,其余经济体的增长预测都不乐观。另外需要提到,地缘政治冲突实际上会对镍产生比较大的影响,这一点可以在俄乌冲突以及随后引发的伦镍事件中得到印证。 我们认为还要关注到美元对镍价的影响。因为有色金属的标价货币是美元,整体来看美元与镍价走势是有着负相关的关系存在的。我们观察到,近期美元表现较为强势,对镍价形成了明显压制,市场关注美元后市是否会继续维持强势。我们认为,全球角度看“美强欧弱”的格局逐步形成,而地缘政治冲突又并未对美国本土产生明显影响,因此短期内美元可能会继续维持坚挺,进而打压镍价。 进一步看美联储方面。美联储关注的目标主要是就业和通胀两部分,我们可以从数据上看到,美国就业市场目前是比较好的,失业率也处在低位,而核心的问题仍是在于通胀上。可以看到今年以来美国通胀已经出现了明显的回落,市场对于降息的预期也在不断增加。但在今天凌晨的11月美联储议息会议上,美联储表示不排除进一步加息的可能,因为目前通胀水平仍未回到2%,所以我们认为本次会议美联储的态度实际上是偏鹰的。不过我们对后市的观点更倾向于,美联储将在较长一段时间内维持高利率,这样会给予美元一定支撑,从而对镍价施压。当然也要看到,目前美债收益率已经到了5%左右的高位,借贷成本的增加也可能会对经济形成压力。 复盘历史,我们发现,在降息周期内镍价反而表现得更糟糕。因为当经济过热时,商品需求往往会向好,那么当货币政策转向降息,往往也说明经济基本面出现了降温,因此这对镍价而言反而是一种利空。 另一个重要的点在于对衰退的讨论。可能由于近期美国经济数据表现强势,市场对于美国是否会衰退开始了新一轮的讨论。我们认为,衰退与否尚待讨论,不过经济降温的的大趋势是不变的。我们从历史上来看,高通胀往往伴随着衰退,因此这种需求的走弱也会对镍价形成压力。 再看国内方面,最近国内经济数据有了一定的修复,这种修复我们认为更多的是政策刺激的结果。展望后市,国内经济表现如何可能更多地还是要关注政策上的发力。其中地产在中国经济中占比较高,如果地产表现依旧疲软的话,那么国内需求可能很难出现明显的增长。 三、镍产业供应分析 在这部分我们主要介绍一些主要的镍产品供应情况。首先,电积镍产能的快速投放使得纯镍产量快速增长,尤其是今年前9个月的增速表现相较往年提升十分明显。电积镍之所以能保持这么快的增长,核心驱动在于纯镍与硫酸镍的价差使得转产电积镍有利润。展望未来,产能快速增长对镍价形成打压后,产能是否还会如此扩张,我们对此持怀疑态度。相较而言,国外的纯镍供应则总体稳定,有增有减。 镍铁方面是过剩最为严重的环节,主要是因为印尼产能的不断扩张。虽然印尼想要限制新的火法冶炼厂进一步扩张,并且也出现过镍矿配额这样的扰动,但是仍然不改镍铁扩张的趋势。比如印尼限制火法冶炼的问题上,虽然新投产的工厂会受到限制,但是有一些已申报、待投产的产能依然在等待释放。 来看硫酸镍这里。我们可以看到,目前中间品还有很多产能待投产,与之相对应的硫酸镍也可能会出现快速增长。另一方面,我们再看LME库存这里,刚才提到以前LME库存是在不断去库的,一个重要原因就是LME库存里镍豆占比较高,而为了生产硫酸镍,镍豆被大量消耗。 四、镍产业需求分析 首先看不锈钢,今年上半年全球不锈钢产量出现了下滑,而中国还是增长态势。我们也关注到,年内不锈钢厂还是出现了一定的亏损,而产量仍旧维持增长是因为国内市场较为“内卷”,钢厂并不愿意轻易率先减产。需求角度看,不锈钢是地产后周期产品,地产竣工数据对于不锈钢价格存在领先关系。在今年保交楼政策驱动下,钢价存在一定支撑,但是待保交楼政策退出后,如果住房市场需求侧仍未好转,那么不锈钢的价格很难乐观。 再看三元电池。受车企降本驱动,市场更偏好经济性占优的磷酸铁锂,三元的市场份额不断走弱,但是一些高端车型还在装配三元电池,整体来说在维持缓慢增长的态势。而3C等其他需求也在不断走弱,导致三元电池整体增速不及预期。 合金方面目前是主要的纯镍需求板块,大体可分为军用和民用两个板块,不过总量角度看对需求的贡献是有限的。在俄乌冲突后,俄罗斯陆续遭受欧美制裁,虽然LME并没有拒绝俄镍,但是欧洲买家已经在尽力规避俄镍,不过从中国的进口数据看今年的俄镍进口出现了明显的下滑,那就存在一种可能,即有一部分俄镍可能流入了俄罗斯的军工产业,形成了隐性库存。 五、2024年全球镍供需与价格预测 从供需平衡表来看,我们预计纯镍、镍铁、硫酸镍等都将维持供应扩张的态势,其中硫酸镍可能在明年的供应会是比较高的增速。需求方面,不锈钢市场表现较为刚性,增速预计与往年基本持平,而电池的增速可能会出现放缓,合金板块也是低速增长的态势,因此2024年全球镍市供应过剩可能进一步加剧。不过,虽然数据上过剩表现较为严重,但是我们需要提示,在三元电池环节,有很多三元电池被生产出来后,可能并不会兑现在新能源汽车的装车量上,这也是为何我们的预估数据会表现出较大幅度的过剩。 总的来说,我们对于明年的全球宏观经济形势还是比较悲观的判断,国内也是弱复苏的态势。预计明年上半年镍将面临明显的过剩压力,随后可能稍有缓解,整体来看大概率明年镍价还是偏弱的表现。 本文来源于“CFC金属研究”,为中信建投发布的研究报告,作者王彦青;智通财经编辑:文文。

扫码下载智通APP

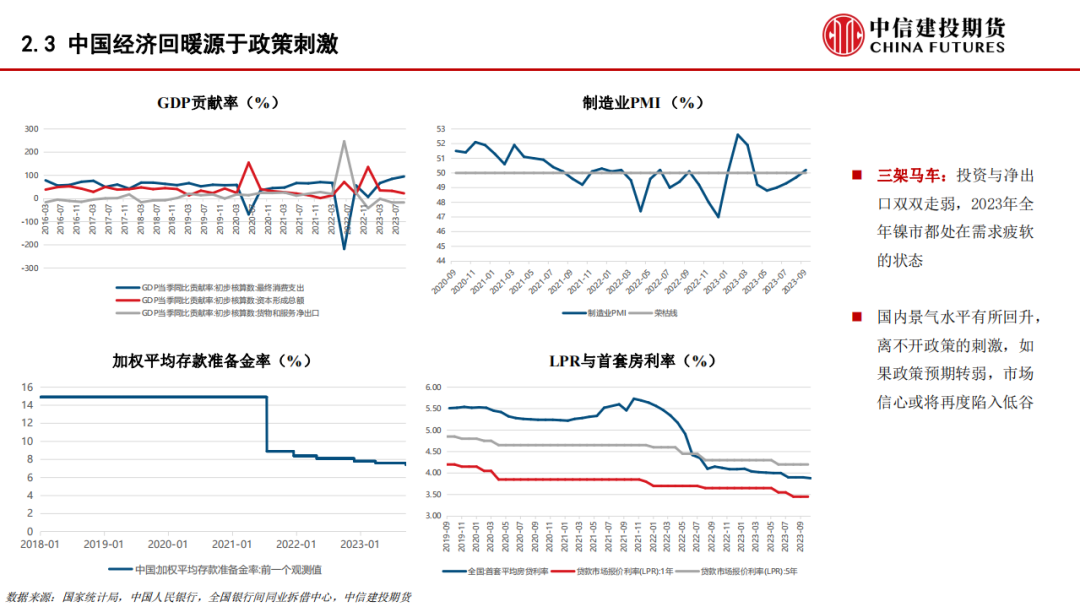

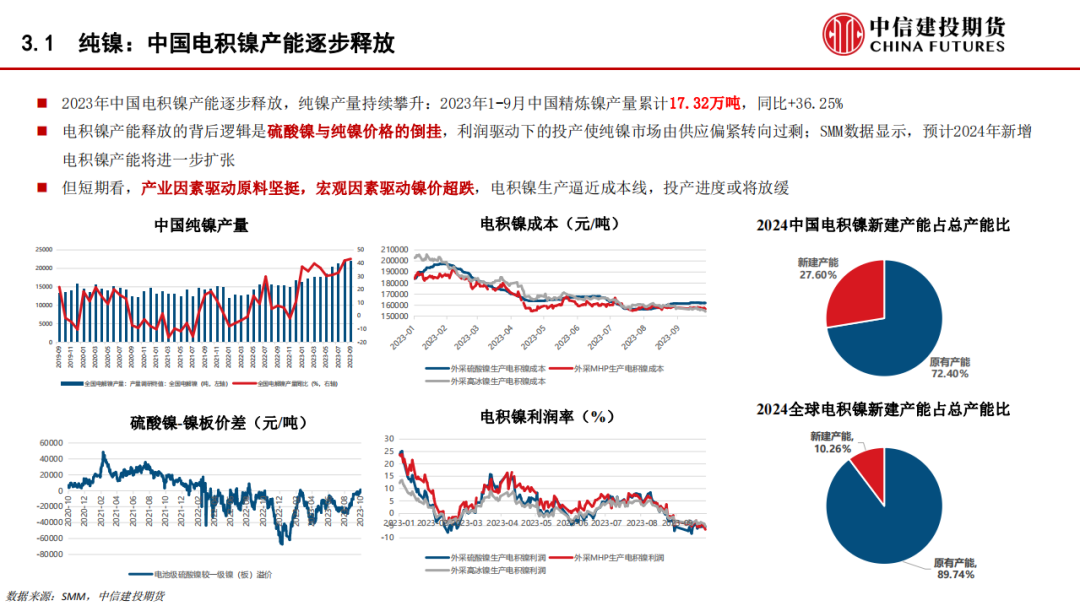

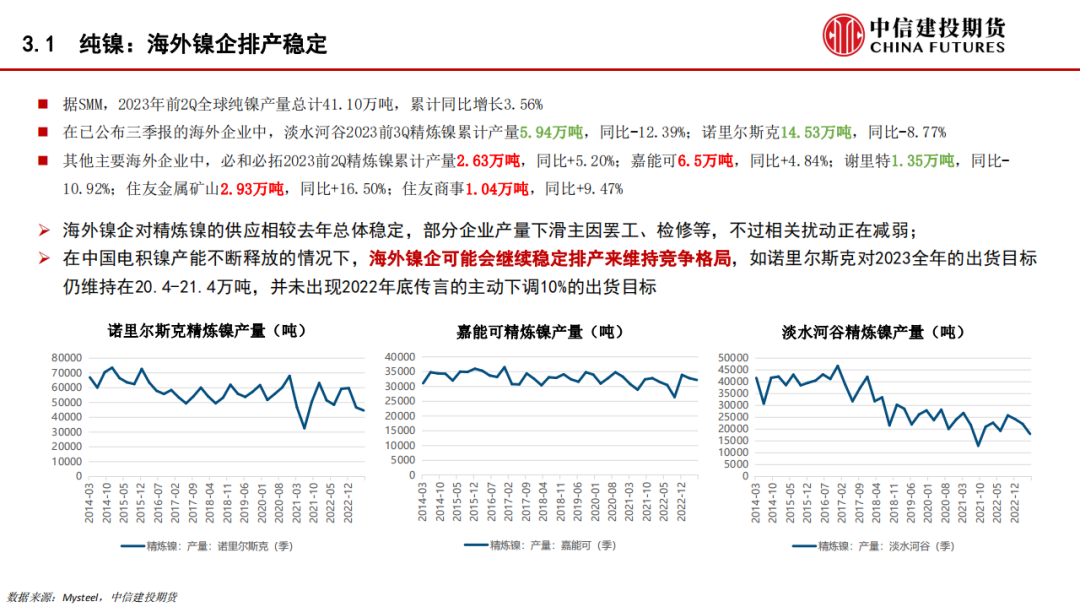

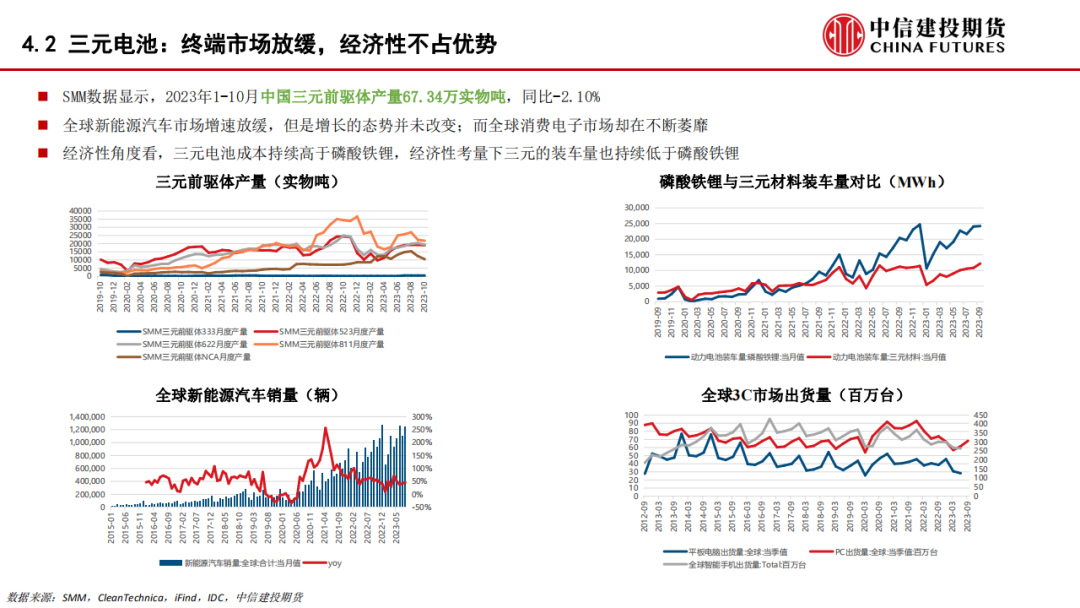

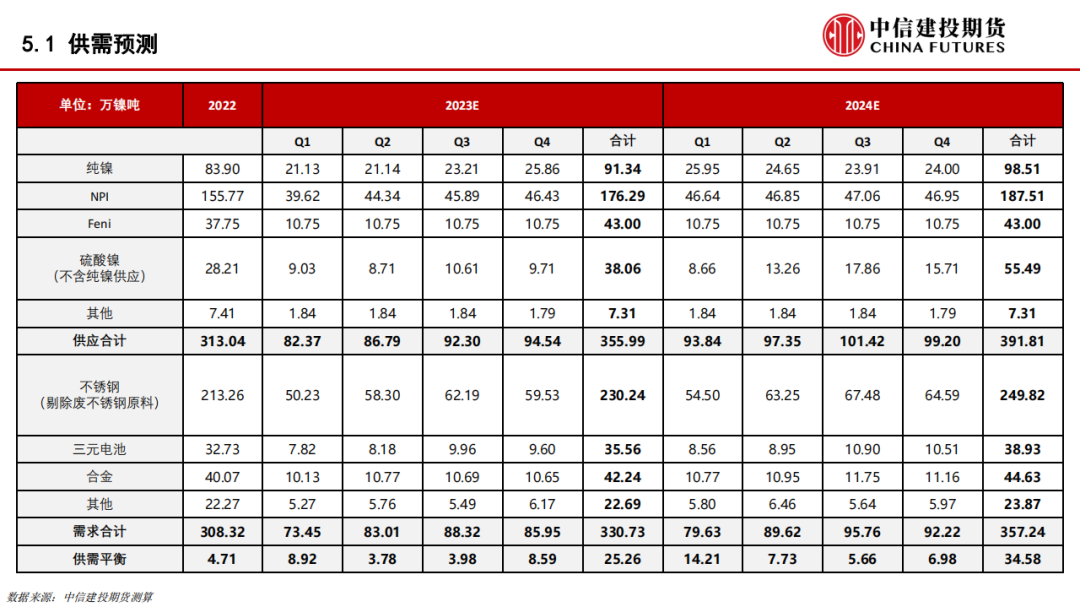

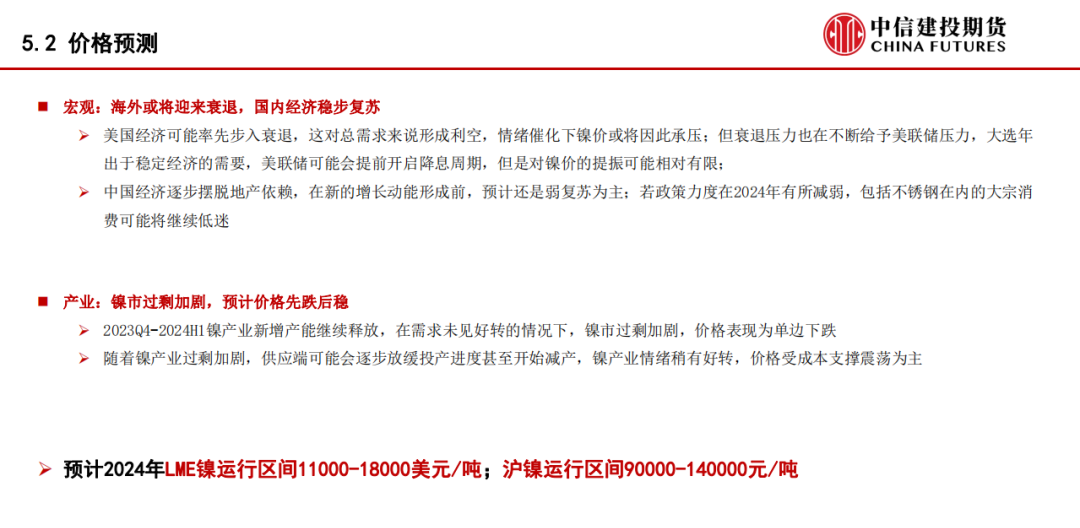

扫码下载智通APP