天风海外:六福集团(00590)新店破百向高毛利进发,重申买入

本文来自“翩翩看天下”微信公众号,作者为天风海外团队。

同店放缓,但产品线向高毛利率推进,内地展店超预期破百

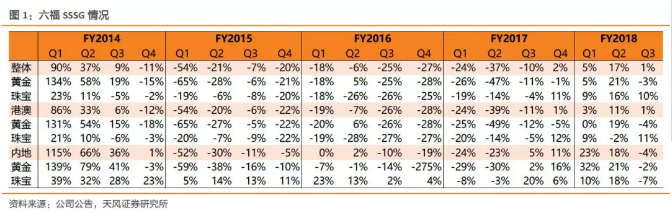

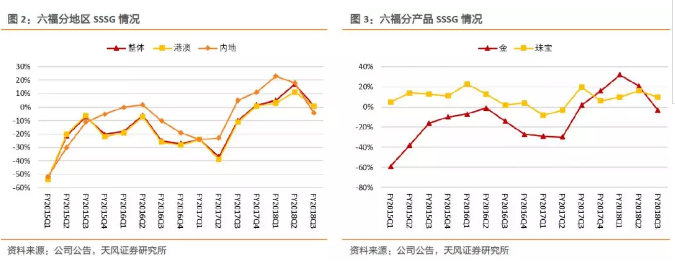

六福发布FY18Q3(日历年17Q4)业绩,整体同店销售增长1%,较Q2的17%明显放缓,鉴于高基数同比。同店销售其中黄金产品跌3%,珠宝首饰增长10%。黄金销售稍弱主要受季内金价上升影响,珠宝首饰表现突出得益于圣诞元旦旺季,以及多类型时尚及高性价比产品推出。公司的产品线渐渐从毛利率较低的黄金产品(约20%毛利率)转向毛利率较高的珠宝首饰(约40%毛利率)。

港澳地区整体同店销售增长1%,其中黄金产品跌4%,珠宝首饰增长11%,高于行业10/11月约8%水平,受惠于香港经济回暖改善零售市场,加上新产品拉动珠宝首饰表现。内地整体同店销售跌4%,其中黄金产品跌2%,珠宝首饰跌7%,鉴于内地比港澳市场基数更高,且受12月内地打压圣诞节气氛,促销活动不比去年。整体来看,本季十月、十二月表现不及预期,但我们预计今年春节较晚,将会拉长促销季助力1月明显销售增长。

公司Q3在内地净增71间店铺,包括6间自营及65间加盟店,单季展店速度已超过上半年总数46间,且突破了全年展店100间的目标,扎实开店静待消费升级春开。

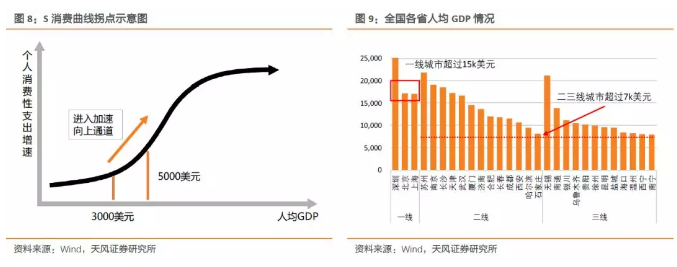

高性价比定位迎合中产消费升级,加盟展店迅速下沉三四线城市

六福以其中高端轻奢定位和高性价比产品瞄准内地中产阶级,正迎合三四线城市消费升级和全民富二代趋势。随我国三四线城市居民消费能力和理念逐渐向一二线城市居民靠拢,全民对中高端非必须品的消费需求增强。但三四线城市居民收入较一二线居民仍然较低,因此对消费品价格较敏感,更追求高性价比商品,六福作为最具代表性的高性价比港资珠宝品牌,以实惠保质的形象深得中产阶级消费者的欢心。配合产品定位,六福在内地门店扩张以三四线城市为主,分销渠道以加盟店为主,自营店为辅。对比周生生所有门店均为自营店,周大福自营店占比高于加盟店,六福依靠本土加盟商的本地化优势,分散公司投资风险,降低存货库存压力,有效提高利润率水平,且以最快速度扩张市场下沉三四线城市。公司上半年营收只有34.4%来自内地,但盈利却52.0%来自内地。随三四线城市的加速布局,公司将进一步享受由消费升级带来的巨大市场。

香港经济复苏释放本地消费潜力,丰富产品组合打开消费增量市场

香港作为开放经济体和全球重要的金融中心之一,借力2017年全球经济回暖同步复苏,恒指年内涨幅36.04%,十年来首次重上3万点;香港楼市也异常炽热,CCL楼价指数年内涨幅14.03%,虽然工资只涨4.0%。股市和楼市的双重利好释放了香港居民的消费潜力,香港地区11月/10月珠宝及钟表零售价值指数分别同比增长8.4%/8.0%,加上12月圣诞节的假日气氛,用年终奖犒赏自己或是情侣间赠礼的珠宝消费已随千禧一代的日常化珠宝需求打开增量市场。同时,公司通过丰富产品组合以渗透拓展大众化消费市场,季内硬金新设计产品与高性价比珠宝产品表现突出。目前,硬金产品在珠宝首饰类别的销售占比已经达到15%,对比传统黄金产品,硬金产品在同重量前提下可以做到体积更大精细度更高。公司在十月中旬推出的“DearQ”新系列,类似于Pandora的DIY概念,但以真砖真金,分开单独卖手链和串珠,每颗K金串珠约一千多港元,价格合理且保值,随串珠主题更新该系列将能为公司带来持续销售收入。

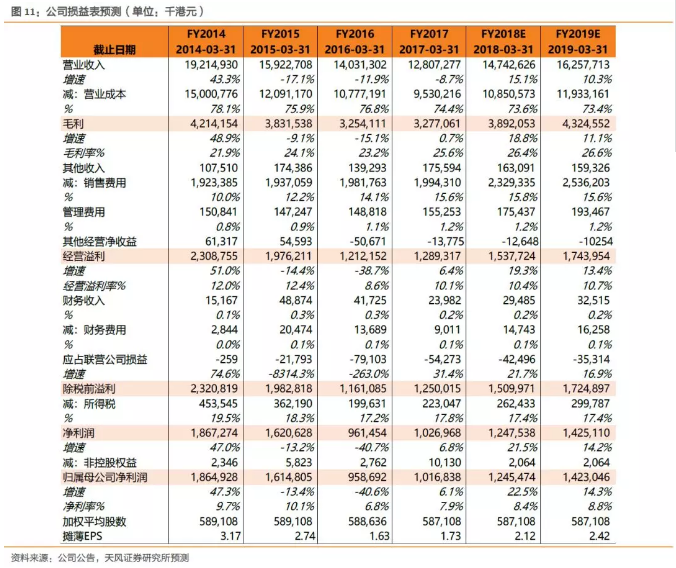

估值方面,对比规模最大的周大福,和全自营的周生生,18年PE分别22x和15x,六福目前16x仍有估值向上弹性空间。我们预期公司FY2018和FY2019 EPS分别为2.1港元和2.4港元,对应P/E 20x和17.5x,维持目标价42港元,重申“买入”。

风险提示:宏观经济与零售行业疲软,珠宝饰品销售不及预期等。

扫码下载智通APP

扫码下载智通APP