集邦咨询:2022年全球渠道SSD出货量呈现衰退 按年降约10.7%至1.14亿台

智通财经APP获悉,据TrendForce集邦咨询研究显示,有别于2021年上半年仍受主控IC短缺的问题阻滞,相关缺料情况已在2022下半年缓解,故2022年渠道SSD市场恢复正常的供需动态。但在需求低迷影响下,2022年全球渠道SSD出货量呈现衰退,仅达1.14亿台,年减幅度约10.7%。

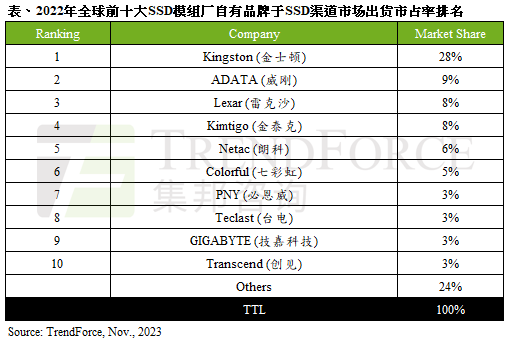

集邦咨询指出,2022年SSD出货市占率前三大为金士顿(Kingston)、威刚(ADATA)、雷克沙(Lexar)。金士顿与威刚拥稳固的渠道优势,市占率均较2021年成长;而雷克沙的成长主要因预备上市前积极冲刺营收,而出现逆势成长;金泰克(Kimtigo)在2022年积极拓展工控、OEM市场,带动出货量及市占率向上;朗科(Netac)除了Enterprise SSD领域屡获政府订单,在渠道SSD市场亦保有竞争力,市占率与排名与2021年持平。

后续名次则变化较大,七彩虹(Colorful)凭借中国国产主控及国产NAND Flash颗粒的成本优势,出货量逆势增长,排名跃升至第六;必恩威(PNY)回归前十名,以广泛的国际渠道布局力抗市场下行;台电(Teclast) 出货市占率与2021年持平,上升至第八名;技嘉(GIGABYTE)受惠于游戏市场,出货市占率与排名同样持平;创见(Transcend)排名位居第十,主因近年创见力图专注在工控市场维持少量高毛利的产品别,在消费类市场的策略则倾向保持获利而非冲刺出货。

2022年前五大渠道SSD品牌出货市占率达近六成,大者恒大趋势不变

2022年市况虽不佳,前五大渠道SSD品牌出货市占率自53%上升至59%。2023年全球总体经济仍不振,虽然笔电(Notebook)、桌机(Desktop)出货量受限,不过模组厂原来高价的库存压力已能透过持续摊平进货而逐步压低,有利于杀价竞争并冲刺出货。同时,第三季末整体市场氛围在NAND Flash原厂激进减产后快速反转,渠道SSD率先反映成本涨幅,有利持有低价库存的模组业者保有价格优势。整体而言,大型渠道SSD模组品牌凭借庞大的市场量体与资金,无论在涨价或跌价周期都能顺利攻占市场,故TrendForce集邦咨询认为,渠道SSD品牌大者恒大的趋势仍将持续。

中国国产PCIe主控技术、SSD品牌急起直追

TrendForce集邦咨询观察,近年中国国产主控业者如联芸科技等,在PCIe主控技术已愈加成熟,除了主流的PCIe 4.0能与多家NAND Flash原厂完成搭配且大量出货,也积极抢进PCIe 5.0的产品研发及验证,后续中国自主控制IC与模组厂的合作预期将更为蓬勃。此外,近年市况多变,中国国产渠道SSD品牌也积极推进供应链布局,希望能从中国出发跨足海外,其中又以江波龙(Longsys)为代表,透过收购力成苏州厂及巴西Smart Modular股权以强化下游模组厂产能。

扫码下载智通APP

扫码下载智通APP