“超级零售周”来袭!“恐怖数据”、CPI与消费股季报登场,市场涨势能否稳住?

未来一周,美国市场将迎来又一个“超级零售周”。随着假日购物季推进,投资者本周将面临一系列有关美国消费者健康状况的最新数据。定于周二发布的美国10月份消费者价格指数(CPI)报告将为投资者带来一份关键的通胀数据。上周,几位美联储官员试图为未来的加息敞开大门。

包括家得宝(HD.US)、塔吉特(TGT.US)和沃尔玛(WMT.US)在内的大型零售商将重点公布一系列以消费者为重点的企业财报,梅西百货(M.US)、TJX公司(TJX.US)和BJ批发俱乐部(BJ.US)也将公布财报。定于周三公布的10月份零售销售数据也将是反映消费者状况的关键数据。

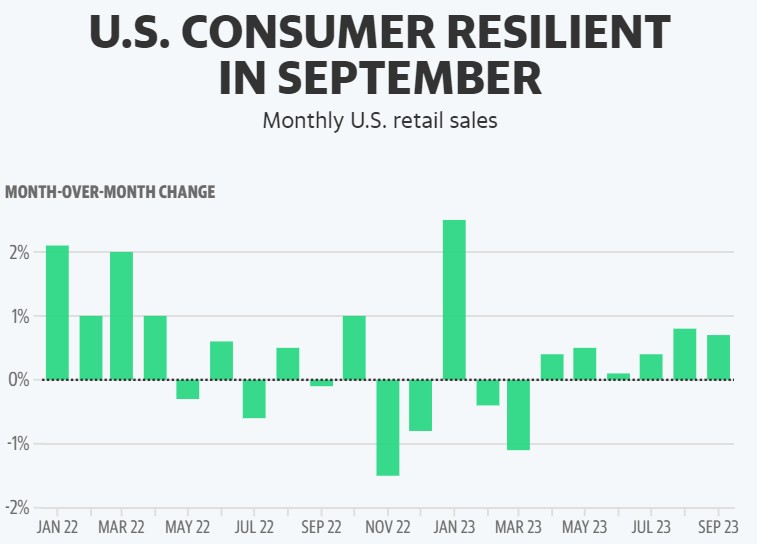

对于整个美国资本市场来说,越来越明显的是,除非美国经济陷入严重衰退,连美联储都感到意外的情况,否则美联储不会大幅度降息,而美国金融市场也就不会出现持续反弹。而美国消费支出便是关键,消费支出占到美国GDP的比例高达三分之二,因此本周众多数据将让投资者更加了解美国经济当前的境况。尽管通胀侵蚀支出问题已经持续了许久,但今年以来美国人仍在消费。这样看来,至少在美国数个月零售销售数据超出预期、多数主要品类均出现增长之后,上述结果强化了消费者具有弹性的图景。尽管如此,美国最大零售商的高管们此前仍煞费苦心地表达了他们对今年剩余时间的担忧。

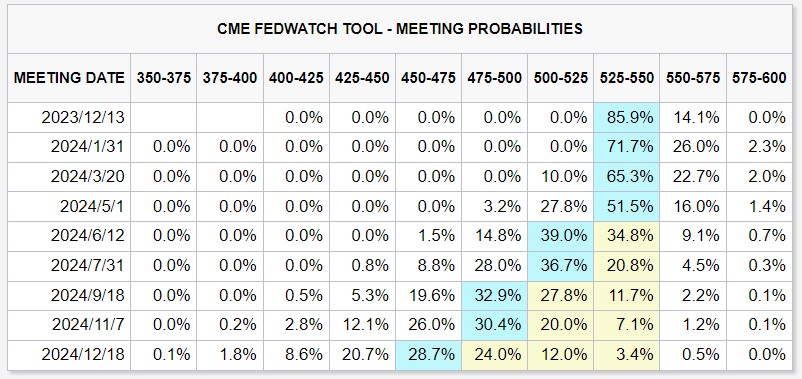

然而,鲍威尔上周四表示,“通胀给了我们一些假象”,美联储“将继续谨慎行事”,注意到“被几个月的好数据误导的风险”。这种论调促使交易员将美联储可能在2024年首次降息的预期从6月推迟到7月,并推动对政策敏感的2年期美国国债收益率重返5%以上。

上周,美联储主席鲍威尔对未来几个月美联储是否会满足于保持利率稳定的预期表示怀疑,他上周四表示:“如果进一步收紧政策是合适的,我们将毫不犹豫地这样做。”

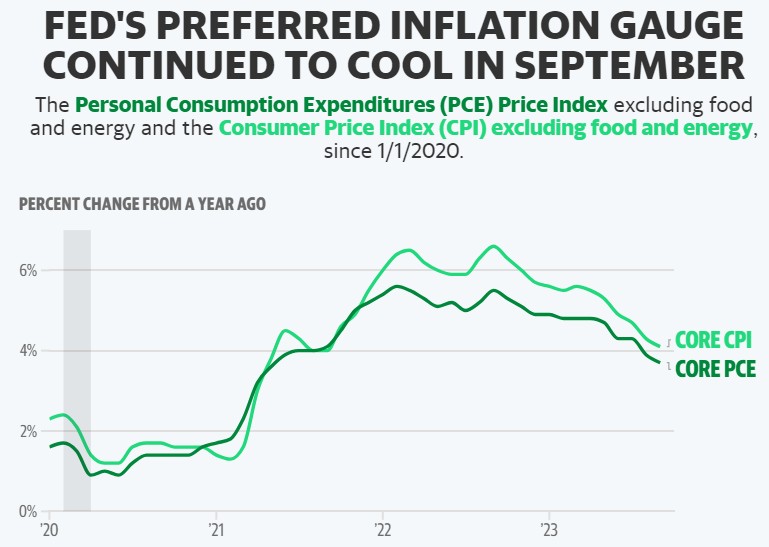

周二的CPI数据将提供美联储抗击通胀的最新关键信息。经济学家预计,10月份整体CPI较上年同期上涨3.3%,低于9月份3.7%的涨幅;环比上涨0.1%,低于9月份0.3%的涨幅。预计能源价格的下跌将在很大程度上推动经济放缓。在剔除波动较大的食品和能源类别的“核心”通胀基础上,预计10月份核心CPI将比去年同期上涨4.1%,与9月份持平;环比涨幅预计为0.3%,也与上月持平。

安永首席经济学家Greg Daco在一份报告中写道:“工资和就业增长的放缓,加上商品和服务需求的放缓,租金通胀的缓解和定价权的降低,应该会导致进一步的通胀下降,并支持美联储在未来几个月维持联邦基金利率不变。”

根据芝加哥商品交易所美联储观察工具的数据,市场目前预计美联储在1月会议加息25个基点的可能性约为22%,高于一周前市场预测的9%。

未来一周,消费者支出也将得到更仔细的观察,这是2023年经济故事的一个关键趋势,而消费者的弹性比预期的要大。华尔街经济学家认为,10月份的零售销售报告将显示,消费者的消费欲望正在形成一些裂缝。数据显示,经济学家预计10月份零售销售额将环比下降0.3%,这将是自3月份以来首次出现负增长。

美国银行上周四在一份研究报告中说,其信用卡和借记卡的综合数据显示,10月份消费者的支出较上年同期下降了0.5%。不过,该公司指出,与通胀数据一样,这在很大程度上可能来自能源价格的下跌。

沃尔玛和塔吉特将是本周企业报告的重点,投资者将关注消费者状况、零售偷盗犯罪、假日购物季以及恢复学生贷款可能对支出产生的影响等方面的最新情况。

这两只股票今年的走势截然不同。沃尔玛股价在2023年上涨了约16%,表现优于标普500指数,并受益于一些消费者因通货膨胀给家庭预算带来压力而“消费降级”,尤其是在食品杂货领域。相比之下,塔吉特的股价下跌了近35%,其业绩对可自由支配消费的依赖程度更高——7月份,高盛估计塔吉特的销售额中有60%是可自由支配商品类——在消费者表示对经济的感觉比大多数数据所显示的更糟的环境下,这对这家零售商构成了挑战。

沃尔玛业绩表现跑赢同行的原因在于该零售巨头吸引了对价格敏感的消费者购买更便宜的肉制品和自有品牌,缓解了对通胀导致消费者支出疲软的担忧。这些股票今年迄今的表现也提醒投资者,严格来说,它们属于不同的行业,沃尔玛被归类为必需品消费品类股票,塔吉特被归类为非必需消费品类股票。

eToro美国投资分析师Callie Cox称:“在非必需消费品领域,有很多零售商的股票,其中一些今年真的很繁荣,它们的收益确实不错,并因此获得了回报。还有一些行业确实在苦苦挣扎,比如耐用品、大型家电、家电制造商、汽车零部件制造商和汽车制造商。这就是为什么作为投资者,真正了解你所承担的风险是很重要的,因为企业受到利率上升的沉重打击,尤其是规模较小的投机性企业。你可以在收益和管理层电话会议等事件中看到这种趋势,其影响变得更加明显。”

扫码下载智通APP

扫码下载智通APP